隨著各國央行放出大量貨幣供給和低利率環境,全球主要城市的房價不斷攀升,雖然經濟持續發展,也帶動了實質薪資的成長,但終究趕不上資本市場複利的力量,那買不起房子怎麼辦呢,這邊有一間在美國住宅市場打滾將近 30 年的Equity Residential,相信能夠為你解決房屋租賃的問題。

本篇重點:

- Equity Residential – 歷經美國近 30 年景氣循環的住宅不動產投資信託公司

- 美國主要城市人口變化狀況

- Equity Residential商業模式 – 美國主要城市的住宅包租公

- 小結 – Equity Residential的戰略和財務操作相當有彈性

Equity Residential – 歷經美國近 30 年景氣循環的住宅不動產投資信託公司

Equity Residential致力於購置、開發和管理位於城市和高密度郊區社區的出租公寓物業,公司於 1993 年轉型為REITs,受到美國 1986 年的稅收改革法案(Tax Reform Act of 1986 )修訂相關規定影響,給予REITs在稅賦上的優惠,促進了REITs的發展,所以有許多本來以公司形態經營的企業,紛紛轉為REITs形態經營。

那麼要成為REITs,需要符合哪幾個重要條件呢?首先,至少要有 75% 的收入須源自於不動產相關收入(包含處分不動產收入、租金、房屋抵押貸款債權利息,或是投資其他REITs之利息),再者,包含前項收入,以及其他利息、股利、處分債券收入必須佔所有收入的 95% ;另外,至少 75% 的資產必須是不動產(包含房地產抵押貸款債權)、政府公債,以及現金與類現金項目(像是應收帳款等)。最後,最重要的就是,至少 90% 的年度收入必須以發放股利的方式分配給投資人。以上這四點就是要成為REITs至少必須要符合的重要條件。

Equity Residential於 1969 年由Sam Zell成立,起初公司名稱為Equity Finance and Management Company。 1993 年,公司從喜達屋集團(Starwood)創辦人Barry Sternlicht手上收購他在Savings and Loan Crisis中從政府拍賣獲得的大量房地產,代價是公司的 20% 股權,同年Equity Residential上市,公司已經擁有 22,000 套公寓資產。

1997 年,公司以約當 6.2 億美元的股票收購了Wellsford Residential Property Trust,並承擔大約 3.5 億美元的債務,同年也以約當 6.2 億美元的股票收購了Evans Withycombe Residential,並承擔了約 4.3 億美元的債務。隔年,公司以約 4.6 億美元的現金收購Lincoln Property Company將近 6,000 套公寓物件,同時收購擁有將近 35,000 套公寓物件的Merry Land,條件是相當 12 億美元的股票並承擔 6.6 億美元的債務。 1999 年,Equity Residential又以 7.3 億美元獲得Lexford Residential的 36,000 套公寓物件。

由於頻繁收購, 2003 年公司前CEO Douglas Crocker退休時,Equity Residential的公寓資產已經成長至 227,000 套,自上市以來的 10 年,大約成長 10 倍。這個時期之前的戰略就是從收購小型公寓資產轉變為快速收購房地產公司,然而Equity Residential快速擴張的資金需求非常依賴股票增發, 1996 至 1998 年至少透過股票融資了 20 億美元,另外還有透過發行債券取得資金, 1996 至 2007 年共融資至少 50 億美元。

不料,美國經濟在網路泡沫後,又受到 911 事件影響,失業率上升導致公寓的空置率也增加, 2000 年公司陸續開始對外出售沒有前景的公寓資產,採取保守策略並以舊換新,賣掉非主要城市將近 150,000 套的公寓資產,轉而買進波士頓、紐約、華盛頓特區、舊金山、西雅圖等主要城市的公寓物件,同時戰略也轉變成收購為主、自建為輔,截至 2019 年財報數據,公司擁有的公寓資產僅剩下將近 80,000 套。

美國主要城市人口變化狀況

大家都知道美國的紐約、洛杉磯、芝加哥為世界知名的超級城市, 2017 年人口估計分別為 860 萬、 400 萬、 270 萬,雖然居住人口數名列前三,但過去 7 年的人口成長率在美國前 20 大城市的排名卻是倒數前五名,不過以淨增加人口數仍然是排名靠前,而其餘的前 20 大城市人口成長率正在快速上升,其中奧斯丁、西雅圖、福和市、夏洛特、丹佛和華盛頓特區的人口成長率都有超過 15% 。背後的成長邏輯,不外乎就是經濟成長、住宅政策,以及房屋價格等,而這些因素也構成了住宅需求的實質上升。

Equity Residential商業模式 – 美國主要城市的住宅包租公

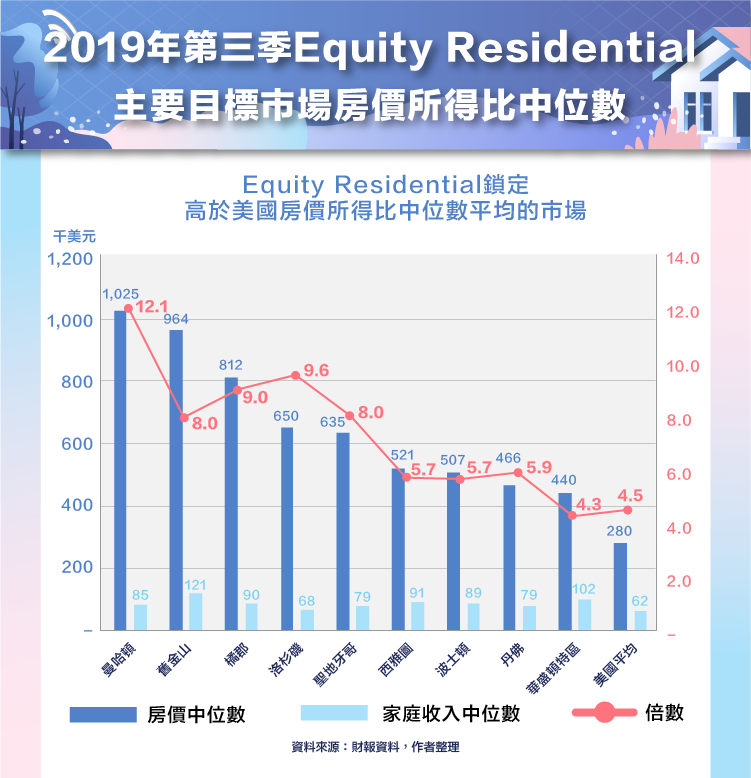

Equity Residential是美國最大的出租公寓上市公司之一,其資產組合主要位於波士頓、紐約、華盛頓特區、西雅圖、舊金山、南加州(包括洛杉磯、橘郡和聖地亞哥)和丹佛。美國就業市場擁有許多高薪工作、穩定的收入成長,以及良好的人口結構,而且消費者對租賃生活方式較為偏好,為Equity Residential的業務創造了相當有利的條件背景。根據公司財報資料顯示,我們可以看到Equity Residential鎖定的目標市場,以高房價所得比為主,而且幾乎優於全美國的中位數平均,雖然美國就業市場擁有許多相當不錯的工作,但也因為過高的房屋市場價格,導致許多民眾不願意購買房屋,轉而去租賃市場尋找負擔得起的物件。

對比 2010 年至 2017 年美國前 20 大城市的人口成長狀況來看,我們可以很明顯的看到Equity Residential的布局,成長最快的幾個城市中,西雅圖、丹佛和華盛頓特區都有成功掌握,而美國主要人口集中的城市像是紐約、加州等主要地區也是配置重點。同時,我們也可以發現,Equity Residential在美國南部的資產配置是較少的,最主要的原因在於美國南部城市的房屋價格相對較便宜,而且美國南部是石油產業的主要聚集地,居民具有一定的收入水準,所以按照Equity Residential鎖定以高房價所得比為主的標準來看,美國南部城市自然不會是公司的目標市場,這也是為什麼像是奧斯丁、福和市、夏洛特等人口成長快速的城市,仍然沒有成為Equity Residential的資產配置城市。

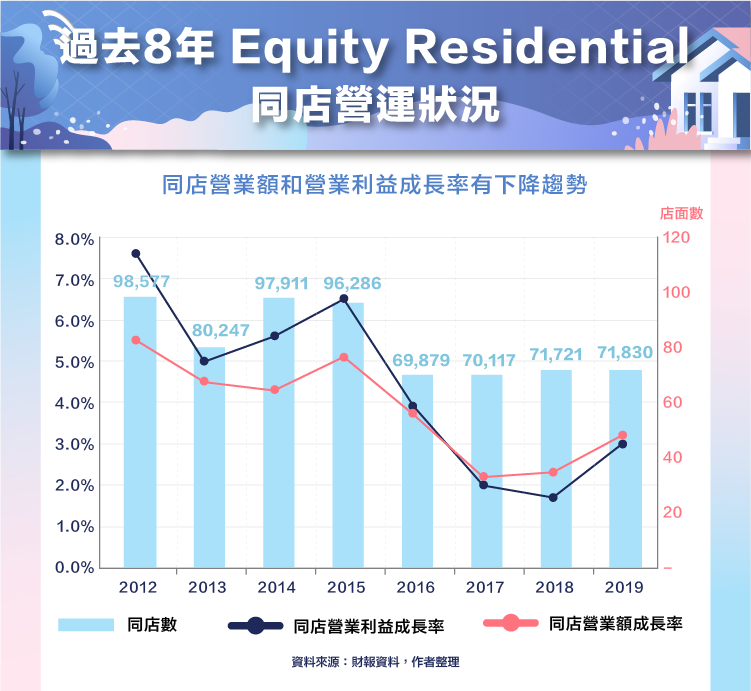

另外,Equity Residential採取保守並以舊換新的策略,不外乎就是將公寓資產配置在經濟穩定且能夠永續成長的城市,所以同店營業相關數字就會是相當重要的觀察指標,目前同店的出租率維持在 95% 以上,平均租金則是大約每個月 2,800 美金。我們可以看到,過去 8 年,公司同店數是逐漸下降,特別是在 2016 年向喜達屋集團出售了 20,000 多套分布於南佛羅里達、科羅拉多州和美國中部的公寓資產之後,同店數僅剩下 70,000 套左右, 2016 年之前的同店營業額成長率還有 5% 左右,且同店營業利益成長率甚至高於前者,但在 2016 年之後的同店營業額成長率卻下降至大約 3% ,而同店營業利益成長率已經低於前者,這是需要繼續觀察的趨勢。

小結 – Equity Residential的戰略和財務操作相當有彈性

Equity Residential歷經了將近 30 年的美國房屋住宅市場變化,從收購小型公寓資產轉變為快速收購房地產公司,再遇到失業率大幅上升,採取保守策略並以舊換新,融資的需求和工具也不斷變化,最終將資產配置在需求彈性很低的高房價所得比城市,究竟這樣的轉變能不能為股東帶來更好利益,我們往下繼續分析財務狀況。

【延伸閱讀】