本篇重點:

- Equity Residential鎖定美國核心城市的中高人群

- Equity Residential的規模優勢帶來費用率優化

- 小結 – 營運效率磨到極致

Equity Residential鎖定美國核心城市的中高人群

我們在上一篇有提過,Equity Residential是美國最大的出租公寓上市公司之一,而且美國經濟在網路泡沫後,又受到 911 事件影響,失業率上升導致公寓的空置率也增加, 2000 年公司陸續開始對外出售沒有前景的公寓資產,採取保守策略並以舊換新,賣掉非主要城市將近 150,000 套的公寓資產,轉而買進波士頓、紐約、華盛頓特區、舊金山、西雅圖等主要城市的公寓物件,同時戰略也轉變成收購為主、自建為輔,截至 2019 年財報數據,公司擁有的公寓資產僅剩下將近 80,000 套,所以公司的業務收入主要會集中在經常性租賃收入和處分不動產收入兩項。

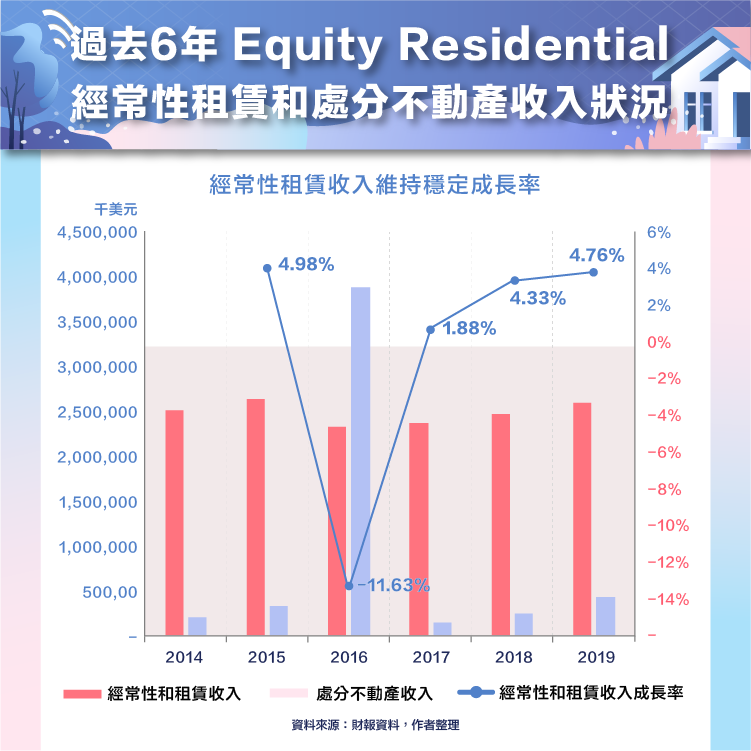

我們知道,Equity Residential鎖定以高房價所得比為主的標準來決定公寓資產配置的地區和城市,雖然美國南部城市的房屋價格相對較便宜,但是美國南部是石油產業的主要聚集地,居民具有一定的收入水準,所以公司逐漸退出了美國南部城市的市場,在 2016 年Equity Residential向喜達屋集團出售了 20,000 多套分布於南佛羅里達、科羅拉多州和美國中部的公寓資產,當年公司認列大約 40 億美元的處分不動產收入,之後,經常性租賃收入還是能夠維持穩定成長率。

Equity Residential專注於美國核心城市的中高端人群,所以選擇了六個核心的沿海城市,像是紐約、波士頓、華盛頓特區、西雅圖、舊金山、南加州,共同點就是經濟繁榮,人口密度大,房價高昂,尤其是城市的中心區域,根據 2019 年第三季Equity Residential公布的目標市場所得比中位數來看,平均薪資中位數大概是每年 87,000 美元,而公司的承租戶平均薪資至少有每年 150,000 美元,相當於當地平均的 1.7 倍。

Equity Residential的公寓資產平均租金高於同產業平均租金,而且穩定上升,從 2010 年平均同店租金不到每月 1,500 美元,到 2019 年接近每月 3,000 美元,成長了將近 1 倍,若以平均同店租金來看,每年大約有 7% 至 8% 的複合成長率,保證了公司配發現金股利的現金流量。Equity Residential遠高於美國同產業市場的平均租金,並擁有不斷提升租金的能力,主要是得益於公司的中高端長租公寓的戰略定位,也因為該原因,使得 2016 年賣給喜達屋集團將近四分之一的公寓資產後,公司的經常性租賃收入仍然能夠保持一定的水準,不至於一次性下降太多。

Equity Residential的規模優勢帶來費用率優化

公司對公寓資產的服務品質較為看重,利用先進的科技管理方式,為承租戶和公寓資產的管理提供了協助,在客戶服務方面,公司正在嘗試將智慧居家系統融合到長租公寓中,像是通過智慧門鎖、熱水器、和照明系統等。另外,在資產管理方面,公司持續擴張公司的數據庫和分析能力,來輔助公司的營運,以及戰略分析。為了更及時的了解科技與房地產以及資產管理的最新動態,Equity Residential還投資了專注於房地產科技的私募股權基金。

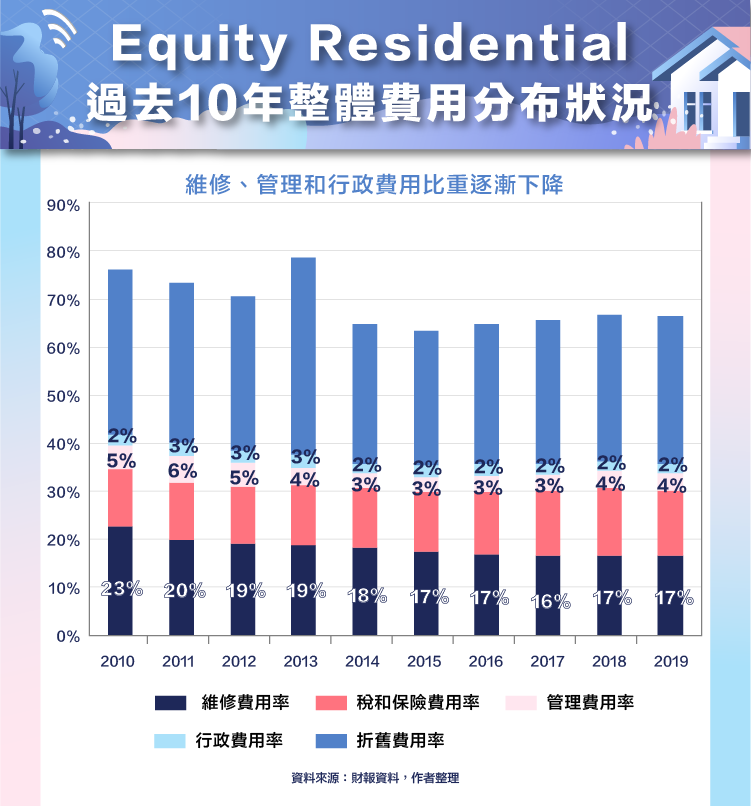

不過Equity Residential並沒有因為提升服務品質就大肆提高費用預算,我們可以看到公司過去 10 年的整體費用結構,長期來看是逐漸下降的,而除了折舊費用外,比重最高的維修費用也是逐漸下降,主要是藉由規模優勢,在裝修成本方面透過統一的居家裝潢和設備採購等降低了成本。管理和行政費用也透過全美國境內的廣告行銷,降低了單位廣告成本,而且統一培訓服務人員和資產管理人員,也降低了人力成本開銷。總體而言,規模優勢為Equity Residential帶來逐漸優化的費用率,其中管理和行政費用率多年來維持在 5% 至 8% ,放眼美國境內的數據,大概只有同業的 50% 左右,再加上支出比重第二高的維修費用也是不斷優化,這些都是公司的競爭優勢。

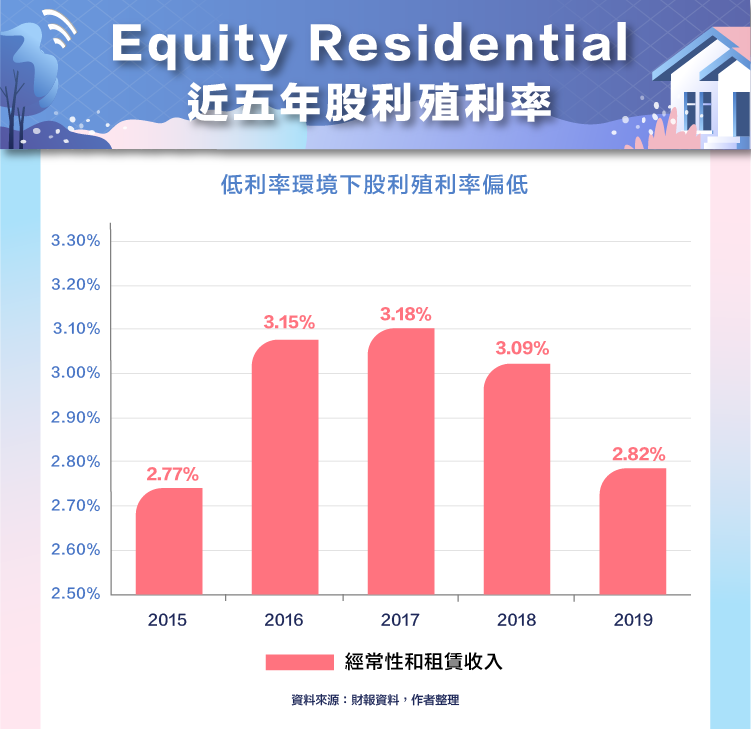

Equity Residential作為REITs標的,投資人最關注的莫過於股息發放,我們可以看到,近五年公司的股利殖利率都僅維持在 3% 左右的水準,與熱門的REITs標的的股利殖利率水準相當,像是American Tower、Crown Castle、Prologis等公司,算是平均水準,不過最主要還是受到市場低利率環境的影響,經濟體中的過剩資金流向資本市場,導致股利殖利率還是偏低。

小結 – 營運效率磨到極致

Equity Residential歷經了將近 30 年的美國房屋住宅市場變化,雖然財務操作的彈性非常大,但回歸本業,公司還是不斷在戰略和成本下足功夫,盡可能把營運效率磨到極致,這也是為什麼Equity Residential可以在住宅不動產市場一直維持領先的原因。

【延伸閱讀】