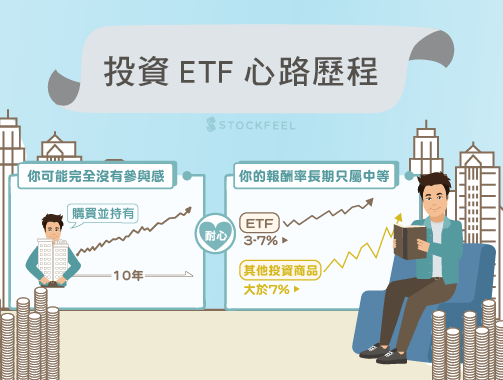

最近幾年 ETF 越來越風行。 在網路越來越發達的情況下,資訊也越來越透明。 大家也更清楚基金與 ETF 內扣費用的差別, 也更明白「好的基金經理人」不好找, (還是有優秀的基金經理人,稀有啊!) 倒不如單純「買進大盤」就好。

也因此,ETF 選擇也越來越多。 當我們決定要持有某個產業時,就開始傷腦筋了。 因為同樣都是「美國金融產業」,卻有好多間 ETF 可以選擇。 要選擇哪個比較好?又有什麼差別? 我們這邊來為大家分析比較, 讓讀者可以選擇自己想要的類型。

iShares VS SPDR ETF

我們先舉兩間大型的 ETF 公司來討論,這也是台灣常見的 ETF。 分別是貝萊德(BlackRock, BLK-US)資產管理公司旗下的「iShares」系列,和 STATE STREET 的「SPDR」系列 ETF。

iShares 系列的 ETF 持股更分散, SPDR 系列 ETF 持股則較集中。 為什麼呢? 因為他們追蹤的指數本就不同。iShares 的 ETF 追蹤的指數是「道瓊各產業指數」。 (像是「道瓊美國金融類股指數」等) ,而 SPDR 系列的 ETF,則追蹤「標準普爾各產業指數」。(像是「標準普爾美國金融類股指數」等)

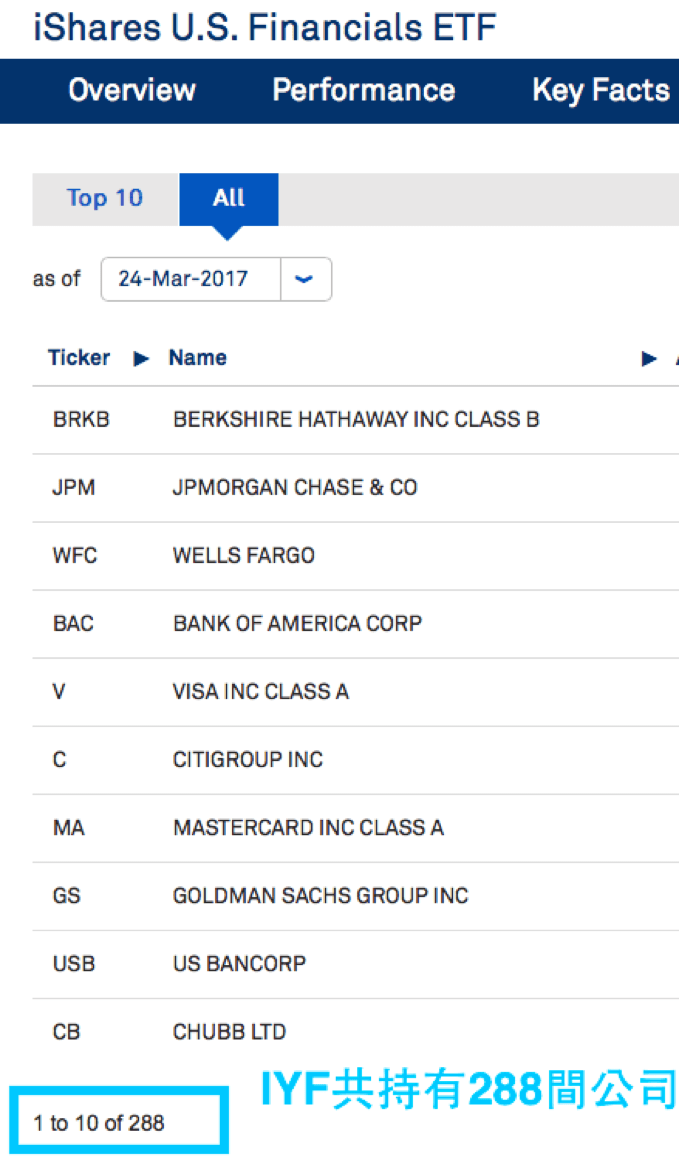

以「道瓊金融類股指數 ETF」來說,iShares 美國金融類股 ETF (IYF) 一共持有 288 間公司, 其中也包含了波克夏(Berkshire Hathaway, BRK.A-US) (BRKB) ,摩根大通(JPMorgan, JPM-US) (JPM) 、 富國銀行 (WFC) 、美國銀行(Bank of America, BAC-US) (BAC) 、 VISA (V) 、花旗銀行 (C) …等等這麼多的金融巨頭。

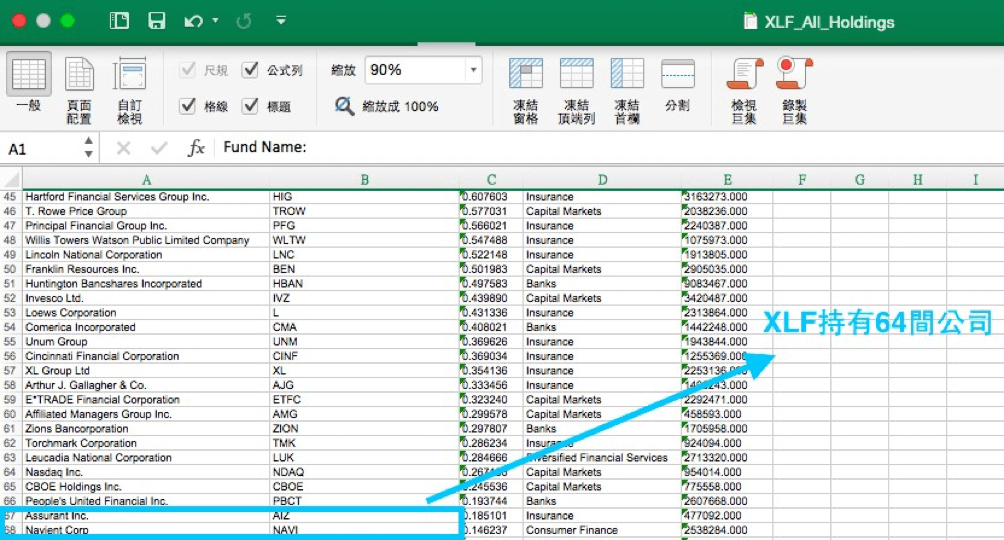

而 SPDR 美國金融類股 ETF (XLF) 則只持有 64 間公司。不到 iShares 的四分之一。

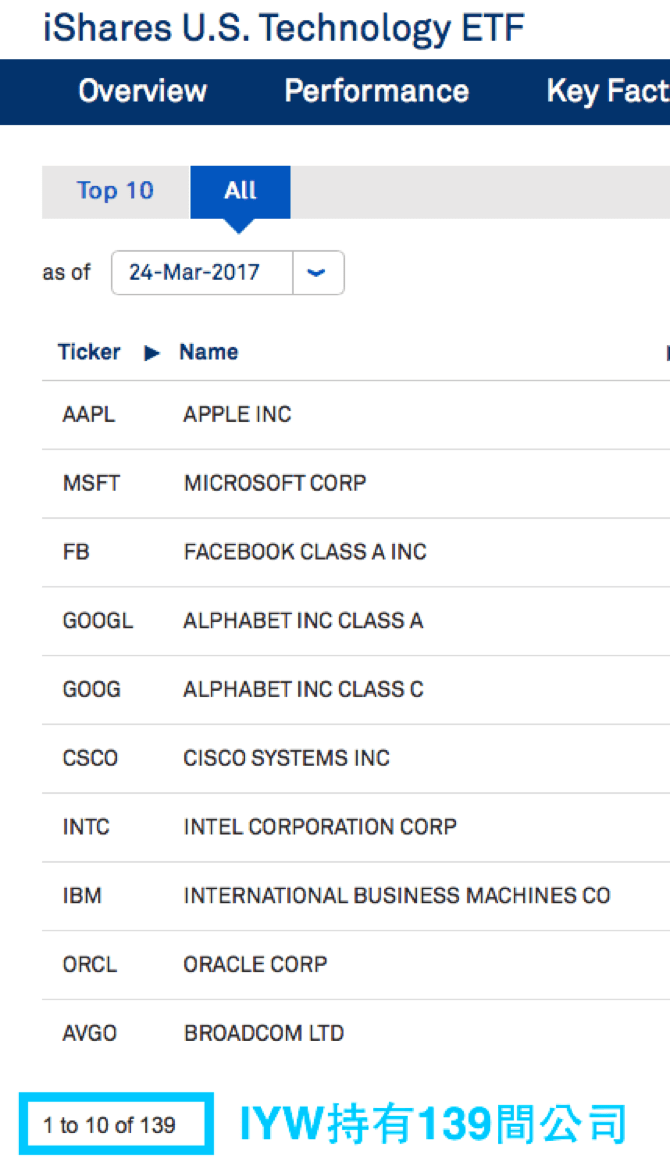

再來看看 iShares 美國科技類股 ETF (IYW) ,一共持有 139 間公司, 當中包含了蘋果(Apple, AAPL-US) (股票代號:AAPL) 、微軟(Microsoft, MSFT-US) (MSFT) 、 臉書(Facebook, FB-US) (FB) 、GOOGLE (GOOG、GOOGL) 、 思科(Cisco Systems Inc, CSCO-US) (CSCO) 、英特爾(Intel, INTC-US) (INTC) 、 IBM (IBM) 、甲骨文(Oracle, ORCL-US) (ORCL) …等等。

這些公司幾乎是地球上各科技領域的龍頭, 市值也都是怪獸級的。單獨買進這些公司就已經可以避免掉人為操控的風險了, 更何況是直接買進一籃子的股票,組合而成的 ETF。非常符合一般上班族的投資理財需求。

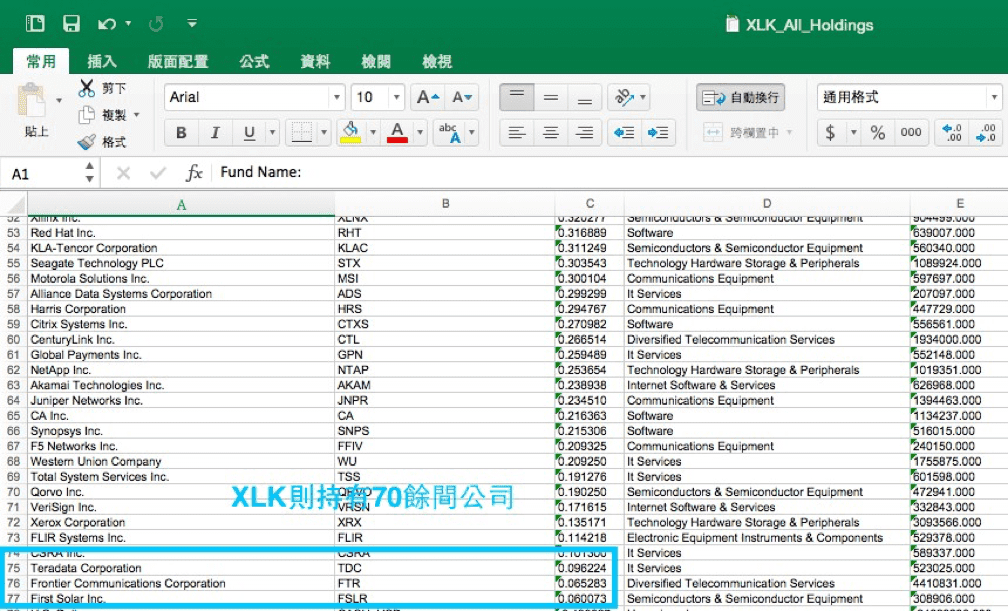

而 SPDR 美國科技類股 ETF (股票代碼:XLK) 則只持有 73 間公司。

只有 iShares 的一半。所以可以看出兩者的差異了。持股集中,ETF 績效會更容易受到市值大的股票影響。 市值小的股票則影響不大。

比方說,以一間 IYF 與 XLF 都持有的個股「Navient Corp」 (股票代號:NAVI) 來說, 這間公司市值僅 40 億美金,約台幣 1300 億,在規模龐大的美股市場來說算是小型股。 它佔 XLF 的比重僅有 0.14%,佔 IYF 的持股比重更少,是 0.0895%。兩者相差僅有 0.05%,千分之五而已,非常的少。 如果持有一年,它上漲 30%,持有 IYF 跟 XLF 的績效差異僅有 0.15%。但是如果拿兩者的最大持股 — 波克夏.海瑟威 (Berkshire Hathaway,BRK/A or BRK/B) 來比, 就不一樣了。

波克夏佔 IYF 的比重是 6.98%,佔 XLF 卻到了 10.88%!相差將近 3%! 第二大持股摩根大通 (股票代號:JPM) ,在兩檔 ETF 的差異也是如此。 如果持有一年,波克夏漲了 30%,那持有 XLF 就會比 IYF 多賺了 0.9%。 同樣都是「金融產業 ETF」,僅僅是換個標的持有而已, 就會在大漲行情比別人多賺一些,這就是持股集中的好處。就像過去這一年來,因為升息預期而產生的金融股行情一樣。 持有 XLF 就比持有 IYF 多賺 7%!

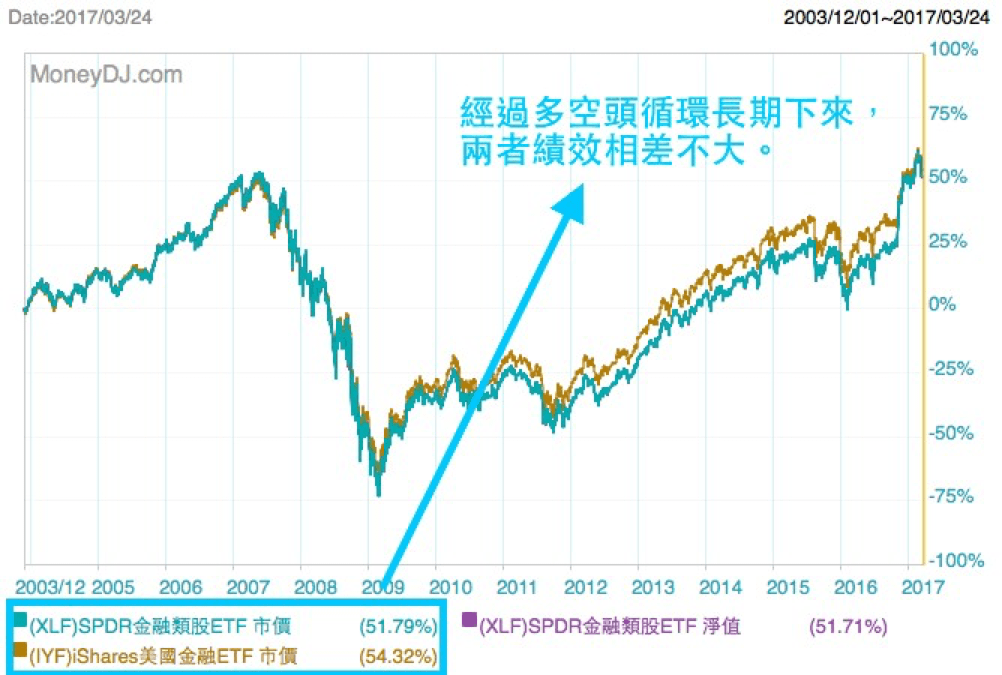

而凡事有好就有壞,我們來看看之前金融海嘯發威的時候,他們的表現如何。

雖然跌幅都高達 70%,但 IYF 仍然比 XLF 少跌了 4%。 這就是分散持股的優點 — 更抗跌。

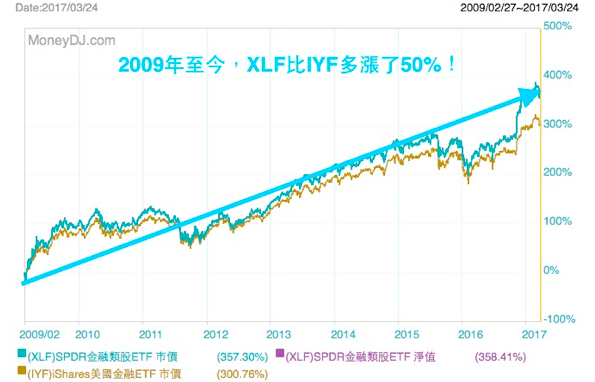

不過,從 2009 年 3 月至今,美股都是多頭,所以這種時候 XLF 的集中持股方式就更吃香了。 長達八年的多頭以來,XLF 比 IYF 多漲了 50%!

而且兩檔的殖利率差異不大,都在 1.6%左右。 那麼集中持股的 XLF 和分散持股的 IYF,哪個更好?就與所有的金融商品一樣,沒有絕對的好壞,只有適合不適合。

金融產業 ETF:XLF 抓上漲大波段、IYF 做資產配置

以金融產業 ETF 來說, 如果您對金融類股研究甚深、更有信心, 只想抓住金融產業上漲的大波段, 那投資 XLF 絕對更適合。因為它「集中持股」的方式,會放大您的研究效果。 讓您獲得更好的成效。

相對的,如果您沒有瞄準特定產業, 金融產業 ETF,只是您長期資產配置的一環, 那就可以考慮 IYF。 它的波動更小、表現更平穩, 縱使在多頭時不若 XLF 亮眼,但多、空頭平衡下來,兩者的績效會趨近相同。

因此,這兩者各有優缺。唯有我們先搞清楚自己的投資主軸、投資方向,才能選擇更適合我們的投資商品。

【延伸閱讀】