各位投資朋友在市場上,一定常常聽到 ETF 這個名詞,感覺像是檔基金,卻又不似基金這般單純。其實 ETF ( 指數股票型證券投資信託基金 ) 是項能夠買賣的金融商品,兼具股票與指數型基金的特性,原文為 “Exchange Traded Funds”,照字面上來看,就是能在交易所供投資人買賣的基金。

ETF 主要鎖定的是某個大盤指數,並將這個指數 “證券化”,也就是說,投資人不必到市場上購買一籃子的股票,只需在交易所買賣該 ETF 追蹤之指數標的受益憑證即可,是一種投入小額金額,就能追蹤大盤指數績效的投資方法。

ETF的種類?

ETF 的類型眾多,按 ETF Database 的分法,可以分為九大類,但真正成交量比較大的大約就固定收益型、股票型和不動產型,對 ETF 有興趣的新手們不妨先從這幾類下手。到這邊各位對 ETF 有一些基本認識了。但部分投資朋友可能還沒明顯感覺到 ETF 與一般我們常購買的共同基金有甚麼不同,下面eyeProphet就幫大家整理一下兩者的相異之處。

交易方法不相同?

一般共同基金都是以“淨值”報價,投資人只能以該價格做買入或贖回,且一天只能做單次交易,共同基金也不能放空。ETF 則如同買賣股票,可連續交易,賺取資本利得,也可融資融券,大部分 ETF 會定期配股息。

管理方法有差異?

ETF 的追蹤標的為某一大盤指數,成分股與權重不隨便更動,主要是模擬指數的表現,投資人獲取的損益與指數漲跌連動,屬被動式管理。共同基金經理人則追求績效勝過大盤,較常更動成分股,屬主動式管理。

交易成本有高低?

交易 ETF 的成本比共同基金還低,各位投資人可參閱中華民國證券投資信託暨顧問商業同業公會網站中境內基金的各項費用比率,進入網站後,可選取基金的名稱、發行時間、發行公司。

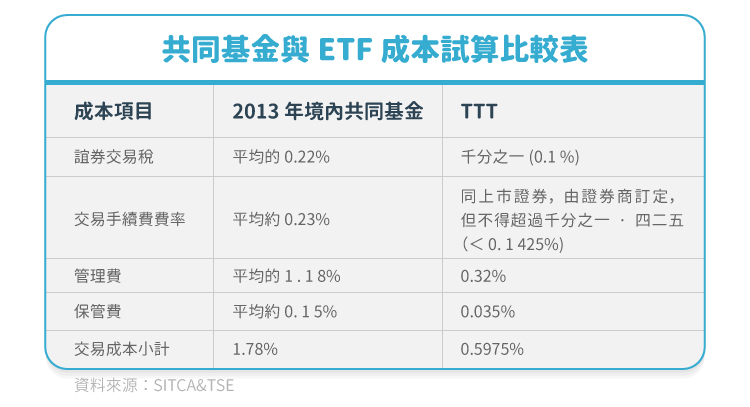

eyeProphet 已經幫大家試算過了,以 2013 年為例,所有已發行共同基金的平均費用率大約為 1.78%。ETF 則因屬被動式管理,管理費用通常不高,而且購買 ETF 是透過券商,不用向基金公司申購,手續費 ( 通常跟股票一樣,買賣皆收 1.425‰ ) 也比共同基金低很多,在交易稅方面 ETF 甚至收的比股票 (3‰) 還便宜。我們以著名的元大寶來台灣卓越 50 基金 (簡稱 TTT ) 為例,與台灣 2013 年境內共同基金平均成本比較如下表:

我們可以清楚發現,TTT 的單筆交易成本僅約 0.6%,連共同基金平均成本的零頭都不到,最主要的差距落在兩者管理費與保管費上,可見 ETF 的被動式管理,對於節省成本上是比共同基金還要有競爭力的。

報價方式有區別?

ETF 是以市價申購,價格是由買賣雙方供需決定,因此市價通常會與淨值存在價差,投資人需承擔這一部份的價差成本,但 ETF 可實物申購或贖回,也就是直接以一籃子股票現貨交換一定數量的 ETF。至於各檔 ETF 的“實物”清單可至發行公司查詢,如元大寶來台灣卓越 50 基金的實物申購買回清單。共同基金則直接以淨值向基金公司申購。

如何選擇好的ETF?

其實對不同的投資人而言,所謂好的ETF類型都不一樣,端看你的投資目標決定,有的人偏好配息收益高、有的人偏好流動性佳,希望兩者兼具的也大有人在。

但不管你是哪種人,在申購 ETF 前,一定要先了解該 ETF 所追蹤的指數如何編制與成分股組成,這些在提供 ETF 買賣之券商或在網站都可查詢到。我們接下來就以全球第一檔 ETF-“SPDR S&P 500” (以下簡稱SPY) 為範例,教大家在購買 ETF 前,如何閱讀相關資訊,保障自己的權益,投資品質良好的 ETF。

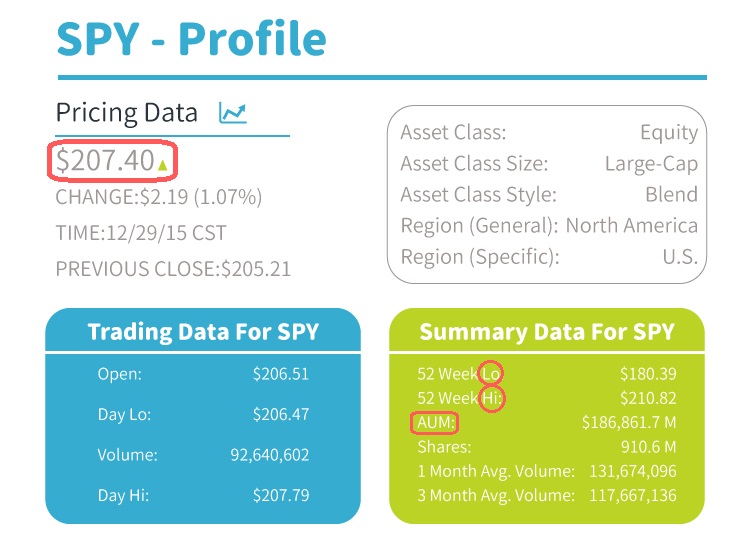

首先是基本資料的部分,SPY 在 ETF Database 的分類屬 “Large Cap Blend Equities” (大型資本額混合股票型),最重要的當然是每日收盤價了 (紅色框框圈起來的部分),2015/12/29 收 $207.40/股,上漲 1.07%。下兩個表格是 SPY 的交易資訊,Lo 和 Hi (紅色圈起來的部分) 分別是最低價與最高價。AUM (紅色框框圈起來的部分) 是指 “資產管理規模” (Asset Under Management),SPY 旗下大約有1868億美元的資產。

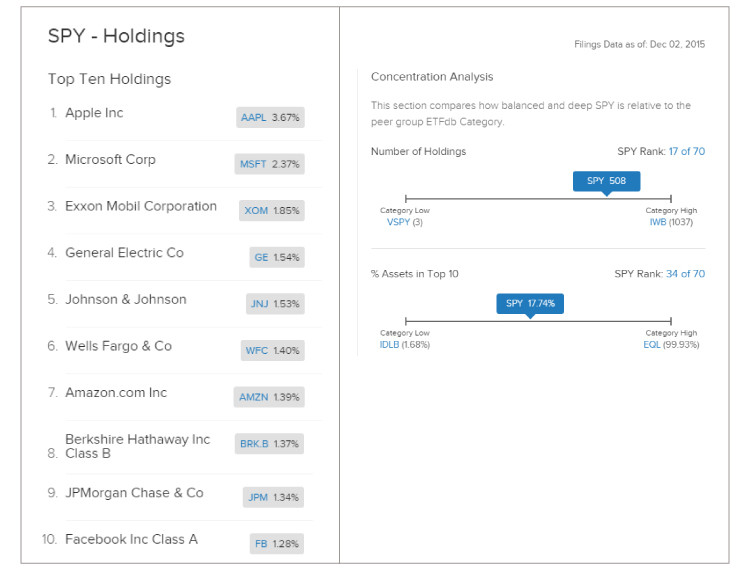

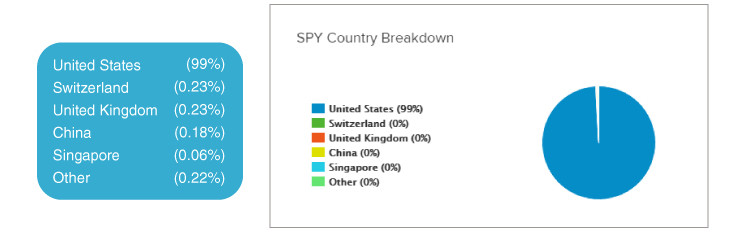

接著是 ETF 最重要的一部分─成分股組成。我們從上圖可以看出 SPY權重比率前十大的公司,有不少台灣人也耳熟能詳,如蘋果(Apple, AAPL-US)、微軟(Microsoft, MSFT-US)、嬌生(Johnson & Johnson, JNJ-US)、亞馬遜(Amazon, AMZN-US)、Facebook等等。SPY 除了包含美股在內,還納入部分其他國家股票,但僅占1%。

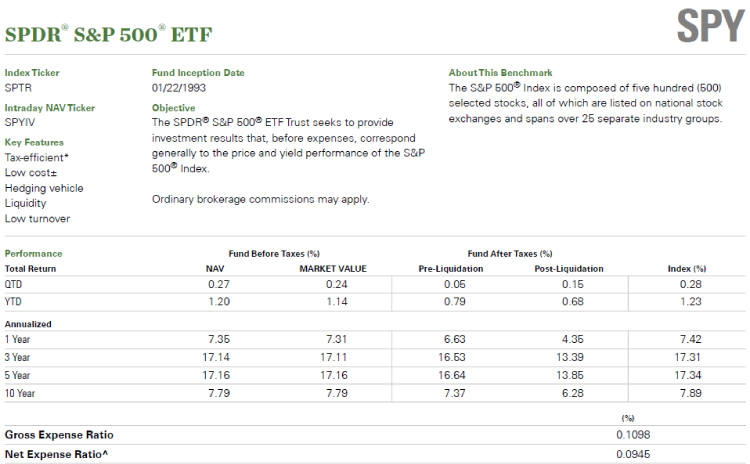

我們來看看 SPY 的 factsheet ,這有點像是一般公司的小季報,裡面會有一些 ETF 的基本資訊,包含前面提到的指數編製成分股,還有當季、當年的績效表現等等,供投資人作為購買的參考標準。

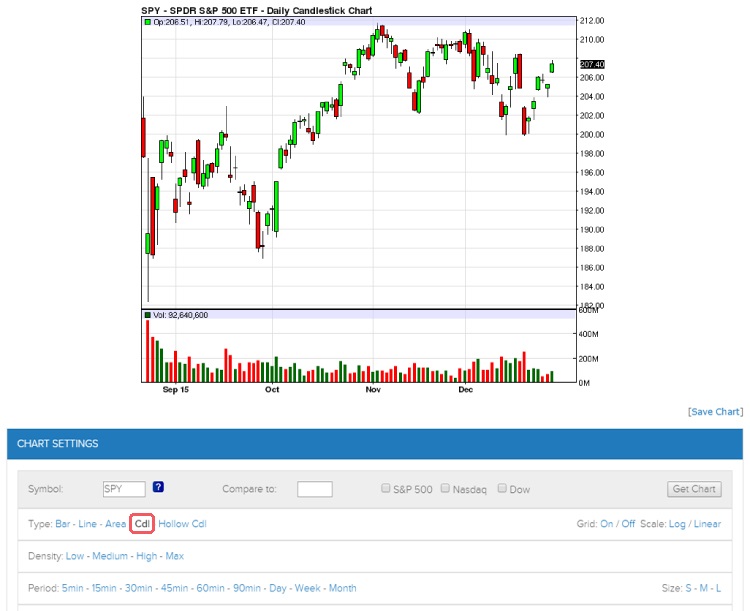

點選 Charts,就能觀看 SPY 近期的成交價表現,建議各位在圖表類型 (type) 點選 Cdl (紅色框框),可以把圖表轉換為比較熟悉的K線圖,但要注意在美國綠色表示收紅,紅色表示收黑。Density 指的是下方時間呈現的密集程度。想以賺取資本利得為主要目標的朋友們,就要好好研究一下各檔 ETF 的歷史股價囉。

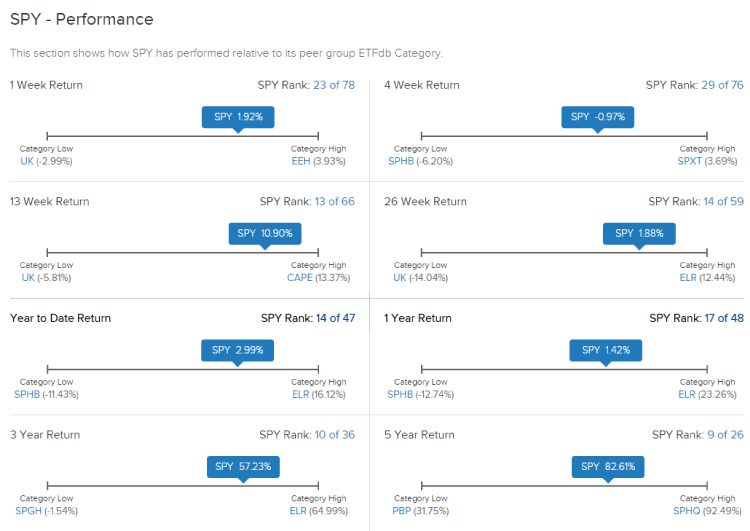

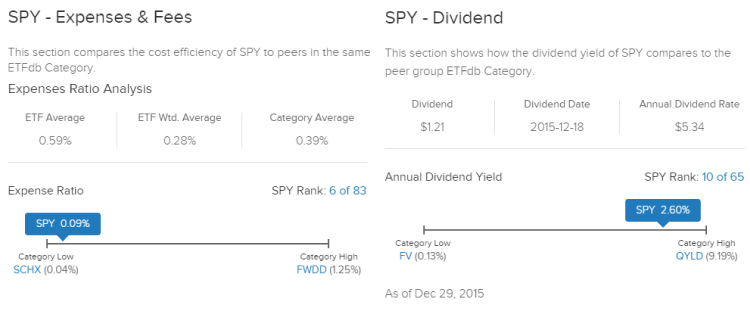

再來是大部分投資人最關心的股利收益啦!這部分包含了 SPY 的近期績效表現、成本、股利發放和波動度等等。我們可以看到SPY 的費用率 (Expense Ratio) 僅0.09%,在同類型的 ETF 裡算很低的,也比我們台灣的 TTT 還要便宜許多。股利為每季發放,2015/12/18股利為 $1.21,一年的股利率為 $5.34,殖利率為 2.60%。對於想賺取長期穩定收益的朋友們,不妨多參考各檔 ETF 的配息方式找尋標的。

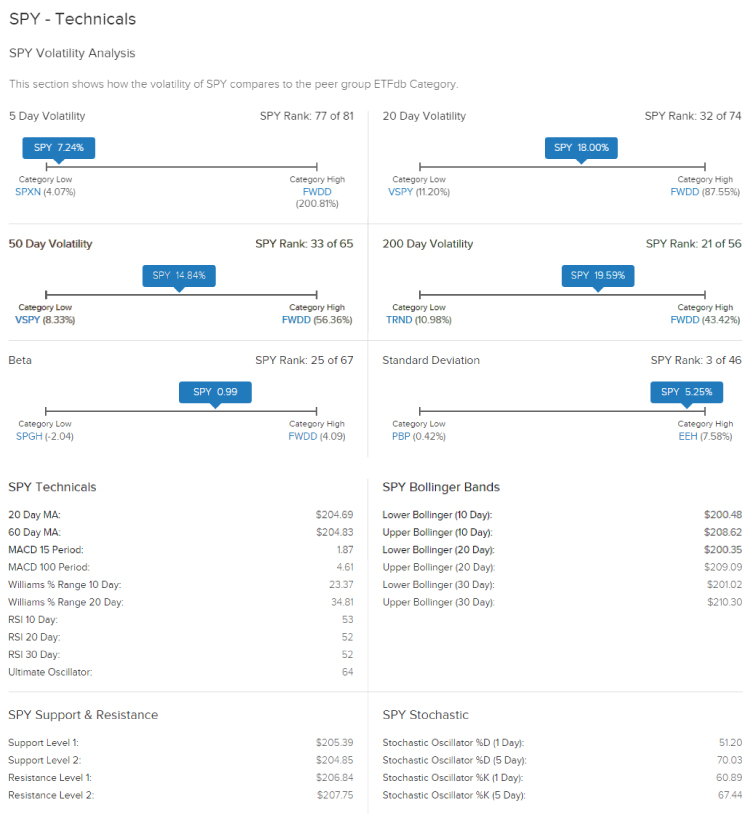

除了基本面資訊,點選 Technical 也可獲取技術面數據,供投資人作交易參考依據,包含 MA、MACD、RSI、布林通道、隨機震盪指標等等。另外也提供 SPY 的支撐價格及各天期波動度。

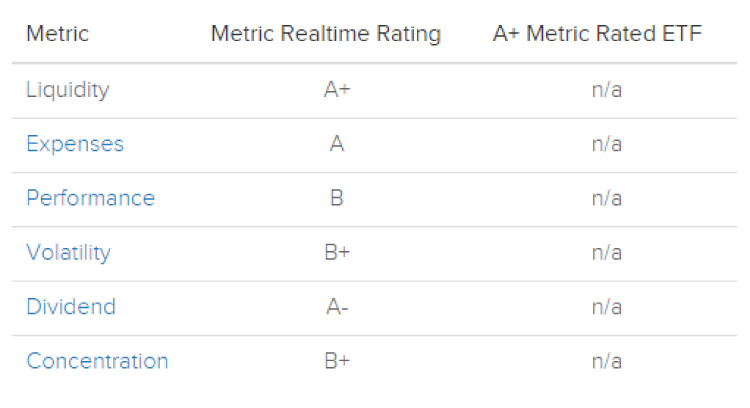

最後,ETF Database 會依各個指標給予 ETF 評比,還會列出評比最優(A+) 的 ETF 在旁邊做比較,但某部分的 ETF 評比需加入會員才能查看。六大指標分別是Liquidity (流動性)、Expense (交易成本)、Performance (績效表現)、Volatility (波動度)、Dividend (配息)和 Concentration (集中度)。SPY 在流動性評比上表現最優,拿到 A+,績效表現較弱,總和評比為 A。這部分建議投資人最需注意的指標是流動性,尤其剛開始交易 ETF 的新手更需找尋流動性佳的標的,比較容易控制風險。

水能載舟,亦能覆舟,風險管理很重要!

前面我們介紹了ETF不少好處,但投資一定有風險,ETF也不例外,底下就特別挑幾個ETF特有且比較重要的風險做介紹:

- 追蹤誤差風險

ETF 報酬率與其所追蹤之大盤指數報酬率之間的差異,我們稱做追蹤誤差。影響誤差出現的原因眾多,包括 ETF 的交易成本與配息,ETF 成分股編制與大盤指數的差異,ETF 經理人的追蹤或複製策略,都會影響到 ETF 的淨值偏離大盤指數。 - 被動式投資風險

ETF 以被動方式管理,基金經理人並不會特別選股,在大盤指數表現不佳時,也不會採取任何防禦措施,故投資人可能因為標的指數或 ETF 投資組合之波動而須承受損失。 - 交易對手風險

假若 ETF 基金經理人是將指數成分股完全複製,或是僅複製該指數最具代表性的成分股,皆屬於直接投資於現貨股票,交易對手風險不大。但假若經理人士以衍生性金融商品複製指數績效,就必須與衍生商品另一方的交易對手承做合約,那這檔 ETF 就必須承擔交易對手無法兌現合約所議定的模擬指數表現之風險,且交易對手還不出本金的話,ETF 也將失去一部份甚至全額本金。 - 流動性風險

一檔 ETF 的成交量若不高,或欠缺造市者報價,造成買賣不易,則容易有流動性風險。若是以衍生性金融商品作為複製指數的工具,也需注意該衍生商品是否在市場上具有流動性,否則難以評估 ETF 之價值,也不容易售出,還必須承擔流動性溢價。 - 匯率風險

投資 ETF 時,需注意該檔 ETF 的計價貨幣,如國外成分股 ETF、連結式 ETF 及境外 ETF 之投資組合等等,不論是基金的計價貨幣、交易貨幣及投資所用的貨幣間的匯率波動,皆會影響 ETF 表現。 - 市場風險

ETF 所在市場之交易特性差異也可能影響其價值。如境外 ETF、國外成分股 ETF 與連結式 ETF 價格無漲跌幅限制,價格波動可能較大,新手投資人一定要多加注意此類型 ETF。還有台灣交易時間與境外不一致,若台灣市場收盤後,境外發生重大事件,將造成在台上市之境外 ETF、國外成分股 ETF 與連結式 ETF 延遲反映市價。另外,各個地區的經濟、政治、交易習慣、法規、環境都不一樣,皆有可能造成 ETF 價值損失。 - 再包裝複製風險

這項風險主要針對連結式 ETF,由於它經過再包裝,可能使 ETF 的資訊透明度不足,兩層式包裝也等同要收取兩層管理費用和承擔兩發行人之信用風險,且基金內含衍生性金融商品之操作,有槓桿操作之投資風險。

相信各位看過這篇介紹,對 ETF 應該有更進一步的認識了。最後做個總結,ETF 是一種如同股票,在交易所掛牌可供投資人買賣的一種“基金”,通常是鎖定某一檔大盤指數編製,它的市價則由市場供需雙方決定,屬被動式管理,因此交易成本也比共同基金便宜許多。

各位投資朋友假若對於某個國家或某種產業的行情有興趣,或有考慮分散風險,但手頭資金又不足以購入一籃子股票時,倒不妨考慮一下 ETF,就能迅速地以便宜的價格買進一檔市場投資組合,輕鬆達成你的投資目標,但不論是什麼金融商品,還是要提醒大家投資前一定要詳細閱讀公開說明書,了解一下可能會碰到的風險有哪些,因為只有自己完全明瞭的投資工具,才有可能會能幫助你賺錢。

《預見》授權轉載