(本文獲睿富者授權刊登)

在上一篇簡介文中,了解到 ETF 發展史以及近年來全球是如何興起了 ETF 的巨風狂潮。本篇接著透過將 ETF 的商品分類,並列舉許多產品的功能,使我們更認識此新興市場,以及如何做聰明投資。

依照 ETF 所追蹤的標的,通常可以劃分成四類,分別是商品型 ETF、匯率型 ETF、股票型 ETF 及債券型 ETF,以下分述之。(以下例子均為美國市場。)

一般型 ETF 分四類:商品、匯率、股票與債券

- 商品型 ETF

這類型的 ETF 追蹤的標的是原物料價格,包含了各式能源、貴重金屬及農產品等。能源的部分有石油及天然氣,例如 USO,追蹤西德州中級輕原油的價格表現;貴重金屬則包含了黃金、白銀乃至於工業用途的各類金屬,例如美國的 IAU,是一檔追蹤黃金市場的 ETF,當投資人買入時,就相當於持有一小部分的黃金;農產品則包括了作物及畜牧業,例如 DBA,投資標的為農產品,追蹤 DBIQ Diversified Agriculture Index Excess Return的績效表現。

- 匯率型 ETF

從直觀上來看,匯率指的便是貨幣之間的兌換,因此匯率型 ETF 主要追蹤的標的就是各國的貨幣,像是美元、日圓、歐元、英鎊、人民幣等…例如 JYN,是一支追求日圓與美元外匯即期利率績效的 ETF,當日圓相對於美元升值,價值就會上升,若日圓相對於美元貶值,則價值就會下降。另外也有些匯率型 ETF 會一次包含多國的貨幣,例如 CEW,追求達到和新興市場各國貨幣兌美元的匯率總報酬一樣的績效表現,包括價差與貨幣市場的利息收益。

- 股票型 ETF

股票型的 ETF 追蹤的標的便是股票市場。根據股票市場,我們又能以地域的方式劃分為三類。首先是全球型,橫跨了世界各區域的 ETF,例如 VEA,是投資美國以外的已開發與新興市場。

依據 2017 年六月底的資料,VEA 投入的前五大國家分別是日本、英國、加拿大、法國與德國。另外 VWO,追蹤的指數是 FTSE Emerging Markets AllCap China A Inclusion Index,包含了全球三大新興市場區塊,包括拉丁美洲、歐洲與亞洲新興市場,前五大國家分別是中國、台灣、印度、巴西、南非。

再來是區域型,範圍則是在各大洲,如北美洲、亞洲、歐洲、拉丁美洲等;最後就是只在各國自行做交易的單一國家型,例如 VOO,追蹤標的是 S&P 500,是記錄美國 500 家上市公司的股票指數,另外還有 VB,追蹤的是 CRSP US Small-Cap Index,成分分佈主要是中型股 38.01%、小型股 51% 及微型股 10.63%。

股票市場又依照其產業類型有不同的劃分,像是金融業、醫療業、能源工業、電信產業及交通業等,我們也能夠依照此方式對股票型 ETF 做劃分。VNQ 就是其中的一個例子,其追蹤的標的是 MSCI USREIT Index,包含了超過美國三分之二以上的不動產投資信託市場。

- 債券型ETF

債券依照投資的風險能夠區分成各種等級,從政府發行的公債到公司債等,這個部分我們不細究其分類,我們來稍微比較一下股票型 ETF 和債權型 ETF。

股票型 ETF 追求的是長期的資金成長,從股票的上漲中來獲取利益;債券型 ETF 則是透過配息來獲利,穩定的獲取定期分配收益。由上述可知,債券型的 ETF 風險較股票型的ETF來得低,但是獲利也會較低。以下列舉幾檔債券型的 ETF:

1. MUB 追蹤的指數為 S&P National Municipal Bond Index,該指數包含的標的為美國市政府債券;

2. LQD 追蹤的指數是 iBoxx US Liquid Investment Grade Index,是衡量美國公司債市場表現的指數;

3. BIV 追蹤 Barclays U.S. 5–10 Year Government/Credit Float Adjusted Index,包含的債券以中長期為主,主要為美國公債、投資級的公司債、以及美元計價的國際債券,並且到期年限在 5~10 年之間;

4. TLT 則是一支追求 Barclays Capital 20+ Year US Treasury Index 績效為目標的 ETF,該指數為為衡量美國 20 年期以上的公債市場績效之指數。

上述的幾種 ETF,我們統稱為一般型 ETF,表示他們是 ETF 最原始的狀態,直接去追蹤其中的一籃子標的,並沒有其他的人為加工。下一篇,我們將繼續介紹兩種特殊的 ETF:槓桿型 ETF及反向型 ETF,這些商品近兩年來才在台灣市場推出,但已攻佔了 ETF 八成的交易量,深獲台灣投資人的青睞。

ETF 聰明投資術:分散、分散、再分散

以上林林總總的商品,要如何實際的應用在投資面呢?藉由現代科技之賜,機器選的 ETF (實為一些電腦程式演算法) ,可以做為相當穩健的參考。

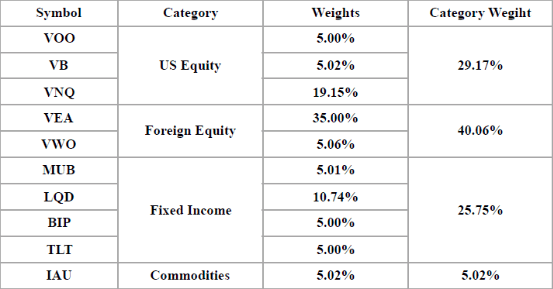

以下考慮一檔 ETF 投資組合的績效表現 (資料來源 https://www.tradingvalley.com/app/product-detail/growth) ,這是一檔成長型投資組合 (growth portfolio) 。它將投資期間的配息進行再投資,投入了原本的投組。回溯測試顯示,從 2006/7 到 2017/9 以來的平均年報酬率為 11%,同期間 S&P 500 指數平均年報酬率為 6.15%。另外用來衡量風險程度的波動率,此投資組合為 11.74%,相較之下 S&P500 的波動率為 19.92%。以上數據說明了此成長型投資組合將能夠產生比投資 S&P500 指數更為穩定的報酬。

此表顯示成長型投資組合的中所納入標的 ETF 代號 (symbol),屬性(Category),以及權重 (Weights)。可觀察到投資範圍涵蓋美國股市 (USEquity)、外國股市 (Foreign Equity)、固定收益 (Fixed Income)、以及原物料 (Commodity),而當中所投資的 ETF 都是文中已經介紹過的資產。雖然投組納入了僅十檔的 ETF,但從各追蹤指數所連結到的股票、債券、原物料等標的資產的數量,卻有成百上千那麼多,分散風險的程度令人咋舌,絕非一般共同基金投資組合所能比擬!

至於可不可以應用到台灣的 ETF 市場呢?原則上是可以,但因台灣證交所目前所發行的 ETF 還不夠多元,投組的績效就會受影響,有興趣的朋友們可以參考網站。

至於這檔投資組合是如何產生的?它乃是根據機器人理專 (roboadvisor) 的辦法,其標榜的優勢在於:低風險、穩健報酬、低門檻與低手續費。相關細節以及更多關於 ETF 的交易策略以後會另撰系列專文介紹之。

【延伸閱讀】