《Good Stocks Cheap: Value Investing with Confidence for a Lifetime of Stock Market Outperformance》作者是 Kenneth Jeffrey Marshall,在史丹佛大學和斯德哥爾摩經濟學院教授價值投資,也在加州柏克萊大學的 MBA 教授資產管理。他畢業自加州大學以及哈佛商學院,投資績效長期擊敗 S&P 500。

這本書為讀者提供了一步一步的指導,讀者將學習如何:

- 透過基本分析掌握任何公司

- 區分公司的股價與其價值

- 誠實地衡量您自己的投資表現

- 在正確價格購買好公司的股票

- 在市場波動期間無畏地擁有優質股

- 確保必要的耐心,做出正確的選擇並採取正確的行動

以上是官方的介紹,接下來才是重點。

Kenneth Jeffrey Marshall 是我的老師,更確切地說是引領我更深入了解價值投資的恩師,畢業後到現在我還一直跟他保持聯絡。十年前開始看了些書就自以為懂價值投資,在上過他的課和讀了更多書後才發現以前真是好傻好天真。

他的價值投資有分兩門課,第一門是講上市公司股票(listed equity),第二門是講固定收益(fixes income)、主動型投資(activist investing)、房地產、大宗商品、外匯等等其他資產類別。他的這本書只講股票,想了解其他資產類別的人可以參考大衛·斯文森(David Swensen)的《Pioneering Portfolio Management》。

Kenneth 有一個投資公司 Judicial Capital,但他說他並不幫外人管理資產,因為這樣比較自由。也因為如此,他的績效是無法公開查到的。Kenneth 在上課時有說過,他多年來平均年化報酬勝過 S&P 500 5.9%,而且他今年 49 歲這輩子交易還不到一百次,可謂是真正落實巴菲特打洞卡概念的人。

這本書目前還買不到,Amazon 上寫預計上市日期是 2017/06/23,不過我在 Kenneth 寫書時幫他看了其中滿大一部分,我想我可以融合上他課的經驗對此書發表一點心得(以下皆是我個人心得,不代表 Kenneth 本人意見)。

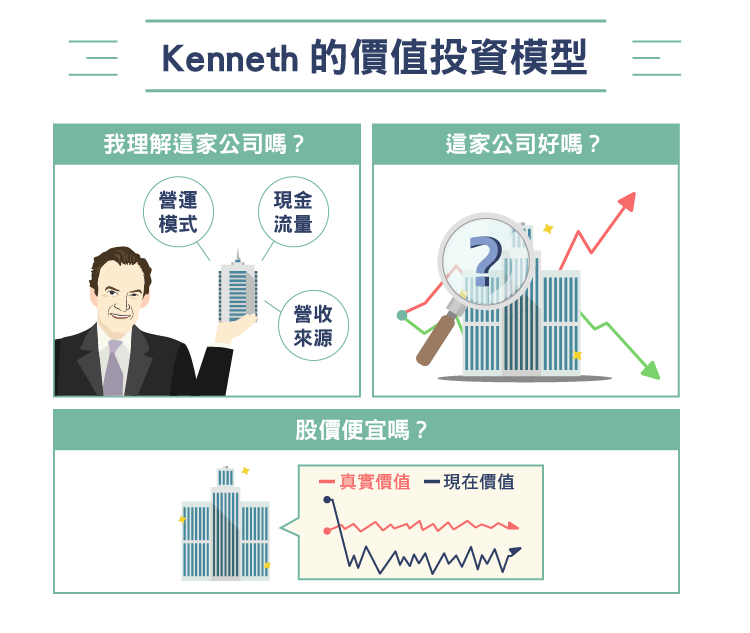

這本書最主要的一部分是他創的 Value Investing Model。雖然 Kenneth 不曾明說,但我認為他融合了巴菲特安全邊際和以合理價買進好公司、查理蒙格人類誤判心理學和檢查清單、喬伊‧葛林布雷(Joel Greenblatt) 神奇公式、費雪閒聊法等概念。此外,我感覺他是屬於巴菲特後期這類的價值投資者,也就是以合理價買進好公司長期持有,而他的 Value Investing Model 也比較適合這類型的價值投資。(其他類型的價值投資可以參考這裡)

他創的 Value Investing Model 主要是要回答三個最重要的問題:1. 我理解這家公司嗎 2. 這家公司好嗎 3. 股價便宜嗎?

這本書叫 Good Stocks Cheap,我猜也暗示了最重要的是第三個問題(延伸閱讀: 投資最重要的事)。如果能夠回答這三個問題,確認是好公司好價格後買進,還有最後一件事–就是什麼都不要做!這部分便是與查理蒙格的人類誤判心理學相關。

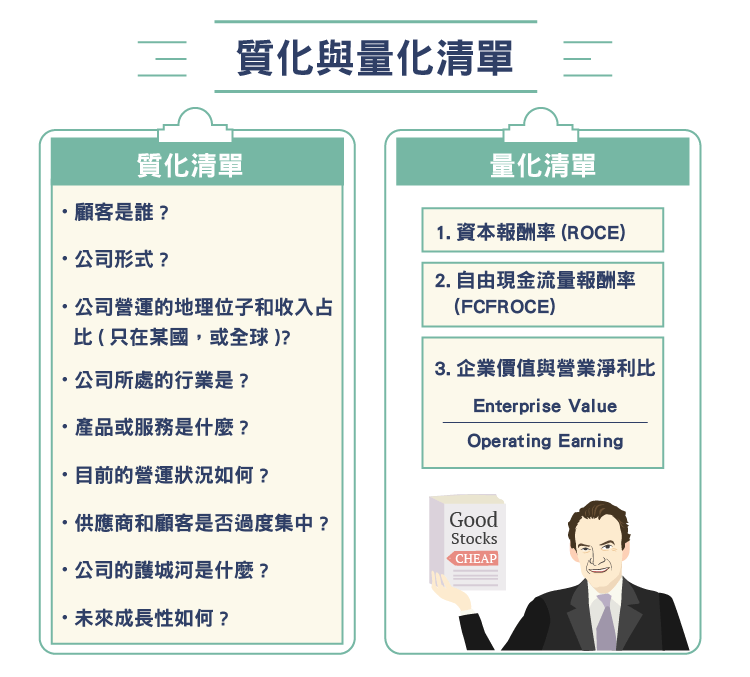

這個 Value Investing Model 在三個大問題下各列出了數項小問題,這裡融合了檢查清單的概念。比如其中一部分質化分析的問題有:

- 顧客是誰?

- 公司形式?

- 公司營運的地理位子和收入占比(只在某國,某洲,或全球)?

- 公司所處的行業是?

- 產品或服務是什麼?

- 目前的營運狀況如何?

- 供應商和顧客是否過度集中?

- 公司的護城河是什麼?

- 未來成長性如何?

- 對股東是否友善?

- 還有許多…

量化方面的指標有十二項,如果我沒記錯的話他上課時說過他認為最重要的是已動用資本報酬率(ROCE)、自由現金流量報酬率(FCFROCE)、企業價值與營業淨利比(Enterprise Value/Operating Earning)。

這裡的資本報酬率和企業價值與營業淨利比(其實也就是葛林布雷說的盈餘殖利率的倒數)和葛林布雷的神奇公式本質上是一樣的,Kenneth 還加上一個自由現金流指標,我認為是很合理的。營利是虛的,現金才是實的;現金流是公司的血液,帳面有營利不代表有現金流入。

關於 Kenneth 上課的內容,可以參考另一位曾修過他課程的人寫的一篇文章(英文內容)。

我覺得這本書對新手來說一個很大的優點是他詳細解釋了為什麼使用某些財務指標以及其意義為何,並且每章後面有用公司年報實際案例教導讀者該怎麼去算。

有很多人只會用網路上免費財經網站去看公司的各項財務比例,卻不知這些數字很可能會出錯,而且每個網站算法不同,數字也會不同;即使每個網站算法相同,不同產業的公司或者同產業的公司在不同情況下有時候計算的方式也應該有所調整。學會如何自己看財報計算,能夠減少出錯的機會。

Kenneth 和巴菲特、查理蒙格另一個相似點是他力求簡化。不管是學界、商界,大多數人往往是將簡單的事複雜化,這我個人也有深深地體會,但真正的聰明人應該是將複雜的事簡單化。

Kenneth 認為好的投資應該是淺顯易懂的,他的課評分方式也很簡單,百分之五十課堂討論,百分之五十期末報告,期末報告不能超過兩頁,內容是寫一家符合價值投資原則的公司,且不能用複雜的圖表,只能用簡單的文字說明。我個人覺得其風格可以用投資界白居易來形容 – 老嫗能解。

Kenneth 的簡單風格也體現在研究公司方面。有一堂課是以一家醫材類公司為案例,他問大家該怎麼去了解這公司某產品的情況(或是什麼數字我記不太清楚了),然後一堆人就舉手開始發表高見,像是從某某專業網站找到什麼數據,然後做什麼假設再乘以或除以什麼數字的,要多複雜有多複雜,聽起來就是 Consulting(資產管理)界的人會有的想法。

我當時心想,打電話去問醫生就可以知道(醫院和診所是該公司客戶),或者誰要去看醫生順便問一下也可以,你們為什麼要把事情弄的這麼複雜?我承認當時不敢舉手這麼說,因為相比之下同學那些答案似乎更符合商學院式的回答,我這答案簡直是小學生程度。結果後來老師問老半天都是這種答案,他就自己回答:”打電話去問醫生就好了。”

另外兩個例子是一家零售商和一家電梯公司。和醫材公司同樣道理,想了解一家零售商最簡便的方法就是去店裡走走看看,或和店員及消費者聊聊。Kenneth 還提到他有次看到某家知名電梯公司的工人在維修電梯,他就上前去跟他閒聊,從他那裏了解到很多外人無從得知的事情以及為什麼該公司會比其他公司優秀。

Kenneth 雖然上的是價值投資這種正經課,但還是能上得很幽默風趣又富饒人生智慧。他在每學期最後一堂課都會以一段故事作結。我聽過兩個故事,第一個是關於他見到難民的感觸,提醒同學們自己有多幸運並期勉大家有能力要幫助他人,第二個是他舉自己女兒的例子,勉勵大家要去接近優秀的人、為欣賞的人工作,因為環境對人有很大的影響,近朱者赤近墨者黑。這兩個道理巴菲特也都說過。

Kenneth 每年有幾個月時間在加州,幾個月時間在瑞典,除了管理自己投資外就教教價值投資,真是令我羨慕的生活方式。這本書雖然是英文版,但因 Kenneth 一貫的簡單風格,遣詞用字上對非英語母語的人來說也是很容易懂,而且對想要按圖索驥式學習的人來說相信會非常有幫助。有興趣的人歡迎自己買來閱讀。

《價值合夥人 Value Partners 》授權轉載

【延伸閱讀】