MasterCard 的營收組成

根據 MasterCard(MA-US)的年報,營收可以區分成五類:境內交易收入、跨國交易收入、交易處理收入、其他收入以及客戶提成。

- 境內交易收入(Domestic assessments):當刷卡行為發生時,若收單行跟發卡行在同一國家,就會認列這項收入。MasterCard 會向收單行及發卡行收取費用,金額會依照刷卡金額計算。另外根據發卡量,MasterCard 還會再收取一筆費用。

- 跨國交易收入(Cross-border volume fees):這項收入則是在刷卡時收單行與發卡行在不同國家時認列,金額計算基於刷卡金額。當兩筆刷卡的金額一樣時,跨國交易收入通常比境內交易收入高,原因是跨國交易時 MasterCard 收取的費率較高,且可能包含額外的換匯手續費。

- 交易處理收入(Transaction processing):不論境內或跨國交易都會產生此項收入,費用計算基於交易的次數。

- 其他收入(Other revenues):包含公司的顧問服務、數據分析服務、安全性服務以及公司併購後增加的各種業務。

- 客戶提成(Rebates and incentives):這屬於營收的減項,主要來自公司提供客戶(發卡行及收單行)誘因去推銷 MasterCard 的產品,當行業競爭變激烈時此項目會增加。

從上面的描述中可以了解到,MasterCard 持卡人用卡的 “卡數”、“消費筆數”、“金額”、“海外消費金額” 越多,MasterCard 的營收越高,而給客戶的提成越多營收會減少。

MasterCard 營收中的細節

從 2013 年到 2017 年,MasterCard 淨營收的複合成長率為 11%,跟 VISA(V-US)的 12% 類似,但考慮到 VISA 在 2017 財年的營收增長主要依賴併購 VISA Europe 的話,MasterCard 表現其實是優於 VISA 的。2015 年 MasterCard 淨營收僅成長 2%,表現劣於其他年度,原因包含客戶提成增加以及美元升值。

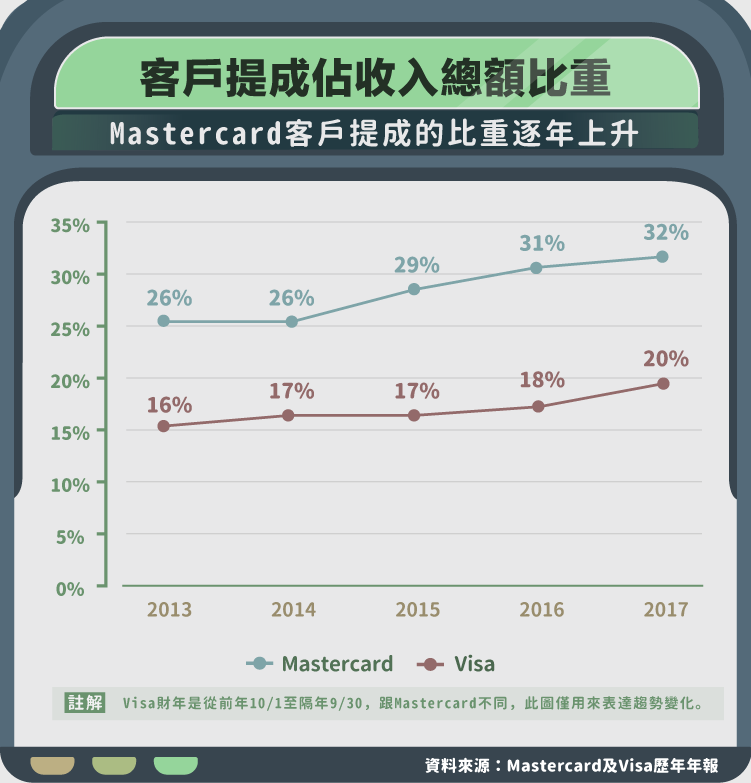

客戶提成的成長是 MasterCard 風險之一,從下圖可以看到,公司客戶提成佔收入總額(Gross revenue,不扣除客戶提成之收入)的比重比 VISA 高許多,而過去三年間客戶提成都成長超過 20%,相同期間內收入總額僅成長 13%,這也導致客戶提成佔收入總額比重越來越高。

客戶提成的目的是讓客戶多賣 MasterCard 的產品,以提高公司營收。但過去三年的數字指出客戶提成成長率持續高於收入總額成長率,可能代表提成的使用是不效率的,或是效果還未完全顯現出來,投資人需要觀察此項目的未來變化來判斷。

其他項目也是 MasterCard 營收中的特點。同樣以財年數據比較,Master 收入總額中其他項目佔 16%,VISA 則只佔了 4%。這反映的是兩者策略上的不同。VISA 重心在信用卡業務上,而 MasterCard 則持續通過內部創新及併購擴大服務範疇。例如公司併購的 Pinpoint 紅利集點公司,其營收就會列在此項目中。MasterCard 也協助客戶分析刷卡數據,幫客戶找出優化方案。

從策略上來說,我認為 MasterCard 的選擇很合理。早從信用卡產業發展初期,不同信用卡間的差異性就小,VISA 則憑藉著高知名度及成功的行銷能力擁有高市佔率,MasterCard 想單靠信用卡服務反超是不太容易。通過擴大服務項目,除了創造跟競爭者的差異化以外,也有機會先在新領域卡位,如果該領域出現高速成長,則可以享受先行者優勢。

財務比率分析

信用卡行業屬於高利潤行業,MasterCard 在過去五年都享有 50% 以上的營業利益率及 30% 以上的淨利率,雖然低於主要競爭對手 VISA 的 60% 以上及 40% 以上,但已經比大多數公司要高。

過去五年的獲利能力維持平穩,只有淨利率在 2017 財年出現下滑,原因是在美國稅改案通過後產生的一次性所得稅費用。若移除該影響,則 2017 財年淨利率會是約 38%,跟 2016 財年水準相當。

雖然公司可以設法控管成本,但公司不斷的併購及業務的擴張都會需要費用的投入,未來營業利益率提高的機會不大。淨利率方面則是在美國稅改案實施後,稅率下降後淨利率將提高,在 2018 年第三季財報中,淨利率已經達到 49% 了。

未來趨勢

MasterCard 主要成長動能為現金支付率的降低,MasterCard 亞太區總裁在 2017 年 11 月曾說目前全球仍有 80% 交易以現金支付,而主要競爭對手 VISA 在法說會中也提及在歐洲國家如西班牙、義大利及波蘭中,現金支付率高達 65%。印度、東南亞等現金支付率高的地區將是成長主要來源。

中國則是特殊的地區,MasterCard 跟中國市場的淵源可以拉到 1980 年代,MasterCard 協助中國銀行發行首張金融卡,但在 2002 年銀聯成立後,中國內的交易清算業務都由銀聯處理,MasterCard 跟 VISA 都被排除在中國市場之外。目前中國的態度是非中國的信用卡清算組織需要跟本土企業合資才能進入中國市場。MasterCard 跟 VISA 雖然都提出了申請,但都是以獨資形式,通過機會不大。

對隱私的規範則是另一項風險,公司的其他收入項中有部分來自於利用消費者的交易資料進行分析或直接出售,舉例來說廣告商如果想找對美食有興趣的消費者,MasterCard 會分類出 “經常刷卡消費美食” 的消費者,提供給廣告商後讓其能針對這些人推銷。然而,隱私權的規範越來越嚴格,MasterCard 對消費者資訊的應用會受到侷限,這類的營收也會受負面影養。

結論

MasterCard 未來營收成長主要將依賴整體消費趨勢,行動支付、電商的發展都會有正向影響。如果公司的新業務能通過創新或併購而快速成長,營收中的其他項目也會成為公司成長的動能。中國則是營收的最大不確定因素,能進入該市場的話會是非常大的幫助。

資料來源:MasterCard 年報、VISA 年報

【延伸閱讀】