有投資股票的人一定都聽過一些頂級投資銀行的名稱,例如高盛(Goldman Sachs Group, GS-US)(Goldman Sachs, GS-US)、美林證券(Merrill Lynch & Co, MSPX-US)(Merrill Lynch & Co, MSPX-US)、大摩、小摩等等。而投資人最常混淆的莫過於大摩、小摩了。

大家或許會很訝異,摩根「大」通是小摩,但市值卻比「大摩」還高;而大摩則是指本文的主角-摩根史丹利。更有趣的是,大摩雖然號稱「大」,實際上卻是原本小摩投資銀產業務拆分出來的公司,是不是很有趣呢?近幾年市場上比較熱門的話題是,摩根史丹利成功透過轉型財富管理業務,市值一度超越高盛,他到底如何做到的,就讓我們一起來看看!

從大蕭條到金融海嘯

摩根史丹利(Morgan Stanley, MS-US)成立於 1933 年,當時大蕭條背景之下,美國國會通過知名的《格拉斯-斯蒂格爾法案》,規定金融業不能同時經營商業銀行與投資銀產業務,而令銀產業與證券業分開,藉此降低銀產業的風險,保護存款人。因此摩根大通(JPMorgan, JPM-US)的董事會就另行成立摩根史丹利作為摩根大通在投資銀行、證券相關業務的延續。

在二戰之後,摩根史丹利進入快速成長的階段, 1960 年代進軍歐洲券市場、發展出電腦財務分析模型; 1970 年代進入日本、並成立經紀 (股票交易)部門、研究部門、財務管理與不動產及私人銀行部門,最終在 1986 年上市。

金融海嘯後擁抱財富管理及去槓桿

2008 年後,受到全球金融海嘯及本身高槓桿經營的衝擊後,摩根史丹利為了得到聯準會的救助,宣布轉型為控股公司,接受傳統銀產業的高度政府監管,自此也開啟了摩根史丹利的十年轉型。

從 2008 年到 2019 年,摩根史丹利積極朝向去槓桿以及財富管理轉型,並透過金融科技的投入,持續提升服務品質、降低人力成本,成功的轉型也使得摩根史丹利市值在 2018 年底一度超越高盛,中斷近十年來高盛市值領先的紀錄。

因應監管政策-去槓桿的十年

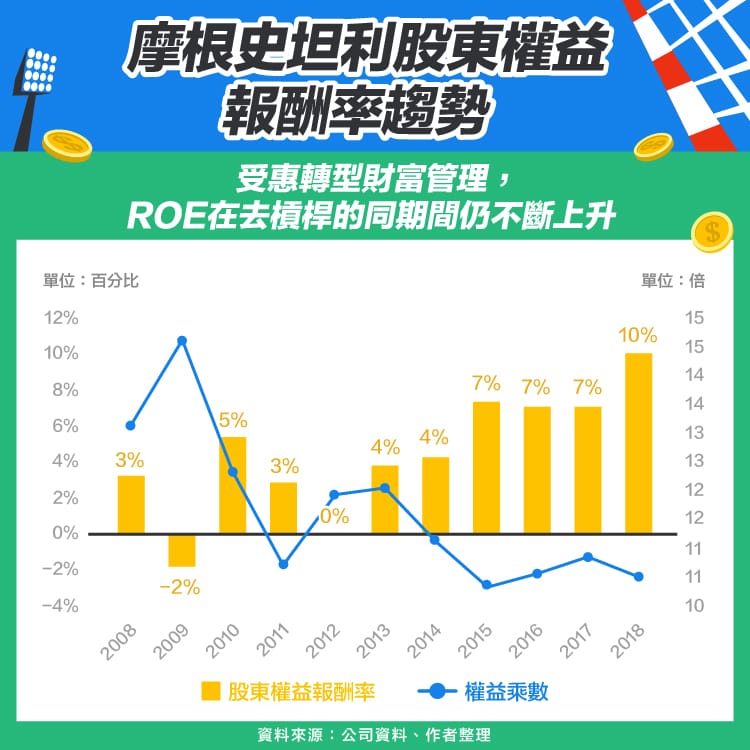

由於金融海嘯後摩根史丹利轉型為金融控股公司,因此在監管上的要求大幅提高。導致公司權益乘數 (總資產/股東權益) 由過去的 13 – 14 被降低至 2018 年的 10 . 9 倍。這樣急遽的降幅也使得股東權益報酬率在 2010 年至 2012 年承受相當的壓力,然而在積極轉型財富管理業務後,近年來股東權益報酬率持續上升。

轉型財富管理業務-提高穩定獲利比重

摩根史丹利轉型財富管理的三個關鍵因素為提供客戶廣泛的投資選擇,著重於定位高淨值客戶;持續投入金融科技,提升經營效率及客戶滿意度;提供一站式的投資理財服務,幫助客戶制定並追蹤理財成效。

(科技投入部分筆者將在下一節單獨說明)

摩根史丹利自 2009 年宣布收購花旗集團(CitiGroup, C-US)(Citigroup, C-US)(Citigroup, C-US)旗下的美邦資產管理公司後,便積極投入財富管理業務,其透過全方面的資產管理服務滿足不同資產客戶的需求,範圍從傳統的共同基金、ETF等商品,到不動產、避險基金等另類投資都有提供服務。而在理財規劃方面,摩根史丹利除了幫助客戶進行稅務、保險方面的規劃外,也提供相關的借貸服務,讓客戶可以在摩根史丹利一次滿足所有的資金規劃與投資需求。

由於財富管理業務的利潤波動較穩定,因此在轉型財富管理業務的過程中,也有助於提供公司相對穩定的營收、利潤成長。

科技投入

摩根史丹利自金融海嘯以來,每年投入約 5 – 7 %的收入在資訊處理及通訊上,其中最重要的投入主軸在於數據分析、財富管理以及提高效率三個方面。

摩根史丹利每年會發布近 6 萬份研究報告,以及針對客戶服務過程中,還會產生海量的相關業務資料,摩根史丹利因此每年都投入大量資源在整合、優化相關資料庫,例如 2010 年起透過Hadoop開源技術,將過去幾個月才能做出來的數據分析,縮短為幾乎立即完成,並能即時偵測問題以及追蹤修正。

而財富管理的科技投入主要面向客戶端,例如摩根史丹利透過Next Best Action (NBA)系統,分析客戶資料與行為提供客戶適合的投資建議以及投資組合、操作預警等等功能。而在理財規劃方面,摩根史丹利的Goals Planning System (GPS)系統,提供客戶從上學到退休的理財規劃追蹤管理系統,並根據客戶的情形提供客製化的節稅方案,讓客戶對於自己目前的財務狀況是否偏離當初規劃路徑有更深的了解,藉此修正自身的理財軌跡,以達成財務規劃的目標。

在提高效率方面,摩根史丹利提供用戶數位簽章、網路轉帳、以及抵押貸款電子化、一次輸入、多次使用等等自動化方式,提高用戶在使用相關服務時的便捷程度,也減少相關的人事成本。這也使得財富管理方面的業務蒸蒸日上,成為摩根史丹利既機構證券業務後第二大獲利驅動來源。

機構證券業務:此業務主要分為投資銀行、銷售與交易以及自營業務,投資銀行主要是提供企業股權與債權承銷服務與相關的財務諮詢;銷售與交易業務則針對股權、債權與固定收益和大宗商品提供造市服務和進階經紀業務;而自營業務則是公司透過自有資金進行投資,然而在 2009 年後,摩根史丹利受到法規限制,已經大幅削減高風險的自營業務,因此此業務主要以交易與投行收入為主要構成。儘管機構證券業務佔營收比重非常高 ( 2018 年占比為 51 %),但由於此業務受市場行情影響較為嚴重,因此利潤非常不穩定。

財富管理業務:財富管理業務主要提供個人及中小企業一站式的投資服務,舉凡經紀業務 (股票買賣)、投資顧問到保險、理財規劃、退休規劃都屬於財富管理業務的服務範圍,這個業務甚至包括住宅貸款等銀行端服務。此業務在營收及利潤上都相對機構證券業務穩定,加上持續投入金融科技的開發,因此成為機構證券之外,摩根史丹利近期獲利成長的主要動力之一, 2018 年時,財富管理業務佔營收比重 43 %,其中此業務以共同基金、ETF等資產管理業務為主要收入來源。

投資管理業務:此業務提供機構客戶進階資產管理服務,產品橫跨不同的投資商品與策略,包括股權、債權、固定收益與另類投資等等。主要客戶為退休基金、國家主權投資與保險公司等等。此業務營收相對前面兩個業務站比較小, 2018 年時佔營收比重僅 6 . 8 %。

小結

摩根史丹利近十年來,透過提供客戶一站式理財服務、廣泛的投資選擇以及金融科技的持續投入,成功讓財富管理業務快速成長,並降低人事成本,減少公司利潤的波動幅度,提高股東權益報酬率。對這家公司有興趣的人可以從這個基礎上,研究摩根史丹利在財富管理業務的潛力是否能持續發揮,帶動公司成長。

【延伸閱讀】