在前幾天茶會中,大家聊到筆記型電腦(NB)代工產業的現況,以及廠商開始切入穿戴式裝置(Wearable)、工業電腦(IPC)領域的發展策略,但這些還是無法扭轉產業面臨的結構性問題。

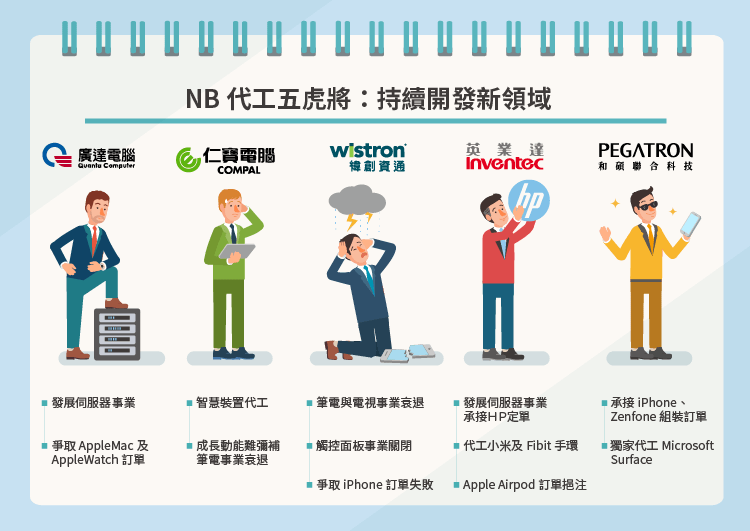

全球筆記型電腦的出貨量持續以YoY -5~10%的速度衰退,原有的代工廠商也持續開發新的領域,五大筆記型電腦代工廠:廣達(2382-TW)、仁寶(2324-TW)、緯創(3231-TW)、英業達(2356-TW)、和碩(4938-TW),各自採取不同的策略,試圖改變營收結構,降低產業衰退帶來的營運風險。

廣達在2014年開始發展伺服器事業,透過直接交易客戶(Direct Account)的商業模式,順利爭取到許多資料中心的客戶,並持續提高架式伺服器(Rack)的出貨比重,增加營收及獲利貢獻度,減緩筆電產業衰退的衝擊。另一方面,也積極爭取Apple Macbook及Apple Watch訂單,提高筆電產品的平均單價,並切入穿戴式裝置領域。

仁寶則是藉由旗下華寶的資源,跨入智慧裝置代工市場,雖然去年受到Microsoft退出智慧型手機產業的衝擊,但很快就取得中國品牌客戶的訂單來彌補;此外,隨著生產良率逐漸提高,先前爭取到的iPad訂單,供貨比重也持續上升。然而,因筆電營收佔比為五大代工廠中最高,智慧裝置事業的成長動能,似乎不足以彌補筆電事業的衰退。

英業達最早開始進軍伺服器事業,以承接HP訂單為主,朝企業端客戶發展;此外,英業達也積極拓展穿戴式裝置市場,獨家代工小米手環及Fitbit手環,明年還有Apple Airpod訂單挹注,筆電以外的產品線非常多元,筆電營收佔比已低於50%。

緯創原本以多角化經營著稱,近年看起來卻像是多慘化經營,不僅筆電、電視事業持續衰退,觸控面板(Touch Panel)事業也在2015年底關閉,並認列資產及庫存減損20億元,智慧型手機事業想爭取iPhone訂單也不太順利,營運方向不太明確。

和碩近年逐漸淡出筆電代工產業,轉而承接iPhone、Zenfone組裝訂單,並獨家代工Microsoft Surface,算是五大筆電代工中產品線最潮、轉型最成功的一家。

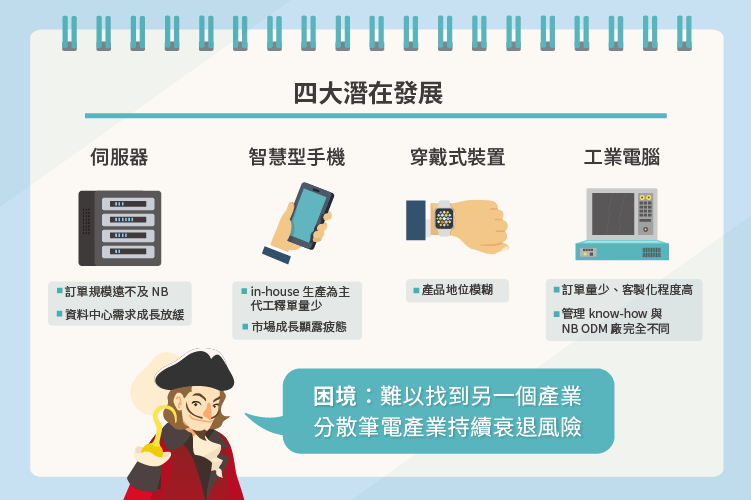

但這些廠商同樣面臨的問題,就是筆電產業的產值規模龐大,若以全球筆電出貨量1.6億台,每台代工費350美元,估計筆電代工產值高達560億美元,故筆電代工廠商找不到另一個足夠龐大的產業,分散筆電產業持續衰退的風險。

伺服器:資料中心需求成長放緩

2015年全球伺服器市場產值高達550.6億美元,但ODM Direct只佔43.7億美元,儘管品牌出貨中仍有一部分是委由NB ODM廠商,但代工訂單的規模還是遠不及NB。

此外,因Google、Facebook、Amazon、Microsoft的資料中心建置進度放緩,今年資料中心的需求成長,從過去10~15%降至5~10%,未來資料中心規模提高至一定程度後,新建置的需求很可能會更少,產業將由既有設備的汰舊換新需求來支撐。

雖然資料中心因主機24hr不斷電,設備壽命耗損很快,平均兩到三年就要汰舊換新一次,但比起過去維護及新建需求同時湧入,成長力道還是會放緩不少。

智慧型手機:in-house為主,代工釋單量不多

智慧型手機的產值規模比筆電更大,若以全球出貨量15億支,每支代工費100美元來計算,約有1,500億美元的規模。然而,目前前幾大智慧型手機品牌廠,Samsung、Apple、Huawei、Oppo/Vivo、Lenovo,除了Apple之外,都是以in-house生產為主,代工釋單量不但很少,也偏重在低階機種,利潤不佳。

此外,根據IDC的估計,2016上半年全球智慧型手機出貨量,相較2015年幾乎持平,顯示智慧型手機產業在歷經多年快速成長後,也逐漸顯露出疲態。

穿戴式裝置:品牌廠尚未找到產品定位

未來發展潛力看似十足的穿戴式裝置,目前只有Fitbit運動手環的出貨量2,000~3,000萬支比較上得了檯面,且產品價格偏低,每支代工費可能只有20~30美元,若以全球出貨量1億支計算,產值規模只有20~30億美元,對照NB ODM廠商的營收規模,只能拿來填牙縫。

目前品牌廠對穿戴式裝置的產品定位,仍沒有較清晰的藍圖,只有模糊的發展方向。對年輕人來說,這類產品可能是健身時的好夥伴,功能上會偏向偵測運動效率及表現,並對產品外觀有一定程度的要求;對於老年人來說,這類產品可能是居家健康照護的好幫手,功能上會偏向偵測健康狀態,甚至透過物聯網提供資訊給醫療機構進行追蹤。

但無論如何,一個沒有做足準備,只能測試市場水溫的產品,實在很難說服消費者買單。

工業電腦:產業性質原本就屬於小眾

在樺漢(6414-TW)積極併購擴張的話題帶動下,近期工業電腦產業頗受市場青睞,但這些廠商原本是當年電腦產業競爭之下的落敗者,轉往利基型、小眾客製化市場發展,因此工業電腦產業本身就具有訂單量少、客製化程度高、產品規格多元的特性,不僅產值規模較小,跟NB ODM廠大量生產的管理know-how也完全背道而馳。

所幸,拜產業特性所賜,IPC產業的利潤空間可是遠優於NB ODM產業,若雙方能合作,透過NB ODM廠商大量採購的議價優勢,能有效降低IPC廠商的物料成本,而IPC產業的高利潤,對NB ODM廠商的獲利結構也會有些許幫助。

不過,因資本額差距過大,若要在這個合作之中獲得實質利益,從IPC廠商的角度切入,勢必會比從NB ODM的角度切入好很多。

《定錨投資隨筆》授權轉載

全球CMOS影像感測器的領導廠商.png)

快時尚退燒搶佔機能新商機_-.png)

電競硬體後進者_-.png)