自古時勢造英雄,風口出巨頭。

在人工智慧的產業熱潮下, NVIDIA 無疑是 2016 年全球科技產業的最大贏家。

股價一年翻三倍,CES 展出盡風頭,2017 財年營收淨利成長強勁,Google、微軟(Microsoft, MSFT-US)、Facebook、亞馬遜(Amazon, AMZN-US)、特斯拉(Tesla, TSLA-US)以及幾乎每一家 AI 新創公司都在使用 NVIDIA 的晶片…這家砥礪多年的半導體公司在過去一年裡,持續不斷地吸引著投資人、創業者以及媒體眼球。

不過,比榮耀更值得關注的,是它背後的成長歷程、商業佈局、經營之道以及未來成長空間。通過對 NVIDIA 發展歷史、產品業務、市場競爭、以及主要營運和財務指標等進行分析,總結了其成功背後的經營之道,並對其未來成長空間進行了估計,結果現在與各位分享。

發展歷程篇

在 NVIDIA 的發展歷程中,有過四次不小的挫折。

(圖:1996-2016年 NVIDIA 營收變動)

(圖:1996-2016年 NVIDIA 營收變動)

第一次發生在公司成立之初,由於“生不逢時”,首款產品一經推出便遭遇了市場失敗。其他三次分別在 2002 年-2003 年、2007 年-2009 年、2012 年到 2013 年。這些挫折背後有巨頭博弈,有市場角逐,也有為了堅持而忍痛前行。每一次挫折都是一次鮮活的商業實戰課,讓 NVIDIA 越挫越勇,日漸壯大。

出師未捷心不死

1993 年 4 月,從整合電路生產商 LSI Logic 出來的黃仁勛,聯合 Sun 公司兩位年輕工程師 — Chris Malachowsky 和 Curtis Priem 共同創立了 NVIDIA ,他們的初衷是研發一種專用晶片,用來加快電子遊戲中 3D 圖象的渲染速度,帶來更逼真的顯示效果。

1995 年 5 月,經過兩年打磨, NVIDIA 推出了首款面向遊戲主機的多媒體加速器 — NV1,這款加速器集圖形處理、音效卡及遊戲搖桿等功能於一體,一經發佈便吸引了當時最大遊戲製造商世嘉 (SEGA) 的目光。世嘉決定在其第六代家用遊戲機“土星”和個人電腦上採用 NV1 。

然而就在同一年,微軟推出以圖形用戶界面 (GUI) 為主要特徵的 Windows 95,圖形晶片主流市場從遊戲主機轉向 PC;同時,微軟還開發出了採用多邊形成像技術的圖形編程接口 — Direct 3D 標準。

由於 NVIDIA 在研發 NV 1 時,產業內還沒有像 Direct 3D 和 Open GL (SGI 公司開發的 3D 繪圖編程接口) 這樣的多邊形 3D 標準,而 NVIDIA 採用的是二次方程紋理貼圖作為立體圖形實現方式,無法兼容產業通用標準,因此市場銷量快速下降。

1996 年第一季度, NVIDIA 停止銷售 NV 1,並終止研發 NV 2,開始將重心轉向圖形處理器 RIVA 128。其後兩年間, NVIDIA 陸續推出 RIVA 128、RIVA 128 ZX、RIVATNT 等圖形處理器。

這些新產品不僅支持微軟 Direct 3D 和 OpenGL 標準,在能效上也超越了競爭對手 3Dfx 的 Voodoo 和 ATI 的 Rage Pro,加上價格低廉,逐漸獲得了整機廠的青睞。

1999 年 1 月, NVIDIA 全年營收突破 1.5 億美元,並在納斯達克掛牌上市。同年 5 月,其圖形處理器銷量超過 1000 萬。8 月, NVIDIA 推出第一款以 GeForce 命名的顯示核心 — GeForce 256,並首次提出 GPU 概念。次年底, NVIDIA 以 7000 萬美元現金、100 萬股公司股票,將 3Dfx 收入囊中,正式成為產業老大。

此時的 GPU 市場,只剩一家競爭對手可與 NVIDIA 匹敵,那就是 ATI。

臥薪嘗膽再雄起

在 PC 市場上,微軟和英特爾(Intel, INTC-US) (Intel) 是 NVIDIA 繞不開的兩大巨頭。“沒有永遠的朋友,只有永遠的利益。”這是商場永恆不變的法則。與 ATI 以及兩大巨頭的博弈也牽動著 NVIDIA 業務的興衰成敗。

2000 年,為了進軍遊戲主機產業,微軟找到了如日中天的 NVIDIA ,請他們研發 Xbox 圖形晶片、SoundStorm 聲音晶片以及主板解決方案。然而,微軟給的研發時間只有一年。期間,電源供應出現 Bug、數據庫功能不足等一系列原因,導致 Xbox 在首發日前兩個月才進入生產階段。最終,微軟被迫推遲首發,錯過先機,敗給了 Sony PS 2。

為了與 PS 2 競爭,微軟打算降低 Xbox 二代產品主機售價,於是要求 NVIDIA 儘可能降低晶片價格。但當時的晶片利潤本身就不高,黃仁勛並沒有同意,加上後來晶片遇上了品控問題,導致成本升高,還被迫降低性能。雙方矛盾激化,最終對簿公堂。之後,微軟便把訂單交給了 NVIDIA 的競爭對手 ATI。

這次合作失敗讓 NVIDIA 付出了慘痛代價,不僅 2003 年營收減少,還錯過了微軟 Direct X9 規格確立的重要消息,直接導致當年推出的 GeForce FX 由於兼容性問題敗給 ATI 的 Radeon 9700。

更不幸的是,GeForce FX 還存在運行溫度過高的問題,引發多次自燃事故,黃仁勛一度被遊戲玩家調侃為“兩彈元勛”。

除了微軟,英特爾也開始扶持 ATI,巨頭圍剿之下, NVIDIA 損失慘重,股價大跌。見識到巨頭威力後, NVIDIA 為了實現突圍,一方面主動去找微軟和解,爭取再次合作;另一方面失去 Xbox 訂單,努力拿下了 Sony PS3 訂單。此外,繼續推出高性能晶片壓倒 ATI,同時還和英特爾達成了專利交叉許可協議。

忍辱負重鋪長路

2004 年到 2007 年, NVIDIA 遊戲和專業繪圖處理器業務穩步成長,度過了順風順水的四年。不過,在這四年裡, NVIDIA 首席科學家 David Kirk 卻在思考著一個更長遠的問題 — 讓只做 3D 渲染的 GPU 技術通用化。

理由是,英特爾的 CPU 可以通過多線程技術被所有電腦應用分享,但 GPU 還只能通過 OpenGL/DirectX 等接口跟用戶交互。如果能夠在 GPU 中提供合適的編程模型,將豐富的 GPU 並行運算資源分享給開發者,那麼每台 PC 都可以變成一座超大規模高性能電腦。

這樣的設想只能滿足 NVIDIA 2007 年新推出的大規模並行運算晶片 — Tesla,對於其傳統遊戲和專業繪圖業務來說,並沒有這樣的高性能運算需求。

不過 David Kirk 最終還是說服了黃仁勛,投入大量資源研發出了能夠讓 GPU 變得通用化的CUDA (Compute Unified Device Architecture) 技術,並讓每一顆 NVIDIA GPU 都支持CUDA。

這一瘋狂舉動成本巨大。由於必須在硬體產品設計中增加相關 CUDA 邏輯電路,使得晶片面積增大、散熱增加、成本上升、故障率增高;同時,還要保證每款產品的軟體驅動都支持 CUDA,這對 NVIDIA 的工程師來說是巨大的工作量。

2008 年,CPU 巨頭 AMD 收購 NVIDIA 老對手 ATI,形成了 CPU 整合 GPU 的新解決方案。Intel 也終止了與 NVIDIA 的合作,在自家晶片集中整合了 3D 圖形加速器。巨頭夾擊中, NVIDIA 只得走高性能獨立顯卡一條路,然而其主打的高階筆記型電腦獨顯產品 8600M 系列卻出現了和散熱有關的品質問題,導致螢幕變黑或主機燒壞等故障。

很多人認為,該事故原因主要由於支持 CUDA 會加大晶片散熱壓力, NVIDIA 採用了晶片製造商台積電(2330-TW)不成熟的封裝材料,才導致散熱出現問題。

2008 年, NVIDIA 營收驟降 16%,股價從 37 美元跌到 6 美元左右。不過,一時的挫折並未動搖黃仁勛的信念和決心。

2009 年到 2012 年,雖然 NVIDIA 在行動市場上表現平平,甚至為了對抗高通(Qualcomm, QCOM-US),還做了一樁不划算買賣。但是,隨著基於 CUDA 的通用 GPU 在高性能計算領域威力凸顯, NVIDIA 也迎來了發展史上最重要的時期。

2012 年,深度神經網路技術在通用 GPU 的支持下實現重大突破,包括電腦視覺、語音識別、自然語言處理,以及各個領域的人工智慧技術都得到了快速發展的條件。 NVIDIA 的數據中心業務也蒸蒸日上,為大大小小的公司提供強大計算力支持。

很難說是人工智慧捧“紅”了 NVIDIA ,還是 NVIDIA 成就了人工智慧。不過可以肯定的是,在已經到來的AI時代, NVIDIA 為各行各業提供了發展和應用人工智慧技術的有力支持。

產品業務篇

兩類產品、四大市場

自創立至今, NVIDIA 曾推出過包括 GPU、CPU、主板晶片集等多種類型的晶片產品。主板晶片集業務由於和英特爾的糾葛已經在 2009 年徹底停掉。如今, NVIDIA 的晶片產品包括兩大類別:GPU 和 Tegra 處理器。

(表: NVIDIA 產品類別)

(表: NVIDIA 產品類別)

這兩大類產品、七大系列又分別服務於遊戲、專業視覺化、數據中心、汽車四大市場。此外,OEM 和專利授權也為公司貢獻著一部分營收。

(圖:FY2013-2016 NVIDIA 四大市場營收數據)

(表:FY 2015-2017 NVIDIA 各市場營收數據,註: NVIDIA 財年一般截止當年 1 月底。)

(表:FY 2015-2017 NVIDIA 各市場營收數據,註: NVIDIA 財年一般截止當年 1 月底。)

遊戲業務產品包括為 PC 遊戲設計的 GeForce GTX GPU,SHIELD 家族中針對平板和方便攜設備的行動遊戲,為雲端遊戲設備提供的 GRID,以及遊戲平台開發服務。

遊戲一直是 NVIDIA 的主要營收來源,自 2015 財年 Q4 以來占比一直保持在 50% 以上,每年成長率也穩定在 30% 以上。由於遊戲是人類長久需求,PC 仍是目前主流遊戲設備,計算能力的提升帶動了影音遊戲產業在過去十幾年間經歷了爆發性成長,這種爆發還會持續下去。

專業視覺化產品在設計製造、數位內容創造、企業圖象視覺領域發揮著重要作用。該業務以 Quadro 為核心,通過和獨立軟體開發商合作,用於提高汽車、媒體、娛樂、油氣,以及醫療影像等產業核心環節生產力。隨著虛擬現實技術的發展,它所服務的產業已經從遊戲拓展到醫療、建築、產品設計、零售、旅遊等眾多領域。

自 1999 年推出以來,專業視覺化業務一直為 NVIDIA 貢獻著穩定營收。受其他業務成長影響,這塊業務近幾年占比持續下降,成長率經歷了 2014 和 2015 年的停滯和下降,去年有了 11% 的成長。

數據中心產品主要是 NVIDIA 的 Tesla 晶片,它將 GPU 並行處理用於通用目的計算,大大提高了高性能電腦以及數據中心繫統的計算表現,降低了能耗,為航空、生物科學研究、醫療以及流體模擬、能源探測、深度學習、計量金融以及數據分析等領域廣泛應用。

此外,Tesla GPU 以及 cuDNN 軟體已經被廣泛用於深度學習,用來處理圖象識別、語音識別、語義理解等 AI 任務。除了 Tesla,GRID 也服務於數據中心,用於雲端圖形視覺化運算和處理。

數據中心業務在過去一年實現了 145% 高速成長,營收占比躍升至 12%,充分反映了基於深度學習的人工智慧技術在各行各業的快速發展和普及。

汽車業務以 Tegra 處理器為核心,通過高性能圖象處理能力幫助智慧汽車實時處理、分析周圍圖象訊息,確保車、人以及環境安全,並通過搜尋、導航、媒體軟體提高汽車的舒適性、易用性和娛樂性。目前, NVIDIA 的產品已經被用於超過 1000 萬輛汽車中,用來驅動訊息娛樂、導航以及駕駛系統視覺化。

為了實現自動駕駛, NVIDIA 還推出了一種端到端的解決方案 — 包括 NVIDIA DIGITS 和 DRIVE,不僅能用於訓練深度神經網路,還可以用來處理車內網路。其中,車內人工智慧平台 DRIVE PX 2 所運行的訓練神經網路模型算力已經超過了 150 台 MacBook Pro。

除了汽車,Tegra 在智慧機器人、無人機以及基於視覺數據的智慧終端上都有廣泛應用。

汽車業務也在過去三年裡,經歷了50%-80% 的高速成長。隨著智慧汽車的逐漸普及以及自動駕駛技術的成熟, NVIDIA 的汽車業務將繼續保持強勁成長,成為遊戲和數據中心業務外,又一有力成長點。

OEM & IP 是 NVIDIA 的兩塊傳統收入。OEM 業務是指 NVIDIA 和品牌機廠商合作,推出主要用於筆記型電腦的 OEM 版顯卡。受筆記型電腦市場飽和、銷量下滑的影響,OEM 營收近幾年呈現明顯下降,並將持續下去。

IP 業務是專利授權收入。從 2011 年 1 月起,根據 NVIDIA 和英特爾簽署為期 6 年的專利交叉許可協議,英特爾須向 NVIDIA 支付合計 15 億美元、每年 2.64 億美元的專利授權費。不過,這筆收入將在 2017 年 3 月到期,到時會對 NVIDIA 營收數據造成一定程度的影響。

財務表現良好,營運效率高

2016 年,在全球半導體產業 1.5% 整體增速下, NVIDIA 以 38% 的成長率成為產業一枝獨秀,其競爭對手英特爾、AMD、高通則因 PC 和智慧型手機市場萎縮而出現營收下滑或成長停滯。而 NVIDIA 的高速成長既非依靠不健康的盲目擴張,又非通過大規模投入換取,包括毛利率、營業成本、人均產能等在內的多項財務和營運指標均表現良好。

毛利率方面,從 2014 到 2017 財年, NVIDIA 整體業務毛利率分別為 54.9%、55.5%、56.1%、58.8%,不僅實現了逐年成長,而且整體水平比競爭對手 AMD 高出將近一半 (2016 年 AMD 毛利率為 31.7%) 。

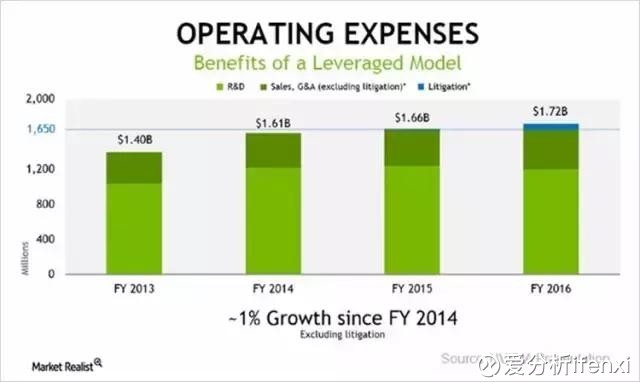

營業成本方面, NVIDIA 在保障營收高速成長的同時,將其研發、市場行銷和管理費用連續三年維持在相對穩定的水平,2016 財年只因與三星 (Samsung) 的訴訟費而呈現小幅上漲,使得公司淨利空間大大增加。

過去三個財年, NVIDIA 的淨利率分別為 13.5%、12.3%、24.1%,尤其是 2017 財年 24.1% 的淨利率,已經趕上了壟斷行動市場的高通 。

(圖: NVIDIA 2013-2016 財年營業費用構成及變動)

人均產能方面,由於 NVIDIA 只負責晶片研發和設計,而不參與生產環節,因此人均產能較自建工廠生產晶片的英特爾高出 10 萬多。AMD 雖與 NVIDIA 員工規模相仿,但近幾年營收下降,導致產能不佳,與 NVIDIA 差距明顯。

(表: NVIDIA 、英特爾、AMD 人均產能對比)

(表: NVIDIA 、英特爾、AMD 人均產能對比)

作為一位高科技產業“老兵”,既能保持傳統遊戲業務常年高速成長,又能在各大新興市場開疆擴土,收穫連連,還能在高速發展的同時有效控制成本成長, NVIDIA 近幾年的表現可以稱得半導體產業的“現象級標竿”。

對標英特爾、高通,市值仍有成長空間

由於 NVIDIA 直接競爭對手 AMD 近幾年一直虧損,因此我們選取英特爾和高通作為對標。

(表: NVIDIA 、英特爾、高通主要財務指標對比)

(表: NVIDIA 、英特爾、高通主要財務指標對比)

英特爾過去三年營收成長緩慢,高通甚至出現小幅下滑;雖然高通淨利率高,但過去三年其淨利潤下降明顯,英特爾淨利率稍低,但一直有成長;兩家公司毛利率都在 60% 左右,相差不大,因此市場給出兩家公司的本益比 (P/E) 值比較接近,都在 15 倍左右。

NVIDIA 過去三年營收複合成長率為 13.85%,2017 財年營收成長率甚至高達 38%;毛利率在 2017 財年 Q4 已經達到 60%,與其他兩家公司相當,淨利率也與高通持平,因此目前 30 倍 P/E 值處在合理區間。

考慮到 NVIDIA 遊戲、數據中心、汽車業務成長強勁,加上 AI、VR/AR、無人車等新興市場逐漸普及和爆發, NVIDIA 已經通過技術實力和廣泛佈局搶佔先機,因此有望在接下來 2-3 年持續保持 30% 以上增速,市值仍有很大提升空間。

當然,數據只是結果,“如何做到的”才是大家關心的問題。對於高科技公司來說,新技術研發成本本身已經很高,應用到多個市場更需要投入大量資源和精力, NVIDIA 是如何在不擴大成本的情況下,有效將其 GPU 核心技術應用於各大新興市場,並實現各塊業務營收高速成長呢?我們將在本報告的下篇中,通過 NVIDIA 的商業模式,為您詳細分析其各塊市場的成長動力及未來發展潛力,敬請期待!

《雪球》授權轉載

【延伸閱讀】

電競硬體後進者_-.png)

全球CMOS影像感測器的領導廠商.png)