2020年受到肺炎疫情的影響下,Simon Property已經在三月中宣布暫時關閉旗下所有零售不動產,也是這波疫情裡面受傷最嚴重的產業之一,市值也大幅下跌了至少一半,但是Simon Property作為零售不動產的領導者,過去想必也收購了不少位置優良的物業,究竟有沒有辦法度過這次影響,讓我們看下去。

Simon Property介紹

Simon Property總部位於印第安那州,是美國最大的零售不動產投資信託公司,同時也是美國最大的購物中心營運商。公司營運數種零售不動產的商業模式,包含地區型購物中心、社區型購物中心、名品折扣購物中心、超級商場、國際不動產,截至2019年底,在美國擁有204個不動產的相關權益,包括106個購物中心、69個名品折扣購物中心等,另外在亞洲、歐洲和加拿大擁有29個名品折扣購物中心,Simon Property最重要的收入來源就是租金,以零售、餐飲、娛樂行業為主,另外的收入來源還有管理不動產的管理費。

Simon Property的前身Melvin Simon & Associates成立於1960年,由Melvin Simon和Herbert Simon兄弟擁有,1993年將旗下大部分的購物中心股權打包上市。1996年Simon Property與主要競爭對手DeBartolo Realty Corp合併,改名為Simon DeBartolo Group,並且快速收購了The Retail Property Trust和Corporate Property Investors,1998年將公司名稱改回Simon Property Group。

自此之後,雖然Simon Property一直是商場的主要收購者,但是多數的收購皆會以條件優良的不動產為目標,很少會直接收購整間公司,像是Houston Galleria和South Park Mall等著名購物中心,目前Simon Property營運的名品折扣購物中心就是由當時收購的Chelsea Premium Outlets改名而來,The Mills超級商場則是和Farallon Capital一起從Brookfield Asset Management收購而來。一直到2013年,Simon Property將集團旗下較小的購物中心也打包成不動產信託公司上市,名為Washington Prime Group。2020年Simon Property以36億美元直接收購主要競爭對手Taubman Centers,繼續維持公司在零售不動產的領導地位。

零售商場發展形態變化

美國的零售不動產最早開始於1930年代大蕭條時期,雖然商業模式就是自建或是收購不動產收取租金的業務,但還是有不同的形態變化,像是地區型購物中心、社區型購物中心、名品折扣購物中心、超級商場。

地區性購物中心:通常會有兩家以上的主力承租客戶,服務居住半徑較大的消費者。在美國最常見的像是Macy’s、JC Penney,或是Nordstrom等零售百貨業者。社區型購物中心:通常只會有一家主力承租客戶,像是沃爾瑪超市、塔吉克超市等生活零售百貨業者,該類型購物中心比較強調生活機能,所以週邊的零售業者也會以生活類型為主。

名品折扣購物中心:知名品牌折扣集中的購物中心,並沒有主力承租客戶,而是所有品牌都承租差不多大小的門店,也因為換季或是銷售不佳的商品居多,所以品牌商為了清庫存,消費者能以較優惠的折扣購買。

超級商場:相較於前面三種形態,超級商場屬於封閉式的購物中心,比較像是台灣的百貨公司,角店通常都是由大型百貨業者承租,像是優衣庫、Zara等零售業者。

上述四種形態商場的主力承租客戶常常承租商場中最明顯的位置,一般都會簽訂長期租賃合約,以換取大幅的租金折扣,不動產業者也希望給予一定的承租優惠,換取知名客戶入駐,如此才能吸引其他零售品牌業者進駐。由於美國的住宅區和商業區區分明顯,為了服務週邊所有住宅區的消費者,所以商場的佔地面積都非常大,也造就了與其他國家不一樣的商場形態。

Simon Property商業模式

Simon Property是美國最大的零售不動產投資信託公司,同時也是美國最大的購物中心營運商。Simon Property最重要的收入來源就是租金,以零售、餐飲、娛樂行業為主,另外的收入來源還有管理不動產的管理費。

1993年Simon Property上市時,就已經是REITs,為什麼一家公司會忽然想要轉變為REITs呢,最主要的原因就在於美國1986年的稅收改革法案(Tax Reform Act of 1986)修訂相關規定,給予REITs在稅賦上的優惠,促進了REITs的發展,所以有許多本來以公司形態經營的企業,紛紛轉為REITs形態經營。

那麼要成為REITs,需要符合哪幾個重要條件呢,首先,至少要有75%的收入須源自於不動產相關收入(包含處分不動產收入、租金、房屋抵押貸款債權利息,或是投資其他REITs之利息),再者,包含前項收入,以及其他利息、股利、處分債券收入必須佔所有收入的95%;另外,至少75%的資產必須是不動產(包含房地產抵押貸款債權)、政府公債,以及現金與類現金項目(像是應收帳款等)。最後,最重要的就是,至少90%的年度收入必須以發放股利的方式分配給投資人。以上這四點就是要成為REITs至少必須要符合的重要條件。

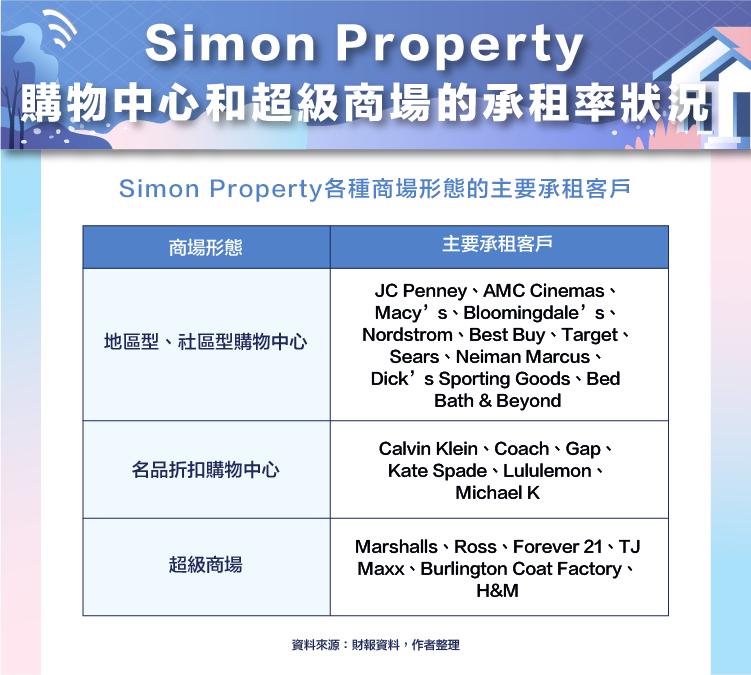

前面提到零售商場經過長時間的變化,已經逐漸發展出了四種主要形態,包含地區型購物中心、社區型購物中心、名品折扣購物中心、超級商場,我們從Simon Property的財報上面整理了個形態商場的主要承租客戶名單,可以看到地區型和社區型購物中心的主要承租客戶中有許多知名的零售百貨業者,不過像是Macy’s、JC Penney、Sears都曾經傳出倒閉的相關新聞,著名美國奢侈品百貨Neiman Marcus最近更是受不了肺炎疫情的影響,也傳出了即將倒閉的新聞,但也不是所有的零售百貨業者都無法順利轉型,像是Target的70億美元改造計畫,專注「年輕家庭」,不再追求市場所有消費者,並透過物流和供應鏈調整,打通「線上下單和線下取貨」的O2O商業循環,其執行副總裁Mark Tritton還被Bed Bath & Beyond挖角擔任CEO。

而名品折扣購物中心的主要承租客戶幾乎都是以品牌商為主,因為品牌商最大的風險就是庫存,經過自營門市和過季商品百貨的銷售後,品牌商為了把庫存清掉換回現金,通常會把庫存放到折扣購物中心去銷售換現金,所以我們可以看到名品折扣購物中心的承租客戶範圍非常廣泛,包含價格定位較高的Coach、Kate Spade和Calvin Klein,或是定位一般的Lululemon、Nike和The North Face,品牌商相較前面零售百貨業者的風險還要小,主要是因為品牌商品可以放到網路上銷售,可是零售百貨本身就是一種通路,並非商品。

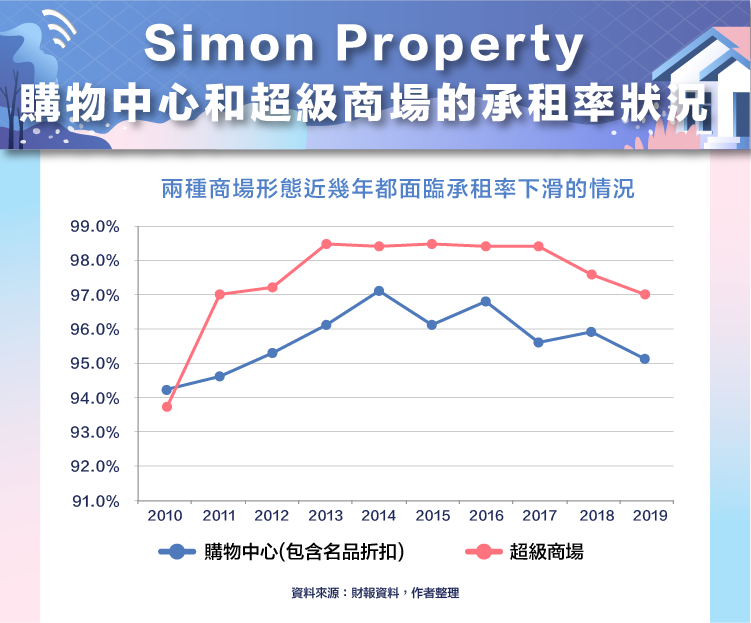

由於超級商場的面積沒有購物中心那麼大,所以承租客戶通常就是中小型零售百貨業者,或是知名品牌商,而且超級商場通常都在市區內,所以可以看到其承租率幾乎都比購物中心還要來得高,不過近幾年受到電子商務的影響,不論是購物中心,還是超級商場,其承租率都有下降的跡象,特別是前者已經從2014年就陸續下滑。

小結

其實Simon Property過去的收購都具有一定的眼光,不見得要收購競爭對手的整體,有時候就是以條件優良的不動產為目標,這樣的收購要求,長期下來也為公司的資產品質大大加分不少。不過要注意的是,雖然公司的不動產位置都相當不錯,不過業務比重較高的購物中心,其主要承租客戶通常都是零售百貨業者,近幾年頻頻傳出倒閉新聞,這對吸引其他零售品牌業者進駐恐怕會造成一些影響。

【延伸閱讀】

電商毛利率保衛戰_-.png)