它那聞名的水藍色小盒子,牽動了全世界多少人的心?在它店裡,女生有多開心,男生就有多心碎!到底Tiffany有甚麼魔力,成為地位毅力不搖,世界聞名的精品?到底該買Tiffany的單品,還是買它的股票比較實在? 希望下面的分析, 能為投資者提供一個方向。

分析結論摘要

- Tiffany的經濟護城河既深又寬–強勢的品牌與垂直整合策略(vertical integration strategy),是Tiffany的護城河。Morningstar(晨星(Morningstar, MORN-US),全球聞名的投資研究公司)也認為,Tiffany是所有奢侈品牌中,甚至是所有消費品牌中,護城河最深最廣的的一家企業。Tiffany超強的競爭優勢不在話下。

- 即使已經是個經典品牌,但身處競爭激烈的精品零售業,Tiffany在塑造其品牌形象上還是戰戰兢兢。藉由品牌行銷,Tiffany也能一直以高價吸引消費者,與其它擅長以促銷來吸引消費者的珠寶業者有所區別。

- 公司對庫存管理相當好,這對零售業來說,非常重要。

- Tiffany雖然舉債經營,但其償還債務的能力相當好。

- 新興國家如中國與印度,對Tiffany來說,是一個極大的市場。隨著未來中國可能的復甦,Tiffany在中國的營收令人期待。

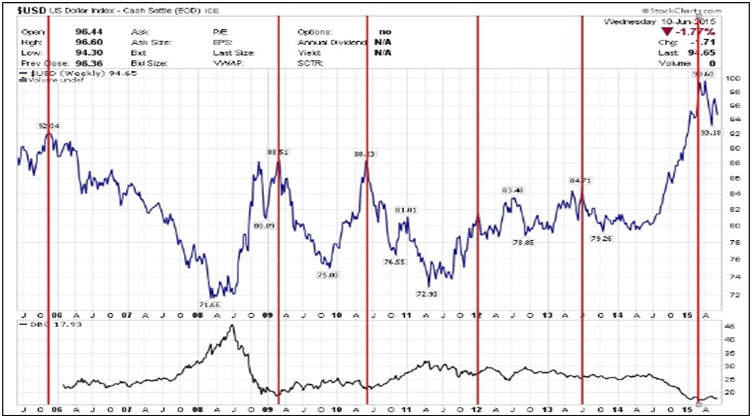

- 強勢美元,造成鑽石原物料價格走低(詳見備註2),這對Tiffany來說是一大利多。

- Tiffany全球營收的9%是來自美國位於紐約第五大道上的精品店。因為強勁美元,造成了訪美遊客減少,直接衝擊到美國的營收。同時,美國境外的營收也因為強勢美元,經過匯率換算後而縮減。投資者需注意美元在2015年的走勢(Tiffany管理階層認為美元在2015年仍會繼續走強。也因為如此,Tiffany預估2015年整年的營收只有0-5%的成長)。

- 文章中的資料是以2014年為主。2015第一季財報結果,雖然比預期好,但全球的營收是呈現負成長(-5%)。這主要是受到日本慘澹的業績影響(消費稅提高所致)。若沒把匯率計算進去,第一季是呈現+1%。由此可見強勢美元對Tiffany業績所帶來的衝擊。第一季的美股盈餘(EPS)也比去年同期減少了17%。但請記得,第一季的營收其實是一年中最少的一季,真正重要的一季是第四季營收。

公司業務概況

Tiffany & Co. (下面簡稱Tiffany) 成立於1837年,股票於1987年上市。公司主要業務為銷售高級精品與珠寶。

公司主要有三大主要產品線:1. 珠寶 (2014年佔了全球營收的92%):Tiffany銷售的珠寶種類繁多,且價格高低皆有; 2. 鐘錶類產品、皮件、銀製品、瓷器、水晶、香水與配件等 (2014年佔了全球營收的7%); 3. 鑽石批發與授權權利金(佔全球營收的1%)。

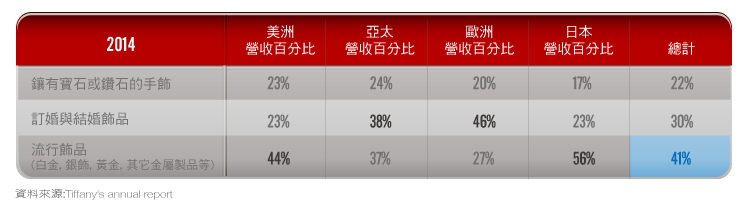

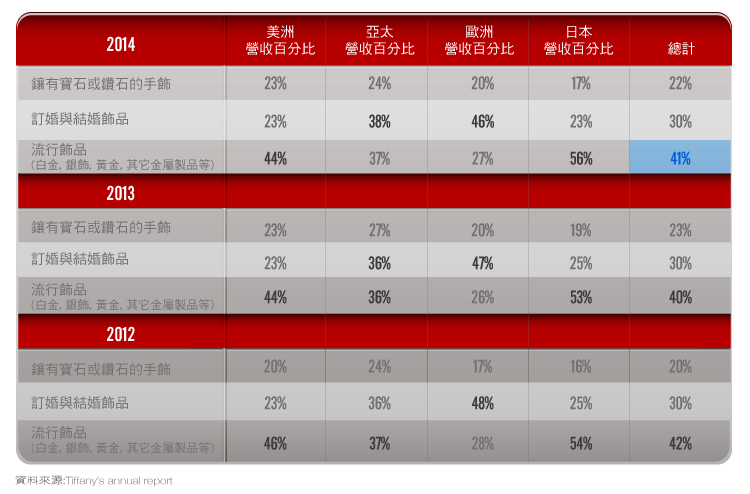

在珠寶產品線中,有三大部分:鑲有寶石或鑽石的手飾、訂婚與結婚戒飾、流行飾品(白金、銀飾、黃金、其它金屬製品等),而以流行飾品佔大宗(約佔珠寶產品線營收的40%),其商品的平均定價也比其他兩者低。在 2014年,全球獲利增加了5%; 流行飾品成長了8%,訂婚與結婚戒飾成長了5%,鑲有寶石或鑽石的手飾成長了1%。下圖是珠寶產品線三大部分在全球的營收百分比(2012與2013的數據請看備註1):

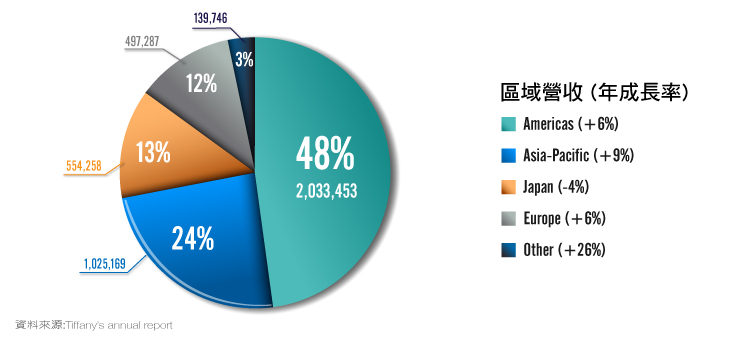

下圖是Tiffany在2014年,全球獲利依地區區分的概況:

由上圖可知,美洲地區(Americas)是Tiffany最大的市場,其將近一半(48%)的全球營收是來自此地區(美國部分佔了88%),亞太地區(日本除外)為居第二(亞太地區超過一半以上的獲利是來自大中國地區)。 日本向來是Tiffany注重的市場,特別將其從亞太地區獨立出來。但是最近兩年,日本的營收呈現衰退現象(2013至2014年,獲利減少了4%),這主要是受日本經濟疲軟、消費稅提高以及匯率波動等因素影響。

至於新興市場(圖表中的Other,主要是指中東與俄羅斯),過去兩年則是呈現出高度成長。

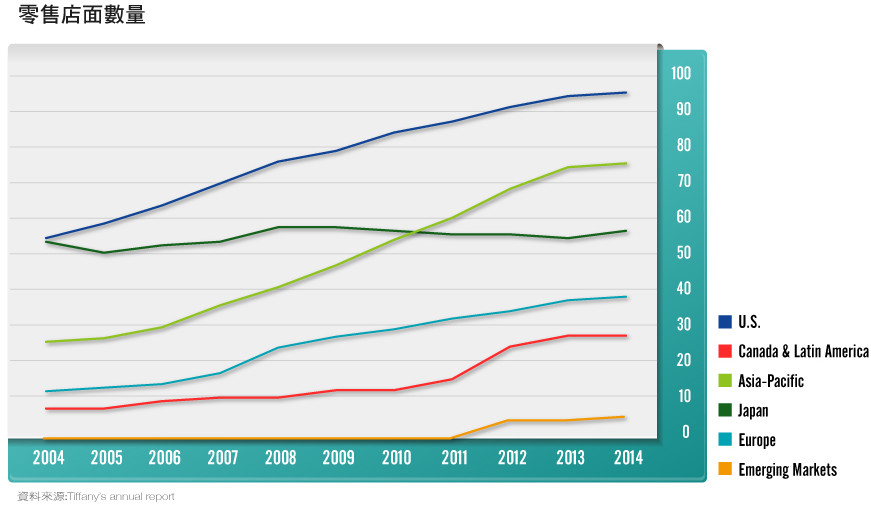

下面是Tiffany自營店面數量的趨勢圖:

由上圖可看出,Tiffany雖然是百年老店,但近十年仍然在不斷地擴張。 Tiffany在2014年開了6家新店。而Tiffany預計在2015年,增開12-15家新店(主要會是在亞太地區)。

Tiffany除了有實體店面外,在全球13個國家,消費者也可利用網路商店與型錄來販售其商品。電子交易部分的獲利,佔了全球總收入的6%。在未來,Tiffany會繼續在其他國家擴展電子商務。

Tiffany除了作一般消費者的生意外,與企業也有業務往來(business-to-business)。

公司策略

- 增加顧客對Tiffany品牌,悠久歷史,產品,與品牌聯想(Tiffany=高品質與奢華)的認知。Tiffany的財報裡,不只一次提到品牌對Tiffany的重要性。Tiffany更直言,品牌是Tiffany最重要的資產 (the single most important asset)。所以,Tiffany在行銷上很捨得花錢,會利用行銷、廣告與公關來推銷其品牌。在2014年,Tiffany在廣告、行銷、公關、媒體關係上的花費,佔了全球營收的7% (約美金2.8億)。同時,Tiffany也會利用慈善事業來替公司品牌做形象(Tiffany自己有個基金會)。

- 維持產品發展計畫。Tiffany一直以來,都會推出新產品以吸引現有客戶以及新客戶。Tiffany更投資在開發手錶單品(已經於今年春季上市)。

- 藉由提供卓越的客戶服務以及營造一個奢華的實體店面環境,來增加客戶體驗。

- 選擇性地拓展全球業務,而不因此對品牌的價值有所妥協。管理階層清楚地知道,造成市場的過度飽和(over-saturation),會削弱品牌獨特的吸引力。雖然如此,在全球市場上,Tiffany還是有潛力,藉著適度擴張來滿足消費者的需要。

- 對鑽石的取得與珠寶製造,取得一定的控管,以達到貨源穩定與成本控制。

透過上述的公司策略,管理階層也致力於達到下面的長期財務目標:

- 增加店面產能(productivity)。管理階層致力於增加每平方英呎的銷售量(sales per square)。Tiffany把店面越弄越大,是因為這樣可以增加店面的產能與效率。

- Tiffany的長期目標是,希望藉由控制成本,增加產品供應鏈的效能,以及在適當時機提高商品定價,以期藉此來增加營利率(operating margin)。此外,公司也會致力於有效控管銷售與行政開支上的花費(selling、general and administrative expenses),希望藉此來提升營利率,讓營利率的成長高於營收的成長。

- 改善資產效率與現金流。公司的長期目標,是希望庫存的成長率少於營收成長率,注重在增加產品原料取得與製造的效能上,並有效控管各店面的庫存數字,希望藉此能改善現金流與資產收益(return on assets)。

- 上述的目標,都是希望能維持Tiffany的資本結構,希望其穩健又富彈性的財務優勢,能夠讓公司的策略執行成功,因此將收益獲利能夠轉嫁到投資者的身上。

競爭優勢

- 高品牌知名度,吸引廣大群眾。消費者的品牌忠誠度很強。全球珠寶產業競爭相當激烈且百家爭鳴。Tiffany在各產品線都有許多強勁的對手。Tiffany不只跟全球性的公司競爭,也跟地方性的公司競爭。 其他某些珠寶商與零售商以價格取勝。Tiffany堅持不打折、不做促銷,完全以其品牌、客戶服務、獨特的商品來與其它競爭者做區別。

- 管理階層相信,消費者想到Tiffany,所能夠聯想到的是:高品質的珠寶、卓越的客戶服務、優雅的實體與虛擬網路店面、高級店面地段、經典的產品定位以及高品質的包裝(水藍色小禮盒),精緻的風格與浪漫。

- 從財報中可以清楚看出,Tiffany 是很會塑造品牌形象的。即使一經是個經典品牌,Tiffany在塑造品牌形象上還是戰戰兢兢。比如說,Tiffany注重開店的位置; 持續打造其經典的品牌定位,不譁眾取寵,以及固定使用水藍色的包裝禮盒。同時,每年Tiffany也花重金在廣告上,希望藉此來加深消費者對品牌的印象(奢華、優雅、浪漫、精緻)。而全球聞名的投資研究公司Morningstar(晨星)也提到,Tiffany的護城河既深又寬,而強勢的品牌就是Tiffany的護城河要素之一。 Morningstar也認為,Tiffany是所有奢侈品牌中,甚至是所有消費品牌中,護城河最深最廣的企業。

- Tiffany的垂直整合策略(vertical integration strategy)是它另一個護城河要素。垂直整合策略讓Tiffany能夠獲得品質最佳的珠寶。這項策略,讓Tiffany能夠直接擁有存貨與直接製造產品,這對收益有正面的影響。

- 新興國家如中國印度等,不斷地再西化中,會把鑽石飾品拿來當禮物相贈,所以需求會增加。而Tiffany在這些國家的滲透率(penetration)還是很低。長期來看,這對Tiffany來說,會是一項利多。

主要存在的風險

財報中 Tiffany洋洋灑灑地寫了好多存在的風險。這邊僅列出筆者認為比較可能發生的風險。

- 與其他零售業一樣,Tiffany的營收與全球或是區域的(regional)景氣息息相關。尤其,Tiffany位屬於可選擇消費性產業(consumer discretionary),而不是民生必需消費品產業(consumer staples),受到不景氣的衝擊更大。特別是,其他競爭者會因為不景氣的關係,而削價競爭,這對從不打折的Tiffany來說,更是造成了威脅。

- Tiffany在大中國地區做了不少的投資,在未來也會持續擴展。若是中國的經濟變弱,中國地區的營收,以及中國觀光客常造訪的旅遊地區的營收,也會受到影響。

- Tiffany有許多營收是來自美國境外。 同時,Tiffany也有工廠在海外。其它國家的法規、政策、經濟、稅率…等,都會直接對Tiffany的營收造成影響。

- Tiffany在2014時,有超過一半的營收是來自美國境外,而匯率的波動(特別是日圓、歐元以及英鎊)對其營收造成很大的影響。

- 鑽石與貴金屬成本上的變動,或是短缺,會對Tiffany營利率造成影響。

- 強勢的美元也會讓海外的營收,換成美金幣值時,受到打折(discount)。

- Tiffany的營收十分依賴其品牌。Tiffany品牌代表的高品質、奢華與獨特性,是它企業能夠成功的主要元素。公司一切的策略,都必須以支持其品牌為依歸。若公司營運在任一環節出了問題,都會對其品牌及品牌形象造成極大的傷害,這也會直接反應到營收與盈餘上。 此外,若Tiffany的供應商或飾精品珠寶業有了負面的新聞或是評價,也會影響到Tiffany的形象。

- Tiffany會貸款給鑽石開採公司與礦場。若這些公司營運上遇到問題,也使得Tiffany無法將貸款收回。

- Tiffany計畫在2015年推出手錶系列。這項新產品線的成功與否尚無法定論(業績在第二季季報應可發表)。

- 跟其他零售業者相同,Tiffany的營收會受到季節性(seasonality)的影響,通常在第四季的時候營收會比較好—Tiffany全年有三分之一的營收來自於第四季。

- 銷售鑽石飾品的利潤,與銷售流行飾品的利潤還低。在2014年,流行飾品成長了8%。在珠寶產品線中,有三大部分:鑲有寶石或鑽石的手飾、訂婚與結婚戒飾、流行飾品(白金、銀飾、黃金、其它金屬製品等),而以流行飾品佔大宗(約佔珠寶產品線營收的40%),其單品的平均價錢(US$1,000以下)比其他兩者還低。若太強調流行飾品,可能對Tiffany給人高品質高價位的品牌印象有所傷害。

- 結婚率越來越低,對Tiffany來說,是一利空。

珠寶產業趨勢以及主要競爭者分析

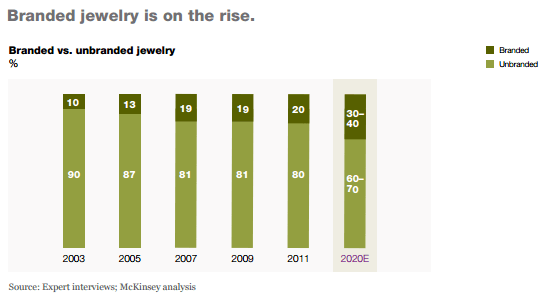

根據麥肯錫(McKinsey)報告指出,到2020年,全球珠寶產業會持續有每年5-6%的成長率。值得注意的是,在未來,其它有品牌的精品業者,如Dior、Louis Vuitton、Hermes等,也會推出自有品牌的珠寶線,這會不會讓本來就勁爭激烈的珠寶業,廝殺更激烈? ( 下圖表示,在未來有品牌的珠寶所佔比率會提升)

珠寶產業在全球,是個相當競爭又百家爭鳴的。新興國家如中國印度等,不斷地再西化中,會把鑽石飾品拿來當禮物相贈,所以需求會增加。Tiffany在各產品線都有許多強勁的對手。Tiffany不只跟全球性的公司競爭,也跟地方性的公司競爭。 其他某些珠寶商與零售商以價格取勝。Tiffany堅持不打折、不做促銷,完全以其品牌、客戶服務、獨特的商品來與其它競爭者做區別。像Tiffany這類的高價位精品公司,是以其獨特定位,而非價格來獲取金字塔頂端的顧客忠誠度。

在訂婚戒飾方面的競爭由其激烈。Tiffany對於品質的注重,是它在訂婚戒飾市場脫穎而出的關鍵。

能跟Tiffany分庭抗禮的品牌,應該屬Harry Winston、Cartier、De Beers以及LV集團底下的Van Cleef & Arpels與 Bvlgari等。不過因為Harry Winston未上市,所以無法取得它的財務資料。其它品牌也無法取得其財務資料。

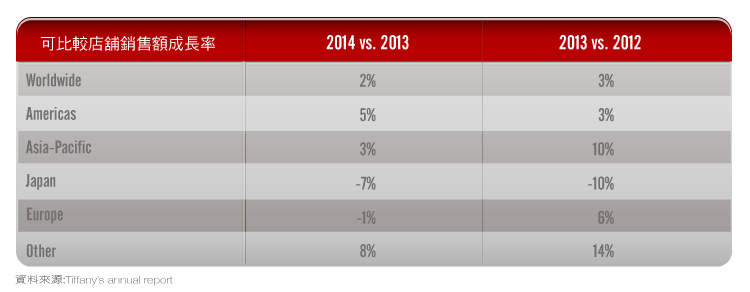

可比較店舖銷售額(Comparable Store Sales)

這一詞多用在零售行業的業務分析,意思是零售集團撇除新增分店外的真實營運情況。舉例說,一家零售集團可以在平均客戶消費額及平均店舖營業額均倒退的情況下,生意依然有強勁增長,原因就是靠大幅增加分店數目。若用”可比較店舖銷售額”分析,便可及早察覺營運上有問題。Tiffany在計算此一數值時,只包括了開了1年以上的店面的營收。

由上圖看來,2014年較2013年成長了2%。若不將匯率波動算進的話, 2014年較2013年成長了7% (由此可見匯率對跨國企業的影響)。

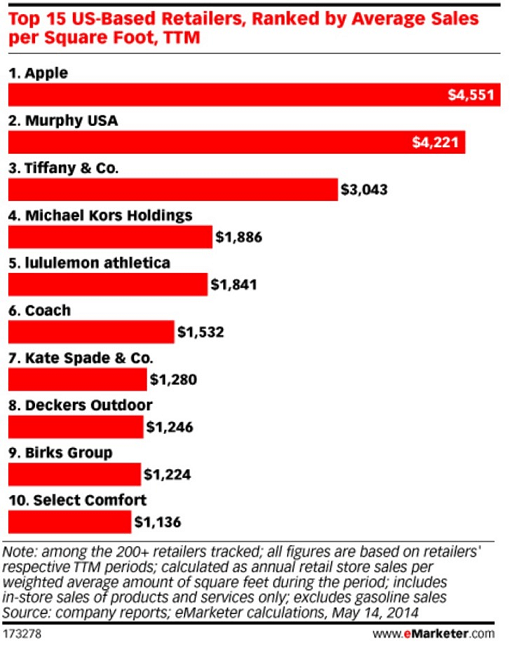

每平方英呎銷售額(Average Sales Per Square Foot)

除了可比較店舖銷售額成長率外,每平方英呎銷售額也是零售業常用的數字之一,由此可看出每平方英呎的店面面積,可創造出多少的營收。由下圖可看出,Tiffany算是美國零售業中,在每平方英呎銷售額中,創造出US$3,043的營業額,位居第三:

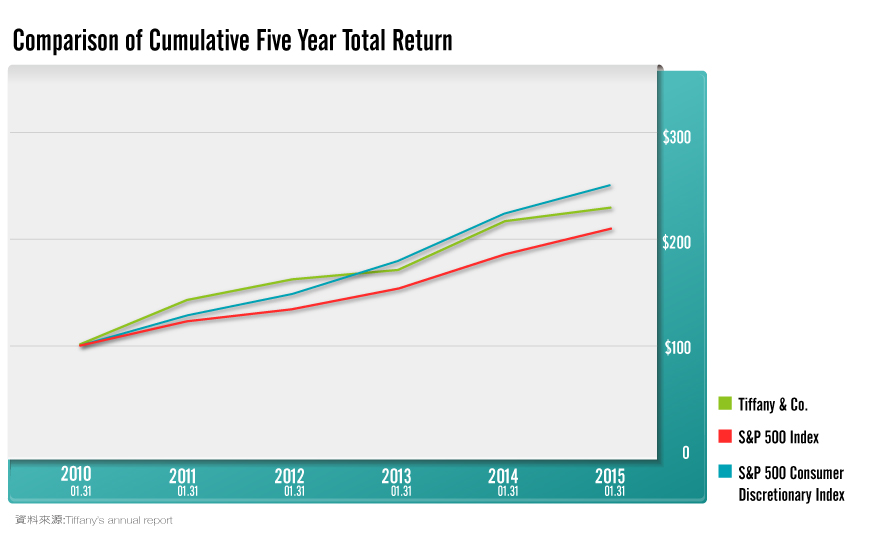

公司股價表現

從下圖可看出,Tiffany過去五年的股價表現,並沒有比選擇消費性產業指數(consumer discretionary index)出色。

股利發放

Tiffany 在每一季會發放股息。在2015年1月,Tiffany一股的配息是US$0.38/季。

股票購回

Tiffany也會做股票購回的動作。在2014年第4季,Tiffany花了US$2.7億購回股票,以嘉惠股東。

財務分析:

財報中所有的年度數字,都是以來年的1月31日為截止日期,而非一般常見的12/31日。

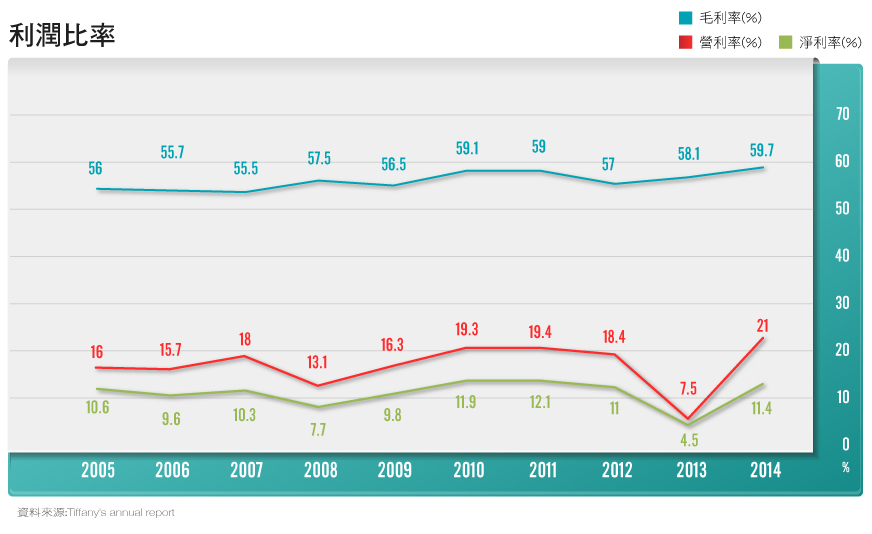

獲利性分析

- 2014年毛利率的增加,主因是產品成本的減低,以及提高了產品售價。同時,與Tiffany將重心轉移到利潤比較高的流行飾品線,也有關係。

- Tiffany過去十年毛利率都相當穩定,是個非常好的現象。

- 淨利率是公司最終的獲利狀況,打算長期投資的股票,淨利率最好不要低於10%。 由上圖可看出,在2013 年時,因為與Swatch(知名手表品牌)打官司,付了一筆鉅額賠償費用(US$4.48億),使得營利率與淨利率出現了大跌幅(新聞連結請見“資料來源與參考” )。但在2014年,兩者又回到了以往的水平。

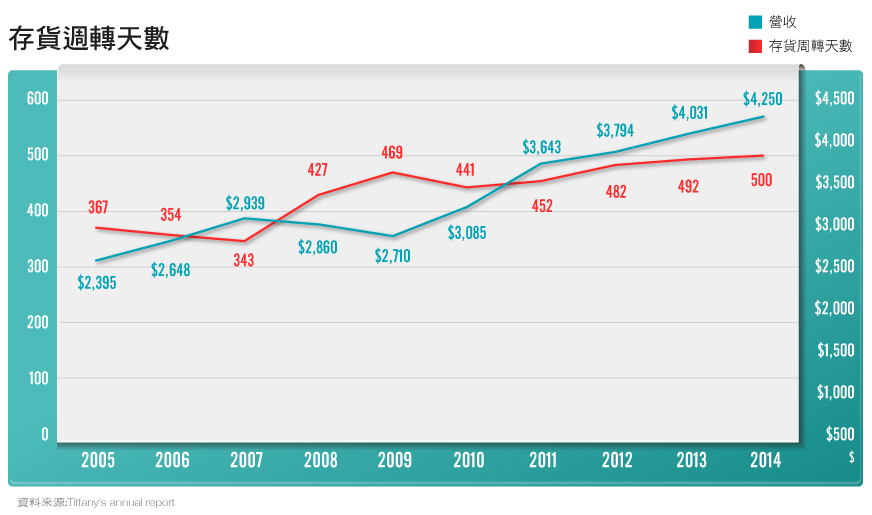

- 存貨週轉天數反映的是公司的經營效率。從上圖可看出,Tiffany的年營收成上長趨勢,它的存貨周轉天數在這幾年也有緩緩增加的趨勢。如果兩者都是呈往上走的狀態,表示公司處於擴張期(Tiffany這幾年持續開新店, 印證了這數字)。

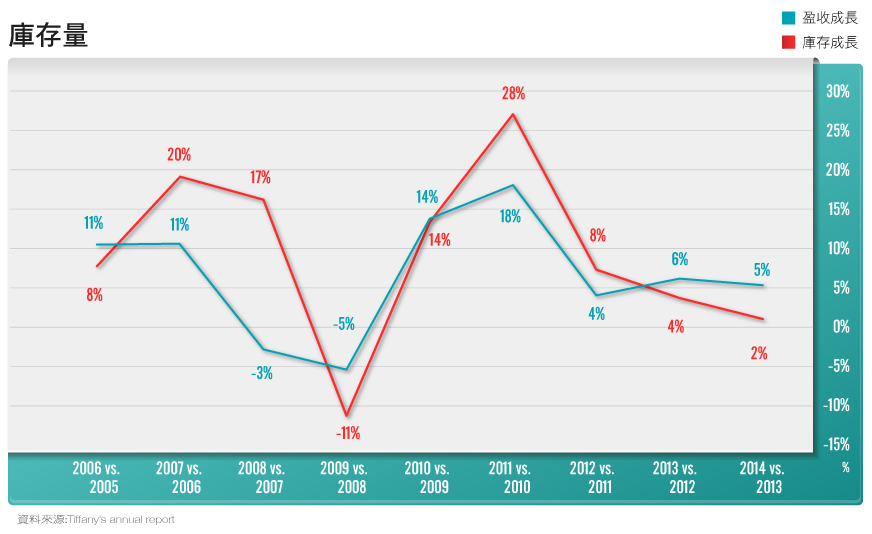

- Tiffany財報中特別提到了庫存量(Inventories),所以這邊說一下。2014年,Tiffany的庫存量較2013年增加了2%,但這增加數字低於營收的+5%。這顯示出,儘管Tiffany不斷擴張,增設新店,推出新產品,但對存貨有做到控管。這項目標,也是之前有提到的, 管理階層希望達到的長期目標。

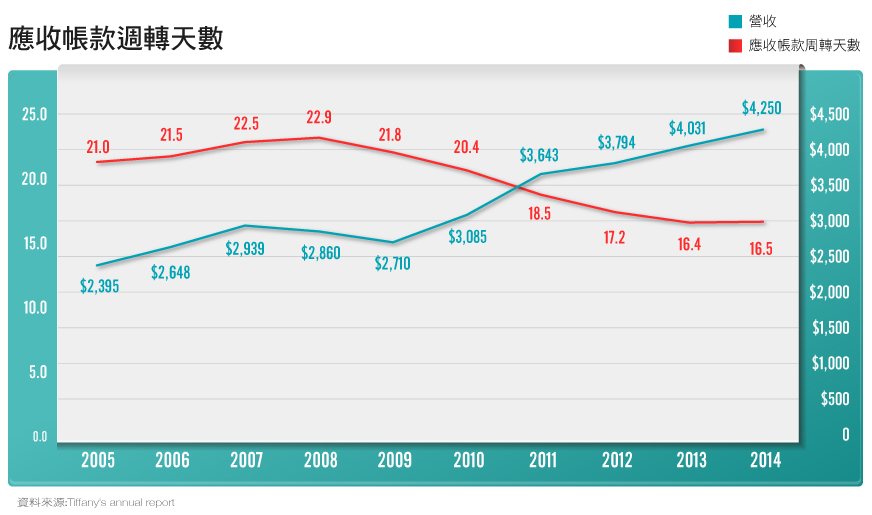

- 存貨週轉天數反映的是公司的財務管理能力。從上圖可看出,Tiffany 年營收成長,應收帳款週轉天數有減少趨勢,顯示了Tiffany 的堅強財務管理能力。

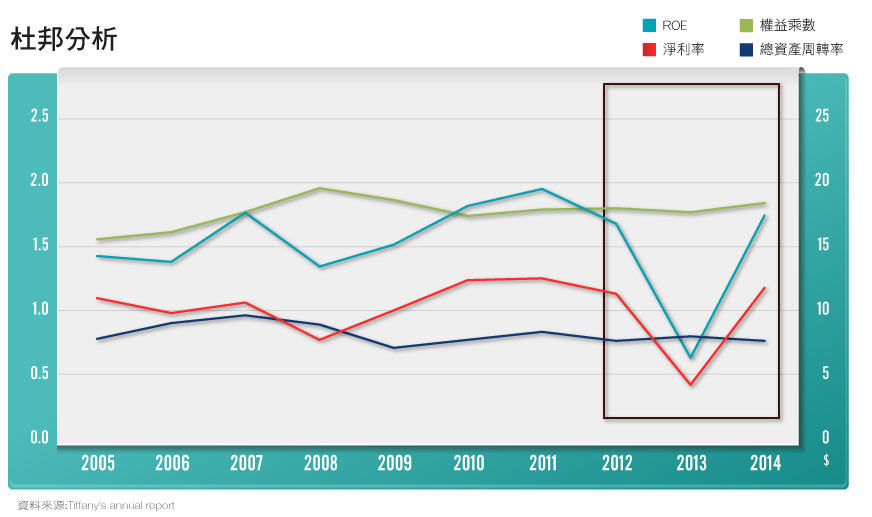

- ROE=Net income (淨利)/Shareholder’s equity(股東權益)

- ROA=Net income (淨利)/Total assets (總資產)

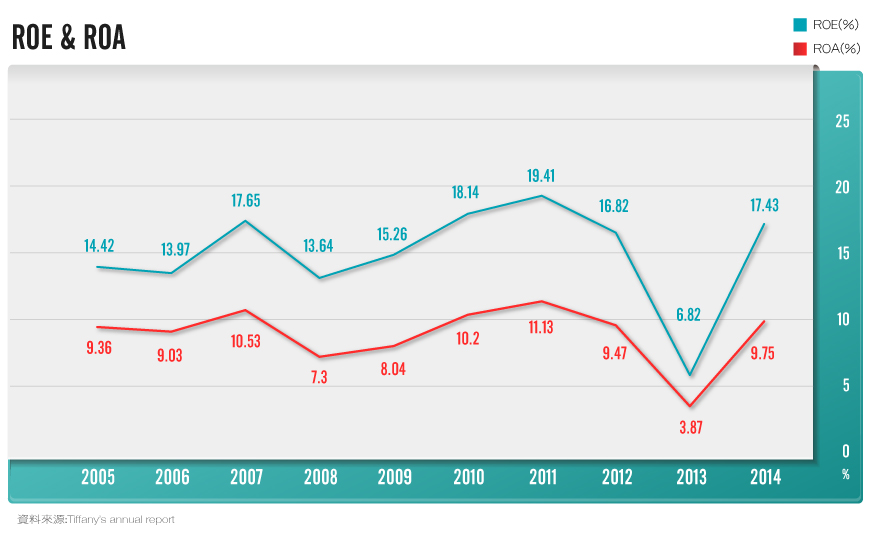

- ROE是巴菲特重視的獲利指標。2013年,因為與Swatch的官司賠了US$4.48億,讓Tiffany的 ROE慘不忍睹,不過2014年有恢復以前的水平。

- ROA(總資產報酬率,Return on Assets)看的是公司能夠利用它的總資產創造出多少的利潤。比如說,如果ROA是10%,就表示對於公司的每100塊錢資產,公司可以創造出10%(=$10)的報酬率。Again,ROA 數值越大,越好。總資產(total assets)=liabilities(負債)+shareholder’s equity(股東權益)。所以,ROE算出來的數值一定會比ROA高,因為ROA的公式中還包括了負債。到了2014年,Tiffany 的ROA將近有10%。

- 杜邦分析中,ROE= 淨利率 x 總資產週轉轉率 x 權益乘數。由下圖可看出,Tiffany的淨利率與ROE相關性極大。 由此可知,Tiffany的ROE多靠淨利率來提升–這是績優股常有的現象。

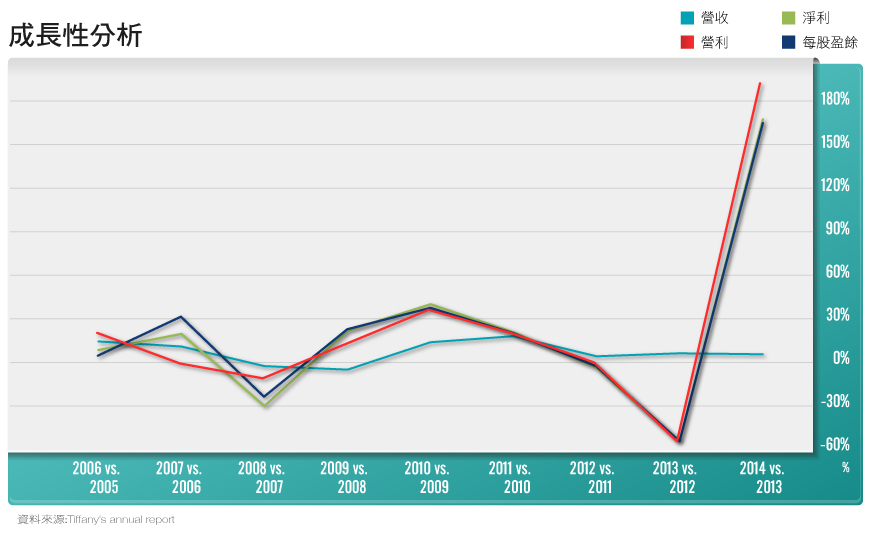

成長性分析

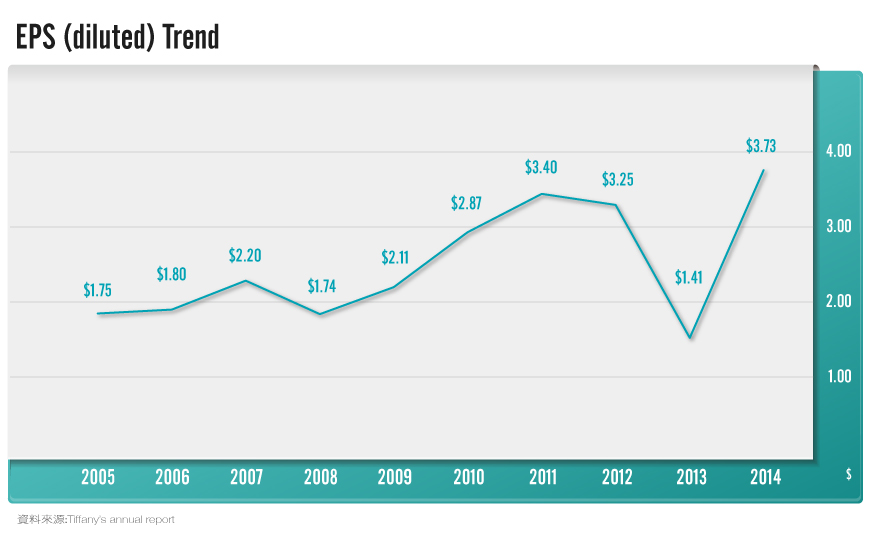

- 因為受到Swatch官司敗訴影響,2013年總體表現受到極大影響。也因為如此,到了2014年,營收,各營利利率,以及每股盈餘(EPS)出現大幅成長。

- 由上圖可看出,Tiffany的每股盈餘(Earnings per share,EPS) 在2013年非常低(受到了Swatch官司的影響),之後有上揚。

安全性分析

(Note:所有圖表中金額數字的單位是百萬美金)

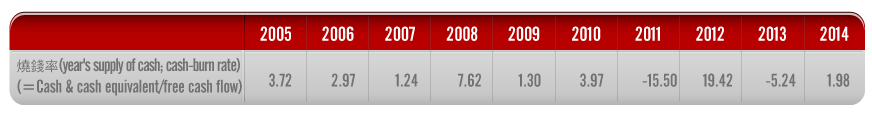

Tiffany有足夠的現金,若在完全未營利的狀態下,現金夠Tiffany撐個將近2年左右(1.98)。

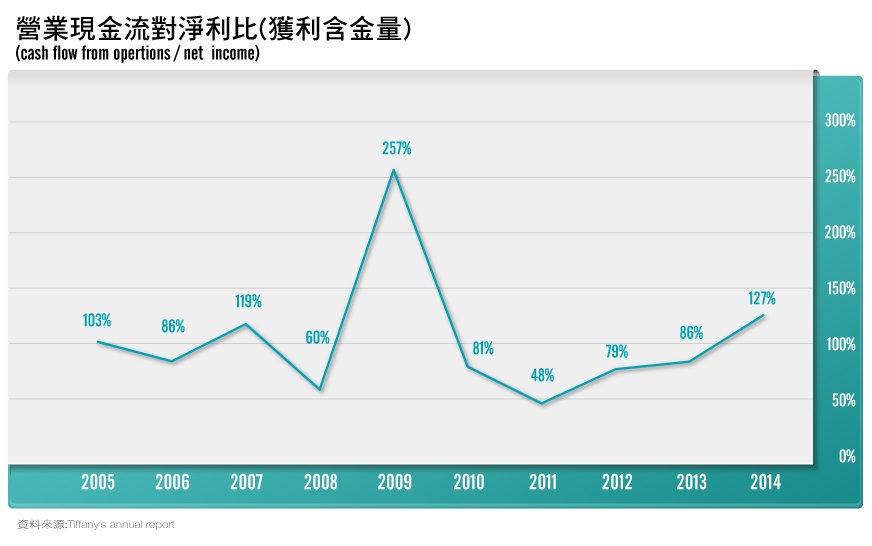

- 獲利含金量=(營業現金流入/稅後淨利) x100%。越高越好,80%以上為理想。從上圖可知,Tiffany 的獲利含金量,這幾年有提升的趨勢。

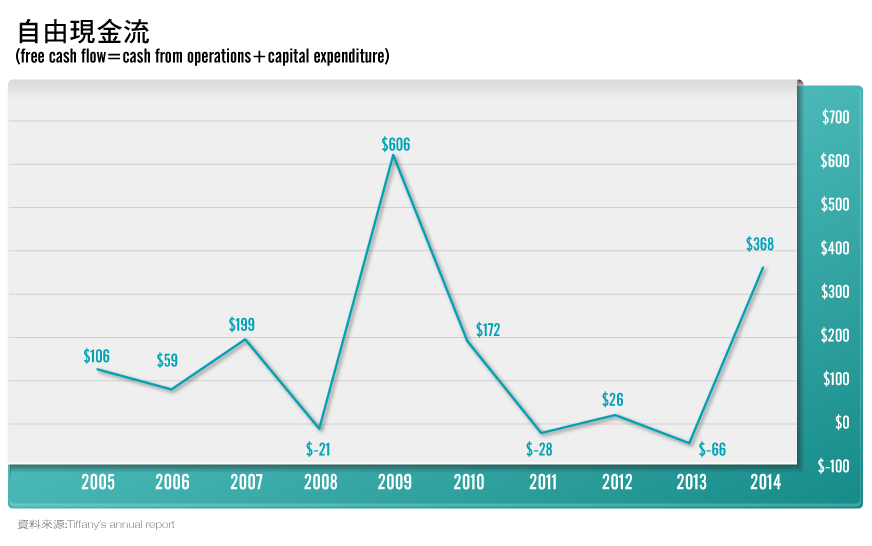

- 燒錢不兇,能存下現金的公司,通常是首選。從上圖可看出,Tiffany的自由現金流在2014年提升了許多。

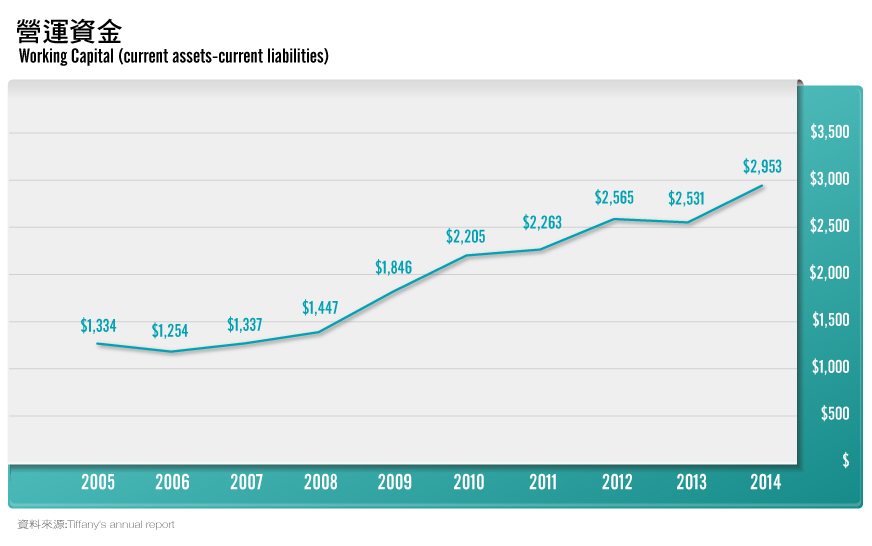

- Working Capital (營運資金):Current Assets(流動資產)-Current Liabilites(流動負債)。 營運資金可以用來衡量公司或企業的短期償債能力,金額越大,代表該公司或企業對於支付義務的準備越充足,短期償債能力越好。當營運資金出現負數,也就是一家企業的流動資產小於流動負債時,這家企業的營運可能隨時因周轉不靈而中斷。由上圖可看出,Tiffany的營運資金相當充足 。

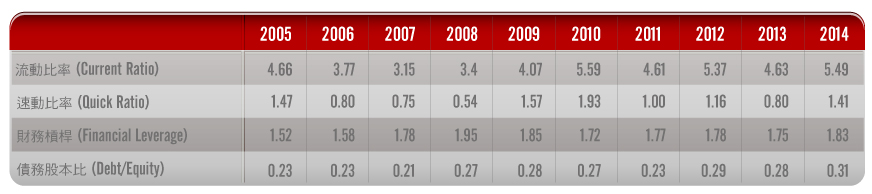

*流動比率與速動比率顯示企業短期償債能力的指標。 數值最好大於1,且越大越好。

*債務股本比顯露出公司管理者在多大程度上願意舉債經營,而不是利用自有股本。

- 從上面的財務比率數字可以看出,Tiffany雖然舉債經營,但其償還債務的能力相當好。

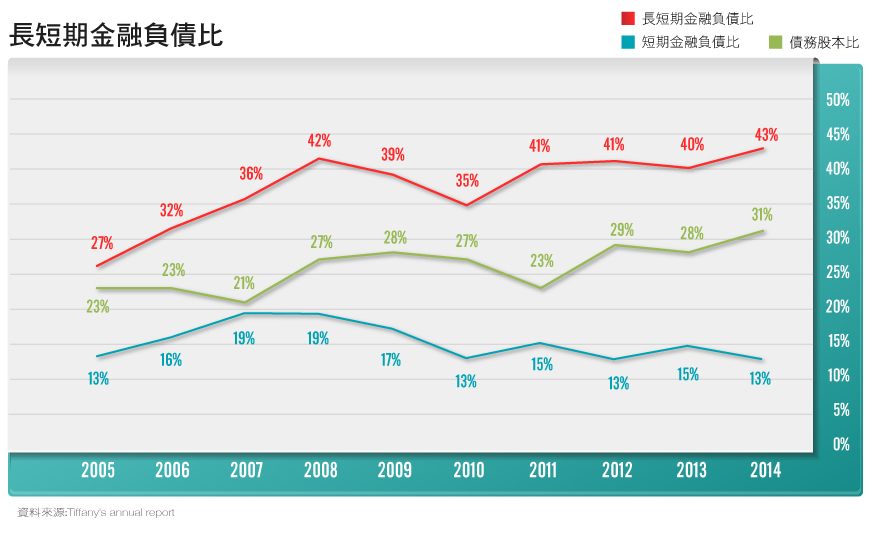

- 由上圖可看出,Tiffany長短期金融負債比有增加的趨勢。在2014年,因為Tiffany 重新貸款,以取得較低的利率(interest rate),所以債務減少了US$9千3百萬左右。但是,Tiffany長期債務部分是呈現增加的狀態。筆者推斷,Tiffany是因為擴展業務(在2015年打算多開12-15家新店),所以雖然還了就的債務,卻又多借了不少錢。不過這點倒不用投資人擔心,因為如上所說,Tiffany財務管理能力是相當強的。

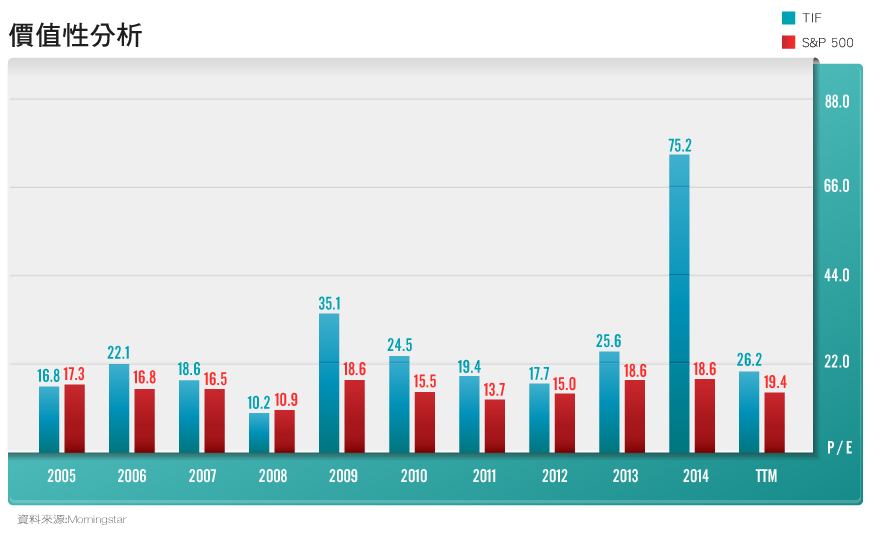

價值性分析

從下面Morningstar的圖表看來,Tiffany的PE始終高於S&P 500。目前的PE是26.2。

技術面分析

基本面其實與技術面是無法分離的。 下面是Tiffany過去五年的週線圖:

- 週線跌破長期以來以 50MA為主的上升趨勢線,趨勢或許開始進入盤跌的震盪走勢。

- Tiffany有著不錯的基本面。雖然目前不是短期投機適當的進場點,但對於喜歡此公司,並有耐心等候的價值投資者而言,這或許是個逢低布建的好機會?

特別感謝:

非常感謝Mark Liu幫忙校稿,提供原物料vs.美元走勢圖以及Tiffany過去五年的線圖。謝謝Facebook美股社團朋友們對財報數值的經驗分享。

備註:

1. 珠寶產品線三大部分在全球的營收百分比:

2. 原物料 VS. 美元走勢圖

以美金計價的原物料,在不考慮其他外在因素之下,通常會與美金呈現相反的走勢。

詳細解說請看此處:https://tw.knowledge.yahoo.com/question/question?qid=1511021008599

資料來源與參考:

- Tiffany’s annual report

- Tiffany’s Q1 2015 transcripts

- Morningstar Equity Analyst Report (Report as of 01 June 2015)

- The jewelry industry in 2020 – McKinsey & Company

- http://www.epochtimes.com/b5/15/3/21/n4392892.htm#sthash.G0BGR8MP.dpuf

- www.eMarkter.com

- Tiffany須賠Swatch集團48億美元分手價

- http://hk.apple.nextmedia.com/financeestate/art/20021111/2938666

- “財報狗教你挖好股穩賺 20%” by 財報狗

- http://value20131007.pixnet.net/blog/post/5146573–%E7%B0%A1%E8%AB%96%E6%AF%9B%E5%88%A9%E7%8E%87