2015年8月11日,人民幣在一天之內急貶1.79%,為後來月底的股災開啟了序幕,雖然九月後台股反彈重新站上八千點,但金融類股表現卻依舊不佳,人民幣走勢的反轉讓投資人對於金融機構因銷售TRF商品所導致的潛在虧損狀況產生疑慮,金管會也發現國內銀行開始增加提列「存出準備金」,這個機制就是當承作TRF的客戶無法還款時所產生的虧損將由準備金支付,換句話說也就是由國銀承擔損失,銀行的這種行為暗示部分客戶違約的可能性存在,單單八月,國內銀行的存出準備金就高達1900億,可知國銀潛在虧損情況之嚴重。

目標可贖回遠期契約 (Target Redemption Forward;TRF)是一種衍生性金融商品,其性質類似選擇權(Option),交易方式由客戶與銀行進行對賭,期滿或碰觸到雙方約定的中止價後契約就會自動消滅,雙方依照商品價格每月進行無本金交割結算損益。但TRF又比選擇權更複雜些,客戶在獲利與虧損的結構上並不對稱,在商品設計上銀行為避免虧損無限擴大,因此設立了一個「中止價」,一旦商品價位如客戶預期一路上漲並碰觸到中止價時將進行結算、契約同時消滅,使銀行虧損可控制在一定範圍內(另一方面來說也就是客戶的獲利有限),但客戶並沒有類似的機制可中途停止契約,即使商品價格走勢不如預期也必須要等到結算日才可終止合約,因此TRF是一種客戶獲利有限但虧損可能無限的衍生性金融商品。

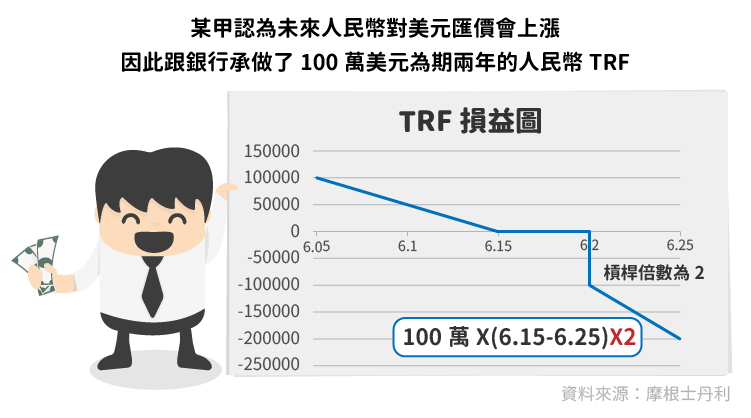

舉例來說,某甲認為未來人民幣對美元匯價會上漲,因此跟銀行承做了100萬美元為期兩年的人民幣TRF,雙方約定執行價為6.15 RMB/USD,保護價為6.20 RMB/USD,中止價為6.05 RMB/USD,槓桿倍數為2,未來客戶損益狀況如下圖所示:

當人民幣匯價升破6.15,則到期時客戶獲利為100萬*(6.15-匯價),而當匯價碰觸到6.05的中止價時契約將自動消滅,此時客戶可獲得最大獲利為100萬X(6.15-6.05);若到期時匯價維持在6.15~6.20間的價位,客戶損益兩平;反之若人民幣一路走貶,則客戶除了要支付本金乘上匯差之外,還必須乘上額外的槓桿倍數,因為這樣的設計使得槓桿倍數有放大客戶虧損的效果,因此當8月11日人民幣大貶時,部分客戶出現可能違約情形,銀行意識到事態嚴重因此才大量提列存出準備金。

照理來說,TRF的用途應該是在規避匯率風險,但前幾年因為人民幣一路升值,使得投資人熱衷於投機而忽略了波動風險,而且TRF並未對客戶設立停損或提早出場的機制,因此當匯率走勢大幅反轉時投資人便會蒙受大幅虧損。

國內銀行基本上鮮少直接與投資人對做,而是以類似仲介角色引進國外相關TRF商品於國內銷售,再從中賺取佣金,這本應是無風險的業務,但因為TRF每月結算後若發現投資人保證金不足卻又不願意提供擔保品或補足保證金時,國內銀行便有承擔潛在虧損的可能,所以經過8/11人民幣大貶後國內銀行便紛紛提列準備金以因應未來可能的損失,而根據金管會資料,北富銀、中信銀、國泰世華銀、台新銀及新光銀都是當月增提數較多者。

筆者認為,人民幣正朝向自由化發展的方向邁進,未來難以再出現一路升值或貶值的走勢,因此無論是銀行或是投資人,未來在投資TRF產品時都應該對於商品風險要有更深層的認識才是。