我們想唏噓一下這個變化,更想告訴你這件事到底是怎麼發生的

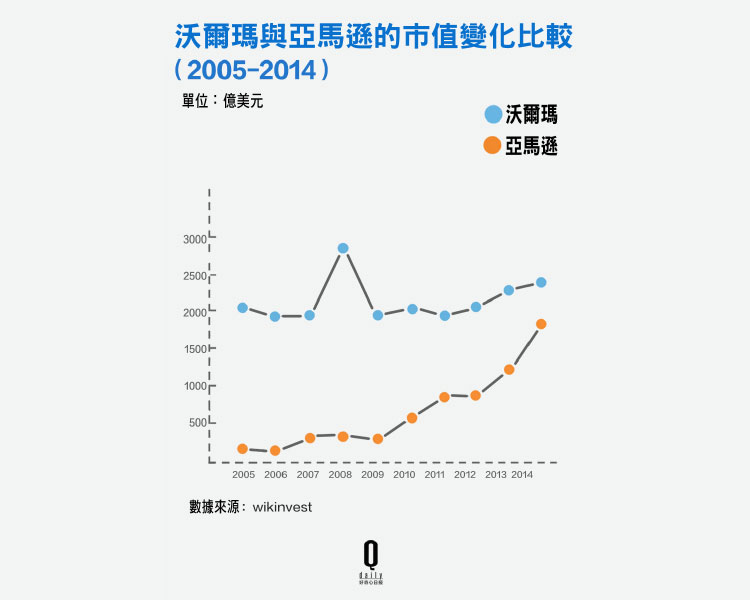

7 月25 日,隨著一份增長勢頭強勁的季財報出爐,亞馬遜(Amazon, AMZN-US)的股價也急速上行,盤中一度升至580 美元。據此計算,當時亞馬遜的市值超過了2600 億美元。

對於零售行業來說,這是一個標誌性的瞬間—至少在紙面上,亞馬遜超越了Walmart,成為了全美第一的零售商。

很少有人不知道Walmart,但也很少有人知道它如何從零開始,逐漸生長成一個年銷售額超過4800億美元的世界最大公司,以及為什麼所有的電商都認真學習過其商業模式,在一步步接近、並最終超越Walmart時,還要滿懷敬意地提起這家公司。

Walmart成長於1970 年代的美國,那是個好時候:中產階級興起,消費社會來臨、汽車文化和郊區文化更是為零售業提供了新的發展空間。但Walmart所做的,不僅僅是順應這種潮流。它所秉持的理念十分簡單:天天低價、為消費者節省每一分錢,加上合理的擴張計劃,就能維持公司的良性發展,並從中獲取利潤。

為了讓消費者獲得幾乎難以置信的低價,Walmart選擇直接與供應商、乃至製造商談判,用大額穩定的訂單誘使他們一起削減成本、壓低利潤;而當美國製造業變得無法支撐這種低價模式時,Walmart會在全球範圍內選擇人工成本更低的產地,中國、智利和孟加拉國的許多人開始為它打工;在長達數十年的時間裡,這些做法的有效性被一次次驗證,有人開始用“Walmart效應”這樣的詞,來描述這家公司對於美國社會造成的影響。

有一個例子,可以說明“Walmart效應”的力量:有學者發現,在可供統計的1998 – 2001年間,美國政府計算出的CPI 數據,比實際情況高了15%——要知道,10% 以上的誤差,就足以引導市場及聯邦儲備銀行做出錯誤決策了。

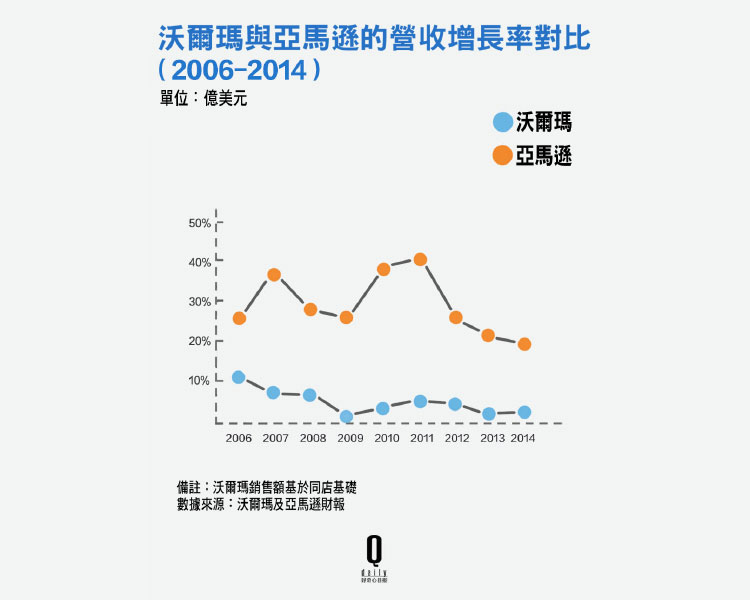

Walmart並不貪婪,但它與消費者共同創造出的充足需求,使公司的營收和利潤急劇增加:1971年至2006年,Walmart的年平均銷售增長率在30% 以上,年利潤增長率最高曾達119%。

但在過去10 年中,Walmart沒能維持這種高速增長的勢頭。自2011年起,營收的平均增速不到4%,利潤增長更是只有1%左右了。公司的市值一直在2000億美元上下徘徊,並逐漸被Facebook、阿里巴巴(Alibaba, BABA-US)和亞馬遜這些互聯網公司超過了,這讓它看上去十分落寞。

Walmart為什麼衰落?一個可能的原因是,它的低價模式和美式經營,在全球的其他國家出現了水土不服。比如在中國,Walmart開出第一家門市,與本土電商品牌的誕生幾乎是在同一時間。但Walmart錯過了很多擴張的機會,而淘寶、京東的影響力則在以驚人的速度擴張。

在美國,情況也出現了一點變化:人們依舊會去Walmart買東西,但如果超低價格不是那麼重要,而是追求生活質量、或是相對小眾的選擇,亞馬遜這樣的電商平台、或是Whole Foods 這樣把食品當做生活方式來賣的連鎖超市,也不失為一個選擇。

Walmart如何重塑了美國社會?

價格

在《Walmart效應》一書中,作者Charles Fishman 做過很多類似這樣的數學題:

“2004年,消費者在Walmart購買了1240億美元的食品。這些食品如果是在其它商場購買,總價應當是1460 億美元,所以,光在食品上,Walmart就替購物者省下了220億美元。 而Walmart銷售的其他商品,只要再比競爭對手便宜5%,就又替消費者省下了80億美元。 所以保守估計,2005年人們因在Walmart購物省下了300 億美元,這相當於Walmart每年向每個家庭返還了270 美元現金。”

Walmart傳遞給消費者的,是一種破壞性的定價思路:任何時候,Walmart的價格都保持不變,比常規價低、與促銷價也相去不遠。而且每過一年,這件東西還能至少再便宜5%。

很多時候,這是個數字遊戲:在其他超市,供貨商會不時搞一些降價促銷;而在Walmart,他們只是將全年的讓利預算均攤到每一天,並從價格中減去相應份額就行了。但效果是顯著的—此後,你在別處再看到原價、乃至比原價稍低一些的同件商品,都會認為商家是在搶錢。

可以說,它幾乎重置了美國零售業的定價規則。

供需關係

在與供應商的低價博弈中,Walmart不滿足於僅僅當一個購買者。它甚至在試圖通過自己的市場影響力,與供應商一起改善這個交易體系:通過一個Walmart開發的數據系統,所有供貨方都可以獲取最近兩年內每間Walmart門市、每小時、每項自家商品的銷售記錄。加上適當的分析,這個細緻的數據庫對於提升銷量很有幫助。

但有時,Walmart的購買力是如此之大,以至於他們可以繞開所有中間環節,去找上游廠家自己生產,或是找到一些願意按照更低價格生產的廠商。前者最終演變成了價格更低的“自有品牌商品”,後者則是常規的施壓伎倆。

為了完成訂單、削減成本,供貨方往往要絞盡腦汁,甚至犧牲一部分利益。《Walmart效應》中,曾描述過一個比較極端的案例:一家自行車公司為了兌現一張遠超自家產能的Walmart訂單,將4 種產品的自行車設計圖紙交給了競爭對手,讓他們幫忙生產。

但當美國製造業將成本壓縮到極限時,只有全球化的思路能夠滿足Walmart每年的降價需求,於是許多工作就被轉移到了人工成本更低的南美洲和亞洲國家。

比如,1997-2002年間,Walmart從中國採購的數量就翻了一倍,增長到120億美元,並在之後的兩年內又增長了50%。2004年,Walmart在美國銷售的中國貨批發價就達到180 億美元,占美國從中國進口總額的10%。

僅憑一家公司,就能讓整個美國製造業向海外轉移。

生活方式

在美國,從1970 年開始,選擇到郊區居住的人口就已經超過了城市人口,不管是每天上下班,還是出門做任何事,都離不開汽車。

Walmart密集的門市分佈,則使得出門買東西這件事,在幾乎所有地區的體驗都是相同的。2005年,每78000個美國人就擁有一家Walmart,90%的人在離家15英里以內,就能找到那家店。

而在美國人的消費慾望剛剛開始興起,又缺乏多樣化選擇的時候,幾乎什麼都賣的Walmart成了一站式購物的首選。

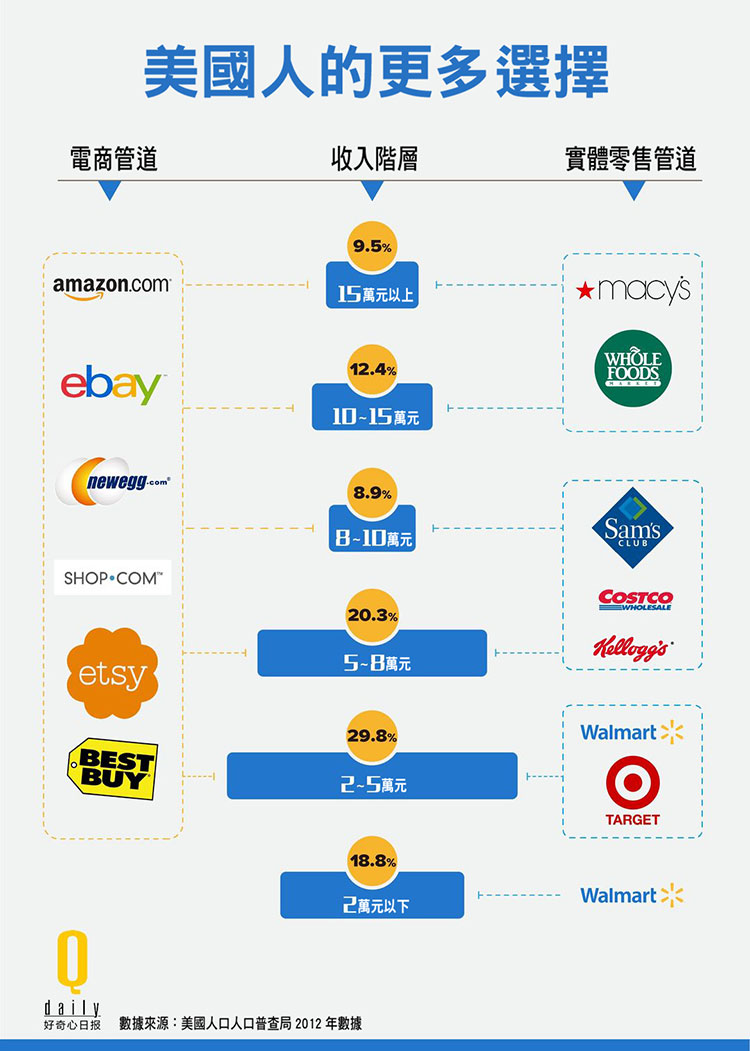

而且它還很便宜,不管是年收入只有3萬元的底層中產階級,還是年收入接近10萬元的高級中產階級,都開始習慣了這樣的體驗。在20世紀後期,這個廣闊的美國“中產階級群體”的佔比,達到了人口總數的70%-80%。

Walmart這樣一個“龐然大物”,最終為什麼還是被超越了?

電子商務

“線上零售將會成為一個非常龐大的市場,一系列公司將從中獲利。我們對目前的進展感到滿意,對即將去做的事更是激動萬分。”1997年亞馬遜上市後,創始人傑夫·貝佐斯在給投資人的信的結尾處寫下了這句話。

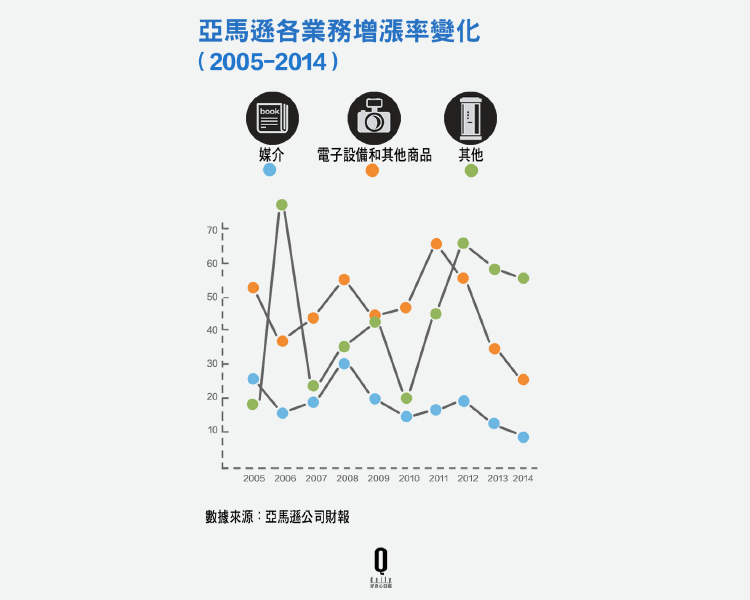

1994年,貝佐斯在車庫裡籌建amazon.com,希望顛覆在線下購買書籍的體驗。20年後,亞馬遜已經成長為全球級的電商巨頭,平均每天賣出的2.4 億美元商品,包括了書、影音製品、服裝、日用品、玩具……乃至雲端運算能力。

在很多方面,亞馬遜與Walmart挺像。比如要求供應商削減成本,在亞馬遜最早進入圖書領域,以及後來銷售電子書時,都與出版商經歷了類似的談判過程。

又比如相似的賺錢方式:提高平均交易金額、維持忠實度。在Walmart,較齊全的品項和超低價格保證了基本的平均交易金額,遍布全美的門市讓很多人養成了每周集中採購的習慣;在亞馬遜,精準的推薦系統讓你每次都忍不住多買一點,而砸下重金改善了物流速度的Prime會員服務能夠做到兩日內送達,體驗並不比開車出門買東西差。

亞馬遜不僅是一個零售公司,還是一個技術公司。在幫助亞馬遜超過Walmart的那份財報裡,最大的亮點就是AWS服務的成績:這項業務的增長率已經由第一季的49%,增長到了第二季的81%,是亞馬遜增長最快的業務。

在2015年的前6 個月裡,AWS業務的總營收達到了33.9億美元,在亞馬遜的營收中佔比7%。但它的運營利潤率約為17%,遠高於零售業務。

這也是華爾街願意給亞馬遜更高估值的原因之一:這是一家零售和技術都做的不錯的互聯網公司,而在快速擴張的過程中,是否賺錢暫時還不重要。但這樣的論斷,是沒辦法套用在Walmart身上的。

全球擴張

1991年起,Walmart開始將低價模式輸出到其他國家,尤其是消費需求增長更快的新興市場,目前,國際業務在Walmart的營收中佔比已達30%,其中來自中國、巴西和墨西哥這三個市場的貢獻率最高。

地處南美洲的巴西和墨西哥,是Walmart最早一批進入的海外市場。在巴西,Walmart曾花了7.64億美元,收購了當地140多家大小超市、百貨店、批發市場,並鞏固了其在巴西零售業第三名的位置。當地的在線銷售額也不錯,增長速度相當於當地平均水平的兩倍。

但在中國,Walmart面臨的是完全不同的情況:1996年,Walmart在深圳市羅湖區開出了第一家門店,也成為了首個進入中國的外資零售商。19年後,Walmart在國內的分店數是412家,雖然領先於家樂福、或是大潤發這樣的本土企業,但由於經歷了若干次關舊店、開新店的過程,這一結果遠低於Walmart自己的預期。

和進駐德國、日本等海外市場時遇到的問題類似,Walmart曾試圖在中國複製它在美國採用的經營模式和文化理念,卻因為沒有根據本地市場的習慣進行調整,導致對顧客的吸引力下降。入華之初,Walmart曾將在華銷售目標定為1000 億美元,但即使是在2014年的最高位,中國市場的貢獻也僅有120億美元左右。

Walmart在電商領域的佈局也顯得很慢:數年前,中國就已經超越美國,成為全球最大的在線零售市場,而這個領域的主導者,是在Walmart緩慢擴張時,迅速發展B2C 零售業務的阿里巴巴和京東,目前其市場佔有率分別為44%和14%。

通過控股1號店,Walmart在2011 年才正式啟動了自己的本土電商策略。但由於管理理念不和,加之快速消費品等核心業務受到Walmart嚴格控制,1 號店的市場佔有率一直不理想,2014年200多億元的銷售額僅能排在行業第7,相當於京東的1/6。

多元化

在美國,由於財富的流向發生了變化,過去10年間Walmart的消費者也從廣義上的“中產階級群體”,變成了收入更低、更看重性價比的“底層中產階級”。

而對於年收入稍高一些的美國家庭來說,這兩年價格也不再是他們逛超市時候的首要考慮因素了,即使是傳統零售商,打敗Walmart也有可能了。更多的連鎖超市開始從設計、時尚、質量、特色、購物體驗之類的領域下功夫,雖然瞄準的顧客群體變小了,但利潤空間卻變大了。

一個經典的案例是近幾年在美國紅起來的有機超市Whole Foods。它是美國“新生活運動”的領頭者,提倡的高質量生活、綠色健康食品和環境保護理念,個個都擊中了美國中產階級的神經敏感點。

Whole Foods用來吸引顧客的不光是琳瑯滿目的商品、寬敞舒服的商店,更重要的是它為顧客提供一種新的生活方式,以及顧客認同的價值理念。至於價格,這個不重要——Whole Foods出售的水果或蔬菜,價格通常是一般超市的1.5 – 2 倍。

即使是Walmart最擅長的低價,也有像Dollar General這樣的零售商在挑戰它。這算是美國的“一元店”,顧客以家庭主婦為主。她們一般每隔兩週去一次Walmart,期間則是去一美元連鎖店裡,購買衛生紙或是可樂這樣的日用品。

金融危機給一美元店行業帶來了繁榮時光,數千萬消費者開始到一美元店裡尋覓廉價的家用必需品。自2005年年底以來,包括Dollar General、Family Dollar和Dollar Tree在內的三家“一元店”,門市總數增長到了25340家,也躋身到了《財富》美國500強企業的名單中。

雖然市值被亞馬遜超越,但按照營業額來計算的話,Walmart依然是全球最大的上市公司。(文/許冰清)

《好奇心日報授權轉載》

美國付費電視產業70年沈浮:Netflix-崛起_-.png)

第四次零售革命即將來臨-未來藍圖中的三個“I”_-.png)

阿里巴巴的定位不再是電商-目標是壟斷你的生活?-02.png)