近期 10 年期與 2 年期美債發生利率倒掛,讓投資人擔心長期經濟可能疲軟之外,同時也擔心銀產業的利潤被壓縮而拒絕投資銀行股。一般來說,當美國十年期債券的利率低於短期利率(如兩年期),投資人會認為銀產業可能面臨許多風險。因為銀行支付短期低利率給我們這些存戶取得資金,接著出借給其他資金需求者,賺取長期的高利率,這樣的業務在利率倒掛的環境下就沒有利潤了。

當然現今的大銀行除了以上的借貸業務,還包括其他多元的業務,但是在利率倒掛的環境下,要準確地去評估他們各個部門的前景就更困難了。因此在利率倒掛的經濟環境下,銀產業的股價一般是不會太好的。

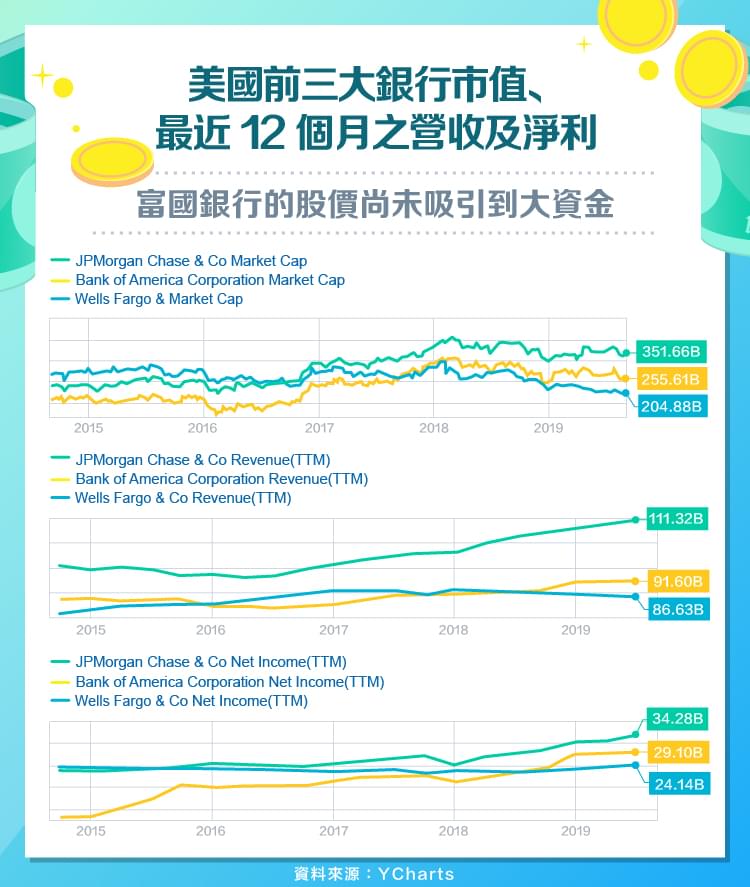

此篇要介紹的富國銀行(Wells Fargo & Co, WFC-US)是繼摩根大通(JPMorgan, JPM-US)和美國銀行(Bank of America, BAC-US)之後,在美國銀產業中市值排行第三。富國銀行在 2019 九月的市值約 2040 億美元,過去四季營收 866 億美元,盈餘約 241 億美元。

富國銀行本益比低於 10 倍,殖利率 4 . 2 %,但股價卻還未吸引到大資金,除了因為大環境不利於銀產業的估值之外,最關鍵的是過去幾年,富國銀行深陷假帳戶醜聞的陰霾當中,也為他失去的信譽付出了股價比競爭對手下跌更多的代價。

曾是美國銀產業市值最高的銀行

上圖可看出富國銀行在 2016 上半年都還是全美銀產業市值(Market Cap)排行最高的銀行,但是 2016 年九月起身陷虛開帳戶,強制代收車險以及未經用戶許可調整房貸還款細節這些風波之後,不僅失去了銀產業市值第一的寶座,還一路下滑到了第三。

這項把富國銀行帶下市值衛冕者寶座的醜聞起源於 2013 年,開始有愈來愈多的客戶反應為什麼名下會多出從未申請過的服務,包括活期帳戶,信用卡….美國消費者金融保護局介入調查後發現,員工為了達成銷售目標以及獲得佣金獎勵,竟然在未經客戶允許的情況下私自開了數百萬個debit card和credit card的帳戶。

2016 年公布了,這些幫客戶虛開的帳戶,造成了相關損失高達 33 億美元,富國銀行因此被判罰近 1 . 9 億美元。富國銀行約 5300 名涉案員工被解僱,當時的CEO John Stumpf在 2016 年 10 月 12 日也因此案下台。隨著新CEO Timothy Sloan的接任股價才從 2016 年十月的低檔重新再起。

醜聞事件在美國聯準會”鷹派”加息期間持續發酵

John Stumpf下台後,接著開出的財報揭發了先前醜聞導致活期帳戶的開戶數與前一年同期相比(Year-over-Year)下降了 25 %,抵押貸款轉介業務與前一年相比也下降了 24 % 。雖然新任CEO Timothy Sloan上任後試著力挽狂瀾,但是,醜聞還未結束,富國銀行 2017 年接著被爆出,員工又在客戶不知情的狀況下,為了得到獎勵,擅自幫客戶購買了汽車保險,進而由帳戶收取相關保費。

最後富國銀行還承認了,在 2013 到 2017 年間,曾要求 10 萬名以上的房貸申請人支付服用,來換取較低的固定貸款利率(fixed mortgage rate)。簡單來說,這整個醜聞就是,員工為了實現富國銀行給的銷售指標,背著客戶做出許多違反道德的業務。

同時,美國聯準會在 2017 和 2018 兩年不斷升息(Fed funds rate),從 0 . 5 %至 2 . 5 %。企業盈利的擔憂,美中貿易戰的擔憂。就算新任CEO Timothy Sloan滿腔熱血想帶著富國銀行走出醜聞陰霾,也完全沒有經濟順風車可搭。畢竟相對其他產業,銀行的營收和整個總體經濟的關係還是更為緊密。

最後醜聞風波,在 2018 十二月富國銀行同意支付 5 . 75 億美元的賠償金終於落幕。股價也在此時回到Stumpf下台時的低點。此罰金可算是近期內金融銀產業最嚴苛的處罰了。

為什麼富國銀行會爆出這些風波與醜聞呢?是否與企業成長策略中的業務側重有關?接著來了解一下公司的部門結構以及最大的部門為何。

營收與利潤最多的社區銀產業務部門 (Community Banking segment)

富國銀行Wells Fargo是由創辦人Wells和Fargo於 1852 年所共同建立的同名品牌銀行,成立至今 167 年,共服務超過 7000 萬個客戶。

富國的三大業務部門包括社區銀行部門,批發銀行部門以及財富管理部門。當競爭對手如摩根大通以投資銀產業務作為企業發展重點之時,富國銀行的業務卻依然堅持側重這些商業銀行為主的業務。

社區銀行部門:除了零售業務,這個部門為小型微型企業提供融資,信託和保險等金融服務。富國銀行從這些小型和微型零售業務,以及向這些商家銷售相關的綑綁服務,曾創造出許多營收。

富國銀行專門服務小型微型的社區銀行部門(Community Banking Segment),佔比了一半以上的的營收,也是富國銀行和其他銀行競爭者在權重上有所區別的金融業務與發展策略。小型微型企業客戶普遍被認為風險較高,在管理成本上也較大。

但當其他大銀行不關注之時, 富國銀行卻在美國為”社區銀行部門”的服務設立高達 5 , 442 間分行來直接接觸,吸引與服務客戶 。(加上專注其他部門的分行數量全美達到八千間以上,是同業的將近兩倍數量)。

富國銀行不畏風險較高的小型微型企業客戶,反之,富國通過研究這個企業客戶的潛在需求和風險可能性,去評估客戶的信用級別,加上使用貸款創新方式與”差異化”行銷模式,將小型金融機構才願意做的小微企業服務發展成規模效應的收益,成為美國第一的小型微型企業貸款銀行。

但富國銀行也為了維持業績,提出了關於這些業務的激勵,員工們為了得到更多的激勵,以綑綁,或交叉銷售,說服客戶從開帳戶,信用卡,貸款,到投資理財全部都在富國銀行完成。這本來是一樁美事,但員工們卻在不誠實的狀態下完成一個又一個的業績,爆出以上提及的假帳戶醜聞 。

批發銀行部門:此部門提供中型及大型企業關於股債權融資,併購,房地產,保險等金融服務。這也讓富國銀行成為美國第一的的抵押貸款發放銀行,以及第一的商業房地產貸款銀行。

財富管理部門:富國銀行的第三個部門提供的財富管理為客戶提供包括理財,個人金融方案和養老業務等等。

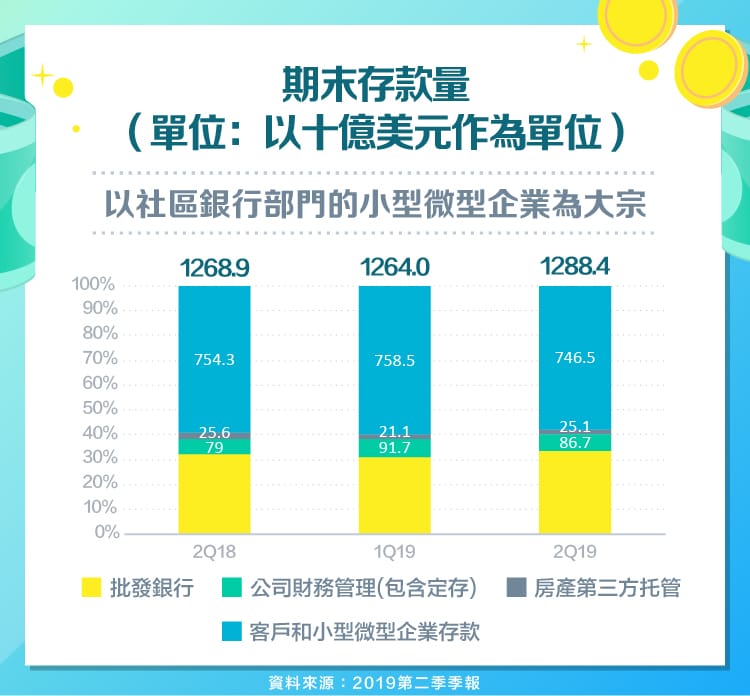

值得注意的是,從最新的財報看來,存款量位居商業銀行第三大存款量 1 . 29 兆美元的富國,社區銀行部門的小型微型企業為富國銀行提供了將近 60 %的存款(下圖),這也提供了富國銀行的資金相當充足的流動性。其實一直以來富國銀行都維持如此高流動性的資金存量,這也使得在 2008 金融風暴時,為此產業波動較少的銀行。

美國聯準會鴿派力量的提升?

2019 年 7 月 31 日,美國聯準會終於在連續升息兩年後第一次降息,由 2 . 5 %降至 2 . 25 %。

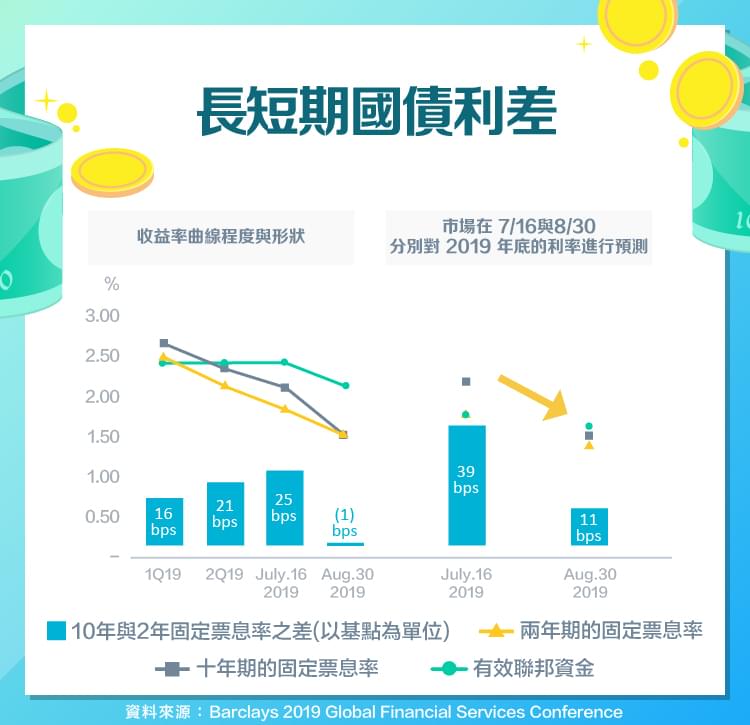

富國銀行在以下 9 月的最新簡報中,提到了自第二季財報於 7 / 16 公布以來,市場已經反映了目前更扁平的長短期國債利差(或是文初提到的利率倒掛),以及低水平的長期國債利率了。富國在下圖右側說明了市場在 7 / 16 與 8 / 30 兩個時點對 2019 十二月美國聯準會利率和國債利率的壓縮預期。

那麼,在富國所分析關於市場已經反應的低利率環境下,富國銀行未來的股價方向為何呢?自CEO Timothy Sloan在三月時也決定退休離開富國,至截稿為止,富國銀行的董事會還未決定是要將臨時CEO Allen Parker成為正式CEO,或是從外部聘請?而董事會對於未定案的CEO人選選擇也將受到美國監管機構的審查。

富國在未確定新任的CEO能否帶來新氣象,以及全球經濟成長放緩,和溫和的通膨所帶來的低國債利率的低率環境下,目前 10 倍本益比,以及殖利率高於 4 %的基礎上到底值不值得投資?接著我們就一起來看看富國的財務狀況。

【延伸閱讀】