繼續應用提升思考力寶典,《超級預測》一書的心法,分析德意志銀行(DB)倒閉,引發新一波金融海嘯的機會率。

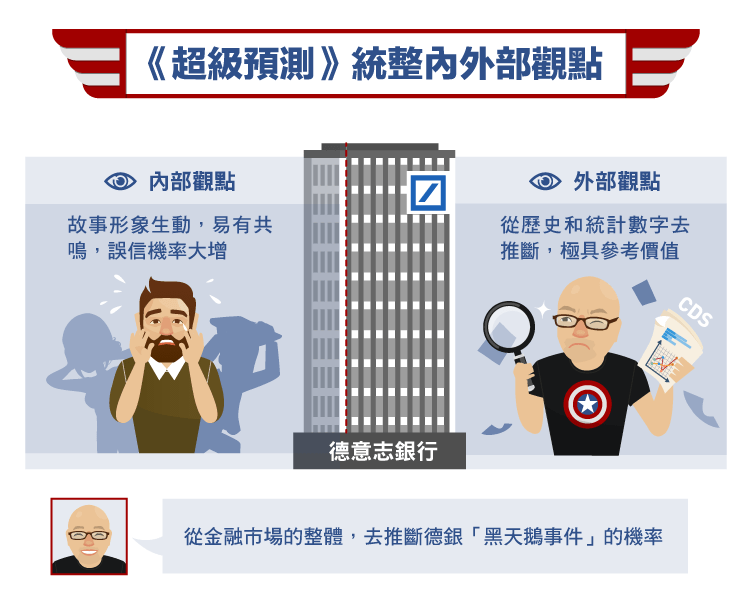

《超級預測》另一重要概念,是分析事情,必須內外兼收,同時統整外部(outside view),以及內部觀點(inside view)。

這兩個概念,看似複雜,但其實不難明白。看偵探小說,調查謀殺案,循例驗屍,探究死者,死因為何,究竟是被毒、刺、打、勒?好的法醫,總能從屍體狀態,發現蛛絲馬跡,提供破案線索。但驗屍以外,現場環境、證人口供、通訊記錄、家庭背景、生活圈子、利益和關係網等外部因素,同時兼顧,拘捕真兇機會,必然上升。換言之,調查謀殺案,屍體狀態屬於內部觀點,其它因素,屬於外部觀點。

這兩個概念,看似複雜,但其實不難明白。看偵探小說,調查謀殺案,循例驗屍,探究死者,死因為何,究竟是被毒、刺、打、勒?好的法醫,總能從屍體狀態,發現蛛絲馬跡,提供破案線索。但驗屍以外,現場環境、證人口供、通訊記錄、家庭背景、生活圈子、利益和關係網等外部因素,同時兼顧,拘捕真兇機會,必然上升。換言之,調查謀殺案,屍體狀態屬於內部觀點,其它因素,屬於外部觀點。

循此思路,要預測德銀引發新一波金融海嘯的機會率,不論上集提及過的網上文章,《德意志崩盤全記錄》也好,從CDS推斷德銀債券違約率也好,悉與德銀自身有關,故被視為內部觀點。但正如《超級預測》一書,反覆強調,精準預測之源,在於「內外兼收」,尤其是內部觀點,故事多淒美動人、鬼哭神嚎、形象生動,易有共鳴,誤信、偏信的機率,隨之大增。

但外部觀點,尤其歷史和統計數字,也極具有參考價值。以德銀事件為例子,我們可以從金融市場的整體設局,去協助推斷「黑天鵝事件」的概率。看似複雜,但也非智商200,方能明白,只需略懂金融史,或宏觀交易知識。

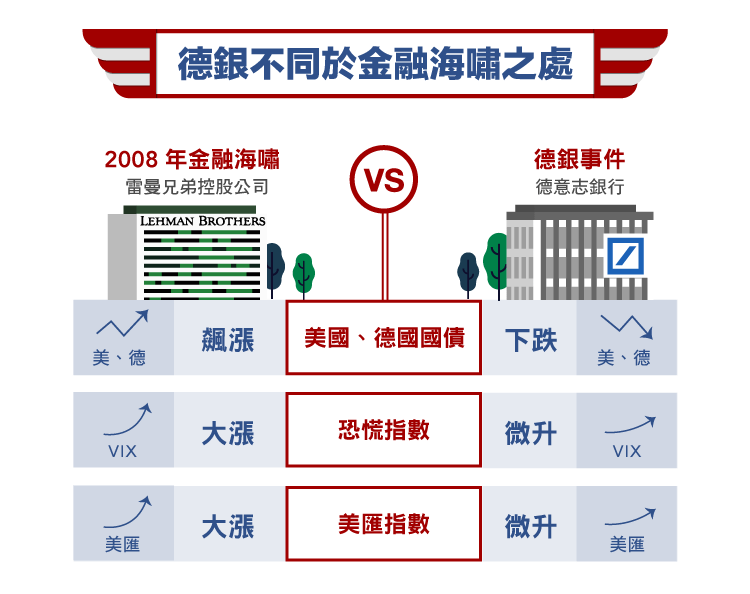

2008年金融海嘯,雷曼倒閉前後,美國國債、德國國債,走勢凌厲,因為兩者為避險資產,人人視為諾亞方舟。但2016年9月底至10月中,你看到類似的情境嗎?美股隊長只見到,7月高位買入長債的交易員,走難般把國債沽出,大出血,深度虧損。

海嘯時,恐慌指數(VIX)、美匯指數等,也彷如脫韁野馬,但現時兩者升幅輕微。

我們還能從美國10年和3個月國債的息差(yield spread),推斷市場的風險意欲。息差越窄,代表避險情緒越高,衰退機率上升(可參考拙作《美股隊長手冊》第16章)。但年中英國脫歐一役後,息差已見底回升。

如是金融海嘯重臨,交易員會買或是沽石油呢?石油10月初的價格是多少?50美元一桶,可剛上破了阻力。

一參考外部觀點,眾主要資產市場的走勢,暫時看不到,地球末日快臨的risk-off情緒。而且德銀危機,路人皆知,相關風險,散戶已倒背如流,連小弟不投機股票的師奶朋友,也特意致電相詢。這是黑天鵝理論,所謂「已知的未知(Known Unknown)」, 殺傷力比突然出現、大家從未想像的「未知的未知」(Unknown Unknown)(例如911、沙士,天方夜譚式的危機),會低很多。

(未完待續)

《美股隊長》授權轉載