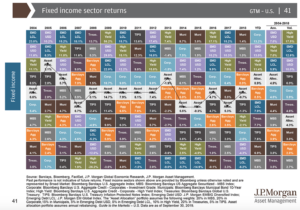

J.P.Morgan統計自 2004 年以來,每年度每一類債券在當年度的表現排名,此表可以看出不同時期的一些時空背景,以及近十幾年的債券市場宇宙觀!

資料來源:J.P.Morgan

科技泡沫後的新興時代

2004 年到金融海嘯之前,完全是新興市場發光的年代,金磚四國此名稱也於此時誕生,此期間新興市場債券表現十分亮眼,特別是新興本地債(EMDLCL)的績效更是強勢,但當時台灣投資人大多只投資新興市場股票型基金,所以大多數的台灣投資人對於這段新興債的輝煌歷史非常不熟 。

金融海嘯後的高收益年代

自 2008 年金融海嘯後,高收益債券(High Yield)也繳出了幾年不錯的成績單,也是台灣投資人正是全民瘋高收益債的時期,但仔細觀察這段期間你可以發現,蠻多年投資等級公司債(Corp)與新興美元債(EMDUSD)是贏過高收益債的。

QE 收攤 新興貨幣災難

2013 年中,當時的美國聯準會主席柏南克,脫口說出 QE 灑出的資金將逐步收斂,美元立馬飆升(當時已經軟很久了),新興市場等非美貨幣一律倒下,也讓新興本地債(EMDLCL)連續倒下三年。

年化統計

將此統計期間年化處理之後,第一名的新興美元債(EMDUSD)可提供 7% 的年化報酬,承受 10% 的年化波動度。反觀高收益債(High Yield)一樣也是 7% 的年化報酬,但卻須承受 17.5% 的波動度。

快速結論

在投資市場上,天無三日晴、地無三里平,在相對適當的時間選到相對適當投資標的,才能夠穩健成長,目前美元處於相對高位,利率也處於相對低檔,心臟小顆選新興美元債、心臟大顆選新興本地債,都算是不錯的標的。

【延伸閱讀】