儲蓄是銀行所有業務的基礎。

做了越來越多類似銀行業務的支付寶 (Alibaba,BABA-US),現在失去了它的「儲蓄」。

2 月 1 日,如果你之前開通過支付寶餘額自動轉入餘額寶的服務,應該會收到這樣一則訊息。

「因餘額寶規則調整,3 月 15 日前餘額自動轉入服務暫停,你可手動轉入。點此查看」後面還附帶一個連結。

2018 年 1 月底,支付寶宣佈:為了防止餘額寶規模成長過快,到 3 月 15 日前,餘額寶自動轉入的功能將暫停執行;而且存錢進餘額寶也變成了用戶每天早上 9 點開始的搶購,每日總量限購,售完為止。

沒有限制地把支付寶餘額自動變成理財產品的日子,在去年就結束了。

餘額寶 2013 年剛推出的時候有 100 萬人民幣的購買上限,但 2015 年餘額寶為了更多獲取資金,將轉入餘額寶的額度上限取消了。

到 2017 年 6 月,餘額寶已經吸收超過 1.4 兆人民幣資金,超過了招商銀行的儲蓄。但限額也從此開始。

2017 年 5 月,餘額寶將個人持有額度上限調整為 25 萬人民幣。

2017 年 8 月,這個上限又被調整為 10 萬人民幣。

2017 年 12 月 8 日,餘額寶規定用戶單日申購總額不能超過 2 萬人民幣。

最後是 2018 年 1 月,餘額寶從限制個人申購變成限制總額。

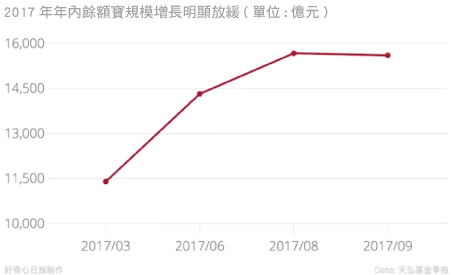

最新數字還沒出來,但到 2017 年第三季度,餘額寶的成長已經停住:

這不是因為用戶對於網路理財沒有興趣,此時,中國的網路理財規模達到了新高。數據顯示,網路理財規模已經從 2013 年的 2152.97 億人民幣成長到 2017 年的 3.15 兆人民幣。

2013 年 6 月,餘額寶正式上線。過去四年裡,這個由餘額寶做起來的市場規模翻了 15 倍。

商業銀行的利潤主要來自於存款和貸款的利差,餘額寶吸走兆元人民幣的零散資金,就意味著銀行不得不以更高的成本獲得資金。現在它們終於可以鬆一口氣了。

但支付寶母公司螞蟻金服損失的就不只是餘額寶帶來的直接受益。

餘額寶的出現普及了網路理財,這也是支付寶銀行生意的基礎

「再也沒什麼理由把錢存銀行了」是《金融時報》報導餘額寶上線時引用的一句評論。

2013 年 6 月13 日,支付寶正式推出餘額寶服務。這個上線僅 10 天的理財業務就穫得了 100 萬的用戶量。當時,中國用戶數最大的貨幣基金公司的用戶量也只有 250 萬。

支付寶最初是阿里巴巴(Alibaba, BABA-US)為了解決淘寶網路交易安全所設的一個功能,採用了「第三方支付」。阿里巴巴在 2004 年成立專門的支付寶公司,為用戶和商家提供免費交易、轉帳。

到 2012 年 6 月,支付寶的註冊用戶數量超過了 7 億。越來越多的人習慣於把零錢放在支付寶裡,以便在淘寶購物。

有了信任和龐大的用戶數量,餘額寶快速拿到了第一批用戶。

讓它進一步擴大的是產品本身更好。

當時餘額寶的年化利率在 4% 到 6.9% 之間,這個數字超過當時商業銀行 3% 的 1 年定期存款利率,甚至比 3 年期定期存款 4.25% 的利率還要高。

一萬人民幣放在定期存款裡一年的收益只有 300 元人民幣,而如果通過「餘額寶」,一年的收益可以達到 400 至 600 元人民幣左右。

利息比銀行三年定存高,存取款沒有限制並且可以直接用於消費和信用卡還款,餘額寶雖然是貨幣基金,但它在體驗上和活期存款沒有任何區別。支付寶的用戶開始選擇將錢放入餘額寶內。

2013 年年底,上線半年的餘額寶用戶數就達到 4000 萬。「支付寶錢包,會賺錢的錢包」是那個時候,你在北京和上海地鐵裡到處可以看到的廣告詞。

餘額寶本質就是個貨幣基金,是天弘基金專為支付寶制定的增利寶貨幣基金。

通過聚集支付寶用戶閒置的資金,規模龐大後的餘額寶可以用更高的協議利率將錢存入希望獲得資金的銀行,一部分資金還可以投資風險較少的短期國債、銀行承兌匯票等短期理財產品獲得收益。

銀行試圖表現得很淡定。

2014 年 2 月,當時的工商銀行行長楊凱生接受採訪時說,餘額寶不會顛覆銀行,更談不上有威脅。

但不過 1 個月後,工行和農行均宣布調低儲蓄卡轉至餘額寶的上限,而之前兩家銀行對此沒有限制。工行從之前的無限額轉至餘額寶降低到單筆 5000 元人民幣,單月 5 萬人民幣。

而 2014 年,多家銀行也上線了類似餘額寶的貨幣理財產品,包括平安銀行的平安盈、工商銀行天天益理財,主打的也是高利率和快速贖回。

工商銀行在 2013 年的年度報告中說,餘額寶上線後,商業銀行儲蓄存款第一次開始出現下滑,此後商業銀行的儲蓄存款,平均每月減少 1200 億人民幣以上,全年累計減少 6860 億人民幣。

2017 年餘額寶的用戶數量突破了 3 億。截止去年第三季度,餘額寶的規模達到了 1.56 萬億人民幣,人均消費金額為 3885 元人民幣。

「餘額寶從一開始就不是支付寶的戰略級產品。它從來不是為了顛覆誰,或者打敗誰。」2014 年,支付寶母公司螞蟻金服的 CEO 彭蕾這樣定義餘額寶。

但說著餘額寶不是戰略產品的同時,螞蟻金服在 2013 年年底就以 11.8 億人民幣入股天弘基金 51% 的股權,實現了控股。

而錢進來只是開始。

從餘額寶開始,支付寶搭起了銀行的架子

以低利率吸收大量用戶的錢儲蓄,再用更高的利率進行放貸,從中間賺利息差,這就是銀行的盈利方式。

儲蓄、理財、貸款、信用卡這些服務構成了銀行的基本業務。一名 1990 年代開始在郵政儲蓄銀行工作的管理人員告訴我們:「錢由帳戶存入銀行之後,主要用於放貸,這部分業務占到 50% 到 60% 左右;剩餘的 20% 到 25% 的存款需要當作準備金交給央行存放;剩餘的存款,一部分用於以更高的利息借給其他銀行周轉,短則 1 天、最長為 1 年;還有一些存款會用於購買國債或股票證券進行投資。」

銀行要做生意的第一步就得靠吸收存款來獲得金錢,支付寶想做支付工具之外的金融生意也得有錢。隨著餘額寶的規模不斷擴大,支付寶既收取了資金又擁有了用戶,能做的事情就很多了。

推出餘額寶一(8222-TW)年後,支付寶改名為螞蟻金服,在幾個月內完成了 7 筆對金融公司的收購,開始構建金融業務。

當時螞蟻金服確認了支付、理財、融資、綜合金融與金融基礎設施這 5 大塊業務,和商業銀行沒什麼區別。

2014 年,當越來越多的錢存入餘額寶之後,提醒你還可以購買收益更好的理財產品成為餘額寶裡顯眼的提示。

支付寶在自己的理財板塊裡推薦的,既有打著「低風險、收益穩、額度高」的短期保本產品,也有餘額寶自己推出的 30 天到 1 年期的理財產品,可以讓你進行大額度,長期的投資,更像是銀行吸納定期儲蓄。

同時,支付寶還販售基金、黃金等金融產品,獲得手續費的收益。

相比之下,那個時候的銀行還在通過人工打電話的方式尋找客戶購買理財產品。每個分行都會給自己的客戶經理下達指標,當時完成指標的方式就是每天給客戶打電話。一天幾十個電話打下來,打擾客戶不說,實際上真正購買的比例也不是很大,人工成本還很高。

2015 年 1 月,螞蟻金融服務宣布成立芝麻信用管理有限公司,主要將依靠支付寶消費、餘額寶理財等行為對個人用戶進行信用評等。

芝麻信用的評等出現,對應的就是央行建立的消費者信用系統,也構成了螞蟻金服接下來個人借唄和花唄的信用基礎。隨後,依靠芝麻信用,支付寶還推出了一系列免押金服務,從幾百塊的共享單車押金到幾千塊的房租押金。

2015 年 4 月,主要經營網路小額借貸的螞蟻借唄上線。針對的就是當時銀行放貸業務裡還不怎麼重視的小微企業和個人貸款服務。

2017 年前三季度螞蟻小貸的放貸規模已經達到 3000 億人民幣,淨利潤為 44.94 億人民幣。這兩個數字幾乎以每年翻倍的速度成長。

就在借唄上線的同一個月裡,支付寶還上線了螞蟻花唄,本質上這就是沒有實體卡的信用卡。

螞蟻花唄的盈利方式也和信用卡一樣。銀行的信用卡盈利主要通過分期,開通信用卡之後會開放一定額度給用戶,然後刺激消費。等你還不了,再藉由收取年化利息普遍超過 15% 的信用卡分期還款和分期消費來獲利。

和需要審核薪資,等待製卡寄卡的銀行信用卡體驗相比,花唄只需要幾秒就可以開通,授予用戶幾百到幾萬不等的消費額度,免息期最長可達 41 天。一段時間裡,花唄甚至成為了淘寶默認的支付方式。每到雙十一的時候,花唄還會自動提升額度,鼓勵用戶更多的消費。

截止 2017 年 6 月末,花唄的淨利為 10.2 億人民幣。其中 90 後的年輕用戶占了 47.25%。

支付寶變成了跟現用銀行帳戶幾乎一樣的東西:用戶往裡面存錢,一部分流動資金放在支付寶,一部分投資保值需求的存入餘額寶,吃飯、交水電煤氣費、購物、轉帳。想要購買昂貴的商品,既可以在借唄上借錢,也可以用花唄分期支付。

本質上,這些和銀行的存款,貸款以及信用卡都是一樣的生意。銀行對個人的業務,基本上支付寶都有了。不同的是,支付寶不需要設分行,不需要讓人去銀行開戶。

雖然不是初衷,但支付寶的確推動了金融業的改革

而餘額寶的出現則讓貨幣基金以及中國金融的利率市場化獲得了極大的進展。

從 1993 年央行提出「利率市場化」到 2004 年取消了存款利率浮動下限和貸款利率浮動上限,利率市場化的這一點變化花費了整整十年的時間。

而改革也並沒有起到什麼效果,銀行沒有動力提高活期儲蓄的利率。

2012 年,存款利率浮動上限調至 1.1 倍,但儘管政策出來了,卻並沒有幾家銀行存款利率先往上浮動 10%。當時,各家銀行的存款利率都區別不大,大眾投資標的匱乏,銀行雖然也推出理財產品,但是大多數都有幾萬塊的投資門檻。除了存錢,並沒有更好的選擇。

而餘額寶的出現,讓對理財不敏感、不了解的人,也熟悉了貨幣基金這存在多年的產品。可以說,餘額寶開啟了全民理財的時代,這個時代裡受到最大衝擊的就是傳統商業銀行們。

餘額寶出現半年後,也就是 2014 年 2 月份春節過後,銀行用戶活期存款比去年同期大跌 6706 億人民幣,而以餘額寶為代表的貨幣基金規模成長了近 1 兆人民幣。

短短的兩年之內,銀行存款利率上限多次調整。最頻繁的時候,2014 年 11 月到 2015 年 8月,幾乎每隔 3 個月,存款利率區間上限就往上進行一次調整,從 1.1 倍成長到 1.5 倍,甚至連一年期以上的定存上限都開放了浮動。

餘額寶背後的支付寶推出的一系列金融創新,也極大程度推進了銀行業數位化的進程。

馬雲 2008 年說:“ 如果銀行不改變,我們就改變銀行。”

銀行確實被改變了。近年來除了減免包括銀行卡年費、跨行取款手續費等在內的多項費用,同時商業銀行也加大了在手機應用、行動支付、線上辦理業務方面的投入。

其中,招商銀行的 CIO 陳昆德曾經說過,招行的轉型就是以金融科技公司為目標。作為國內數位化做得最好的商業銀行,招行的零售業務主要策略就是以手機優先,將所有能搬到網上的業務都搬到了網上以及手機上。

誕生 13 年的支付寶改變了整個銀行業,它和微信支付一起把移動支付變成了一個現實。現在,不做好手機,線上使用者體驗就沒辦法獲得年輕用戶已經成為銀行不得不面對的事實。

餘額寶則依靠網路,線下支付帶來的高效和方便逼得銀行業不得不放棄緩慢的利率改革,加快提升利率變化、改進了理財服務。

限額之外,還有一系列更具體的監管,結束了支付寶的銀行夢

2017 年 2 月,央行發布《 2016 年第四季度中國貨幣政策執行報告》。這份報告裡,風險和泡沫兩個詞不斷被提到,金融風險被放在了更重要的位置。

但監管政策沒有公開談論的是,餘額寶等理財市場的大規模發展實際上是搶奪了本來銀行低成本吸收存款的業務。

明顯的是,銀行的存款成長速度這幾年的確變少了。

央行的數據顯示,餘額寶推出後,銀行存款成長幅度始終處於減少的狀態,從 2013 年 6 月的 14.3% 縮減至 2017 年 12 月的 9%。

2017 年 1 月至 11 月居民儲蓄新增 3.82 萬億人民幣,和前年同期新增的 4.54 兆人民幣相比,累計儲蓄成長少了 7000 億人民的幅度。

餘額寶並不是讓銀行存款流失,而是增加了銀行獲得存款的成本。

2017 年天弘基金的半年報顯示,餘額寶中有 82.95% 的資金是銀行存款和結算預備金。也就是說,用戶的錢依然放在了銀行裡,只不過持有人換成了天弘基金。由於資金龐大,這筆錢的存款利率遠比普通活期存款要高。

對於主要業務是靠存款放款的銀行來說,無法以較低的利率獲得存款,銀行存款成本高了,貸款利率又有央行劃定的利率上限,不得私自越過,所以利潤就少了。

銀行的放貸規模還受到資本適足率的限制,目前的政策規定,商業銀行資本和風險資產之間的比例不得低於 8%。在存款大幅減少的情況下,意味著銀行放貸規模的利潤減少。

另一方面,以餘額寶為主的貨幣基金並不是沒有風險。

最大的問題來自於集中贖回的擠兌風險,雖然餘額寶投資的產品多是風險較小的國債、銀行存單以及少部分金融債券。但規模達到 1.5 兆人民幣的餘額寶一旦出現大規模的提現事件,引發的問題會很嚴重。

這正好是新的監管重點。2017 年 9 月,證監會發布了《對投資基金流動性的風險管理規定》,表明對於重要性較高的貨幣市場基金將會嚴格要求。

按照規定,基金公司所能管理的貨幣基金規模,最大不能超過該公司風險預備金帳戶餘額的 200 倍。以餘額寶 1.5 兆人民幣的規模為例,若按照規模的風險預備金 200 倍來計算,其風險預備金就需要 71.5 億人民幣。

而央行也在去年下半年開始密集發布一系列維持金融穩定的政策。其中就有要求支付寶等機構將預備金比例提高到 50%,集中存入央行帳戶中。同時對螞蟻金服另外兩個主要業務借唄和花唄的高槓桿都開始了監管。

2018 年年初,央行約談了螞蟻金服的相關人員,就支付寶、螞蟻金服涉及的「高槓桿」融資帶來的高金融風險進行調查。

最終並不知道央行和螞蟻金服經歷了怎樣的溝通,螞蟻金服所有的業務都開始對規模進行調整。

今年年初,螞蟻金服關閉了部分用戶借唄和花唄的功能。幾天前,螞蟻小貸業務傳出申請消費金融公司牌照的消息。

而對於餘額寶的限制則越來越嚴格。去年 10 月 25 日,天弘基金披露餘額寶三季度報告。數據顯示,餘額寶三季度的環比成長為 8.9%,相較於二季度 25% 的成長、一季度 41% 的成長,明顯下降。

但這還不夠,最終餘額寶選擇每日限額購買,並關閉了自動轉入的功能。

同時,為了符合央行 2016 年對於銀行之間互相拆借錢的同業存款利率進行控制。對餘額寶內資金進行配置的天弘基金從 2016 年開始就大量減少了同業基金的配比。這種借給銀行的低風險、高回報的產品曾經被貨幣基金廣泛投資。

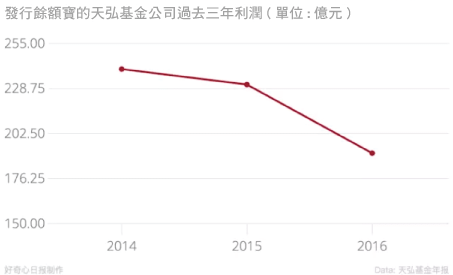

天弘基金 2016 年報顯示,餘額寶的資金的配置中有 16% 用於同業存款,這個數字在 2017 年降為 3%。與之相應的是,國債和風險較小的金融性債券投資比例則開始上升,最直接的結果是,餘額寶的利潤連續下滑了。

2017 年 12 月,支付寶開啟了新一輪的掃碼送紅包,幾乎在所有的實體店舖裡,你總能聽到店員和你說「掃一下這個支付寶的碼,有好幾塊錢的紅包吶。」

補給用戶的錢並不是商家自己拿出來的,而是螞蟻金服自己的錢。目的就是為了和微信支付搶奪線下支付的市場。需要靠補貼搶市場的生意都不輕鬆,尤其是當面對騰訊的時候。

銀行不好做了,支付寶最重要的事又變成了那個支付入口。

《好奇心日報》授權轉載

【延伸閱讀】