CRS 為近期國際上鬧得沸沸揚揚的稅務大事,中國已承諾於 2018 年成為第二批實施全球金融帳戶涉稅資訊自動交換制度的國家之一,且在今年一月已啟動新帳戶開戶程序。台灣則預計在 2019 年開始正式實施,並於今年 2020 年 9 月與其他國家進行第一次稅務資訊交換。

這波稅收機制引起了不少高淨值資產投資者的高度關注,在新制度引領下海外存款、保險,甚至是開設公司置產是否會受到波及,而這個引發騷動的 CRS 是什麼,對於投資人的影響有多大,又該如何有效應對呢?我們一起來了解。

另外,筆者提供了財政部「共同申報及盡職審查準則(Common Reporting Standard, CRS)」資訊專區資訊,大家在閱讀本文時可以輔以參酌,裡面有詳盡的影音說明、相關延伸閱讀資訊、書表格式。

延伸閱讀:

什麼是 CRS 稅務新制

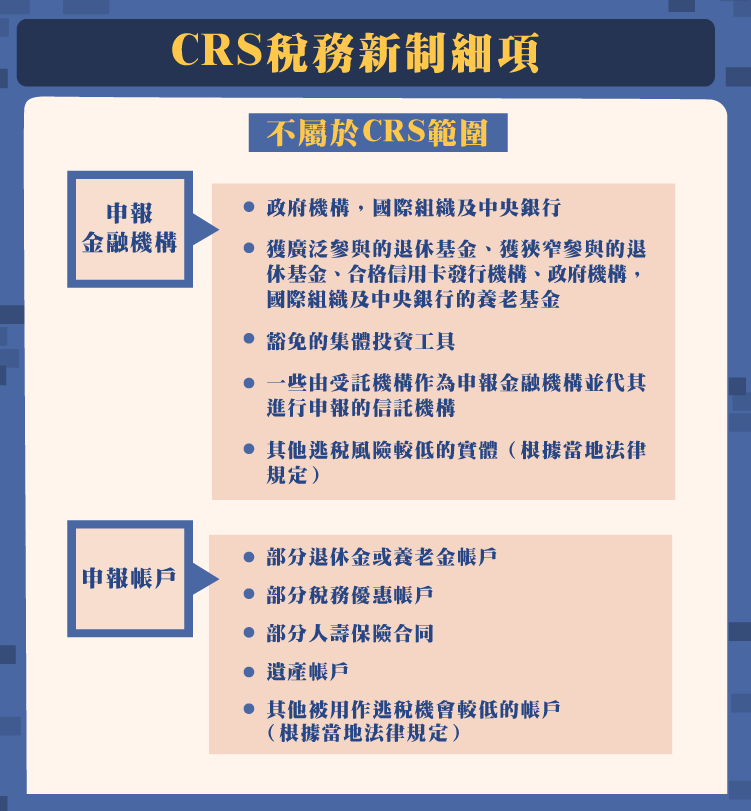

CRS 中文翻譯為「共同申報準則」或「共同匯報標準」(Common Reporting Standard, 簡稱 CRS),是一套金融機構盡職調查和申報的標準,包括需要進行申報的金融機構、金融帳戶、盡職調查程序、應申報資訊等。

透過各國金融機構收集非當地稅務居民的金融帳戶資訊,並透過資訊交換制度,將其帳戶資訊提報給帳戶持有人之稅務居民國的稅務機關,以落實納稅義務人合法申報海外所得,以提高各國稅收透明度,也為打擊逃稅行為提供有效的證據來源。

舉例來說,A 國金融機構識別出在 A 國持有但屬於 B 國及 C 國稅務居民的金融資產,將這些資產報告分別提交給 B 國及 C 國稅務機關,而 B 國及 C 國稅務機關將進一步確認稅務居民是否已為這些資產報稅且合法納稅。也就是說,中國稅務部門將可掌握中國稅收居民海外資產收入狀況。

CRS 覆蓋多個國家及多種海外帳戶,想逃也逃不掉

截至 2016 年 7 月,已有 101 個國家確認根據《共同申報準則》實施自動交換資訊的意向,其中有 54 個國家已經在 2017 年 1 月開始申報,包括開曼群島、英屬維京群島、英國、法國等,其他剩下的 47 個國家預計從 2018 年開始申報。

原本稅率較國際平均水準低的中國、香港、澳門、新加坡、巴拿馬、薩摩亞、巴哈馬等原本被視為避稅天堂的國家或區域,也在第二波申報名單中。但是值得注意的是,並非在所有 CRS 參與國或地區的金融帳戶資訊都會被收集和交換,而是為 CRS 參與國或地區,且與中國達成雙邊或多邊金融帳戶資訊自動交換匹配協議,才會進行資訊互換。

CRS 覆蓋了多類型的海外帳戶,包括存款帳戶、托管帳戶、現金價值及年金類型保單,以及持有支票、可轉讓證券、商品期貨等也被視為投資實體。資訊交換內容則包括帳戶基本資訊(姓名、國別、稅務編碼等),及財務資料 (包括帳戶餘額、利息、股息、保險產品產生收入、該帳戶持有的財務資產產生其他收入等)。也就是說,預計在明年年底,中國稅務機關將可以掌握中國稅收居民在 CRS 參與國或地區(且該國或地區已和中國形成匹配關係)的金融帳戶資訊。

CRS 出擊,身為投資者的你需要關注三件事

過去的高凈值投資者往往會選擇到海外設立信托、成立公司,或進行其他海外資產配置,以降低稅收或達到避稅效果,但在 CRS 全球徵稅時代來臨,未來想透過離岸金融來達到降稅、避稅甚至隱匿資產,機率將大幅下降。

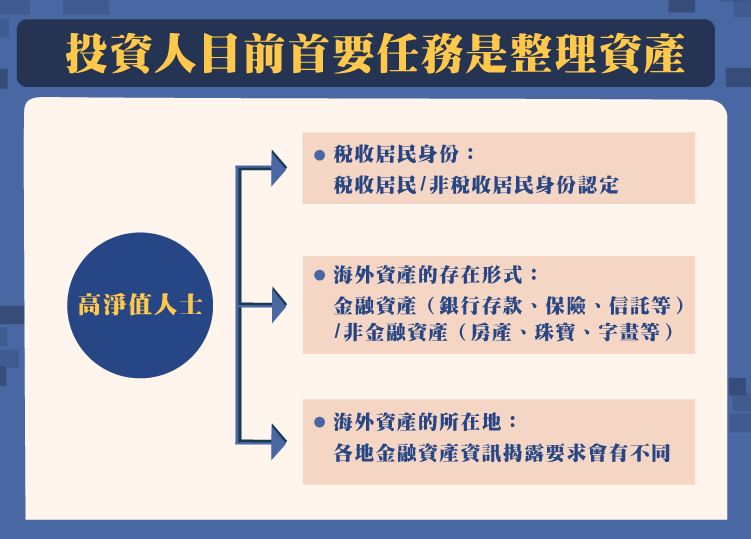

現階段首當要務,投資人們需要對自己、家庭成員及所控制企業的資產現況進行系統性梳理,確認目前持有「海外資產存在形式」,同時瞭解自身「稅收居民身份」,及「海外資產所在地區」參與 CRS 的基本狀況等。

那是不是所有資產資訊都會被交換呢?根據現行 CRS 現行規定,目前所涵蓋的資產範圍僅限於金融資產,包括海外帳戶存款、帶現金價值的保單、公司股票、合夥或信託權益、各類債券及投資公司股權等皆在申報範圍內。但是屬於直接權益及實物商品則不屬於金融資產的範疇,因此海外房地產、遊艇飛機、珠寶首飾等並不在申報範圍內。

那怎麼認定稅收居民身份呢?稅收居民身份判定基準是依照各國法令,根據中國相關稅法規定,中國稅收居民個人是指中國境內有住所,或者無住所而在境內居住滿一年的個人;中國稅收居民企業是指依法在中國境內成立,或者依照外國法律成立但實際管理機構在中國境內的企業。

符合上述條件的個人和企業即構成中國稅收居民。各國關於稅收居民身份的判定各有差異,因此個人或企業可以依據海外資產所在地,以及各國稅法對於稅收居民身份認定,進行較有利的資產配置及稅務規劃。

個人財富透明化時代,資產配置正當時

隨著新稅務制度的啟動和落實,個人財富透明化的國際徵稅時代即將到來,未來在海外的金融資產資訊將全數揭露給國內稅務機關,將影響高凈值投資者的資產配置,其涉及個人生活所在地、資產盈利模式、家族財富傳承等多元面向。

身為聰明投資者需根據自身的稅務狀況、資產類型、資產位於何處、居住地、居住地是否是 CRS 簽訂地等狀況進行全面性盤點,同時可以委請專業人士根據個人的需求,在合法的前提下進行全盤籌劃,將海外資產進行適當配置,把部分金融資產轉為非金融資產,透過信託或直接持有房地產,或是將資產配置到非 CRS 涵蓋的國家或地區等,從而最大程度降低 CRS 生效後帶來的稅收風險。

💡 看更多股感好文…

- ESG投資:追求回報和道德標準之間,是否不可兼得?

- 認識 3 大國際 ESG 指數:DJSI、MSCI ESG、FTSE ESG

- 永續 ETF 比較:國泰 00878 、元大 00850 、富邦 00692

【延伸閱讀】