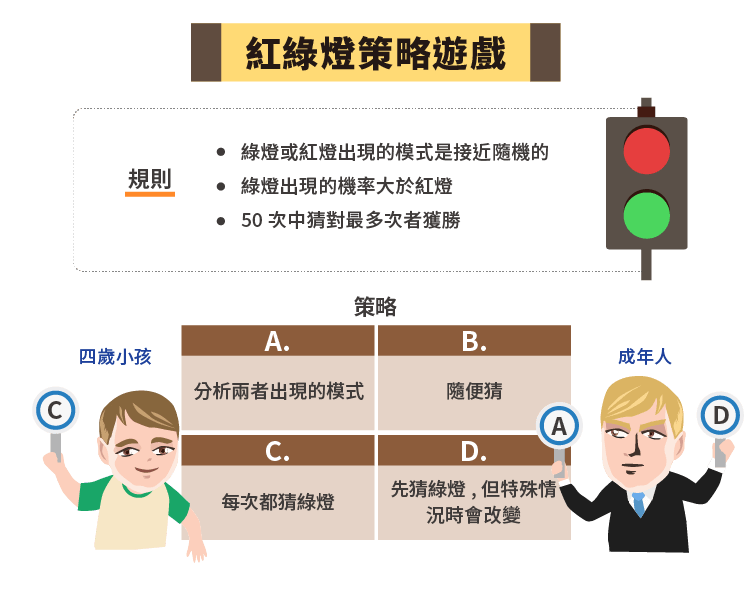

想像一下你正在參加一個猜燈號的遊戲,遊戲的規則很簡單,猜對螢幕上接下來會出現紅燈還是綠燈?一共要猜 50 次,猜對最多次者獲勝,提示有兩個,第一、綠燈或紅燈出現的模式不固定,且是接近隨機的;第二、綠燈出現的機率大於紅燈,你可以先觀察幾次紅燈與綠燈出現的情況,接下來就開始這個遊戲,現在問題來了,請問你會採取下列哪一種策略玩這個遊戲,以求得勝利:

1. 認真觀察紅燈與綠燈出現的模式,仔細去分析並找出該模式,提高猜對燈號顏色的機率

2. 隨便猜

3. 不論何種情況,每次都猜綠燈

4. 基本上先猜綠燈,但等到特殊情況的時候會改變,例如,綠燈已經連續出現 3 或 5 次,則開始猜紅燈…等等

選好你的策略了嗎?這個遊戲其實是心理學家實際做過的研究,實驗結果,多數的成年人會選擇 A 策略,仔細的觀察燈號並試圖找出燈號出現的模式,少部分的成年人會選擇 D,但這個研究有趣的地方在於,除了找成年人來實驗之外,也找了四歲的小男孩來實驗,結果小男孩很快的就選擇了策略 C,更有趣的是,該實驗也找了一隻鴿子來測試,鴿子與小男孩一樣,很快就選擇策略 C,每次都選擇綠燈,實驗結果,四歲的小男孩與鴿子的成績最好!

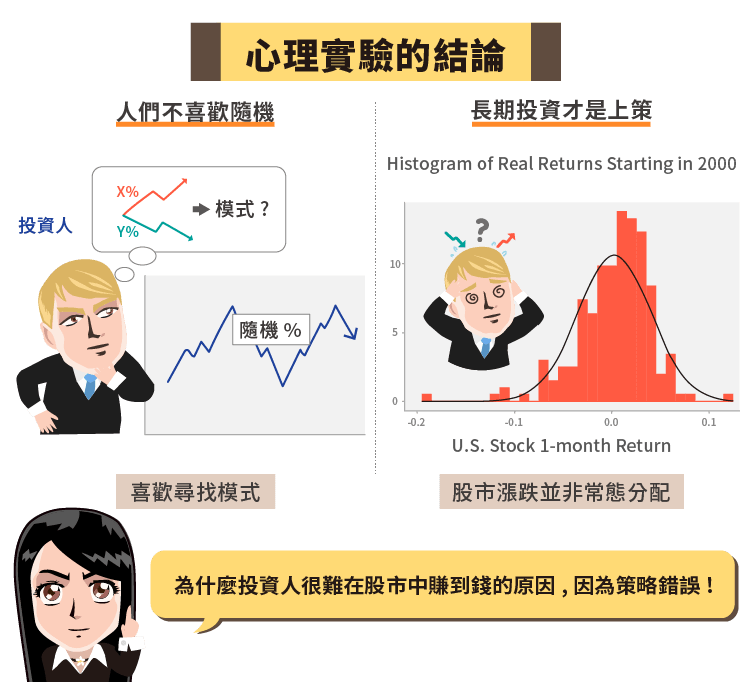

這個實驗很值得投資人思考,因為這也解釋了為什麼投資人很難在股市中賺到錢的原因,因為策略錯誤!這個實驗告訴了我們兩個很重要的事情:

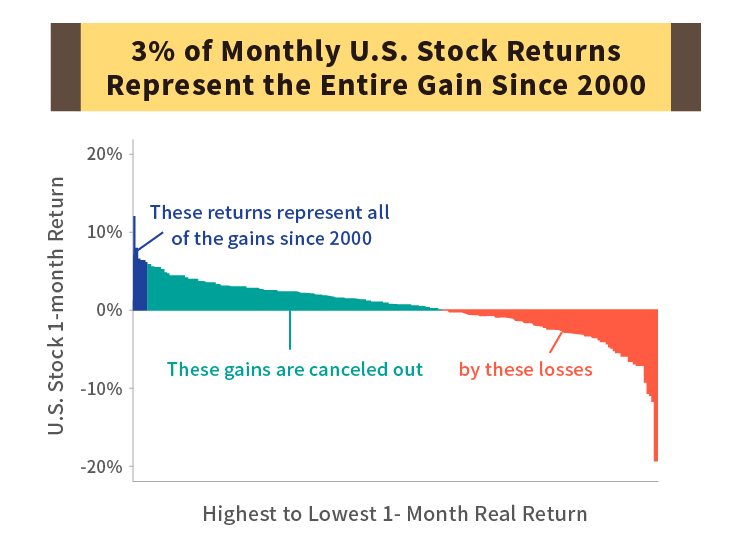

第一、人們不喜歡隨機,總是喜歡尋找模式,無數的證據告訴我們,股市的漲跌 (如同出現綠燈或紅燈) 是很接近隨機的,但人們依然會想要去尋找 (不存在) 漲跌的模式,但這麼做反而讓投資的績效更差,下圖一是統計美國股市從 2000 年至 2016 年每個月的績效表現。

(圖一)

(圖一)

從圖中可以清楚看到,這段期間共有 204 個月,但這整段期間的股市表現卻可以用最好的 6 個月 (僅占 3%,藍色部分) 來完全代表,而其他月份的小幅上漲 (綠色) 與下跌 (紅色部分) 彼此可以互相抵銷,這個圖清楚的告訴我們,如果我們去猜測市場的漲跌,在股市中進進出出而錯失了這不到 3% 表現最好的月份,那麼我們的績效就會變得非常的差!

有的人可能會認為,上述的策略 D 應該是不錯的策略,但這就陷入了所謂的賭徒謬誤 (The Gambler’s Fallacy),有時候股市的上漲期間 (出現綠燈的次數) 會遠超過我們的想像,最好的策略還是不要去猜何時會漲,會跌?

第二、股市上漲的機率高於下跌的機率,下圖右邊同樣是統計 2000 年至 2016 年的股市表現,從投資報酬的分配圖形可以看到,股市的漲跌並不完全是常態分配,而是比較偏向右,也就是說上漲的機率是高於下跌的機率 (這也是股市最美好的地方),就如同上述的實驗一樣,綠燈出現的機率高於紅燈,既然如此,最好的策略就是不論何種情況永遠猜接下來會上漲 (出現綠燈),績效才會最好,而永遠都猜上漲的意思就是保持在市場中不要離開,也就是長期投資才是上策!

你用對投資策略了嗎?這兩張圖表值得你好好的想一想!

《副總裁的理財日誌》授權轉載

【延伸閱讀】