在台灣實行全民健保制度,等於政府力量壓縮整個醫療產業鏈的獲利空間與機會,對一般民眾是福音,但對私人企業就不是好消息了。美國醫療產業鏈在整個社會佔有相當大的比重,財富500中(2020年)前20名的企業就有5家在醫療產業鏈中,其中第三大的信諾公司財務狀況如何呢?

本篇重點:

- 獲利能力分析-稅後淨利與營收長年趨勢向上 淨利率向下走向微利時代

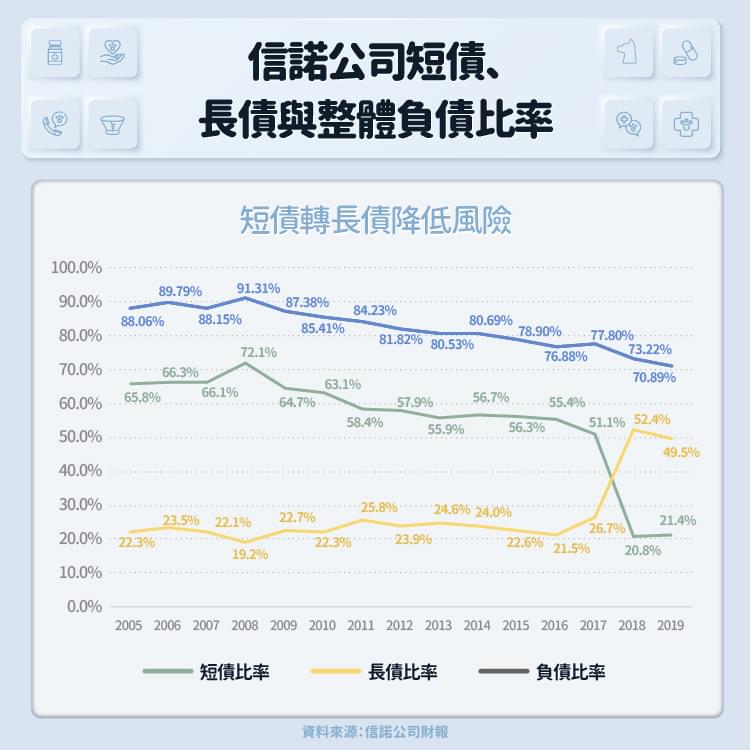

- 償債能力分析-頻繁併購主要增加長期負債 整體負債比率反而好轉

- 配息狀況-殖利率極低 需對公司 ” 再投資 ” 有信心

- 短期營運分析-新冠疫情導致看病意願大減 保險支出下降

獲利能力分析-稅後淨利與營收長年趨勢向上 淨利率向下走向微利時代

信諾公司自2007年以來營收大致年年成長,除2009年美國因金融海嘯導致信諾公司衰退,稅後淨利部分,因保險公司(2018年以前營收大多是保險)擁有許多金融資產,加上FED利率降低不利保險業獲利,稅後淨利成長但幅度相較營收成長幅度,大約僅是1/2,在淨利率的表現,呈現長年向下,預期未來會在3~4.5%的區間。

就產業面來看,根據NAIC(美國全國保險專員協會)的資料,前125大健康保險的直接保費收入2007年是5,707億美元,2018年是1兆1,013億美元,產業年成長率約6%。信諾公司健康保險的市佔率從2007年的1.69%排名第10到2018年市佔率2.66%排名第8。信諾公司主要透過出售原本非健康業務,併購同業擴大市佔。

其中,2019年的營收大幅成長,年成長率高達215%,主要是因為信諾公司在2018年併購了快捷藥方(Express Scripts),該公司的營收大約1000億美元,是原本信諾公司的兩倍多。象徵信諾走往下游垂直整合,醫療產業鏈下游公司門檻低淨利率普遍較低,像PBM就不需要保險公司的高額資本,美國藥局除了最大的CVS淨利率還有4~5%,其他都在3%以下,未來信諾可能走向微利時代。

償債能力分析-頻繁併購主要增加長期負債 整體負債比率反而好轉

信諾公司透過不斷併購,強化醫療健康品牌,除併購外也出售非核心業務,整體負債比重持續下降,且大部分已是長債,風險持續降低。公司現在已非單純的健康保險公司,有超過6成的比重來自藥品福利管理(Pharmacy Benefit Management, PBM),以前保險公司時代90%以下的負債比率屬於合理,現在以2/3一般公司標準60%+1/3保險公司標準評估負債比率70%以下大致合理。

配息狀況-殖利率極低 需對公司 ” 再投資 ” 有信心

信諾公司從2005年至今幾乎每年現金股利都是4分美元,殖利率只有萬分之幾,公司的思維模式類似於亞馬遜,公司管理層認為替股東的盈餘進行再投資會比股東自行投資獲得更多報酬,因此公司幾乎不配發股利。信諾管理層過去對於再盈餘的投資,反映在股價上確實獲得不錯報酬,只是台灣投資人能否適應這種模式,需要自行斟酌。

短期營運分析-新冠疫情導致看病意願大減 保險支出下降

今年美國受到新冠肺炎疫情肆虐,導致一般病患看病意願降低,保險公司保戶出險機率也降低。2020年Q2淨利率創合併快捷藥方後的新高,不過這應該是短期現象,後續要看美國政府對於藥價、健保等政治議題態度為何?對產業影響會較大。

參考資料:

信諾公司財報

【延伸閱讀】