2023 年全世界面對通膨居高不下,美國聯準會(FED)自 2022 年 3 月啟動了升息到 2023 年 5 月 4 日已經連十次升息,將基準利率調升至 5% / 5.25%,為 2007 年 8 月以來最高利率水位。隨著利率的飆升,債券市場更是迎來史上最大的資金淨流入,美國債券殖利率也因此出現 40 年來最顯著的倒掛現象!本篇文章將介紹與債券相關的各項名詞、殖利率倒掛的原因與重要性,除此之外,文章也將提及近期火紅的債券 ETF,讓你在投資債券相關金融商品前,對其有更深入的理解。

債券是什麼?

在介紹殖利率倒掛之前,我們得先理解什麼是債券,有了對債券投資性質與相關名詞的認識後,也可以更容易了解殖利率倒掛的原因與重要性!

首先,債券是一項固定收益型的金融商品,獲利方式是領取每期固定的利息加上到期時回收相當於債券面額的金錢;一般情況下,買債券的投資者更加追求每期發放利息的穩定性(並非絕對),而非高額的資本利得。因此,在購買債券時,我們時常會看到許多與利率相關的名詞,如票面利率、到期殖利率等,TEJ 也在以下為你整理重要債券相關名詞的解釋:

- 到期時點(Maturity Date):發行債券時訂定的到期時間點,通常為發行日加上一段期間,以國債為例,常見期間如一年期、五年期、十年期。

- 票面金額(Face Value):債券於發行時設立的面額價值,代表當債券到期時發行者所該支付給投資者的金錢。

- 票面利率(Coupon Rate):每年利息 ÷ 票面金額,發行時即訂立。

- 債券價格(Bond Price):債券發行時價格或在次級市場上交易的價格,通常與票面利率和市場利率的相對關係有關。當票面利率 > 市場利率時,債券相對有吸引力,投資人爭相購買導致溢價,反之亦然。

- 到期殖利率(Yield to Maturity, YTM):考慮債券市場價格、每期利息、持有到期後拿回本金,所推算出的年化報酬率。

在認識以上五個重要債券名詞後,我們理解到債券價格通常與票面金額不同,且受票面利率與市場利率的影響,而考量諸多因素後計算所得的利率,就是我們所稱的到期殖利率,也是殖利率倒掛中所提及的利率。

殖利率倒掛是什麼?

一般情況下,當市場利率上升時,投資人會因為債券回報(到期殖利率)不再如此吸引人而出售債券,導致債券價格下跌,直到到期殖利率來到合理的區間(市場利率 + 風險溢酬),反之亦然。一般情況下長天期公債承擔風險較高,因為投資人會要求更高的風險溢酬,如果情況並非如此,即是我們所稱的殖利率倒掛。

殖利率倒掛:短天期債券殖利率 > 長天期債券殖利率

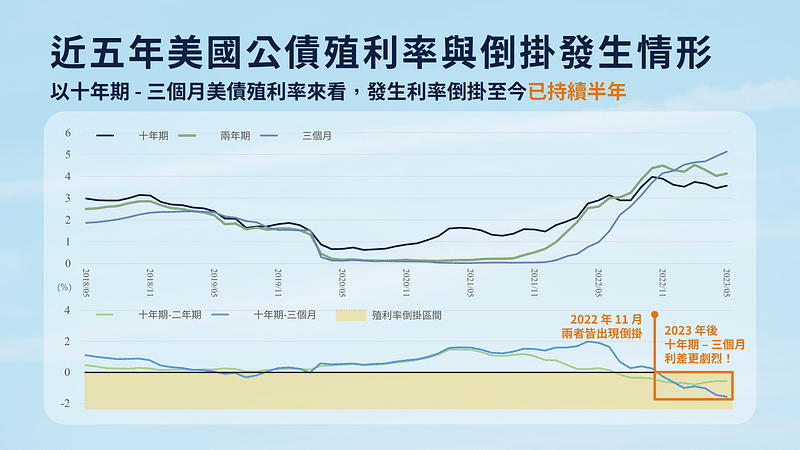

多年以來,市場通常會用 10 年期債券利率減掉 2 年期債券的利率。把該利差當成觀察利率倒掛的指標。利差若小於零或負數就表示殖利率倒掛。近年來美國聯準會 FED 也會用 10 年期債券利率減去 3 個月期債券利率,原因是 3 個月期債券利率天數短流動性更好,更能反映政策利率的變化。下圖為美國公債 10 年及 2 年和 3 個月天期殖利率及其利差的比較曲線,可以看出自 2022 年 11 月兩者都出現倒掛,且 2023 年初後, 10Y-3M 的利差缺口較 10Y-2Y 更加劇烈。

近五年美國公債殖利率與倒掛發生情形。資料來源:TEJ 總經資料庫。

發生殖利率倒掛的可能原因

發生殖利率倒掛的主要原因都是對於因對於市場與經濟成長趨緩所生的資金避險需求,又可分為以下兩種:

- 經濟成長動能趨緩:長天期殖利率被視為市場對長期經濟預期(利率政策成果)的指標之一,較不受短期景氣波動而影響;短天期殖利率則被視為 FED 升降息的預期(利率政策)的指標之一。當 FED 升息時,通常景氣已處於過熱階段,理論上升息會造成短長期公債利率都會上升,但因預期經濟成長放緩或衰退的可能性大增為了避險而將資金轉入了長天期公債,而長天期公債的需求上升,進而推升債券價格,使殖利率下降。最終短天期債利率超過了長天期債利率。

- 投資人對於市場前景不安:與第一點類似,面對美國通膨壓力升高 FED 加速升息,銀行業連環倒閉,讓投資人對未來的前景抱持不確定的情況下,為求避險而大量買進長天期的債券造成債券需求量大增殖利率因而下降;但這並不僅限於升息時,只要市場出現擔憂,殖利率倒掛仍會出現。

殖利率倒掛是經濟衰退的前兆?

觀察美國四月份 CPI 年增率 5% 創兩年新低,最新公布 2023 年第一季 GDP 為 1.1% 遠低於 2% 的預期,在連續好幾間銀行爆出危機後,FED 終於刪除了「持續升息」(Ongoing Increases),FED 將基準利率調升至 5%-5.25% 後市場預期利率已經觸頂,6 月升息的可能性不高。同時,FED 也承認美國經濟衰退可能發在今年下半年,美債殖利率倒掛幅度加大自 1980 年代以來最嚴重。

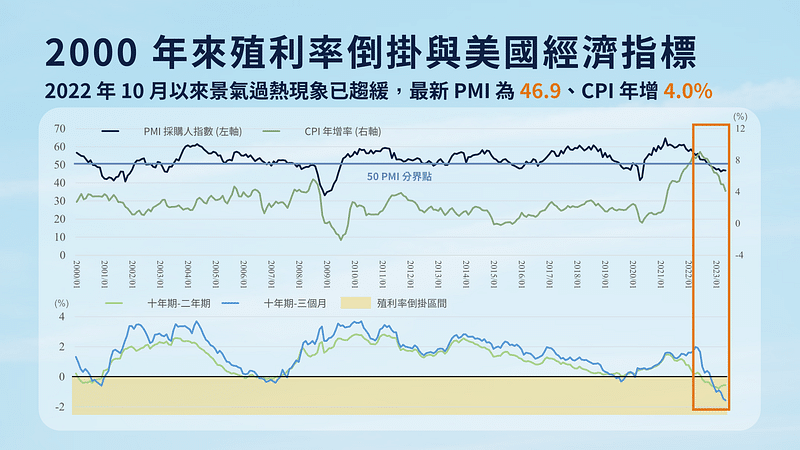

2000 年以來殖利率倒掛與美國總體經濟指標。資料來源:TEJ 總經資料庫。

由上圖可以略微觀察出利率倒掛的差距拉大時,觀察美國景氣指標之一的 ISM(PMI 採購經理人指數值)都有出現過跌破 50 分界點的現象,其中,在 2022 年 10 月跌破 50 的分界點後就持續低迷,截至 2023 年 5 月 為 46.9,同時期 CPI 年增率由 8.2 下跌至 4.93%,FED 基準利率升至 5.25% 為歷年來的新高。

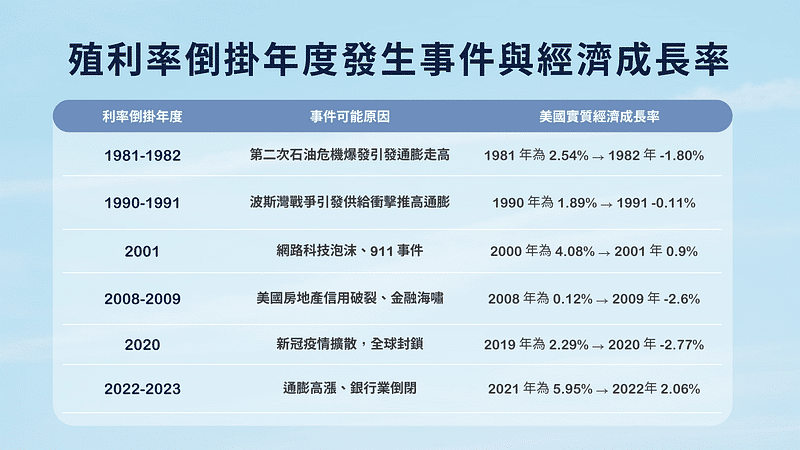

此外,下列表格為美國過去四十年來發生殖利率倒掛的年度,不難發現當利率倒掛發生不久,伴隨而來就是經濟衰退。依照 IMF(國際貨幣基金)在 2023 年 4 月表示通膨高居不下及金融機構動盪,2023 年全球經濟成長率預測為 2.8%,美國 2023 年全年經濟成長率預測為 1.6%,美國的經濟衰退已勢在必行。

殖利率倒掛年度發生事件與經濟成長率。資料來源:TEJ自行整理

升息尾聲爆紅的投資商品:債券 ETF

美國 FED 基準利率來到高點,市場預期升息已接近尾聲,更不排除年底會有降息的可能性,投資人對資金避險的需求增加等因素,使公債及高投資等級債等高評級債券,於今年年初獲得投資人青睞。其中債券 ETF 的買氣更是銳不可擋。

什麼是債券 ETF?

債券型 ETF (Bond Exchange Traded Fund)就是以股票方式交易,獲取債券標的指數報酬的基金。買一張債券 ETF 等於買標的指數一籃子成分債券,因為不是真的購入債券也不會有所謂的債券到期日。

債券 ETF 的發債主體為國家主權(公債)或企業個體(公司債),為了確保發債主體的體質是健全,著名國際信用評等機構有三家依照償債能力、未來前景、契約內容等因素來為這些債券分類評等,此三家分別為穆迪(Moody’s)、標準普爾(Standard & Poor’s)與惠譽(Fitch)。

即便近期債券 ETF 為不錯的買入時點,但債券 ETF 仍然不是穩賺不賠,在選擇購買債券 ETF 要留意以下風險!!!

- 規模:債券 ETF 總規模太小單位淨值太低就會下市。證期局規定 ETF 近 30 個營業日平均規模低於終止門檻(債券 ETF 為新台幤 2 億元)就必須下市。

- 聯準會利率政策:不管投資債券或債券 ETF,對於利率的政策應更加敏銳,因為利率政策對於債券價格具有影響。

- 債券 ETF 持股:透過債券 ETF 每日持股清楚掌握持股部份和投資比重,為了降低風險,盡量避免買入非投資等級債的債券組成 ETF。

- 管理費與內扣費用:ETF 的費用相對一般基金來得便宜,經理費或保管費這些費用都是在淨值中間內扣,仍需留意獲利是否被內扣費用侵蝕。

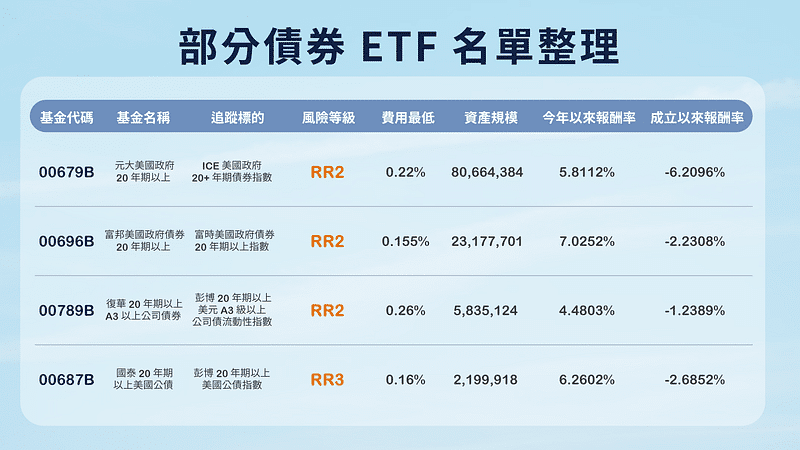

TEJ 將債券 ETF 的資料整理,並列舉出下列四檔風險等級較低,但報酬率表現仍不錯的債券 ETF,此表的報酬也同樣呼應投資人對未來景氣不看好和資金避險的需求上升。

※此表僅供讀者參考,不代表任何商品或投資上的建議。

部分債券 ETF 名單整理。資料來源:TEJ ETF 專區

結論

藉由本文簡單的介紹,希望可以讓讀者對於近年利率政策、債券和債券 ETF 有更進一步的認識。另外,即便升息已大致來到尾聲,但無人能預測聯準會的利率政策走向,投資債券及債券 ETF 並非毫無風險,呼籲投資人在投資相關商品前,應先充分了解投資標的與自身的風險屬性,買入時也需注意是否有因市場過熱而導致 ETF 出現溢價的情形。有了更多的理解後,投資金融商品時才能更有把握。

《TEJ》授權轉載

【延伸閱讀】