希望從價值股反彈中獲益的投資者可以選擇在經濟復甦的不同階段分別投資於美國和海外的基金。價值投資正在捲土重來,投資者現在面臨的問題是:價值股回歸能持續多長時間?如何參與到這一行情中?

價值股怎麼說

在全球經濟復甦之際,投資者正在減持昂貴的成長股,納入一些已做好準備迎接經濟反彈的便宜股。在之前的十年裡,價值股一直跑輸,大多數堅守陣地的逆向投資者遭遇重創。晨星(Morningstar, MORN-US)的數據顯示,過去十年,大量資金流出 GMO、Royce Investment Partners 和 Third Avenue Management 等價值基金。今年 3 月,International Value Advisers(IVA)宣布將清算並關閉旗下的兩隻基金。其他價值基金也已經關閉或轉向於更具成長導向的股票。

但現在情況發生了變化。過去幾個月,羅素 1000 價值股指數跑贏羅素 1000 成長股指數的幅度一度觸及 20 年來最大,為經驗豐富的價值型基金經理帶來了迎頭趕上的機會。規模 280 億美元的 Oakmark International(OAKIX)基金經理大衛.希羅(David Herro)稱,去年春季戴姆勒(Daimler, DAI-DE)股價暴跌時,他建議買入該股曾遭到客戶的強烈反對。

“ 客戶們當時說:「難道你不知道我們要進入衰退了嗎?」基金經理必須要有堅定的信念, ” 希羅說, “ 要不是堅守信念,我們就無法在去年第二季度和第四季度收穫回報。 ” 過去一年,希羅管理的基金和其他同類基金收穫了 50%或更高的回報,彌補了過去十年的糟糕表現。當然,不同價值型基金經理的風格也不一樣,到目前為止,那些持有大量之前不受歡迎的材料股、能源股和金融股的基金經理的業績最好。

利率上升是市場風向轉向價值股的主要催化劑,但低估值、利潤回升和一些輕倉價值股的投資組合的買盤也都是價值股將繼續回歸的原因。不過,美國銀行(Bank of America, BAC-US)策略師薩維塔.薩伯拉曼尼亞(Savita Subramanian)最近發給客戶的報告顯示,隨著時間的推移,表現更好的價值股可能會從品質較低的股票轉向資產、股權和資本報酬率更高的優質股。

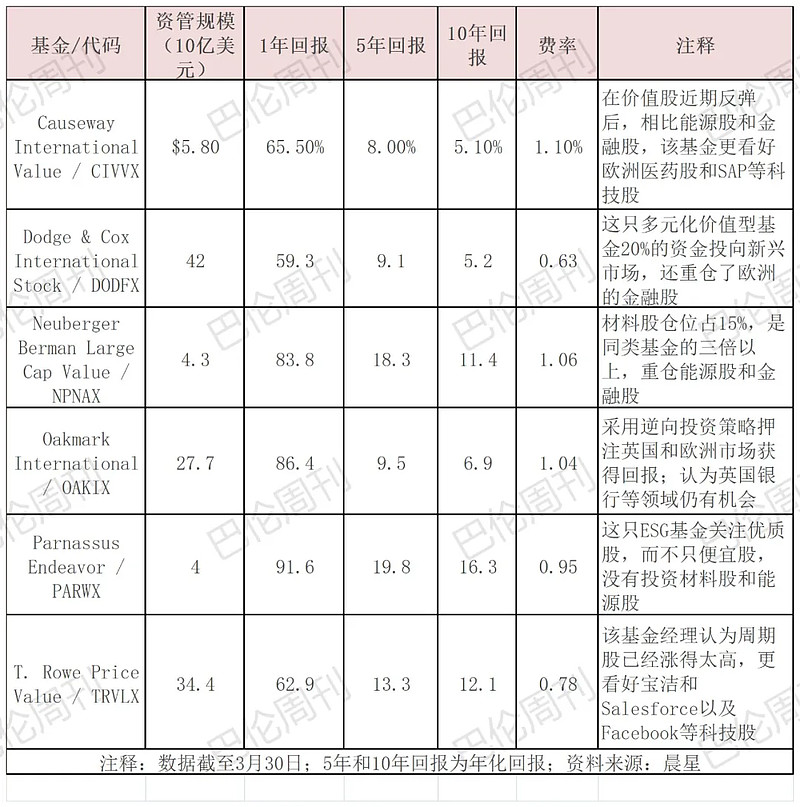

希望從價值股反彈中獲益的投資者可以選擇在經濟復甦的不同階段分別投資於美國和海外的基金。以下是由經驗豐富的價值型基金經理管理的 6 支表現優異的基金,這些基金在過去一年的價值股的反彈中也有出色表現。去年,規模 43 億美元的Neuberger Berman Large Cap Value (NPNAX)押注了一些市場上最不受歡迎的板塊並獲得了回報,過去一年報酬率高達 84%,超過 96%的同類基金。

基金經理伊萊.薩爾茲曼(Eli Salzmann)主要關注材料等板塊,尤其是銅和黃金,近年來,由於資金湧向科技股和非必需消費品股,這些板塊一直缺乏資金。在 Freeport-McMoRan(FCX)等公司的需求回升之際,更多資金的湧入為這些公司利潤率的迅速成長奠定了基礎。薩爾茲曼說,這家銅礦公司不僅受益於全球經濟復甦,也受益於電動車和清潔能源等市場的發展,這些市場對銅的需求很旺盛,有助於延長銅的傳統復甦週期。

能源板塊也出現了類似趨勢。薩爾茲曼說,能源公司汲取了過去的教訓,現在把 60%到 80%(而不是全部)的現金流配置到資本支出上。薩爾茲曼說,埃克森美孚(Exxon Mobil, XOM-US)(XOM)曾是 “ 狗股中最好的狗股 ” ,當投資者希望該公司遵守財務紀律和創造更多現金流時,該公司卻制定了大舉擴張的策略。但是現在,埃克森美孚開始專注核心業務,資產組合也更加合理。該公司是薩爾茲曼持股量最大的公司之一。

去年春季市場對銀行貸款組合的風險感到擔憂時,薩爾茲曼大舉增持金融股,包括美國銀行(BAC)和摩根大通(JPMorgan, JPM-US)等跨國巨頭以及 Truist Financial(TFC)、Comerica(CMA)和 Regions Financial (RF) 等區域性銀行,這些區域性銀行有望因貸款成長和利率上升獲得更大的推動力。薩爾茲曼認為,全球各國正在實施規模空前的財政和貨幣政策,此外,去全球化和保護主義的加劇會導致價格上漲,市場因此面臨利率上升的環境,價值股的復甦會更持久、範圍也會更廣泛。

和薩爾茲曼一樣,希羅也一直在市場上不受歡迎的領域尋找機會,但他主要關注的是國際股票,例如被投資者忽視了大約十年的歐洲市場(歐洲大陸、英國和希臘等國家)的股票。 “ 令歐洲和其他國際市場上價值股承壓的因素都已經消除了, ” 希羅說。

希羅表示,隨著英國經濟從疫情中復蘇,並開始適應脫歐後的時代,Lloyds Banking Group(LYG)和 NatWest Group(NWG)等實力強大且資本充足的銀行將從被壓抑的投資和借貸需求中受益。

過去一年,希羅還投資了一些中國網路公司,他透過南非網路集團 Naspers(NPN.南非)持有阿里巴巴(Alibaba, BABA-US)和騰訊( 00700-HK )的股票,過去一年這兩家公司因監管問題和中美緊張關係受到衝擊,但兩家公司的商業模式依然強勁,能夠為投資者創造價值。

規模 58 億美元的 Causeway International Value(CIVVX)聯席基金經理莎拉.凱特勒(Sarah Ketterer)尋找機會的領域不是那些受創最嚴重的板塊,她也不認為利率會大幅上升。凱特勒還認為,週期股的漲勢可能正在消退,自從第一批疫苗去年年底獲得批准以來,全球各地市場上的這類經濟敏感型股票已經上漲了 80%,這是傳統價值板塊(例如金融和能源產業)不吸引她的另一個原因。這些板塊的成長也面臨制約,舉例來說,能源產業面臨從化石燃料轉向其他能源的過渡。

凱特勒認為賽諾菲(SAN.法國)、諾華(NOVN.瑞士)和羅氏(ROG.瑞士)等歐洲製藥商更具價值,這些公司之前因擇期手術和醫生出診延遲而受到衝擊。凱特勒說,這些公司不僅為經濟恢復做好了準備,在疫苗變得越來越重要之際,這些公司也會受益,充足的自由現金流還能夠加快藥物研發速度並降低成本。隨著價值股反彈的持續,表現最好的股票發生了變化,投資者應做好準備。以下是 6 支適合價值股不同復甦階段的價值型基金。

她也關注SAP(SAP SE, SAP-US)等科技公司。凱特勒說: “ SAP是一家傳統軟體供應商,這是一個不利因素,但該公司 70%的收入具有粘性。 ” 她還稱,在既年輕又充滿活力的CEO克里斯蒂安.克萊恩(Christian Klein)的領導下,SAP正處於雲端運算轉型的初期,還準備讓旗下一些附屬公司上市,創造了 “ 十分難得的機會 ” 。

與凱特勒不同,規模 420 億美元 Dodge & Cox International Stock(DODFX)聯席基金經理戴安娜.斯特蘭德伯格(Diana Strandberg)仍然認為引領價值股復甦的一些週期性板塊還會繼續成長,例如佔該基金 30% 的金融板塊,其中包括法國巴黎銀行(BNP.法國)和瑞銀(UBS Group AG, UBSG-CH)集團(UBSG.瑞士),還包括印度ICICI Bank(IBN)等新興市場銀行。

過去十年,許多歐洲和新興市場銀行一直在重組資本和資產負債表,提高資產報酬率和獲利能力,歐洲的銀行甚至是在負利率環境中這樣做的。斯特蘭德伯格稱,投資者還沒有註意到這些銀行已經和金融危機那會兒大不一樣。在獲利預期上升之際,許多銀行股的本益比只有 8 倍到 10 倍。此外,由於銀行在疫情期間不得不延遲派息和股票回購,斯特蘭德伯格認為,隨著資本分配的恢復,這些銀行有望為投資者帶來巨大收益。

但是,斯特蘭德伯格告誡投資者不要刻板地看待價值投資。她管理的基金在新興市場投入了約五分之一的資產,過去 15 年平均報酬率為 4.6%,超過 93% 的同類公司。 “ 在進行投資時,給投資標的貼標籤很危險, ” 斯特蘭德伯格說, “ 投資起點很重要,這也是我們一直在評估估值和基本面的原因,但我們的心態很開放,沒有刻板地把自己歸類為價值型基金經理。 ”

最近,斯特蘭德伯格及其團隊看好製藥公司而消費必需品公司。儘管它們的估值相似,但斯特蘭德伯格認為製藥公司的研發能創造更大的上漲空間。她看好正在進行重組的公司,或者偏重於疫苗、免疫學和罕見病等領域的公司,這些公司不容易受到監管擔憂的影響。

重組帶來的機會對T. Rowe Price Value(TRVLX)基金經理馬克.芬恩(Mark Finn)也很有吸引力。他最近一直在關注那些處於價值領域中間地帶的公司,即那些不存在長期問題的公司,在這些公司中, 一些公司的發展策略被市場誤解了,另一些正在解決自己造成的問題。拿GE公司(GE)為例,該公司進行了一些不合時宜的收購,槓桿率因此上升。不過芬恩認為,CEO 拉里.卡爾普(Larry Culp)正在解決諸多問題,而且GE公司擁有飛機發動機、電力和醫療保健等強大的業務。

過去十年芬恩的基金平均每年的報酬率為 12.1%,高於 92%的同類基金。去年春季,他買入了銀行股、折扣零售商股以及迪爾(DE)和開拓重工(Caterpillar Inc, CAT-US)等工業股,但現在他將目光投向了其他地方。 “ 週期股現在沒有那麼便宜了,許多樂觀預期已經反映在了股價中。 ”

芬恩在寶僑(Procter & Gamble, PG-US)等公司中看到了更多價值。寶僑的股價和現金流之比為 20 倍,低於歷史水平,而且正處於扭虧為盈的過程中。芬恩說,寶僑已在主要市場搶占了比例,而且該公司負債較少。他還看好Dominion Energy(D)和Xcel Energy(XEL)等公用事業股,利率上升之際投資者追求更高收益的投資選擇給這類股帶來打擊。Sherwin-Williams(SHW)也很有吸引力,與歷史估值相比目前很便宜,而且能夠受益於房屋建設和改建熱潮。

雖然 Facebook(FB)和 Salesforce.com(CRM-US)等科技股不屬於傳統的價值股,但也吸引了芬恩的注意。他說,Salesforce的業務模式能夠受益於經濟復甦,雖然這隻股票是羅素 1000 價值股指數的成分股,但被投資者和價值型基金經理忽視了。

科技股在規模 40 億美元的 Parnassus Endeavor(PARWX)中的權重也很大,過去一年該基金跑贏 98% 的同類基金,這支基金沒有投資任何能源股或材料股。自可持續投資先驅杰羅姆.多德森(Jerome Dodson)退休、基金經理比利.煥(Billy Hwan)成為唯一的掌門人以來,他加強了風險管理,減少了晶片股的高度集中。煥已將部分資金重新配置到Paychex(PAYX)等優質軟體和服務公司,他說,該公司能夠幫助企業完成遠程工作、處理靈活的工作時間和與承包商之間的關係。儘管晶片公司面臨中美緊張關係的風險,但美國政府扶持晶片生產的措施可能利多該基金持有的美光科技(MU)和英特爾(Intel, INTC-US)(INTC)等股票。

該基金將環境、社會和治理因素整合到投資分析中,避開了價值陷阱,專注於Hanesbrands(HBI)等被市場誤讀的優質股。煥說,該公司在內衣業務上曾遭遇併購和競爭,但新的管理層正在減少這部分產品銷量,專注於快速成長的Champion品牌,同時也在爭取更年輕的消費者。

美國政府推出的刺激計劃緩解了家庭儲蓄下降的情況,幫助消費者在疫情過後增加支出。煥認為 2021 年將是消費者之年,這是萬事達(MA)、美國運通(American Express, AXP-US)和第一資本(Capital one, COF-US)金融(COF)等消費信貸公司占到他管理的基金 10% 的原因之一。

在和其他階段價值股上漲行情作對比時,煥認為目前的回升與網路泡沫破滅後 2000 年出現的情況類似,而不是全球金融危機過後的那次回升。他說: “ 從信貸角度來看,目前經濟在結構上沒有問題,不像 2008 年的金融危機,因此,我認為這一次價值股的回歸可能會持續幾年。 ” 只有時間能證明這樣的判斷是否正確。投資者在短期內參與價值股反彈行情的同時,也應從整體上看待價值投資。

《雪球》授權轉載

【延伸閱讀】

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)