購物清單上總是列了一大串想買的東西,一年安排兩次旅遊犒賞辛苦工作的自己也是應該的,金融業出身的我跟同事聊天時常聽到他們安排了一趟說走就走的旅行,週五晚上的飛機出發要去後花園香港散散心,周末瘋狂血拚一番搭周日的班機回來,我也覺得能夠說走就走好帥氣,但帥氣的背後若用數字量化花了多少旅費? 年復一年及時行樂,辛苦工作多年後你的資產成長幅度是否有追上你變老的速度呢?

關於存錢這件事

若是有個系統化的儲蓄方法,那在說走就走的當下,至少知道我已經完成了當年度的儲蓄目標,這趟旅行花費都在預算內,那就不只是帥氣,而是活出自我。

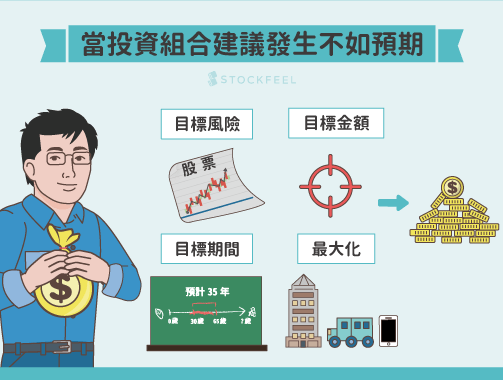

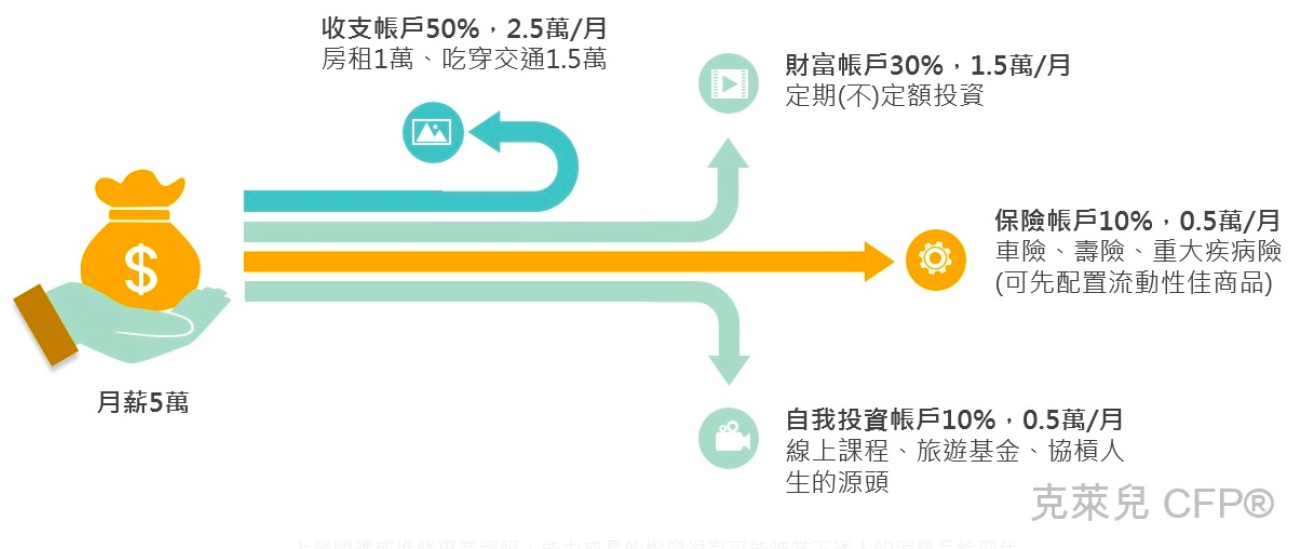

實際上賺來的收入,要怎麼分配到不同的目標上儲蓄呢? 我倡導「 5311 儲蓄法則」,歸納出對每個人都很重要的四個帳戶及分配比例如下:

- 50% 存在「收支帳戶」:日常生活的食衣住行花費,好好控管不超支。

- 30% 存在「財富帳戶」:好好投資理財以創造財富帳戶價值。前半生靠勞力換取報酬,後半生靠被動收入換取工作自由度與人生主導權,除非含著金湯匙出身,不然剛開始工作的前15年都在持續的丟錢進到財富帳戶中利滾利,而複利的價值也差不多要到15、20年後才開始展現

- 10% 存在「保險帳戶」:你所「累積的財富」與你所「擔負的家庭責任」間的缺口,若沒有保險來補足,那每天出門就像是披著風險裸奔一般。保險就像一把傘,沒用的時候收得小小的放在包包不佔太多位置,但需要的時候可以幫全家撐開大大的傘面遮風避雨。

- 10% 存在「自我投資帳戶」:巴菲特說: 「最好的投資,就是投資你自己」,為什麼我們值得每個月領薪水,是因為擁有足夠的能力,所以提升自我能力就是最好的生財工具。

▲ 圖:運用 5-3-1-1 系統化儲蓄法,將賺來的錢快速分類在不同帳戶內,能夠讓不同理財目標同時均衡成長。

如何實踐 5311 儲蓄法?

口訣很簡單,以後薪水進帳時想著 5-3-1-1,然後把錢切成四份後專款專用,如果怕自己管理能力不夠好會混著,那分別放到四個不同的銀行帳戶也行,這樣執行兩三年下來,你會發現自己在消費與投資的當下,內心會默默浮出一張預算表,並提醒自己那些項目超支、那些還沒到位。

舉個案例可能會更清楚一點,按照 5311 儲蓄法,一個月薪十萬的家庭在薪資入袋時,當月只有 5 萬放在「收支帳戶」,若是扣去固定的房租 1.5 萬以及孩子們的學費 1.5 萬,每個月只有 2 萬能夠支應伙食費、交通費、水電瓦斯、電話費等等,若沒有事先列好預算表,很可能經過百貨公司周年慶就帶走了一萬多塊的保養套組,到了月底才發現全家要吃土了。

▲ 圖:以 5 萬月薪的上班族為例,賺來的錢平均分配在各個帳戶後,才知道原來沒有衝動消費的本錢

「自我投資帳戶」重要性

自我投資常常被列為「重要但不緊急的事」,若每年沒有編列一筆預算讓自己多上幾門課或進修專業證照,能力成長的機會很有可能被當下誘人的消費品給取代掉,值得注意的是我把旅遊基金也放在「自我投資帳戶」中,因為讀萬券書不如行萬里路,投資生活體驗探索世界,也是豐富生命不可或缺的,當系統化的依不同目標儲蓄後,年初時大概可以知道整年度會有多少旅遊預算可以用,也能讓你帥氣的說走就走之旅,內心其實很有底氣知道沒有超支。

《邱懷青》授權轉載

【延伸閱讀】