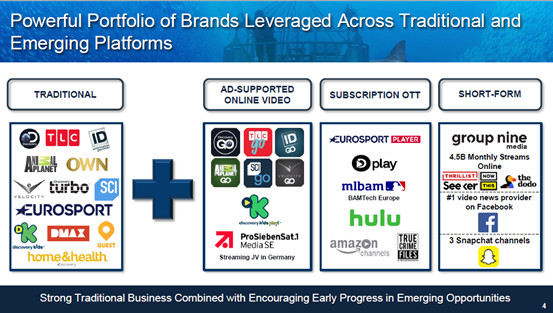

Discovery (DISCA) 是一家媒體公司,擁有一些最受歡迎的電視頻道:Discovery Channel、TLC、動物星球 (Animal Planet) 、OWN、ID (調查探索頻道) 、Eurosport 等。每年,DCL 向超過 28 億觀眾提供影視產品。

投資者對有線電視前景憂心匆匆

由於投資者對串流媒體產業的興起和對未來付費電視的前景看衰,DCL 過去幾年的股價一直在低位徘徊。市場擔心,年輕一代不會接受傳統的有線/衛星電視模式。相反,市場卻認為年輕一代會放棄傳統昂貴的付費電視,轉而選擇在網路上觀看他們最喜愛的電視節目。

這些擔憂並非毫無根據,特別是在我們看到了 Netflix 的用戶數的急劇增加,而相反其他付費電視的用戶數在不斷下降。

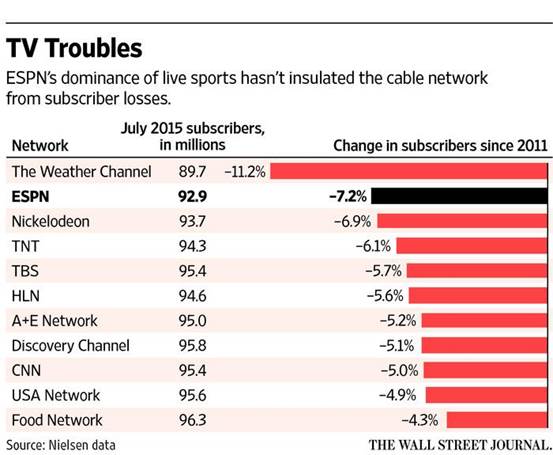

我們發現,各種付費電視在過去幾年都或多或少有所損失,而對應 Netflix 的付費會員卻在不斷攀高,其美國的付費會員從 2011 年的不到 2200 萬增加到了目前超過 5000 萬。不過,可喜的是, DCL 在同行中受到的傷害相對較小,顯然,消費者對其產品比較重視。

市場的擔心有它的道理,但是作為投資者,我們要從中獲利,就要觀察市場的情緒是不是過度悲觀了。如果過度悲觀,那就意味著其股價被市場打壓太厲害,價格可能遠低於其內在價值,這就給我們創造了一個買入的時機。

產業的變遷

傳統付費電視產業的運作流程主要包含三部分。首先是製片商:製片商的工作顧名思義就是創造電影、電視連續劇、新聞報導以及各種真人秀節目等影視內容。其次是整合者:整合者狹義來說就是把製片商的內容購買過來把節目按時間排好供消費者觀看。整合者可以理解為各個獨立的電視頻道,像 ABC、CBS、NBC 和 ESPN 等等。

最後是渠道營運商:渠道營運商把電視節目傳送到千家萬戶。渠道營運商向整合者購買相關頻道內容後進行傳播。渠道營運商包含 AT&T、時代華納(Time Warner Inc, TWX-US) (Time Warner) 、Comcast 等。付費電視的價值鏈條是一個垂直整合的過程。很多製片商和和整合者經常是屬於同一家公司的。獨立的內容製造商很少。

傳統上,渠道營運商一般透過有線網路或者衛星電視訊號把各種影視內容傳送到千家萬戶。在那個時代,渠道營運商是寡頭壟斷經營者。

像有線電視,一家新的企業要進入這個產業就要搭建起自己的電纜網路,因此你要把城市的街道給挖開然後埋下自己的電纜,成本非常高昂。同時,由於客戶的轉換成本很高,你要挖走別人的客戶很難,而且,新進入者很容易受到已有的競爭對手的打壓,很難競爭得過在市場上經營多年的對手。因此,這個產業的準入門檻高,利潤率很高。

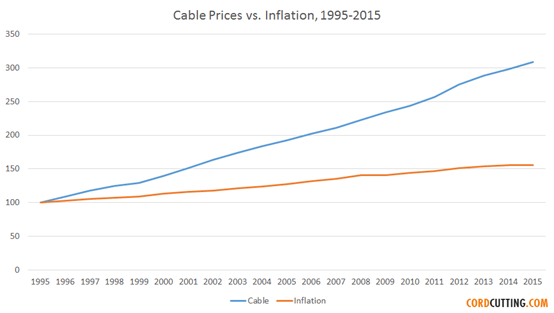

同樣的,整合者也利用自己的內容優勢,把好的內容和差的的內容打包進行出售。由於一些內容整合者手上擁有消費者必看的內容,像體育頻道 ESPN,在和渠道營運商討價還價中佔據主動,不斷地提高價格,而相應的,這些價格最後都被轉嫁到消費者頭上。這也很容易理解,為什麼有線電視費用價格的成長速度高於通貨膨脹率。

隨著網路的普及,付費電視的商業模式逐步發生變化。特別是近幾年 Netflix 的快速崛起讓新的商業模式基本成熟。 Netflix 在目前的串流媒體中主要佔據的角色是影視內容的整合者。雖然, Netflix 自己也製作影視內容,並且非常成功,但是其傳播的影視內容大多數還是購買過來的,原創相對還比較少。

Netflix 透過大量收購影視內容,然後透過網路廣泛傳播。 Netflix 和傳統有線電視營運商比起來,最大的優勢就是其成本非常低。

網路本身就是免費的,客戶本身已經有了網路;而電視寬頻的成本非常高,要被攤派到消費者頭上。 Netflix 非常聰明,利用免費的網路大肆擴張,透過攫取了大量的客戶不斷地增加自己的規模效應,同時隨著客戶數量的增加也形成了網路效應,舊的客戶會幫忙擴大公司影響力,間接幫忙推銷產品。

網路的崛起使得傳統有線電視網路的護城河轟然倒塌,未來有線電視的市佔率不可避免的不斷減少。

過去五年,美國有超過 300 萬家庭取消了有線電視,同時,大多數家庭成了串流媒體的付費消費者。當然,這並不意味著所有有線電視公司都會不行了。那些擁有高質量內容的製造商和整合者,在未來的激烈競爭中獲得一席之地的可能性還是很高的。

DCL 的未來

付費電視的萎縮在可見的未來是不可避免的,在更久遠的將來,付費電視也很有可能逐步消失,但這個過程會是一個相對緩慢。同時,這些並不意味著 DCL 在未來也一定會消失。 DCL 的節目內容具有很高的價值。即使付費電視完全消失了, DCL 也很有可能在新的串流媒體產業中找到自己的一席之地。

我們拿 Uber 為例來進行一些分析。如果你是單身,主要娛樂活動是週末看電影約會,那麼這是一個很棒的汽車替代品,又方便又可以節約很多錢。但是,一旦有了家庭、配偶和孩子、家庭度假、家庭旅遊、開車上學、足球練習和鋼琴課程等家庭活動,那麼使用 Uber 將變成奢侈品。

考取駕駛執照,擁有車輛將會是生活必需品。 Uber 傷害的人群主要是專職的出租車司機和租車公司,而不會是汽車製造商和銷售商。

電視和 Uber 是類似的故事。當你是一個單身男性,ESPN、Netflix 和 Fox News 是所有你需要的。但是,一旦你有一個老婆,你會發現食品頻道的迫切需求,她還可能要求有女性時尚頻道;如果你有孩子,迪士尼(Walt Disney, DIS-US) (Disney) 頻道是必須的。所以,僅僅有 Netflix 是不夠。你需要其他的內容。

不過,把電視頻道簡單地和 Uber 類比也可能是不對的。未來的串流媒體也有可能快速取代付費電視的大部分市佔率。

在這種環境下, DCL 何去何從呢?我們覺得 DCL 還是有可能獨善其身的。因為內容為王!如果你擁有高質量的影視內容,同時這些內容其他媒體公司又很難快速複製,那麼你手上就有很高的定價權,至於消費者是透過電視還是網路觀看這些內容並不重要。

DCL 擁有其所有內容,基於 Nielsen Media 的研究,Discovery Channel 是全球最受歡迎的頻道。此外, DCL 的聯盟費用是非常低的:每月只需要 2 美元 (而不是 ESPN 的 8 美元) ,用戶可以透過十幾個渠道來滿足每個家庭成員的電視需求。

此外, DCL 近期已經與有線電視和衛星公司重新談判其會員費用,在未來五年內價格每年有望成長 5-7%。因此,付費會員的下降會被這些收入增加所抵消。我們看到,國際市場貢獻了 DCL 一半的收入,貢獻了三分之一的利潤,未來這塊業務的成長空間很大。

同時,公司的內容在全球進行傳播具有較大的優勢,因為相關內容和政治文化的相關性很小,不大會受到其他國家的抵制。內容的國際化成本很低,在美國製作的英文內容,只需要聘請幾個中國的當地演員把相關內容用中文表達出來,就能夠讓當地觀眾獲得本土化的內容。

(來源:公司網站)

DCL 的業務比競爭對手具有更低的成本和更高的盈利能力。一小時的電視劇可能會花費約 300 萬美元來生產,但 DCL 一小時的探索內容可能只需要 30 萬美元。這裡有一個很簡單的道理:鯊魚和北極熊不像明星演員一樣需要非常高額的片酬。

同樣的,迪士尼也有類似的優勢,米老鼠和唐老鴨為迪士尼帶來巨額利潤,但是迪士尼不需要年復一年的為他們支付高昂工資。

國際業務的利潤率較低,因為與美國不同,美國是單獨的一個大市場,而每個海外市場都需要獨特的內容和獨立的銷售隊伍,成本更高。隨著國外銷售的成長,規模經濟會提高這一業務的利潤率。

雖然未來產業的不確定性很大,但是我們認為 DCL 的優勢在於其高價值的影視內容。未來網路的進一步流行對公司是個巨大的挑戰卻也是一個機會,公司可以更低的成本向消費者發送自己的影視內容。

激進的股票回購

當公司股票的交易價格低於其內在價值,並且手頭沒有更好的投資機會時,進行股份回購會為股東創造更高的長期價值。公司在 2017 年第一季度回購了 2 億美元的股票和可轉換優先股。

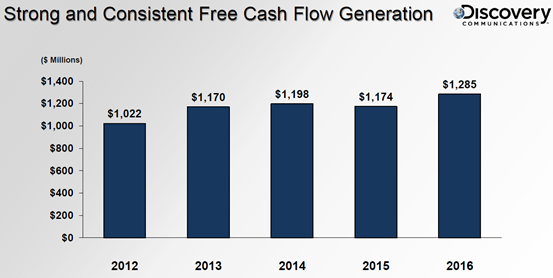

自從 2010 年公司開始回購股票以來,累計已經回購了 82 億美元的股票,回購的股份超過在外流通股份的 36%。過去 5 年,公司平均每年產生的自由現金流超過 11 億美元,公司未來仍然有能力繼續大幅度的回購股份。

(來源:公司網站)

財務水平和估值

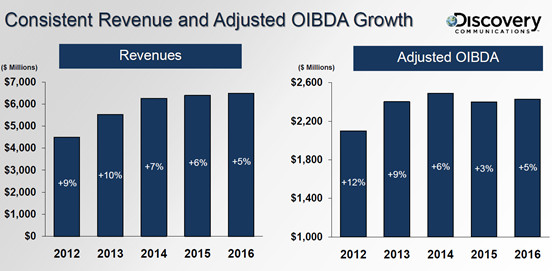

公司 2016 年的收入達到 6497M,同比成長了 2%。公司的 OBIDA 為 2380M,自由現金流達到 1285M,目前長期負債 7841M,企業價值 (EV) 大約 17976M,目前 EV/EBITDA 大約 7.6 倍,估值很低。

(來源:公司網站)

目前來看,公司在未來幾年有望繼續保持個位數的成長。即使我們假設公司未來 5 年的成長率為 0,假設公司的自由現金流沒有變化,則未來 5 年公司將能夠產生大約 5849M 的自由現金流,如果公司把這些資金都拿來回購股票,則公司的股份將減少 50%。

我們認為,考慮到公司的估值水平低,資產負債表健康,優質的影視內容,強勁的現金流以及在美國和國際市場都有很高的收入,在目前不到 26 美元的股價下,公司具有很高的投資價值。

《雪球》授權轉載

【延伸閱讀】