根據經濟時報的報導,一些歐盟國家、英國、挪威、澳洲、南韓、日本、加拿大都將參與全球最低稅率。究竟什麼是全球最低稅率?為什麼要實施全球最低稅率?全球最低稅率的影響是否真如其名?值得臺灣好好省思。

全球最低稅率是什麼?

全球最低稅率的英文全名為 Global Minimum Corporate Tax Rate,簡稱為 GMCTR,是主要國家於 2021 年達成的徵稅共識,用以阻擋跨國企業、國際富豪於國家之間避稅的措施。主要推動者為美國,是美國總統拜登(Joe Biden)上任後推行的一項全球政策,由美國財政部來負責國際合作。

為什麼要實施全球最低稅率?

冷戰結束後,全球進入貿易自由化的進程。為了吸收已開發國家的資金,許多發展中國家以低廉稅率作為誘因,使得跨國公司將利潤轉移到知名的避稅天堂,例如開曼群島、百慕達,這些跨國公司的母國因此損失可觀稅收。

為了防止這類的事情發生,全球主要國家通力合作,制定全球最低稅率,用以防堵跨國集團的避稅行為。若全球最低稅率成為了主流,目前的避稅公司,例如可口可樂、蘋果,將被迫繳納比現在更多的稅率。按照規範,其稅率或可能是 15%。對於市值破兆美元的國際企業,15% 的稅率相當於某些小國一年的國內生產總值。

全球最低稅率的實施內容是什麼?

全球最低稅率的實施內容主要分為兩種,稱作第一支柱(Pillar I)和第二支柱(Pillar II)。

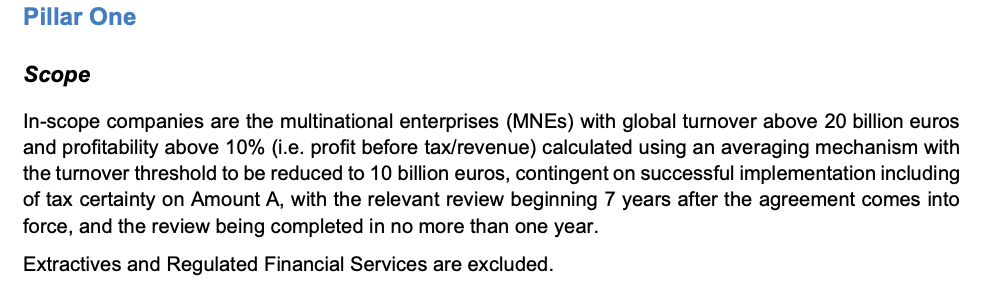

第一支柱規範參與全球最低稅率規則的企業條件,篩選條件包括集團營收、利潤,例如交易額超過 200 億歐元、稅前收益超過 10% 的跨國企業就須參與。簡而言之,第一支柱決定了「誰」需要繳稅。

資料來源:OECD

資料來源:OECD

而第二支柱決定需要繳「多少」税。其最重要的即是各大媒體上提及的 15%,代表參與全球最低稅率的公司需要繳交 15% 的稅。

資料來源:OECD

資料來源:OECD

全球最低稅率影響是什麼?

在實際層面,由於各個國家的立法進程不一,且政情狀況不同,很有可能導致前朝贊成加入全球最低稅率,但是後繼政府使其延宕,甚至修更新的法律用以推翻。此外,沒有一個國家樂見企業被課過多的稅(適當的稅是良好的方針,但是過多的稅會造成企業投資下降,使得失業率升高)。當被課徵全球最低稅率的企業在某國有大量的勞務人口,可想而知,該國會盡可能地給予該企業更優待的稅率,刺激其在該國勞動市場的需求,降低失業率。

因此,目前無法準確地評估其影響力。此外,全球最低稅率的稅基、稅率、稅法仍不明確,至此仍像空中閣樓。何謂「跨國企業」?何謂「市場」?何謂「營收」?這些都是可以透過會計帳目、分拆集團公司而造成不同定義的名詞。

此外,國家之間的經濟吸引力是因比較而產生。若 A 國加入全球最低稅率協定,而 B 國不加入,間接使得 B 國的投資吸引力上升,A 國則會傾向退出全球最低稅率協定,反而使全球最低稅率的實施因為國家的自利行為而受到阻礙。

而國家永遠是自利的行為體。永遠會有拒絕加入協定的國家,拒絕參與 1919 年的凡爾賽協定、1982 年的聯合國海洋法公約的美國就是範例。更重要的是,全球的跨國企業有許多是美資,因此若美國財政部無法說服美國大公司參加全球最低稅率,將可能使美國行政機關無法簽署,或者美國立法機關拒絕批准,使得全球最低稅率協定在實質上成為許多破洞的協定。

因此,本協定的力道與決心需要更多時間用以驗證。

【參考資料】

- 「Explainer: What is a global minimum tax and what will it mean?」,2021 年 6 月 7 日,Reuters。

- 「Statement on a Two-Pillar Solution to Address the Tax Challenges Arising from the Digitalisation of the Economy」,2021 年 10 月 8 日,OECD。

- 「Statement from Secretary of the Treasury Janet L. Yellen on the Global Minimum Tax Agreement」,2021 年 10 月 30 日,Department of Treasury。

- 「全球最低稅負制上路,瞄準大型跨國企業…稅率 15 %起跳」,2024 年 1 月 2 日,經濟日報。

【延伸閱讀】

參考來源:

參考來源: