如果你買進成長型公司的股票,你看中的價值多來自公司的成長型資產。

這些成長型資產要有價值,不僅需要高度成長潛力,更必須在實現高成長時能夠產生超過其資本成本的報酬率。這並不容易,儘管市場有許多新創、具成長性的公司,多數都無法滿足這個條件。

投資人若能判斷年輕的成長型企業中誰可以生存下去,便可從中獲得鉅額的報酬。但這是有可能做到的嗎?學院派的價值投資者堅信這不可能成真,理由是過程中有太多不確定性和難以估計的變數,因此不可能達成。

然而,如果這個說法是正確的,那又該如何解釋那些成功的風險投資家(VC)和成長型基金經理人呢?他們只是幸運嗎?我不這麼認為。

事實上,這些投資者都有一項共通點:他們都是優秀的公司管理階層評估者,因為年輕的成長型企業其價值很大一部分來自於管理階層的正確判斷,並貫徹方案所獲得。

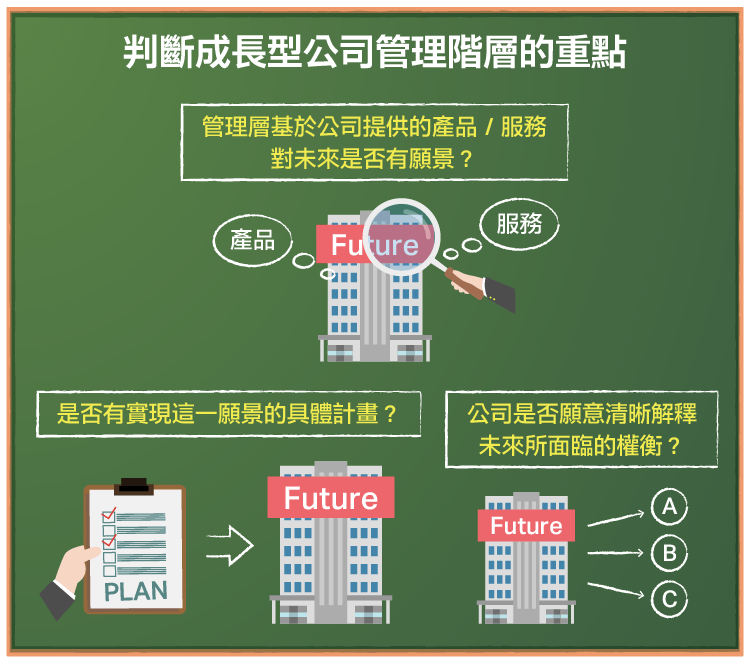

這裡有幾個面向,能幫助你判斷年輕成長型公司的管理階層:

管理層基於公司提供的產品/服務,對未來是否有願景?

如我過去的文章所述,年輕的成長型企業其營收會受到產品和服務的潛在市場所限制。管理階層若對公司的業務定義太窄,便會侷限住公司的成長潛力和價值。但若對業務的定義過於寬廣,這個願景又容易變得不切實際。因此,管理階層需要有一個遠大而且基於現實的願景。這並不容易,畢竟如果很容易,我們都已經是企業的創始人或執行長了。

是否有實現這一願景的具體計畫?

隨著企業逐漸成長,擁有遠大的願景、優質的產品只是第一步。沒有真正的實際營運(製造、行銷和通路),將難以成功。由於較少有遠見者具備耐心來處理營運的具體基本工作,因此你需要找到對的人放到對的位置上,並願意放權給這些人執行。

公司是否願意清晰解釋未來所面臨的權衡?

的確,年輕的成長型企業必須讓投資者相信他們擁有會成功的潛力。許多創始人認為,這使得他們只能表現出樂觀或是僅強調正面的部分。然而,最有說服力的創業家會坦白的告知,他們會面對哪些成功和風險的權衡,並願意闡述他們在做決策前是如何思考的。

因此,每當執行長在闡述成長潛力時,若未提到他需要花費多少錢才能實現成長(以及計畫如何融資),或是談論可能遇到的競爭時,他的可信度會低於那些願意談論公司計畫如何成長,以及會付出哪些代價的執行長。

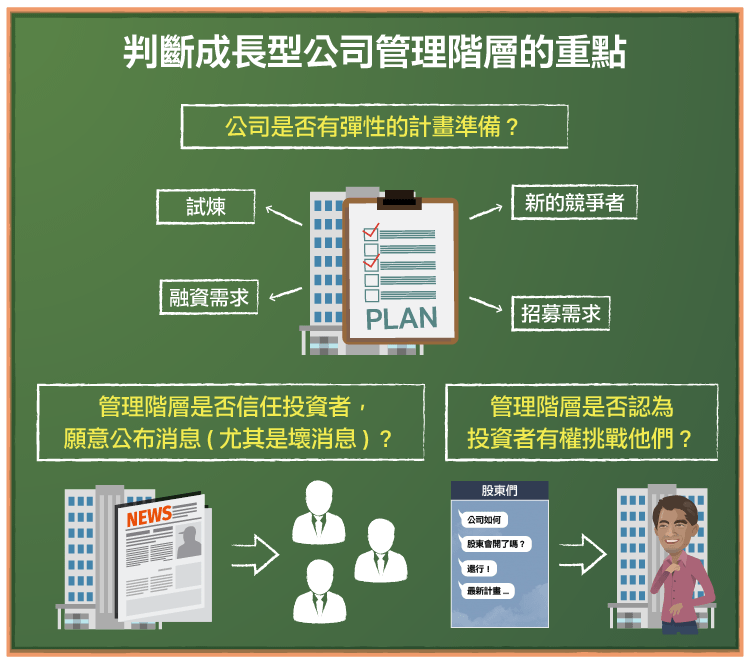

公司是否有彈性的計畫準備?

無論有多好的想法,年輕的成長型企業都有可能受到一些意想不到的事情影響,可能是好事也可能是壞事:這就是風險。一個能考驗年輕成長型企業領導階層的關鍵,在於他們是否對於“壞事”有應急處理的

計畫,或許若每一次都選擇與問題硬碰硬,或許會使管理階層的決定看起來很勇敢,但這對新創公司而言卻很有可能是致命的。

同樣能測試優秀管理階層的另一項關鍵是,他們是否已經做好成功的準備。因為成功將帶來不同的試煉:新的競爭者、融資需求和招募需求。事實上,你會學習到如何將公司做得更好,當你看到公司首次渡過一些危機和遇上一些機會時。

管理階層是否信任投資者,願意公布消息(尤其是壞消息)?

當你投資一間年輕型公司,你會知道通往成功的道路從來就不平順。你會根據所知道的風險,依此替公司定價。然而,你需要公司管理階層保持對你的信任,讓他們願意毫無保留的立即公布好消息或壞消息。如果他們不公布,只會徒然增加你的風險。

你可能會好奇管理層怎麼可能這麼做,而我認為其實這麼做才符合他們自身的最大利益,因為公司很大一部分的價值是源於管理階層值得信賴。讓投資者損失慘重的成長型企業,將面對巨大的麻煩,難以讓投資人再次信任公司…。

管理階層是否認為投資者有權挑戰他們?

讓我從一個簡單的推測開始講起。 如果公司想要我的錢(作為資本),它應該給我對應的發言權,來發表對公司營運的看法。雖然大多數執行長聲稱,他們願意聽取股東的意見,但他們是否真的信任自己股東的投票權,其實有一個比較明確的衡量方式。我在過去的文章中,曾注意到 Google 的雙層投票(dual voting)模式,已漸漸擴散到其他科技公司之中。

因為給予創立者/內部人士,每股 150 票的權利,Groupon 發行的普通股並無實質投票權。他們的意思就是告訴你,他們想要你這投資者的錢,但不希望你對公司運作發表意見。這是他們的特權,但身為投資者我會繼續發表自己的看法,而不會參與他們的遊戲。

如果你有興趣投資一間年輕的成長型公司,請仔細看公司可能 IPO 前的各項申請資料,或公司的年報。判斷其管理層是否可信、真實、值得信賴,同時也要看看他們是否也信任你。最後,根據公司遇上各種事件所做出的回應,來不斷更新你的觀點。(編譯/Rose)

《Musings on Markets》授權轉載

【延伸閱讀】

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

打破CEO神話-四項成功領導者的關鍵特質_-.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)