今天為大家推薦第二本量化策略方面的書籍,叫做《DIY Financial Advisor》。

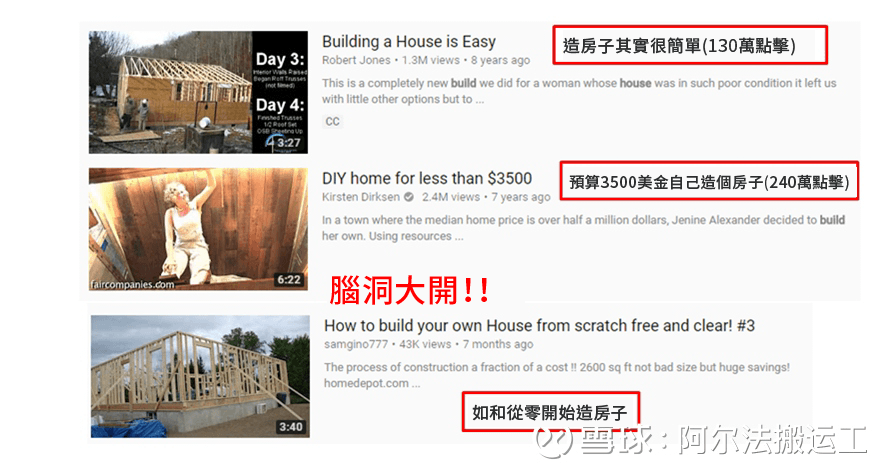

書名分為 “DIY” 和 “Financial Advisor” 這兩個詞語,大家對於 DIY 應該不會陌生,一般就是自己動手做的意思。美國或者說西方國家由於高昂的勞動力成本,有大量的 DIY 的或者是文字版或者是影片版的教程在網上流傳,小到抓老鼠,大到蓋房子什麼千奇百怪的 DIY 教程,只有你想不到的,沒有你找不到的。

DIY 的好處在於,製作這樣的教程的人致力於把一個看似複雜的做一件事的過程,以一種通俗易懂的形式展現給大家看,來打破訊息不對稱。而看了 DIY 教程之後,我們也能對一件事情有一個很透明的認識,很多時候我們會發現,原來很多事情只要遵循一定的程序和規則,其實很簡單。

那這本書其實想要傳遞的訊息也是一樣的, Financial advisor 直譯過來是金融投資顧問。DIY Financial advisor 就是“ 教你自己動手成為自己的金融顧問 ”的意思。金融投資顧問泛指這麼一群人,他們一般會對客戶給出包括投資、避稅、財務規劃以及財富傳承等等一系列和財富管理有關的建議。基金經理、私人銀行經理,券商營業部的投資顧問等在某種程度上或多或少地扮演著“金融投資顧問”的角色。

作者寫這本書就是想要打破傳統財富管理收費貴、訊息不透明、不以客戶為導向等一些病態或者不可持續的現狀。

為什麼推薦這本書?

主要有幾點原因

1. 現在,大家對於財富管理和全球資產配置的需求日趨強烈,但苦於沒有很好的渠道來獲取有價值的訊息。說得通俗一點,就是現在大家口袋裡慢慢開始有錢了,但是有了錢之後如何合理地進行家族財富規劃,如何理性地系統性地做股票投資或者資產配置,很多人甚至專家都不知道要怎麼做。

2. 年輕人投資習慣的轉變,以及新興的財富管理工具或者渠道的湧現。作為投資人大家應該要知其然更要知其所以然。這裡所指的是近來非常流行的號稱集合人工智慧、大數據分析等於一身的智慧投顧 (機器人投資顧問) ,包括美國的 wealthfront,betterment,中國的理財魔方及投米 RA。表現形式呢,就是一般會讓投資人回答一系列問題來評判客戶的風險偏好,然後給出一籃子基金或者投資標的組合。

這本書就比較淺顯地去把家族財富管理、全球資產配置這些問題通過理論實際相結合的方式展現給大家。讀了這本書之後,你會發現很多時候很多個人投資者、專業的投資顧問,甚至專業機構,他們有意無意地會在很多投資相關的問題上面用力過猛,或者說受到人性的一些誤導。但其實全球資產配置在一個系統性的決策模型幫助下可以很簡單。

好,廢話不多說,我們來介紹一下這本書的一些精華部分。

磚家?叫獸? (Financial Advisor)

書的正文(4906-TW)被分成了兩大部分。

第一部分作者花了4 個章節的內容,無數鮮活的例子,引用了超過 40 篇學術論文來反復強調一個論點,很多專家並不比個人投資者強,甚至由於出發點不一樣,他們還不如個人投資者,主要表現在以下幾點:

- 保住飯碗先

- 專家比個人投資者更注重短期表現,更喜歡追逐熱點。為什麼?

代理人問題,很多投資顧問或者基金經理都是打工的,從他們的角度出發,保住飯碗才是重中之重,也許我做了一個正確的決定,我可能大概年終獎金就會多個幾十萬,但是如果我做錯一個決定,失去的將是今後數年甚至數十年每年穩定的現金流。

這個時候掐指一算 NPV,這風險就不值得冒了。舉個例子,即使他們知道比如價值或者動能選股策略,長期來看將優於買入持有的被動指數投資策略,他們也不會選擇這麼做,因為主動型管理的追踪誤差太大了,短期內很容易跑不贏大盤,那跑不贏大盤的最直接下場就是被解僱。

而且,很多時候專家們會為了順應主流,做一些盲目跟風的推薦或者決策。比如在中國,你做價值投資,你敢不買茅台?買了跌了是小事,反正大家一起死,沒買到暴漲,那肯定沒法交代。

小心!那些西裝筆挺的基金經理

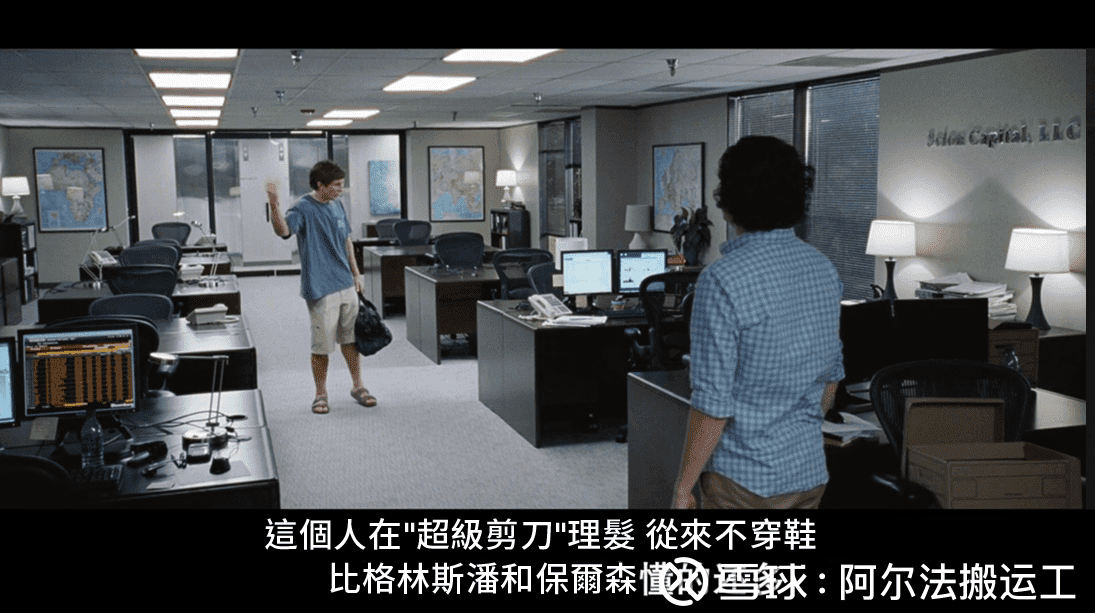

第二點在學術界叫做權威偏差,很多時候我們會覺得金融專家都應該是西裝筆挺,頭髮梳得油光鋥亮,似乎這樣的著裝讓我們覺得把錢交給他們打理更放心。而很多金融機構也在利用這樣的行為學偏差做文章。

這裡呢作者舉了一個還蠻有趣的例子,比如說有兩個基金經理,一個基金經理穿著牛仔褲和帽衫然後跟你說,買指數吧,標普 500 從 1927 年到 2013 年平均年化收益有 9.91%,這個收益很可觀了。

另一個基金經理,身穿義大利手工定制西裝,頂著金融學博士的頭銜,身後還站著一群博士小弟做支持,跟你吹噓“如果您把錢交給我們來管理,1927 年您投入 100元,到 2013 年將變成 37 萬有餘,整整增值 3600 倍 ”。

這個時候你肯定很心動,會接著問“那你們的策略具體是怎麼樣選股的呢”,這個基金經理又會說“我們的策略是經過我們精心打造的 15 名博士團隊歷經 30 年研究成果,嘔心瀝血的獨家秘方,我們致力於在市場中動態地去買入並持有一些我們認為有前景的行業和公司,根據我們的模型去超配一些表現較好的投資標的並定期再平衡,從而達到長期財富保值增值的目的”。

哇,聽著很酷炫,如果這個人再擁有金城武這樣的顏值,這一聽就是老江湖了,你肯定就折服了。

其實就是買入和持有標普 500 指數,大家應該知道標普 500 是一個以公司市值來分配權重的指數,任何基於市值來配比的指數都間接的包含了動量因子,一個股票表現好,自然市值會更大,那其在指數內的配比就會更大。

相信很多投資人,雖然面對實質同樣的投資策略,都會選擇第二位基金經理。這其實就是權威偏差,人們在面對權威時會無意識的服從或者支持。因此很多金融機構或者專家,就會利用這種行為學偏差來做文章。

以上片段節選自《大賣空》,其中貝爾主演的麥克貝瑞 (Michael Burry) 穿著不修邊幅,圖中對白來自於客戶對其投資決策能力的質疑,覺得這麼一個在廉價理髮店理髮的不穿鞋的“異類”,竟然自認為比前任聯準會主席葛林斯潘 (Alan Greenspan),以及當時在任的聯準會主席保爾森還要懂得多。事實是他在次貸危機中為客戶賺取了超過 7 億美金的回報,他的公司 Scion Capital 在 2000 年至 2008 年錄得總淨回報 489.34%,同期標普年化收益只有 3% 不到。

反面例子節選自《華爾街之狼》,為了讓客戶信任一群看上去有點智障的金融顧問,小李子主演的 Jordan 決心無中生有打造一個看上去很有歷史根基的公司,並傳授銷售技巧如何利用顧客臣服於權威的弱點,來一步步兜售在粉單 (Pink Sheet) 上市的高返佣的垃圾股。

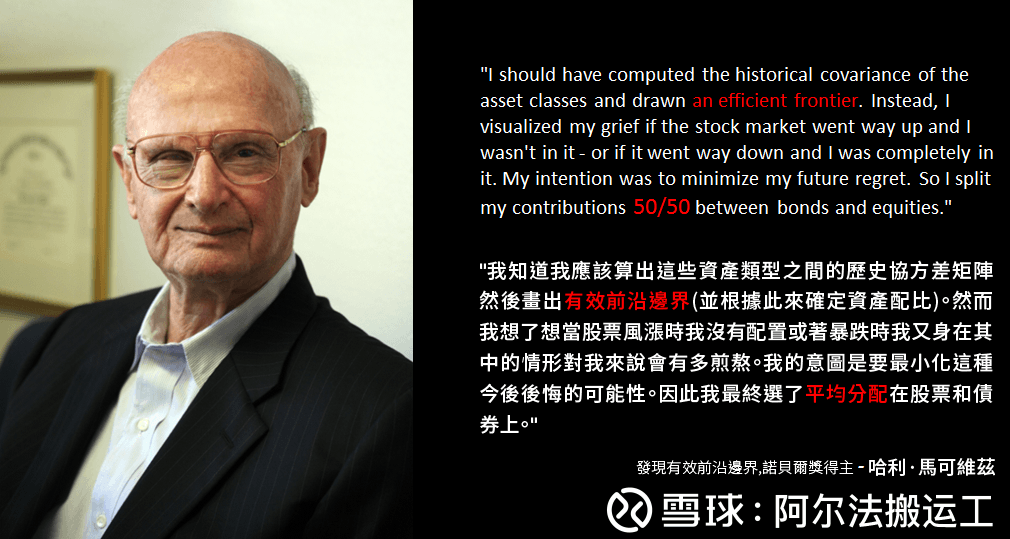

越複雜的模型一定越有效?還是更好賣?

第三點專家們在選擇策略時傾向於較複雜的策略。或者說會把某個投資策略包裝成一個很複雜的策略,而原因也很簡單。投資者更願意為複雜的東西買單。

同樣是資產配置策略,如果我告訴你一個策略運用的是有諾貝爾獎得主馬科維茨背書的最小方差組合配置法,而另一個是簡單的平均配比法,你會選擇哪個?

相信即使是金融系畢業的第一種方法也有 90% 的人根本不知道如何操作,第二種方法小學不用畢業都會做了。那你覺得我作為一個有尊嚴的基金經理,我做路演的時候給你介紹第二種方法的時候有沒有想過自己會不會活不過明天。

肯定是第一種方法能收的管理費更高了,也更容易賣了。

因此,出發點不同,導致了很多所謂的磚家叫獸在做投資選擇時,會把自身的利益放在投資人的利益之前,說是幫你理財,其實是保住自己的飯碗,同時想著怎麼把你的錢變成他們的錢。

當然並不是說所有的磚家都是如此沒有職業道德,只是這是一個普遍現象。而且這個現狀在得到改善,智慧投顧的出現就是一個很好的證明。

以下對白來自《大賣空》

我們都是情感動物

“It ain’t what you don’t know that gets you into trouble. It’s what you know for sure that just ain’t so.“

讓我們陷入困境的不是無知,而是看似正確的謬誤論斷-馬克·吐溫

第一部分接下來的章節裡,作者繼續用舉例和擺事實的形式來告訴大家,專家和我們個人一樣,都會受到行為學偏差的影響,一些比較典型的比如

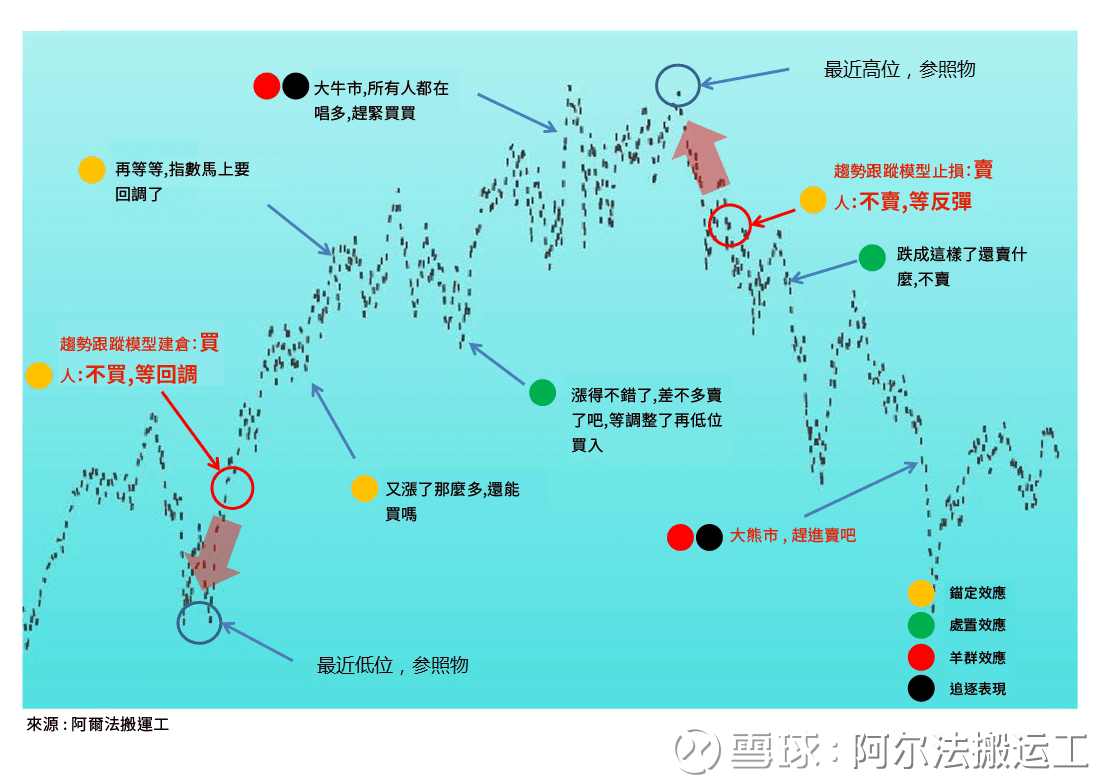

錨定偏差 (Anchoring Bias)

人們在做決定的時候總是會以最近的訊息做一個參照物。

比如指數最近來了一波上漲行情,目前手裡有閒錢或者空倉,很多人會以最近上漲前的低位作為參照物,覺得很後悔沒有在之前買入。然後現在再進去,又生怕指數會反轉,因此遲遲不敢建倉。反過來也一樣,當指數一路下挫時,人們又會以最近的高點作為新的參照物,不捨得止損,期望指數能夠反轉。

框架效應偏差 (Framing Bias)

人們對於同一個問題,如果面對邏輯上相同但表述上不同的兩種說法,會做出截然不同的決策判斷。

比較經典的例子就是,當一個醫生跟你說一個手術,你有 90% 的生還可能性和你有 10% 的可能會死在手術台上,你覺得你會更傾向於聽到哪種。

之前所舉的兩個基金經理對於買入持有策略的不同描述也是框架效應的體現。

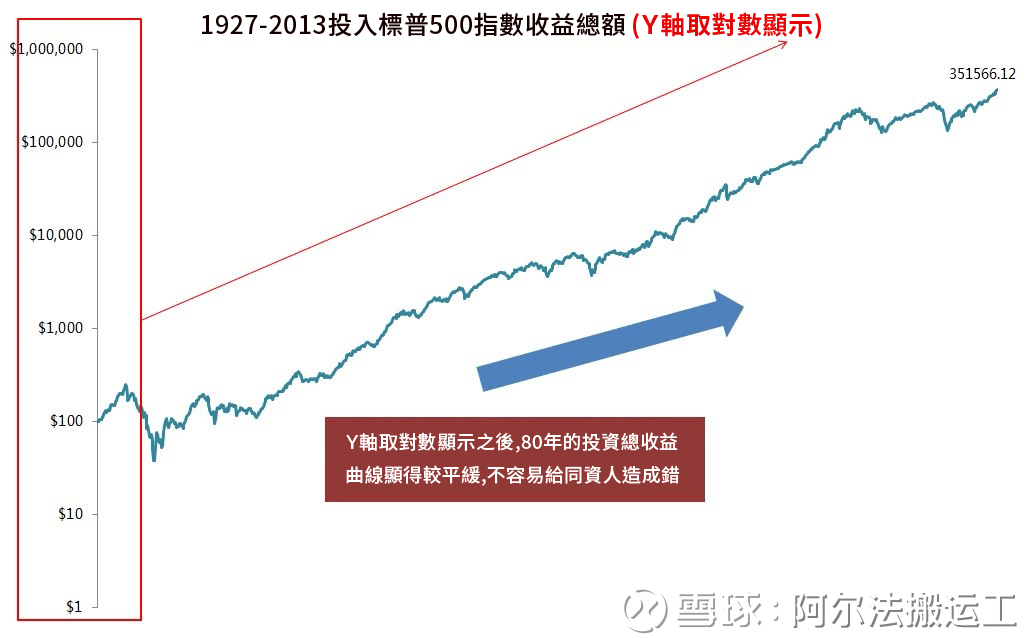

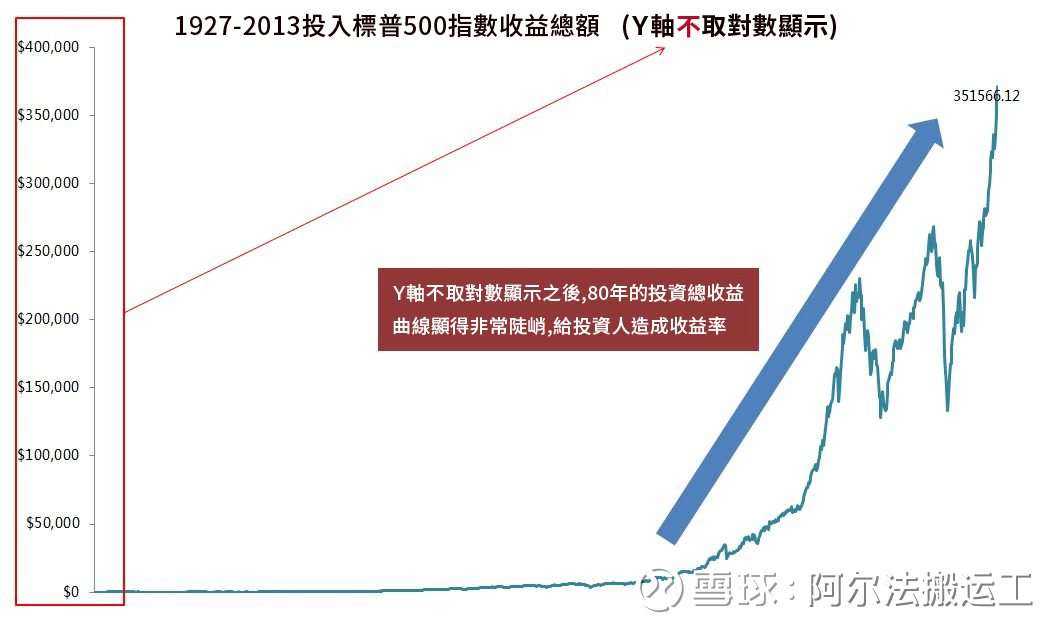

下面兩張圖同樣都是買入持有標普 500 指數從 1927 年 – 2013 年這 80 多年的收益走勢,一個取了對數,顯得曲線較平緩,沒有很誇張,Y 軸每一個等距都相當於收益上漲 10 倍。而沒有取對數的那張圖,給人一種資本增值特別誇張的感覺,很容易就讓投資人產生錯覺。因此如果今後誰給你看 Y 軸不取對數的表現圖時,你得打起精神來好好辨認了。

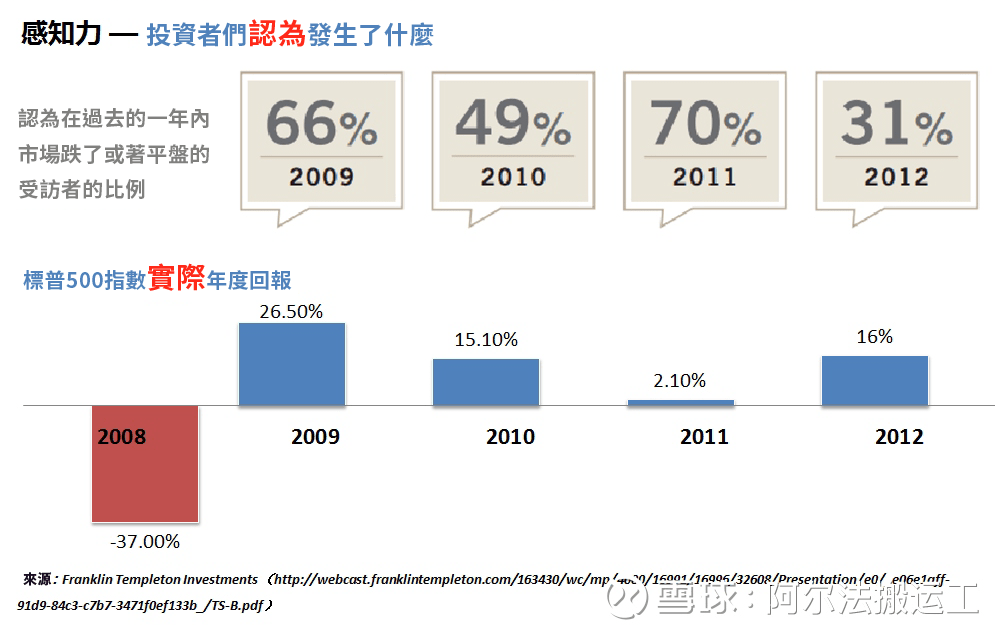

可得性偏差 (Availability Bias)

人們往往根據認知上的易得性來判斷事情的可能性,作者舉了一個很好的例子。富蘭克林(Franklin Templeton Investments)是一家美國的資產管理公司,截至 2017 年它們管理了大概 7400 億美金的資產,他們每年都會做一個投資者情緒的大型調研,而且問題是你覺得標普 500 在過去一年的表現如何。

在 09 和 10 年,分別有 66% 和 49% 接受調查的人表示,他們覺得過去一年標普跌了或者是平盤。但要記住,這並不是讓你預測大盤下一年的走勢,而是對於過去已經發生的事情做一個判斷,在 09 年和 10 年這兩年,標普分別漲了 26.5% 和 15.1%。可見大家在經歷了 08 年暴跌之後相當長一段時間內,都沒能緩過神來。

過度自信(Overconfidence Bias)

就是說人們總是傾向於會對自己掌握的東西過度自信,沒有自知之明,比如超過一半的人會覺得自己開車技術很好,開車技術比另外一半好或者超出平均,這都是不可能發生的事情。

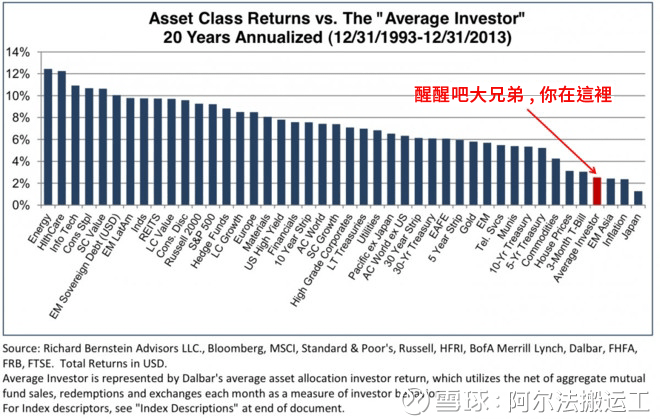

這邊我也想舉一個例子,有一家金融機構,它截選了很多資產類型,其中包括能源板塊、標普 500 這種大盤、包括固定收益類的美國國債,30 年期國債、10 年期國債,亞洲股市等等,這些大類資產從 1993 年到 2013 年這 20 年的年化收益,他畫了一個柱狀圖。

標普 500 大概在這 20 年之內年化收益在 9% 多一點,你可以想一下,平均投資者的年化收益有多少。大家都覺得自己在做投資上面很有建樹,那你怎麼也得跟大盤差不多吧,不說比大盤要好特別多。

但是在這個柱狀圖裡可以看到,平均投資者的 20 年的年化收益只有非常可憐的 3% 都不到,所以可以側面地反映人是有多過度自信。

第一部分總結

至此,書的第一部分告一段落,大家可能會想,你花了那麼久吐槽這些專家學者不給力,那到底我們應該怎麼辦呢。

書的第二部分就會詳盡地來給大家介紹如何自己當家做主,來管理家族財富。

為什麼要花很多時間去講第一部分呢?

其實第一部分比第二部分在某種程度上來說更重要。它給第二部分打了一個很好的基礎,就好像我們很多時候說的做事先做人,在做事之前先要樹立一個正確的人生觀和價值觀,那做的這件事情才有意義,當你做事遇到困境的時候,你知道該如何面對,如何朝著自己定下的目標去努力。

這裡所講到的財富管理是一樣的,如果不知道為什麼投資決策過程中會有那麼多的行為學的偏差,或者可以說是人性的弱點的話,你將一次又一次重複犯下書中第一部分提到的各種各樣專家或者個人都會犯的錯誤。

謝謝各位。

《雪球》授權轉載