2022 市場面臨許多挑戰,除了我們先前談過的通膨之外,另一項衍伸出來的議題就是為了抑制過於火熱的經濟,而採用的貨幣政策,升息。

在先前美國聯準會公布他們的會議記錄之後,市場預期今年的升息總次數,很可能會來到 5 次。

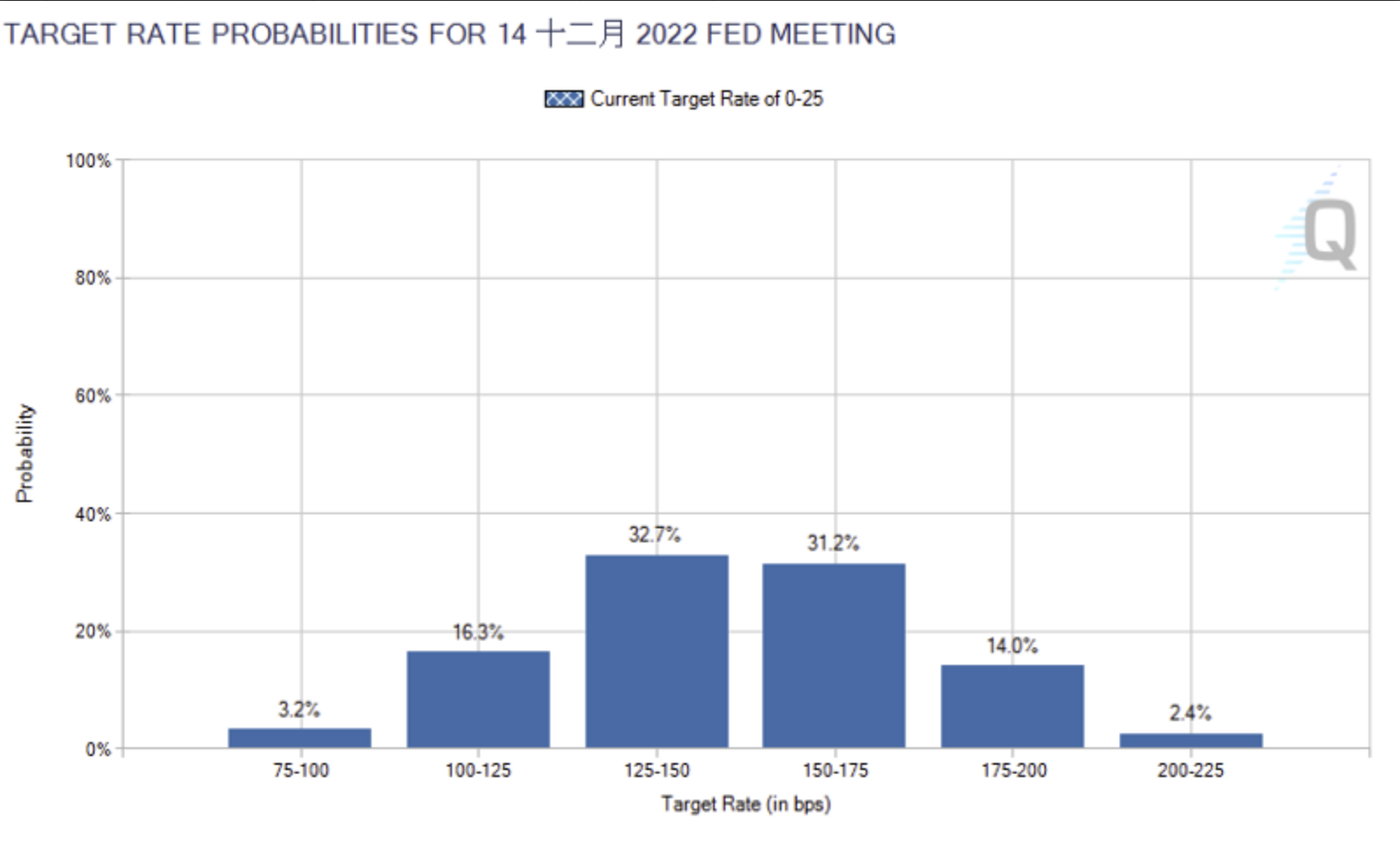

▲市場預期升息次數

- 目前是 0~25 bps

- 市場約有超過 70% 的人認為年底的利率大於 125 bps

- 意味著市場做好超過 5 次升息的預期

面對來勢洶洶的升息政策,你是否會改變目前的投資策略呢?如果有的話你又打算調整至如何呢?無論你有沒有任何想法,希望透過這篇文章可以協助你了解關於升息的過去,以及該如何展望未來。

債券不只有波動也會下跌

採用資產配置的投資人,主要是由股票加上債券組合而成,而關於投資債券的其中一個風險,就是利率風險,越長期的債券,對於利率的反應會越加劇烈,我們可從存續期這項數字得知。你應該有發現,近期市場的波動比起以往更劇烈,除了可能來自於聯準會將停止量化寬鬆減少購入債券之外,另一個大可能或許就是來自於投資人接收到貨幣政策所做出的反應。

升息,表示利率的變動,首當其衝的,便會是債券。

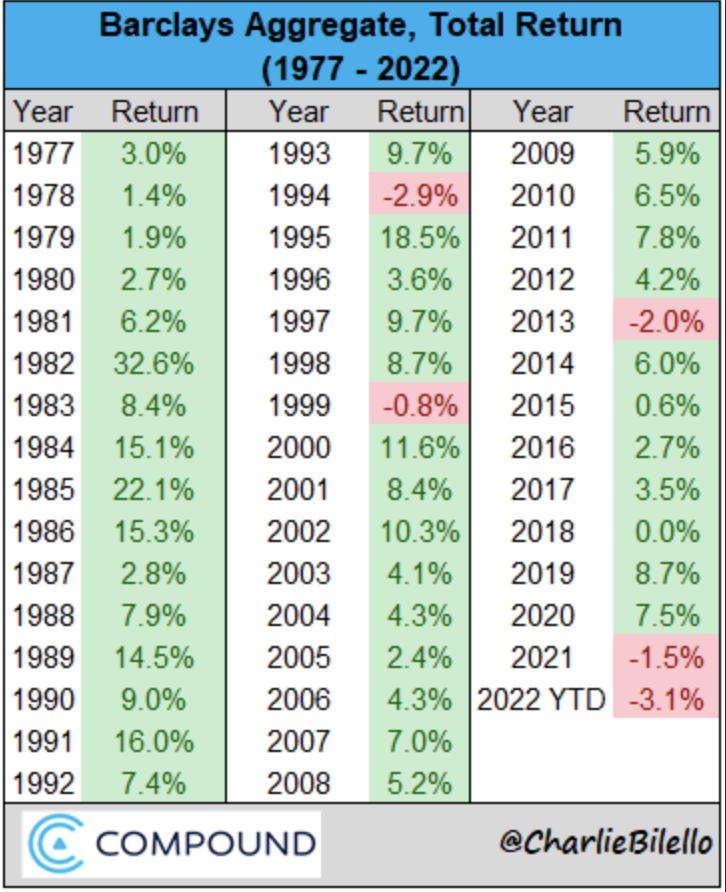

在 2022 年 2 月的第一個禮拜,巴克萊(Barclays PLC, BCS-US)綜合債券指數的年度至今總報酬下跌 3.1%。

▲債券下跌升息

即便是債券,不只有價格的波動,也是會有下跌虧損的可能。

市場預期要升息 5 次是第一次嗎?

根據先前所提到的,市場的氛圍是一年內要升息 5 次,在我的投資歷程中,並未出現過如此的景象。

如果你是 2005 年以後才開始投資,我相信你將與我一樣,對於此種未知的將來,有點不知道會發生什麼事情。也許你還會感到一點害怕,甚至想著是否要空手離開投資市場,等待落底之後再慢慢購回。

雖然你我都沒有經歷過瘋狂升息的過程,但歷史上,在一年內的升息次數,達到 5 次的場景,其實出現不少次。

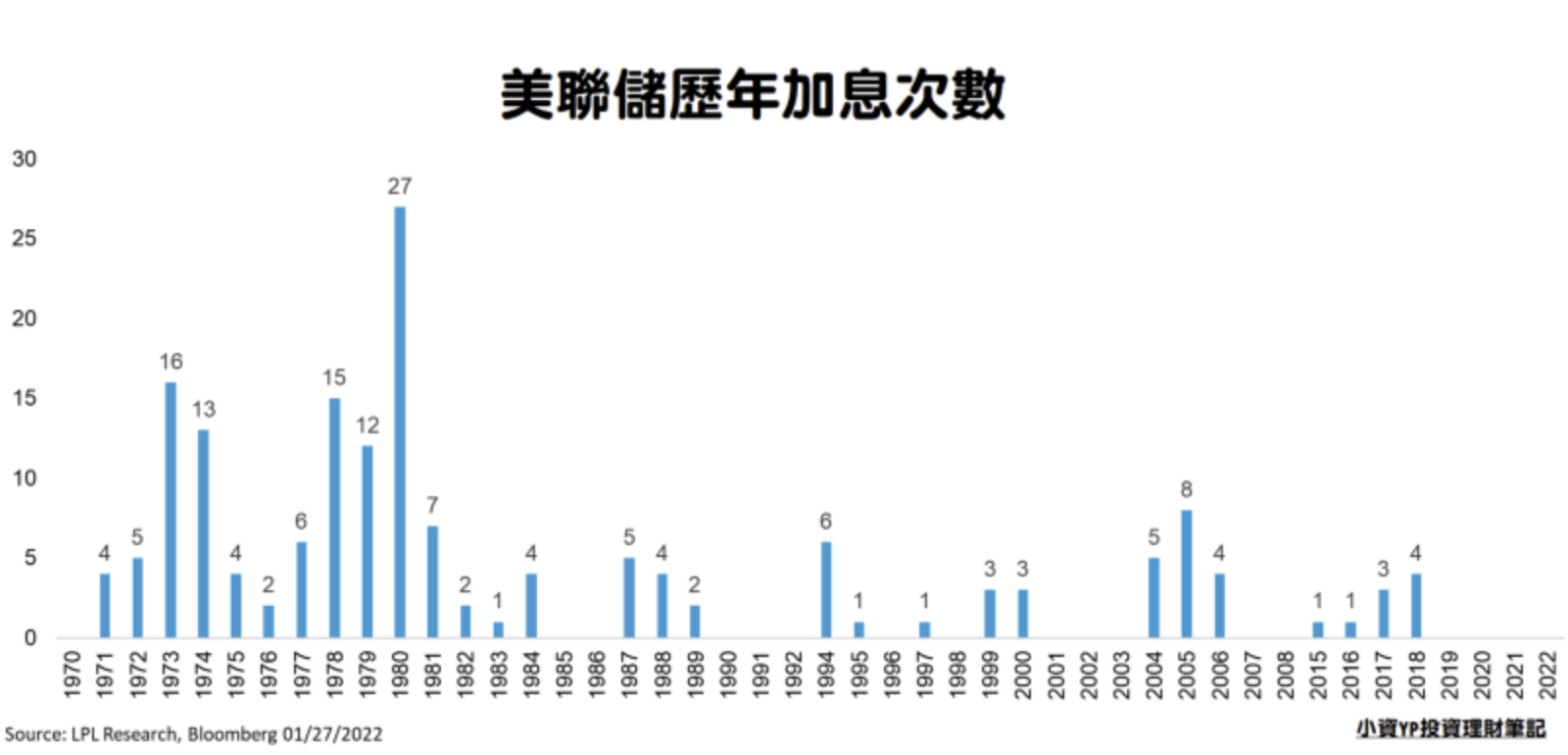

比如下圖是 LPL Research 統計 1970 歷年來的升息次數

▲美國歷年升息次數

- 最近升息超過 5 次的年份是 2005 年的 8 次

- 大幅升息的歷程在 1971~1984 年之間

根據此統計資料,你清楚的看到在 1971~1984 年之間,升息的場景出現的非常非常頻繁,甚至還有單年升息高達 27 次,一年才 52 周,平均兩個禮拜就升息。是什麼原因會有如此劇烈的升息呢?

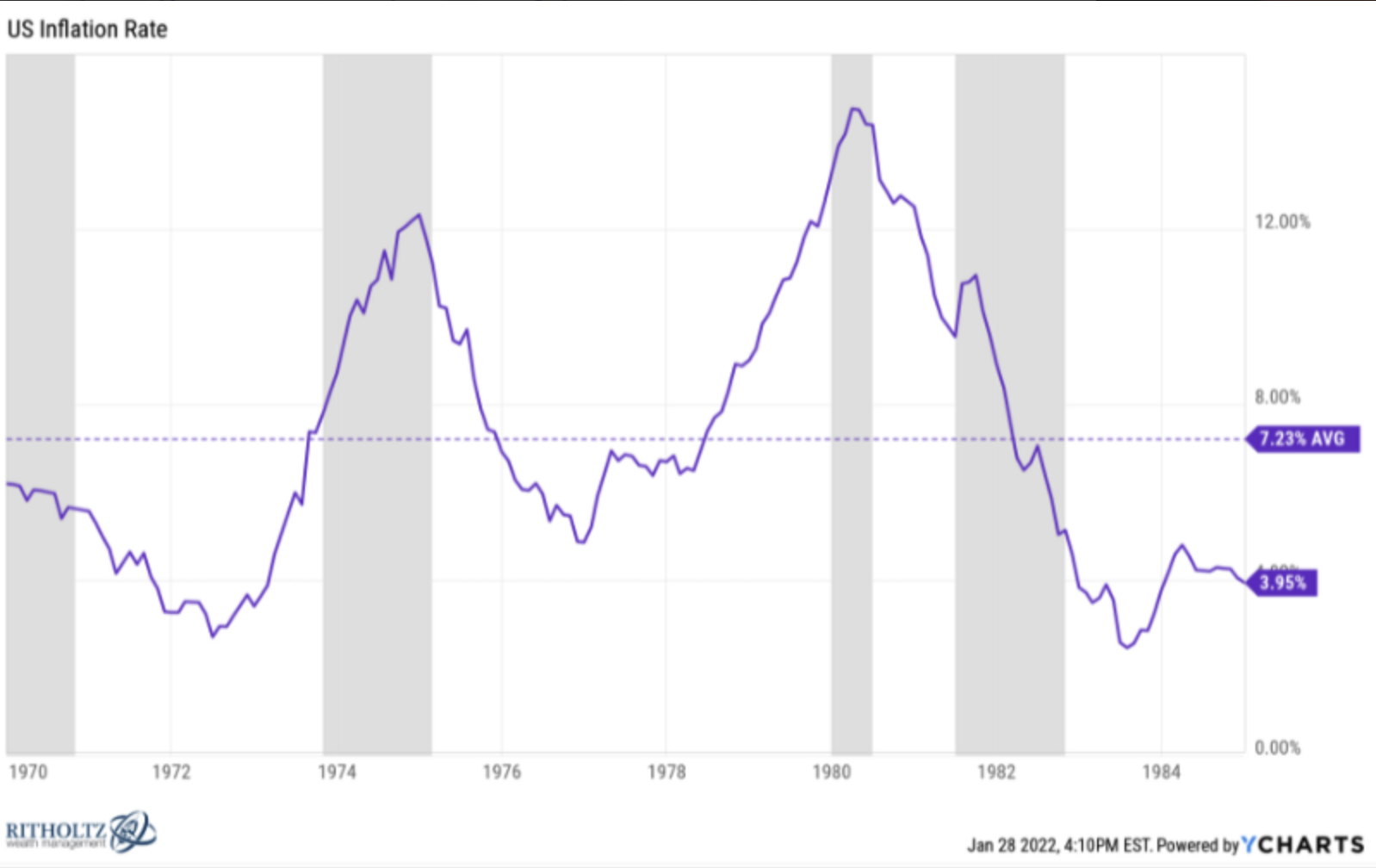

我們可從 1970~1984 年間的通貨膨脹率變化得知,在這段時間內通膨為平均 7% 以上,甚至在 1980 年達到一個高峰。

▲升息的市場走勢

可想而知美國聯準會不得不加大升息力道抑制通膨,雖然這之中也伴隨著 4 次的經濟衰退,儘管我們不確定是否與通膨和升息有關。

升息後的市場會下跌嗎?

如果今年預計要升息 5 次,也許我們可以觀察過往的歷史軌跡,了解升息後的世界,有可能發生什麼事情。

回顧美股市場,距離我們比較近的 2018 年,雖然並未升息 5 次,但其實也加了 4 次息,單看 2018 年度的S& P500 報酬,該年下跌約 4% 左右。

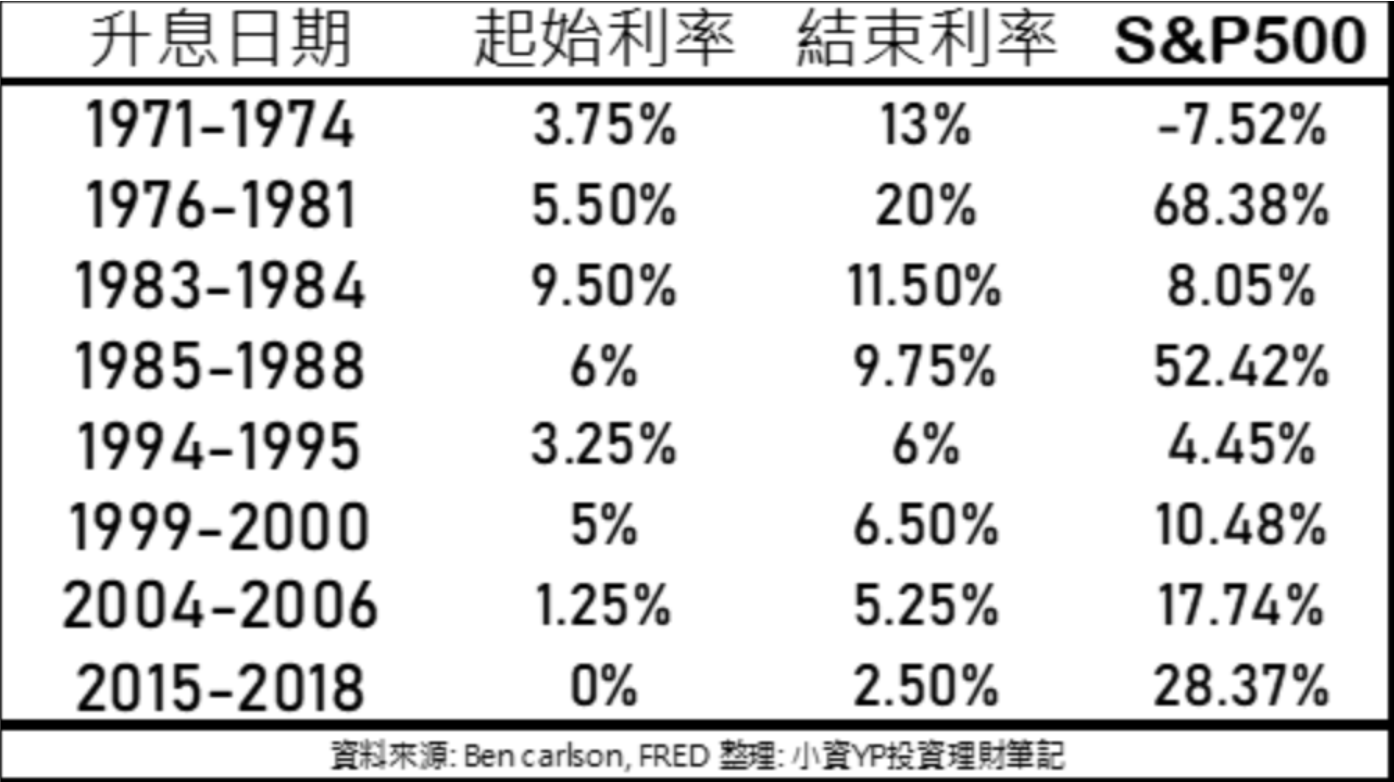

如果從 1970 年開始,將連續升息的年度,對照市場的報酬結果將如下表所示

▲升息後的市場會下跌?

- 共有 8 次的升息歷程

- 其中有 7 次市場給予正報酬

- S& P500 的平均漲幅約為 23%

距離最近一次的升息次數達到 5 次的是 2004~2006 年之間,在這段時間,S&P500 的報酬則是來到了 17.74%。

是誰說升息之後,市場就會下跌呢?

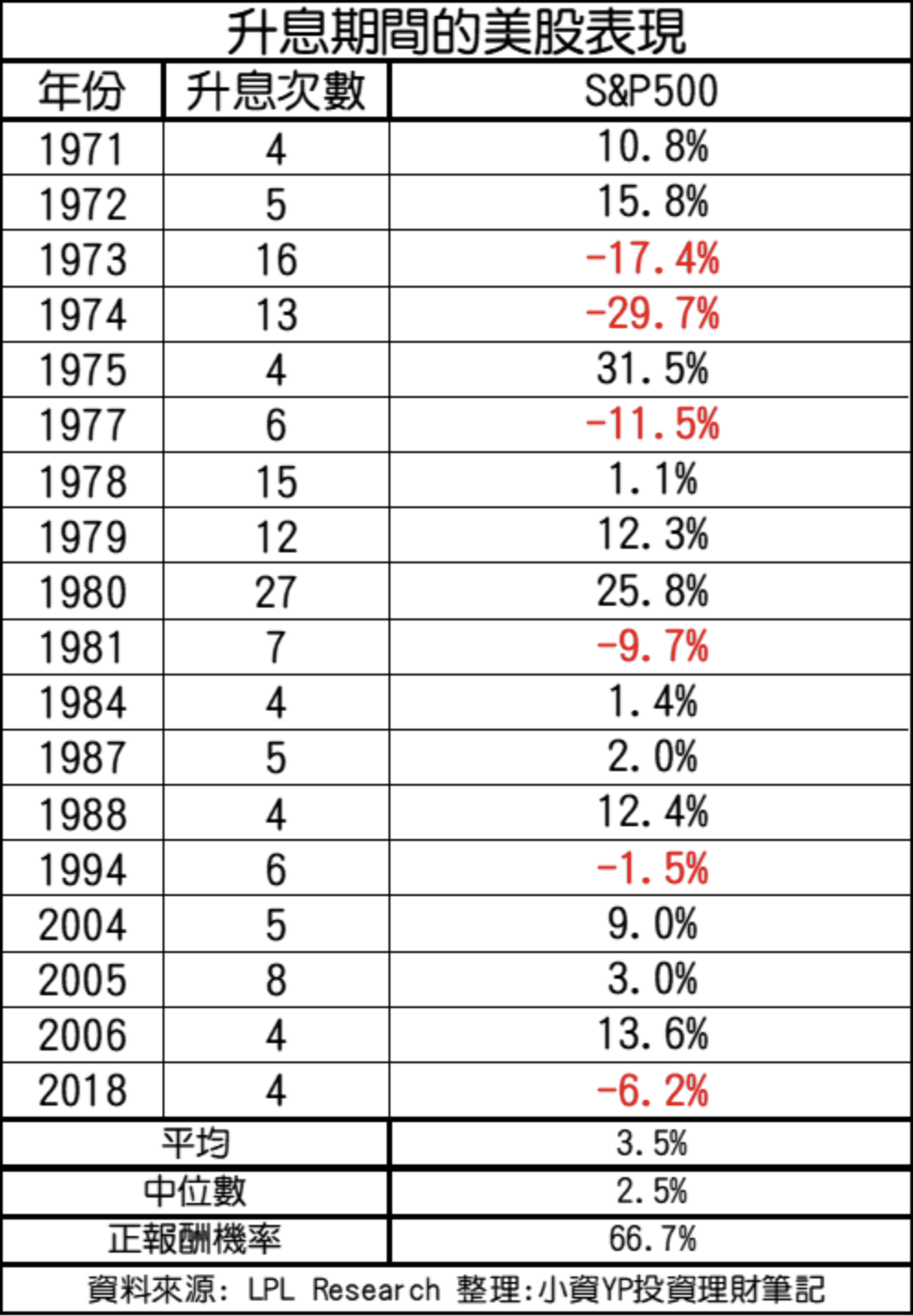

由於這次很可能會開啟新一輪的升息循環,我們不妨將過去超過 4 次升息的年度,進一步條列該年的市場表現,藉此觀察是否有出於我們意料之外的數據。

▲升息期間的美股表現

- 1973~1974 年著名的美國大蕭條

- 升息該年正報酬機率高達將近 70%

在過往超過 4 次升息的年度報酬,美國市場的報酬並未總是下跌收場,更多的是上漲的呈現,這與多數人的想像,截然不同。

換句話說,升息將造成的市場下跌,恐怕是投資人錯誤的想像。不過我也理解,對於未知的恐懼,深怕不好的事情發生,這是人性使然的結果。

新的升息週期會帶來短期的市場下跌?

另一方面,我猜你可能心裡會想著,現在是新的一輪升息,搞不好剛開始升息波動就會特別大,市場調適不過來,下跌應該會更容易出現吧。

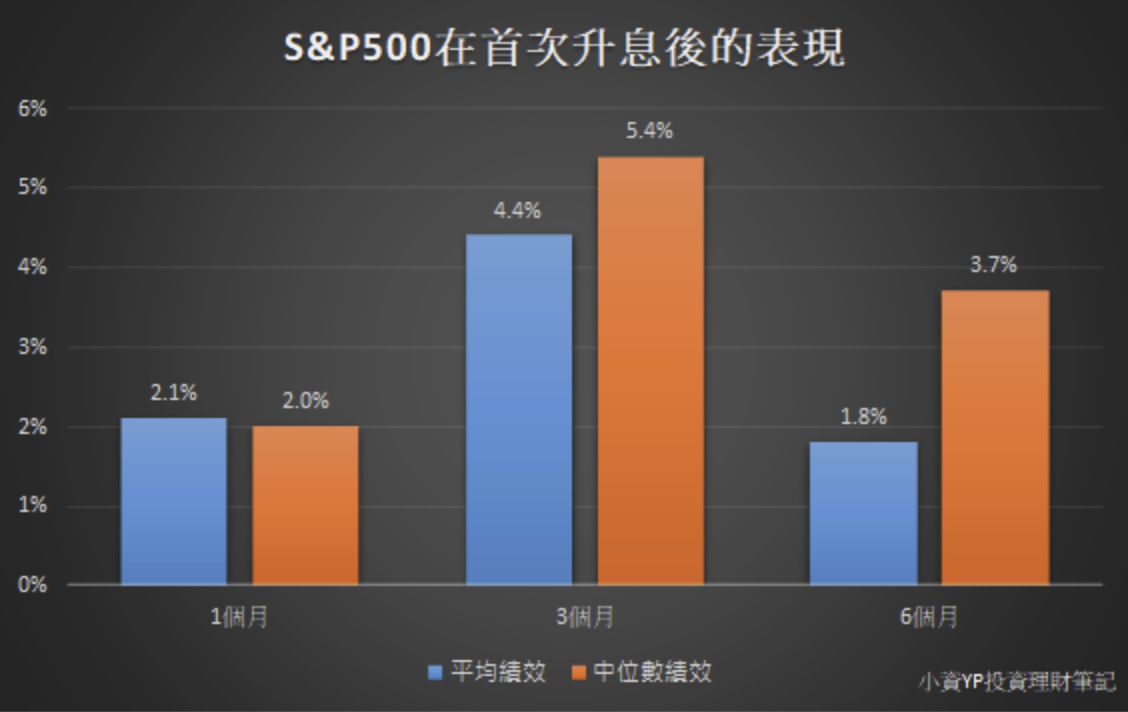

也許。但如果我們看過往歷史,S& P500 在第一次升息後 1 個月至 6 個月的表現,你會獲得不一樣的答案。

▲首次升息的表現

- 1 個月、 3 個月至 6 個月的平均績效都是正的

- 中位數也是如此

第一次升息後的短期市場表現,有很高的機會是會上漲的。另外,如果是看正報酬的機率,只要是持有升息後的一年,就能保證是 100% 賺錢。

首次升息的正報酬機率

在過去升息期間擔心市場的投資人,看來是多慮了。

應對升息的投資策略結論

在此篇文章中,我們分別從不同的歷史角度,檢視市場在面對升息時所呈現的數據,最主要的目的正是希望可以減輕你對於升息來臨的恐懼

- 升息期間的市場表現都很不錯

- 4 次升息間的該年市場績效大多為正報酬

- 首次升息後的短期報酬(< 6 個月)表現不差

- 首次升息後的一年報酬是 100% 獲利

從美國聯準會過去的升息歷史來看,美股的漲跌互見,而升息的這件事情,並不是什麼新鮮的事情,尤其是一年升息超過 5 次的狀況,過去也曾經歷過。只是我們都了解,在不同的時空,各自擁有不同的背景,這也表示,市場的反應並不會完全相同。

儘管我們不知道,未來的市場在短期內將會如何反應關於貨幣政策的即時資訊,但是我相信,市場的波動會比升息前高一些,因為一旦有新的政策變化,各路人馬便會表態他們對於市場的定價,如果彼此的認知出現落差,那市場波動的增加在所難免,而握有優勢資訊的交易者才能趨吉避凶。

因此,除非你能擁有他人沒有的資訊,不是那種從財金新聞、部落格文章人人都能獲得的消息,那你才需要做些事情讓自己從中獲利或是避免虧損。

不過,我猜你應該是沒有這方面的優勢,否則你不會想透過這篇文章讓我告訴你該怎麼做,因為有的話你早就做完了,而且不會跟其他人說。換句話說,如果你和我一樣都是一般散戶,我們要做的事情一直都很簡單。

「Do Nothing.」

什麼都不要做的買入持有策略,就如同我們先前展示過的範例,可以讓你把 1 萬元變成 8532 萬元,這之中更是經歷我們先前提到的任何升息過程、以及包含各式的金融危機與挑戰。

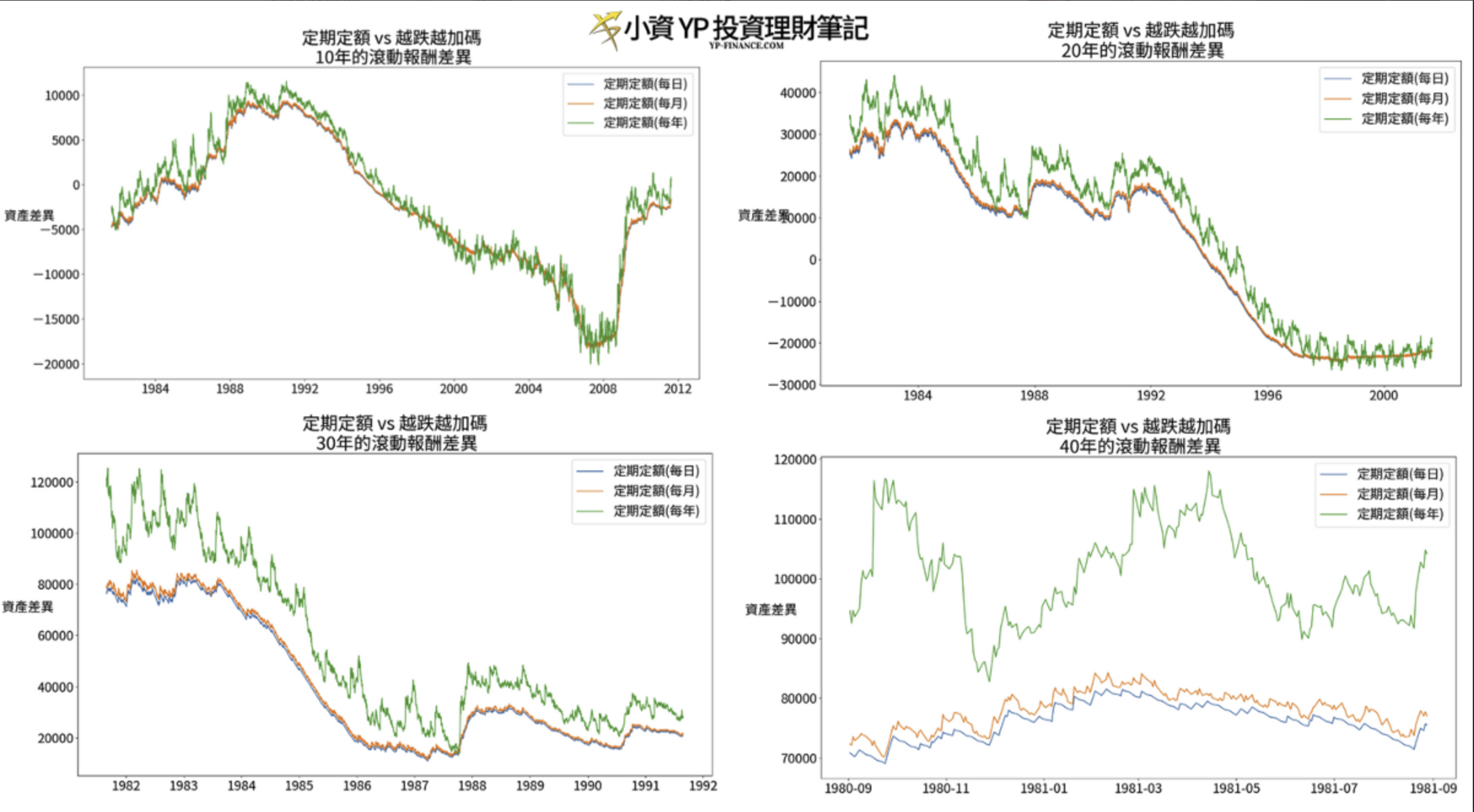

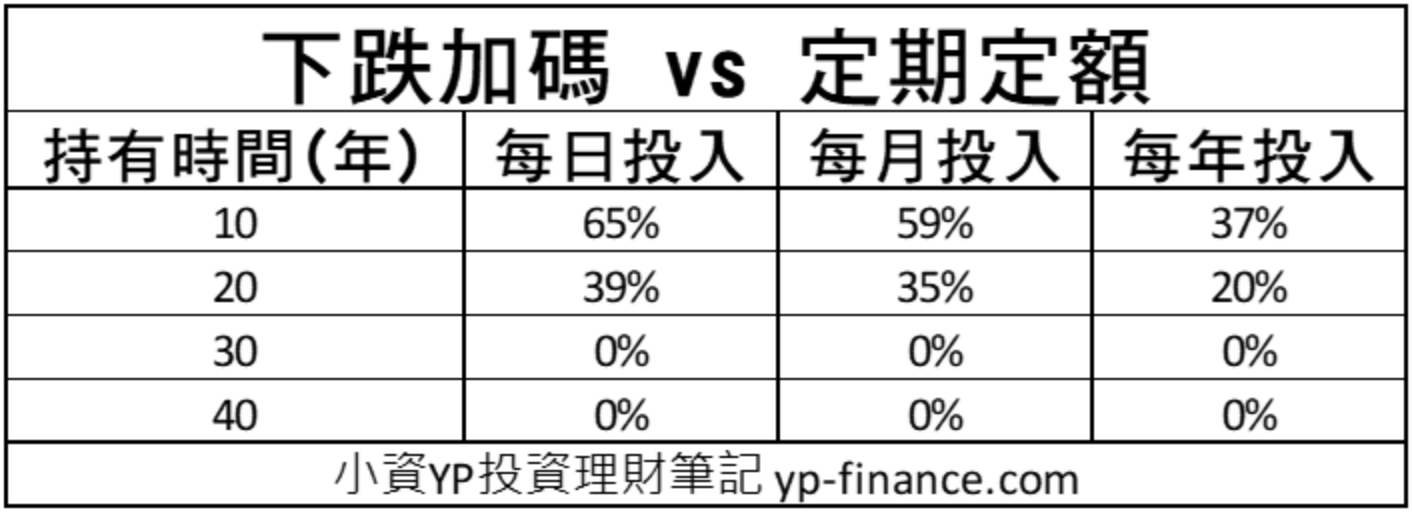

你更是不需要等待市場下跌而加碼,定期定額持續投入就能將資金最有效率的運用。

▲下跌才加碼的策略在 30 年以後都慘輸定期定額

請注意,現在不會是你因為市況而改變投資策略的時刻,未來也不會,唯有當你的資產配置因為個人的投資規劃而改變的時候,那才會是需要花心力去調整的時機。

所以,只要一開始決定了屬於你的資產配置,那你就應該持續透過《一年投資 5 分鐘》的指數化投資,應對未知的將來。但如果近期的價格波動程度令你無法承受,你可能高估所能承受的風險,需要重新調整資產配置的內容,因為這是你目前唯一能確切掌握的事項了。

我知道近期的波動會讓你感到不太舒服,因為我們都希望累積資產的過程中,可以穩穩地邁向財務終點。

可是投資的獲利需要一些代價,而代價正是你願意接受他人所無法承受的不適,一旦你理解這一點,你便會想通,過程的不舒服都是值得的。

Stay the course.

延伸閱讀:

Reference:

- How Do Stocks Perform When the Fed Raises Rates?

- What Would 5 Rate Hikes Mean for Stocks?

- returns-sp-500-index-performance-preceding-the-first-fed-rate-hike

《小資YP投資理財筆記》授權轉載

【延伸閱讀】