2022 已正式邁入下半場,相信對全球投資人來說,今年上半年就像是搭乘雲霄飛車一樣,重大利空事件一波未平一波又起(如:俄烏戰爭、高通膨、央行升息等),同時還得面對市場大幅度的震盪回檔。以美國最具代表性的標普 500 指數為例,觀察 2022 上半年的績效表現,其指數跌幅高達 20.56%,為近 50 年來之最,同時也達到熊市的標準。今天就帶大家一起來看,投資人所擔憂的熊市是什麼,以及該如何建立良好的投資心態,最後再針對三種情境分別介紹三大投資策略,一起看下去吧!

熊市是什麼? 經濟衰退怎麼看?

近期不管看新聞或財經文章,「熊市」一詞可謂頻頻出現,相信不少人在投資初期時,應該都有聽說過熊市、牛市,但當下可能不清楚是什麼意思,股感用表格來分別進行說明:

| 熊市(Bear market) | 牛市(Bull market) | |

| 市場類型 | 空頭市場 | 多頭市場 |

| 定義 | 泛指股票市場持續下跌,伴隨整體經濟表現負向,投資人對於未來展望呈現悲觀 | 泛指股票市場持續上漲,伴隨整體經濟表現正向,投資人對於未來展望呈現樂觀 |

| 如何認定 | 大盤指數、股價自近期高點跌幅逾 20% | 大盤指數、股價自近期低點漲幅逾 20% |

| 相關例子 | 2020 年美股融斷、2008 年金融海嘯 | 2009~2019 年美股大多頭時代 |

透過大盤指數或股價的漲跌幅度,可以作為我們對當前市場的一種判斷,其中不管是熊市或牛市,均為組成景氣循環的一部分,但「熊市」與「經濟衰退」到底是不是相同概念?答案為兩者並非相同的概念,以美國來說,若 GDP 連續兩個季度出現負成長才可說是出現「經濟衰退」之徵象,但實務上也需再參考失業率、物價、企業投資、民間消費等經濟指標。

💡看看美國經濟衰退的相關文章!

大盤本益比是什麼?公式怎麼算?

認識完熊市、牛市與經濟衰退等相關名詞後,接續來教大家一個判斷市場熱度的指標,也就是「大盤本益比」。如同「本益比」能衡量公司股價是否處於合理區間,「大盤本益比」亦可做為整體市場樂觀或悲觀的參考指標。

根據證交所定義,「大盤本益比」公式為:大盤採樣股票市值推計總額(所有上市公司市值總合)/大盤採樣股票純益推計總額(所有上市公司淨利潤總合),在實務上,會習慣檢視大盤本益比的趨勢走向,若大盤本益比呈現上升趨勢,則表示市場熱度高、投資人對未來看法樂觀;反之,則表示市場熱度低、投資人對未來看法悲觀。最後,於證交所官網「市場交易月報」專區,統整了台灣加權指數歷年的大盤本益比數據,大家有興趣都可以再參考!

💡更詳細有關於本益比的說明,可以閱讀這篇文章!

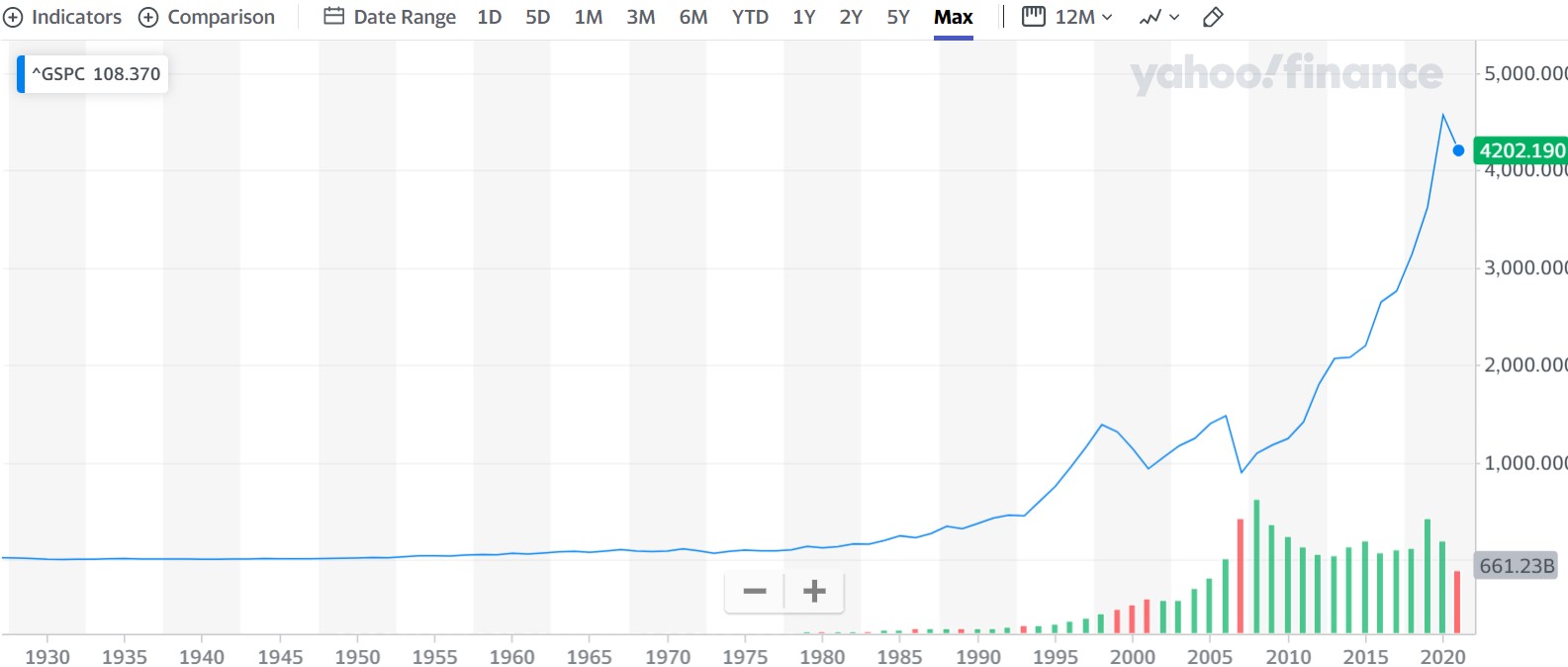

雖然當前市場仍深陷泥沼,但根據歷史經驗,市場處於牛市的時間遠超過熊市(如下圖標普 500 指數歷年走勢),只要人類社會持續運轉,長期而言,國家的整體經濟仍會持續成長。

資料來源:Yahoo Finance

資料來源:Yahoo Finance

當景氣反轉來臨,有哪些投資策略?

隨著各國央行升息態勢越趨明確,若市場行情開始出現築底並呈現反轉時,到底可以選擇哪些投資策略?下面將分別用三大情境來介紹三種投資策略:單筆投資、定時不定額、D 檔投資法。

單筆投資:勇於選擇戰場,精準掌握市場脈絡出擊

投資可以很簡單,尋找一個好標的並低價買進、高價賣出,就能收穫亮眼的投資報酬;但投資其實不容易,不論是要從茫茫股海中篩選出好標的,或是精準掌握股價的相對低點與高點,除了需要扎實的投資基本功(如分析企業財報、追蹤經濟指標等),對特定產業具備相當程度的研究之外,更能從個人的多年投資經驗中,累積自己的投資心法並加以改進。

每段景氣的反轉,意味著市場上的財富又再一次重新分配,如 2020 年爆發新冠肺炎,全球市場瞬間重挫,美股更發生多次融斷,但若你是經驗豐富的主動型投資人,在各國央行紛紛採行貨幣寬鬆政策,同時伴隨新冠疫苗的試驗成功,便能擇時進場賺取超額報酬。

定時不定額:兼顧紀律投資與報酬成長,聚焦長期趨勢發展

有人可能會想,雖然「單筆投資」的超額報酬聽起來很誘人,但所伴隨的高難度、高風險,使得整體投資操作並非表面上如此簡單,更遑論剛踏入市場的投資新手,在沒有培養一定程度的分析能力之前,就不太適合採用單筆投資策略。

但投資策略百百種,選擇最適合自己的才是王道,也才能走得長遠。回到上述討論,假設你今天是位初出茅廬的投資新手,想追求比定期定額還更高的投資報酬率,但不想承擔單筆投資的風險,就可以嘗試「定時不定額」。舉個例子,2008 年席捲全球的金融風暴,將全球經濟打落谷底,即便有基本面仍相對穩健的企業,其股價也被無差別下殺,市場一片風聲鶴唳,但對長期投資者來說,就蠻適合透過「定時不定額」開展佈局,除了透過紀律投入資金,並可運用定時不定額的機制,在下行行情時取得更多基金單位數,在上漲期間減少購入的單位數,讓總投入成本更得以控制,如此以來,待未來行情反彈的時機,其整體投資操作上,相較於定時定額就更有機會取得較高的獲利報酬。(定時不定額詳細介紹與試算結果)。

D 檔投資法:系統化自動逢低加碼,不錯失市場低點撿便宜機會

這邊讓我們把時間拉回現在,如果你目前在市場中仍有部位,相信自今年以來的感受,絕對就像是搭乘著過山車,在高通膨、央行強力升息、俄烏戰爭等多重因素之下,深陷於漆黑的山洞中等待盡頭出現。不過呢,正如文章前段所說,根據歷史經驗,市場處於牛市的時間遠比熊市來得長,對長期投資者更是如此,所以這邊就來介紹第三種投資策略,「D 檔投資法」。

簡單來說,「D 檔投資法」可以想像成發動汽車的前進檔,具有獨特的「自動加碼機制」,若下跌超過 10% 即自動觸發扣款,於市場下跌階段,能更快自動累積基金單位數,相較「定時不定額」有著更高的主動性,對投資新手而言,還能克服一般投資常見的「低點不敢買、高點沒有部位可以賣」的狀態,並貫徹巴菲特的投資心法”別人恐懼 我貪婪”。 (D 檔投資法試算工具)

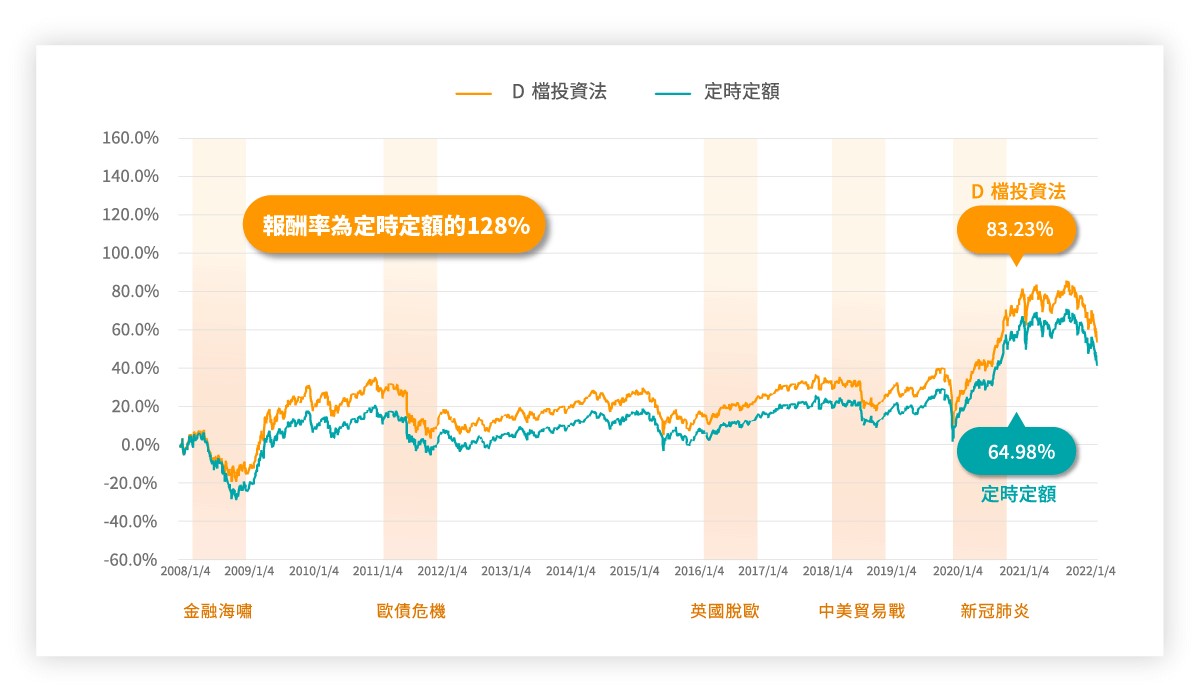

如野村投信D檔投資法網站所提到的,投資在相同的市場,D 檔投資法的效果比起定時定額更加亮眼。例如: 以2008/1/4~2022/06/30 台灣證交所指數計算,D 檔投資法與定時定額之基金扣款日:每月6日,每月扣款金額:NTD 5,000,經歷 5 次重大事件漸,D檔投資法的報酬率是定時定額的 128%。

資料來源:Bloomberg,野村投信D檔投資法網站

資料來源:Bloomberg,野村投信D檔投資法網站

看完上面的三大投資情境與三種投資策略,是否也想趁近期市場相對低點提前佈局、一展身手?對這個投資法感興趣的投資朋友,可以再到野村投信官網,或搜尋野村投信D檔投資法,了解更多喔!

【延伸閱讀】