生技醫療產業概況

隨著高齡化與慢性病人口增加、新興市場擴張,以及醫療技術的進步,使得生命科學及醫療產業在近年來得以逐步成長擴張;然而,也由於政府、醫療服務業者以及醫療保險積極從事於降低成本、改善品質並且提昇服務價值…等活動,因而大幅改變了醫療保健產業的供需版圖,同時也讓全球製藥、生物科技以及醫療科技等生命科學產業,必須調整傳統的研發方式、訂價策略、供應鏈管理以及商業模式,以因應1)由數量導向轉換為價值導向的醫療給付模式;2)政府為降低藥品與設備成本,因而建立價格管制並增加學名藥及生物仿製藥使用;3)日益增加的法令規範;4)已開發國家的營收成長趨緩,迫使業者必須聚焦於新興市場發展…等趨勢。(資料來源:勤業眾信Deloitte)

2014年製藥、生物科技與醫療科技的市場規模

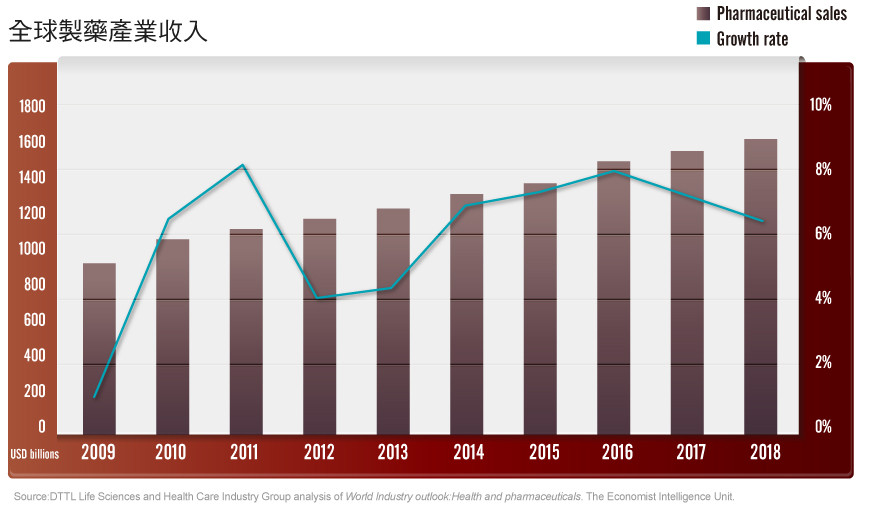

持續成長的醫療保健支出,使得製藥業的總營收逐漸攀升;其中又以抗腫瘤藥物為最主要的營收來源。若以地區別劃分,那麼北美洲則以占總銷售額41.9%的比例,而成為全球藥品最大市場,其次分別為亞洲/大洋洲(26.8%)、西歐(19.8%),以及拉丁美洲(6.8%)。此外,儘管藥品的銷售量日益成長,但是製藥業者仍然必須面對明星藥品的專利即將到期、仿製藥競爭,以及政府和醫療服務業者亟欲控制成本…等諸多挑戰。

目前生物科技業的主要收入仍來自於歐洲及美國,但是由於主要企業在美國市場的銷售成長放緩,因而印度、中國和巴西等新興市場的營收預計將於五年內持續成長。其次,近年來大型製藥企業多選擇透過收購生技廠商以獲取新的創意想法,因此製藥與生物科技兩項產業的界線,也隨著合併收購的數量增加而變得更加模糊。

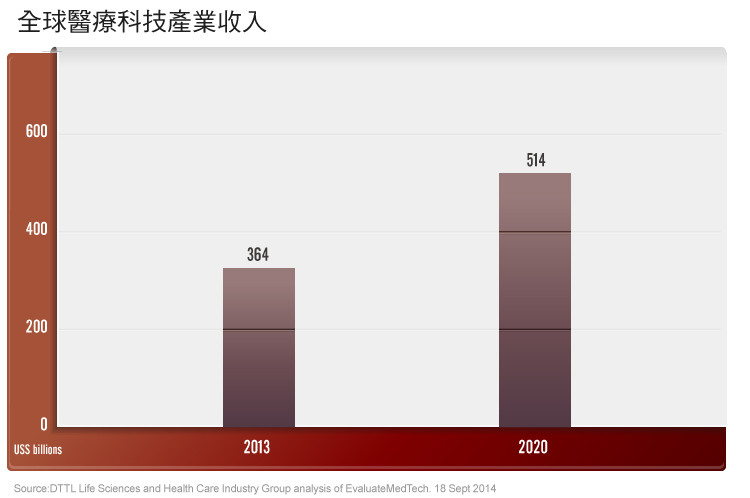

醫療科技產業除了受惠於全球市場的表現逐漸改善,也因為併購數量增加、FDA將核准PMAs的平均作業時間由35.9個月縮短為18.4個月…等法令改變,而進一步刺激投資與併購並且帶動產業成長。根據推算,美國仍為全球最大醫療科技市場,其主要產品為麻醉、呼吸設備及照射儀器,各佔該市場的22%。此外,全球醫療科技大廠在面臨已開發市場對於成熟性產品需求疲弱的威脅之下,可望將能夠在新興市場維持雙位數成長,並且針對新患者群推出新產品。

根據研究資料顯示,預計全球藥品銷售額的平均年成長率於2014年至2018年將達6.9%,高於同期的醫療保健支出年均成長率5.2%;同時,製藥產業的營收規模也將從2014年的1.23兆美元成長至2018年的1.61兆美元。除了抗腫瘤藥品之外,治療心血管疾病的藥品預計也將熱賣。未來,生物相似藥的需求仍持續成長,業者也將利用過期的專利來壓低成本。

就生物科技產業而言,在2014年至2019年之間,全球銷售收入預計將以每年9%的速度成長,並達到4,449億美元;驅動此成長的主要力道來自新興市場的相關投資,以及人口老化趨勢所帶動的醫療照護需求。在醫療科技產業方面,2013年至2020年的營收規模預計將以5%的年均成長率增加,並於2020年達到5,135 億美元。體外診斷器材預計將是2018年最為熱賣的產品,銷售額可望達到716億美元;此外,神經系統醫療設備則將是銷售成長最快的產品,市場規模預計將以每年7.1%的成長率達到98億美元。

輝瑞(Pfizer, PFE-US)公司介紹

輝瑞於1942年6月創立於美國達拉瓦州,是一間以研發為基礎的全球製藥公司;該公司的產品包括許多全球知名的藥物、疫苗以及消費保健品。目前,輝瑞同時在成熟國家與新興市場推動促進健康和預防的疾病治療方案,並與醫療服務團隊、政府單位等組織合作,以期提供全球民眾獲得可靠且可負擔的醫療服務。輝瑞公司的營收,主要來自於生物藥品的製造與銷售,其餘則有小部分來自於與其他公司合作產品研發的聯盟協議收入。

業務營運

輝瑞公司自2014年度開始,即透過包含有創新產品業務以及既有產品業務的全新商業架構進行全球業務的管理;其中,創新產品業務包括全球創新藥品部門(GIP)和全球疫苗、腫瘤和消費保健部門(VOC),而既有產品業務則包括全球現有藥品製造部門(GEP)。每個營運單位皆由單一主管所領導,並且個別負責各單位的商業活動、以及部分尚在研發階段或者已獲概念性證明的產品計劃,而每項業務則皆同時涉足於成熟國家以及新興市場。

輝瑞認為,擁有創新且具專利保護產品的GIP和VOC部門,可以透過持續針對具發展性產品的投資、在開發過程中確保產品的高度差異性,以及致力於未獲滿足醫療領域…等方式而成功發展;因此,上述部門不僅應該多以科學角度為導向、讓產品具有差異性,同時也需與醫療服務供應商及消費者之間達成較高層次的協議。在GEP部門方面,輝瑞則預期可透過提供有效、低成本且高價值的治療方案,而為公司帶來龐大的現金流;基於對生物開發、藥品監管及製造技術的專業,輝瑞將可透過GEP部門擴大生物相似藥的推展並實現其商業化戰略。

生物製藥產品

分屬GIP、GEP和VOC部門所管理的生物製藥業務,產品內容包括有Lyrica、Prevnar系列、Enbrel、Celebrex、Lipitor、Viagra、Zyvox、Sutent、Norvasc…等;此外,輝瑞亦已與Aricept、Enbrel(美國和加拿大)、Spiriva 和Rebif…等專利即將到期或者已經到期的生物製藥產品達成合作或者共同行銷協議,目前旗下的Eliquis藥品即為與Bristol-Myers Squibb(BMS)公司共同開發的例子,並且正在進行後續的商業化流程。

消費保健

從2014年營收數字來看,輝瑞的消費保健業務目前為全球第五大,並且在全球前十大消費保健品牌中占有兩名席次:分別為Centrum和Advil。輝瑞消費保健產品的營收在2014年總計為34億美元、較前一年成長3%,主要來自於5%的營運收入成長並已反映了約2%的匯兌損失。輝瑞的消費保健業務在許多國家皆具有領導地位,其中又以美國、中國、加拿大、德國、義大利和巴西的銷售額最高。目前,輝瑞在該領域的主要分類和產品線為:

- 營養膳食補充:善存(Centrum)、Caltrate以及Emergen-C品牌;

- 疼痛舒緩:Advil以及ThermaCare品牌;

- 腸胃護理:Nexium品牌;

- 呼吸道護理:Robitussin、Advil系列以及Dimetapp品牌;以及5)個人護理:如ChapStick護唇膏以及Preparation H.乳霜。

輝瑞於2012年8月與AstraZeneca公司達成協議,擁有胃食道逆流主要處方藥Nexium到期後的全球獨家銷售權;2011年12月,輝瑞則完成了併購丹麥公司Ferrosan旗下消費保健業務的計劃,該公司向來以生產膳食營養補充劑和生活消費保健品而著名,產品主要銷售至北歐地區以及俄羅斯、中東歐等新興市場。

研究與發展

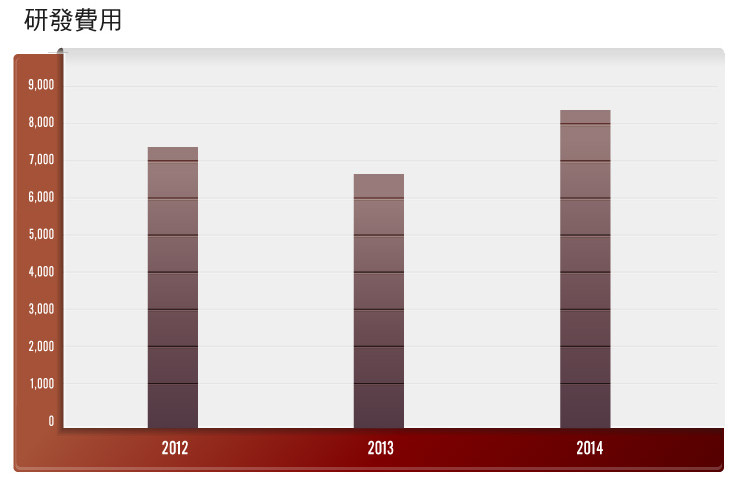

對於輝瑞而言,由研發所帶來的創新在該公司占有相當重要的地位,其目標就是探索、開發並將解決重大醫療需求的創新產品推向市場;自2012年至2014年期間,輝瑞分別投資75億、67億和84億美元用於研發。除了內部研發之外,輝瑞也透過與大學或生技公司等第三方單位簽訂協議,或者和其他製藥公司合作以進行產品研發;此外,輝瑞更積極對外尋找具有前景的化學生物技術、以及由第三方單位所研發的創新技術…等,並儘可能透過合作、聯盟或授權等方式將其納入產品開發流程或者融入公司產品線中。

截至2014年底,輝瑞擁有298項研發專案、其中有86項已進入註冊流程的第一階段,其餘專案則仍處於臨床試驗前的開發階段,而輝瑞位於第三階段的產品則有23項計劃。

輝瑞致力於加強全球研發組織,其研發重心在於透過科學角度提供具有商業前景和差異性的醫療方法,並且藉由創新能力在產業中保持長期領導地位,同時也針對生物製藥業務的合作創造出全新的開發模式。因此,輝瑞的研發專注於免疫與炎症、心血管與代謝症病、腫瘤、疫苗、神經和疼痛、以及罕見疾病六大主要領域,而生物相似藥品則亦為另一項必須重視的類別。

全球營運

除了美國之外,輝瑞在全球皆有設有營運單位,自2014年開始,全球的業務更被劃分為三大營運部門:GIP、GEP和VOC。此項企業內部新架構所帶來的影響之一,便是在該公司全球策略中占有重要地位的新興市場營運,能夠進而充分地融入至每項業務當中。早在2013年之前,輝瑞位於新興國家的製藥業務乃是由新興市場部門負責管理、成熟市場製藥業務隸屬於美國部門,而消費保健類的營運則分別由全球各單位進行管理。

行銷

輝瑞的處方藥主要為銷售給批發商,同時也直接向零售商、醫院、診所、政府機構和藥局進行銷售。輝瑞公司致力於讓產品能夠成為醫療機構或管理式醫療組織的處方,並且名列由該組織所核准的藥品清單當中,因為該組織所採用的分層共同支付…等設計能夠使藥品的使用率在處方藥中居於較有利位置。此外,輝瑞同時也與管理式醫療組織合作,協助其對於疾病管理、患者教育以及其他有助於治療流程的方案。

輝瑞在美國會透過廣告直接行銷,並且藉此向消費者說明藥品的核准用途、使用優點以及風險,以促進民眾與醫生的溝通更具意義;其次,該公司也會藉由廣告贊助,教育消費者關於疾病認識、預防保健、公共衛生以及該公司患者援助計劃…等議題。(註:我國禁止以廣告招攬患者及行銷藥品。)

輝瑞的消費保健業務乃是利用其自身的銷售網絡以進行行銷,在規模較小的市場中則偶與經銷商合作;消費保健業務的廣告和促銷活動通常是透過電視媒體、期刊雜誌、數位媒體廣告以及店內促銷…等方式傳遞,而銷售通路則包括經銷商、藥局、零售連鎖店、雜貨店和便利店…等多元管道。消費保健業務的營收來自於特定大型客戶,因而失去任何一位客戶皆會對該業務單位造成極大影響。

競爭

輝瑞公司目前處於競爭激烈且具有高度管制的市場,許多處方藥都正面臨具有相似療效的學名藥或生物相似藥的競爭;與其他廠商的競爭因素會依產品類別而不盡相同,其中,主要的競爭在於有效性、安全性、使用方便性以及成本效益。

輝瑞的競爭對手包括全球的研究型生物製藥公司、較具限制的小型研究單位、學名藥和生物相似藥製造商以及消費保健產品廠商;此外,輝瑞與其他製造或銷售相似疾病治療藥物的公司也會相互競爭,這些競爭皆會影響輝瑞專注於以創新科學提供滿足醫療需求且致力於改善治療方法的核心業務。輝瑞公司十分重視高達數十億美元的研發專案及相關業務發展交易,同時也期望藉此形成強而有力的產品研發過程;該公司對於研發的投資並不會因為藥品是否通過核准而中止,而會持續投入對於治療情境、潛在應用方向…等產品價值的長期了解。

在消費保健業務方面,輝瑞所面臨的競爭來自於製藥、消費品公司以及擁有自有品牌的零售商…等非處方藥業務競爭;其中,輝瑞的競爭主要受到產品有效性、顧客接受度、產品品質、新產品上市、藥品的成份療效和劑型以及其他諸如創新、定價、監管和立法事項(如產品標註、非處方藥取得方式等)的影響。在疫苗業務方面,輝瑞則需面對新一代疫苗引進所產生的競爭,例如Prevnar 13在專利到期之前,即可能必須面對替代性產品或者新一代肺炎球菌疫苗的競爭。

發展策略

研發是輝瑞的核心,研發產線必須滿足醫學上的需要以及合乎近年來新型療法的流程。輝瑞主要聚焦於六個治療領域以及生物相似藥品,這些領域具有相當高的潛在商業價值:

- 心血管及新陳代謝疾病

心血管方面的藥物-在2014年,用於心血管的Eliquis已在美國上市。這項藥物是由輝瑞和Bristol-Myers Squibb所共同研發,是第一個被認為能夠真正降低血栓栓塞以及房顫中風的藥物。新陳代謝方面的藥物-目前bococizumab的發展已經進入第三階段,能夠有效降低高膽固醇血症患者LDL的水平。目前仍在進行試驗,試驗對象包含高危險群的病患。

另外,輝瑞與默克合作,正在研發第二型糖尿病治療藥物SGLT2抑制劑,雖然這項藥物並不是市面上最早的藥物,但是輝瑞希望能使這項藥物在同類藥物中脫穎而出。 - 癌症

在2015年2月份,美國食品與藥品管理局已經加速通過了Ibrance,這項藥物是用於治療ER+/HER2 絕經後晚期乳腺癌。也是專供這類病患服用的第一項新藥。未來輝瑞也將會努力使這項藥物在其他國家能夠取得上市的認可。Xalkori則是用於治療沒有抽菸的肺癌病患,目前公司正在進行下個階段的治療,或許能夠延長病患的壽命。

目前公司正致力於成為免疫醫療學中的領導廠商,專注於治療癌症病患的免疫系統。並與德國Merck在免疫醫療學上合作,希望能夠趕上下一波治療癌症的新趨勢。 - 炎症

Xeljanz 是第一個口服JAK抑制劑,用於治療類風濕關節炎,目前正在研究是否也可用於其他自我免疫的相關疾病。目前將Xeljanz用於潰瘍性結腸炎的實驗已經進行到臨床第三階段,而用於慢性腸炎克隆氏症的實驗已進行到第二階段。 - 神經科學

目前已有一些生物製劑以及小分子原料藥用於治療失智症,包含阿茲海默症。目前也已有藥物被美國食品與藥品管理局指定為罕見疾病用藥,用於治療罕見遺傳疾病-亨丁頓舞蹈症。相較於其他公司,輝瑞致力於發展多巴胺的調節用於帕金氏森症較早投入研究,相信這項療法相較於目前現有的治療方式能夠對於帕金氏森症患者有較持久的效益,且可能減輕病患的負擔並提高病患的生活品質。

有些病患長期承受慢性疼痛必須抑賴鴉片類藥物來抑制疼痛,因此時常有濫用藥物的情況發生。而Embeda(硫酸嗎啡和鹽酸納曲酮)被證實能夠減少患者濫用藥物的可能性,此外,在美國已經核準的ALO-02能夠抑制濫用藥物的現象。 - 罕見疾病

目前已有12種藥物用於各種罕見疾病領域,像是血液、神經科學、遺傳性新陳代謝失調、肺部…等等。除了這些藥物之外,也長期專注於研究罕見疾病的起源用以開發治療罕見疾病的新藥。在2014年並與多個機構合作,像是一些英國的大學、學術性的醫療保健中心,希望能加速新型療法的發展。並與Spark Therapeutics Inc協議攜手合作有關B型血友病的基因治療方法。而與OPKO Health Inc共同為缺乏成長激素的成人或孩童研發長效人體生長激素。這項產品可能成為第一項長效生長激素的藥品。 - 疫苗

在2014年,FDA已批准Trumenba(B群腦膜炎球菌疫苗),這個疫苗是用於預防由B群腦膜炎入侵所產生的疾病。而Staphylococcus aureus目前也進行至臨床實驗第二階段。截至目前為止,沒有任何疫苗已取得許可執照可以預防這項疾病。另外公司也經由取得公司來擴展疫苗種類,像是在2014年取得Baxter,該公司研發對抗C型腦膜炎病毒的疫苗以及tick-borne encephalitis(蜱傳腦炎病毒)的疫苗。

在2015年,輝瑞取得Redvax GmbH的控股權,透過這項交易輝瑞獲得了CMV(巨細胞病毒疫苗),使輝瑞的疫苗業務更完整,將使輝瑞在CMV疫苗的研發展處於領導地位。輝瑞目前仍繼續投資於臨床實驗使產品更有價值,像是Prevnar 13(肺炎鏈球菌疫苗),是輝瑞最暢銷的疫苗,也是輝瑞的第2號旗艦產品,納入了輝瑞具有里程意義的研究-CAPiTA(社區獲得性肺炎成人免疫試驗),證明了接種該疫苗,確實降低了65歲以上成人CAP(疫苗型社區獲得性肺炎)的首次發作。 - 生物相似藥品

輝瑞專注於研發癌症的治療以及自體免疫失調的相關藥物。目前共有五項研發計劃正在進行當中,其中治療轉移性乳癌、濾泡性淋巴瘤以及類風濕關節炎的研究進行到臨床實驗第三階段。目前輝瑞正致力於成為生物相似性藥品的其中一個領導廠商。

近三年的發展狀況

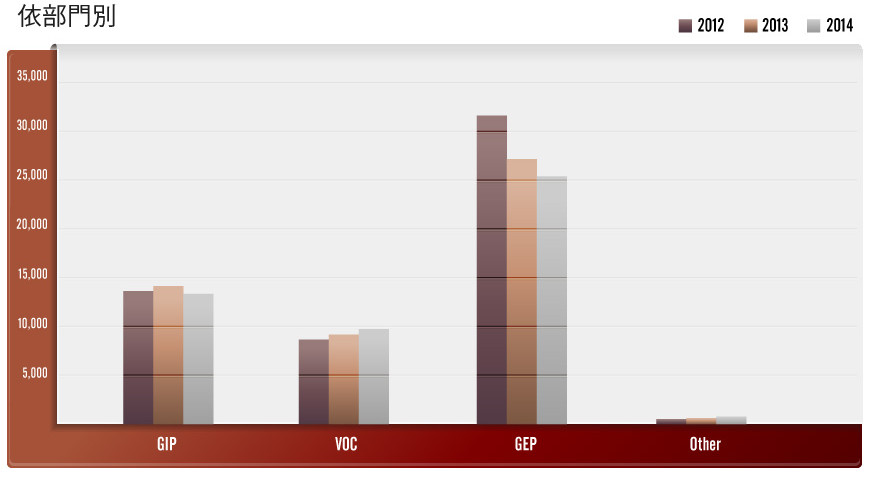

營收比重

從部門別中可以看出,銷貨收入下降得最快的是GEP,主要是因為藥物的專利期已過的關係,像是Viagra、Lipitor近三年的營業收入逐年減少

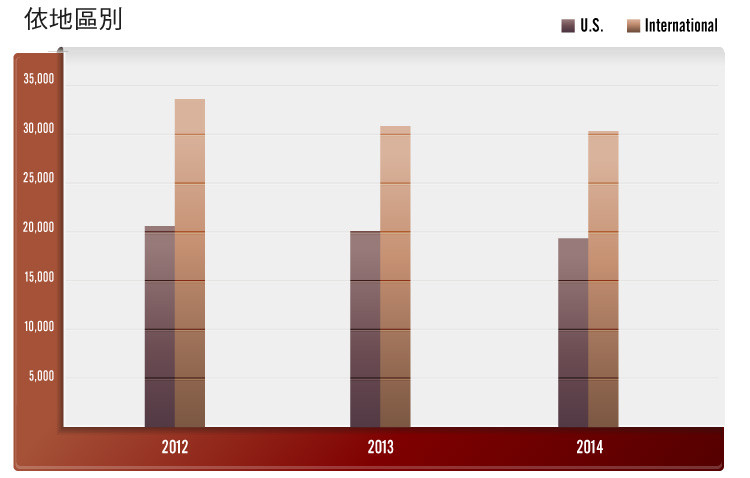

從圖中可以看出從2012年至2014年在美國以及國際間的銷售量都是呈現逐期下降的趨勢。輝瑞的生物製藥營收在2014年為457億美元、較前一年衰退5%,主要來自於3%的營運收入下滑以及2%的匯兌影響。就地區而言,第一大市場的美國生物製藥營收在2014年衰退了8%,而其餘市場則下滑近2%,顯示匯兌的確對營收產生影響。2014年,美國以外市場的銷售額占整體生物製藥營收的62%、較前一年成長1%。以下我們就美國市場和國際市場分別探討:

- 美國市場

在2013年,營收減少主要是因為Lipitor、Revatio和Geodon這三項藥物的獨占期已過,與Amgen的Enbrel共同銷售合約在2013年10月份到期,generic atorvastatin和Zosyn的銷貨收入減少以及因為政府採購Prevnar的數量下降而使Prevnar的銷貨收入也隨之減少。

在2014年,美國銷貨收入下降主要是因為之前提過的Enbrel的共同銷售合約於2013年10月份到期;而Spiriva的共同銷售合約也在2014年的4月底到期。還在Detrol LA、Celebrex和Lipitor這三項藥物的獨佔期已過,而使收入下降。

雖然有部份藥物使營收減少,但有些藥物,像Lyrica、Prevnar、Xeljanz、Eliquis、 Xalkori 和Inlyta在2014年的表現相當不錯,稍稍抵銷了因為專利到期以及銷售合約到期所減少的銷貨收入。

- 國際市場

2013年較2012年減少的主要原因是Lipitor在歐洲、日本以及澳洲的專利期已過;Xalatan/Xalacom在歐洲及澳洲的專利期已過。Viagra和Aricept 在歐洲的專利期已過。還有Spiriva在歐洲、加拿大以及澳洲的銷貨收入減少所致。

而2014年較2013年減少的主要原因是匯率的影響,雖然Norvasc, Zithromax, Xalabrands, Detrol, Effexor and Chantix/Champix在已開發市場還有Sutent在中國的銷貨收入減少,且Viagra在歐洲及Lyrica在加拿大的專利期已過,但由於Lipitor在中國Lyrica在其他已開發市場以及最近新加入市場的Eliquis, Xalkori,和Inlyta還有Prevenar 和Xeljanz的銷貨成長所帶來的助益,使國際市場的銷貨收入並沒有下降太多。

依批發商

在2014年三大生物製藥批發商對輝瑞影響最大,合計營收約佔輝端32%的營收:

- McKesson公司:占輝瑞整體總營收13%,其中占美國地區總營收34%;

- Cardinal Health公司:占輝瑞整體總營收10%,其中占美國地區總營收27%;

- AmerisourceBergen公司:占輝瑞整體總營收9%,其中占美國地區總營收24%。

- 依藥品別

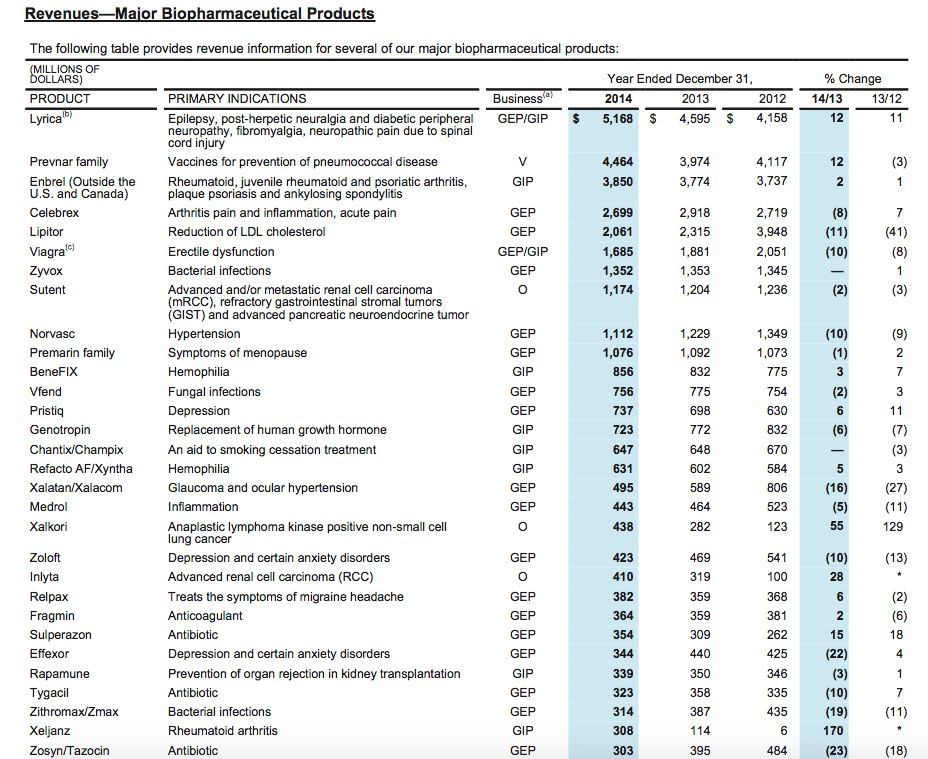

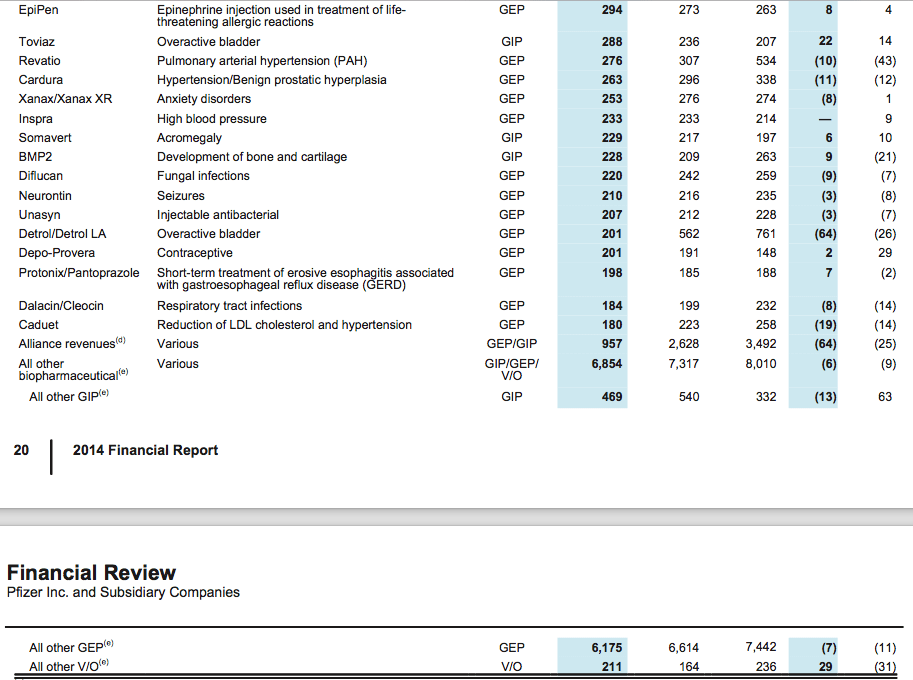

近三年來各類藥品對於Pfizer的營收貢獻如下:

from 2014 Pfizer annual report

在2012年研發費用較高,主要是因為輝瑞在當年度支付AstraZeneca2.5億美元以獲得Nexium(胃食管反流病藥物)的非處方藥(OTC)之全球專利。

而2014年研發費用較2013年度高,主要是因為與Merck KGaA的合作協議,兩家公司將共同研發抗癌藥物-anti-PD-L1,在2014年已支付8.5億美元。另外也持續投入心血管疾病的研究,像是PCSK9抑制劑,目前已進入臨床實驗第三期。另外還有與Merck KGaA合作研發的2型糖尿病藥物-ertugliflozin、治療乳癌末期新藥- Ibrance 以及其他疫苗,像是Trumenba (B型腦膜炎球菌疫苗)和Xeljanz(捷抑炎,治療類風濕性關節炎藥物),都是2014年的重點研發項目。

總結:

從總體市場來看,可以得知未來生技醫療市場仍大有可為。輝瑞身為全球生技醫療產業領導廠商的其中一員,投資人應時時關注最新動態,像是與AstraZeneca的併購案,以及新藥的研發結果都可能對輝瑞有重大影響。