隨著近日新型冠狀病毒疫情擴散,引發金融市場大幅震盪,不少人將資金撤出股票市場,轉移至全球最大的金融市場 – 外匯市場。那麼該如何交易外匯呢?一般來說,較常見的外匯交易方式有現貨交易、期貨交易以及保證金交易。

外匯現貨交易就是直接買賣外匯現貨,例如出國旅行時去換匯,就是一種現貨交易 ; 外匯期貨則類似股票期貨,買賣雙方約定於未來以某價格買入某數量的某貨幣 ,到期時清算或交割該貨幣; 那什麼是外匯保證金交易呢?一起看看吧!

外匯保證金交易是什麼?

外匯保證金交易最大特色在於可利用槓桿在外匯市場以小搏大,可先買後賣或先賣後買所選擇的貨幣對,且無到期日、無漲跌幅限制,亦可24小時交易,在不實際擁有貨幣的情況下,平倉後只做差額交割,結算價差損益,相當便利且彈性。不過以小搏大既能使獲利翻倍,也能使虧損翻倍,因此交易前,投資者需要先繳存一筆保證金作為擔保品,用來交割產生的虧損,故稱為外匯保證金交易。

保證金制度

外匯保證金交易制度其實不難理解,甚至與期貨有些類似。簡單來說,交易前客戶得先存入一筆保證金(通常是美元),若交易時產生的虧損達業者所訂標準,業者就會提醒客戶多補一點保證金,若客戶未補足保證金或補得不夠多,在虧損擴大到一定程度時,業者就會強制停損(平倉)客戶的部位,客戶亦可在一開始交易時自訂停損價位來控管風險。

實際操作

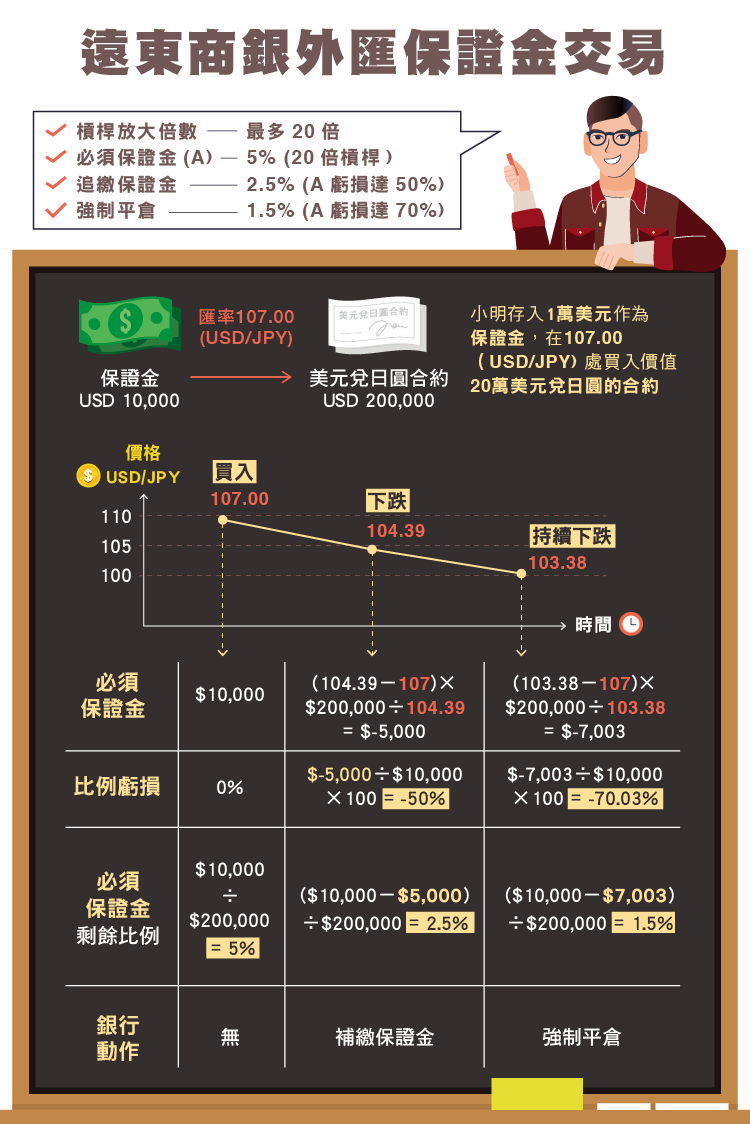

在開設外匯保證金交易專戶之前,提醒投資人記得要先看清楚各家銀行、期貨商等對外匯保證金的規範!下圖以遠東國際商業銀行(簡稱:遠東商銀)實際規範為例。

我們以圖片中的例子來實際計算看看吧!假設小明在遠東商銀開設一個外匯保證金交易專戶,並存入1萬美元作為保證金,遠東商銀給予他20倍槓桿,等於可做20萬美元交易,他想於美元兌日圓(USD/JPY)匯率報價為107.00元時買入 200,000 美元(即賣出 21,400,000 日圓),必須保證金是交易金額的5%(20萬美元 x 5% = 1萬美元)。

一個星期後,美元兌日圓匯率下跌至104.39元,此時小明的必須保證金已虧損約5,000美元,剩餘比例約為2.5%〔 20萬美元x 2.5% = 5,000美元〕,遠東商銀即會發出追繳保證金通知。

假若又過了一個星期,小明沒有增加保證金,美元兌日圓匯率再下跌至103.38元,小明的必須保證金已虧損約7,003美元,剩餘比例降至約1.5%以下,這時遠東商銀為了控管風險,即會將小明的部位強制停損(平倉)。

保證金要補多少?

剛剛提到若「必須保證金」虧損過半,遠東商銀會向客戶發出追繳保證金通知,依約定,客戶應補足到100%,但若客戶沒有補足,遠東商銀則按已增補的資金重新計算保證金比例;若客戶完全不補足保證金時,在來得及的情況下,會請客戶設置停算價位,以避免風險擴大。

存入保證金後還能領出嗎?

操作外匯保證金交易時,若有臨時資金需求,可以將已存入的保證金領出來嗎?答案是可以的,但需要將帳戶中的錢扣除必須保證金、保留虧損、浮動虧損、換匯損失(利息差),並經銀行核可後,餘額才可以提領。

注意風險控管!

相較外匯現貨交易、外匯期貨交易等,外匯保證金交易顯得相對彈性許多。也因為可以放大倍數,提供投資人以較小的資本參與外匯市場的機會。舉例而言,若你要操作20萬元的外匯交易,並利用1:20倍的槓桿,你只需要拿出1萬元 ; 若不利用槓桿,你就必須拿出整整20萬元來做交易。

不過筆者提醒投資人,使用槓桿會讓損失與收益金額同步放大,切勿忽視高收益背後的高風險!例如,若你拿100萬元去買賣外匯現貨,虧損1%時只會虧損1萬元 ; 但若你將這筆錢以1:40倍槓桿進行外匯保證金交易,這時若同樣虧損1%,所操作4000萬元的外匯交易,即會虧損40萬元!虧損金額足足是現貨交易的40倍!

這代表槓桿是個壞東西嗎?其實並不是的,槓桿是讓投資操作能更加有效運用資金的便利工具,是好是壞端看投資人如何運用及是否具備正確的觀念。若自身無法承受相應風險,卻去利用過高的槓桿而導致大幅虧損,那應該思考的是風險控管出了什麼問題,而非只是檢討槓桿這項工具。

因此提醒各位投資人,進行外匯保證金交易前,務必謹慎評估自身財務狀況及可承受的風險,才能安全的使用槓桿交易。若你還是有疑慮,在投資前可洽詢遠東商銀外匯保證金交易部門的專業建議!

【延伸閱讀】