寫在前面:

某天在國父紀念館散步時,看見很多人放風箏。頓時覺得,投資股票不也跟放風箏一樣?風箏要高飛得有風,股票要漲,也要有好的經濟環境;但風起時,不是每個風箏都能飛高,就像經濟好的時候,也不是每支股票都能上揚。

我們準備放風箏時,會等風來,而投資要進場時,也要等風起。我們要等待經濟的順風。

什麼叫做“經濟的順風“?

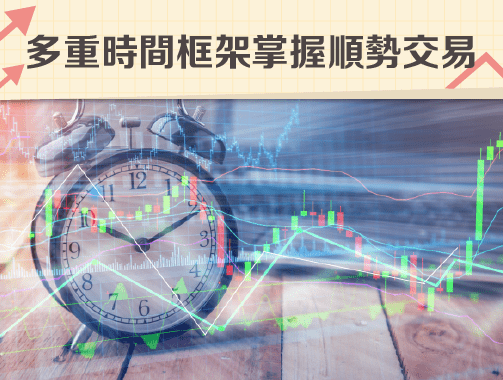

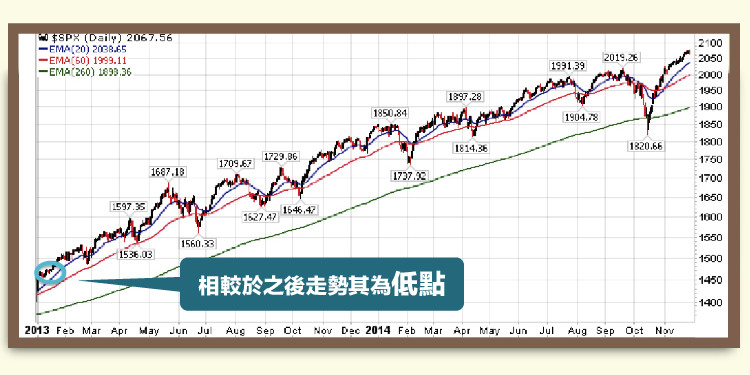

近年最明顯的例子,當屬 2013年的美國股市。那年的 S&P 500指數長這樣(見下圖):

這是個一路往上漲的概念。那一年,我靠著動能投資術獲利 30%。(其實應該獲利 40%,但我違反了自己設計的規則啊…>”<)

不是動能投資術特別厲害,而是那年的美國股市很給面子。S&P 500的漲幅就高達 29.6%(不含配息),既然美股這麼給面子,那我就樂得什麼也沒做。搭著順風車讓資產水漲船高。這背後的原因是什麼?為何有時候股市會一路往上漲?

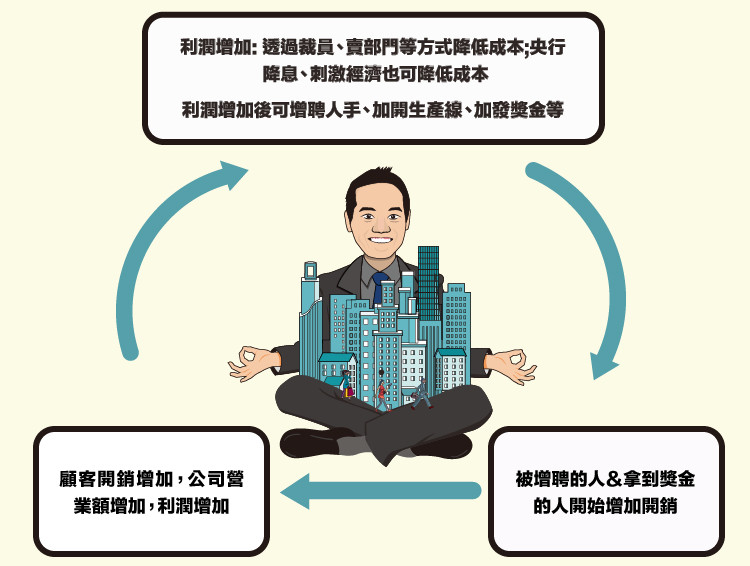

這又是馬太效應,經濟也會有正向的循環:

經濟正向循環的結果,就是個一路往上衝的股市。這種好事不會年年有,但只要股市存在的一天,它就遲早會出現。而只要掌握這種趨勢,就能得到豐厚的報酬。好啦,那…如何掌握?

如何掌握進場時機

很多人習慣用高低點來判斷是否進場,這很容易理解。畢竟,沒人想在金融海嘯前的高點買股票,因為一買就套牢一年。可是,沒有人在當下能知道現在大盤是高點還是低點。因為高與低是相對的概念。

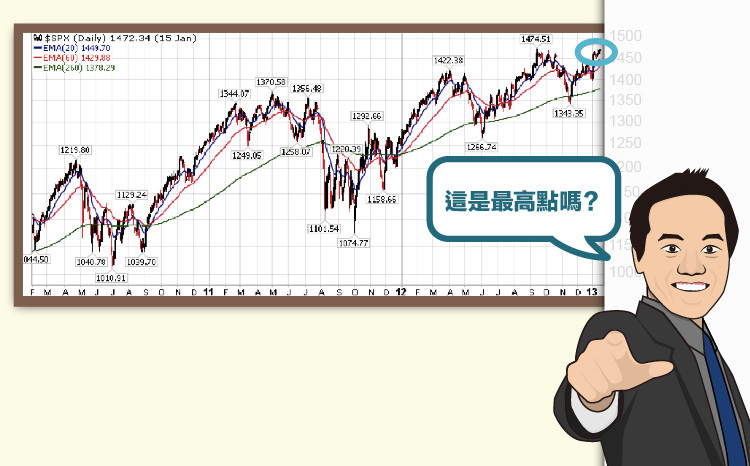

如下圖,藍色橢圓形圈起來的地方,看起來是不是高點?

如果我們身在當時,又跟過去三年相比的話,絕對會認為那是高點。

但如果跟現在比呢?

它就是低點了。(藍色橢圓處是 2013年的 1月中旬)

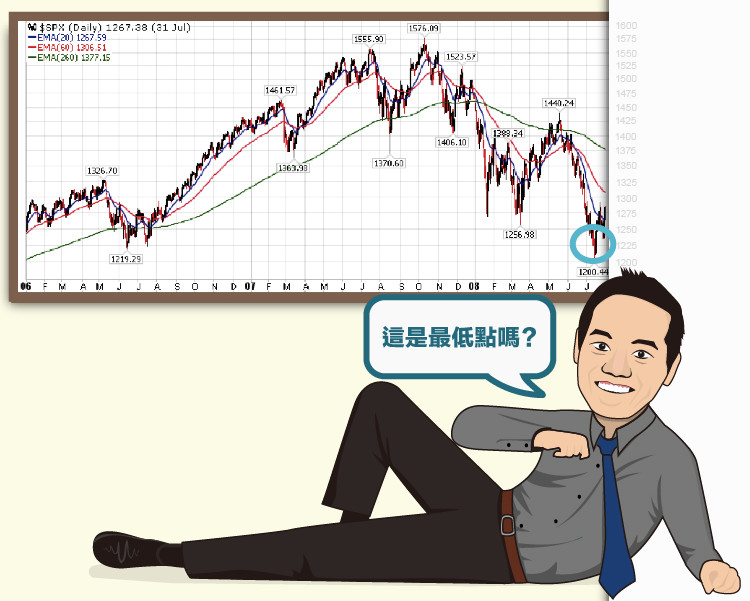

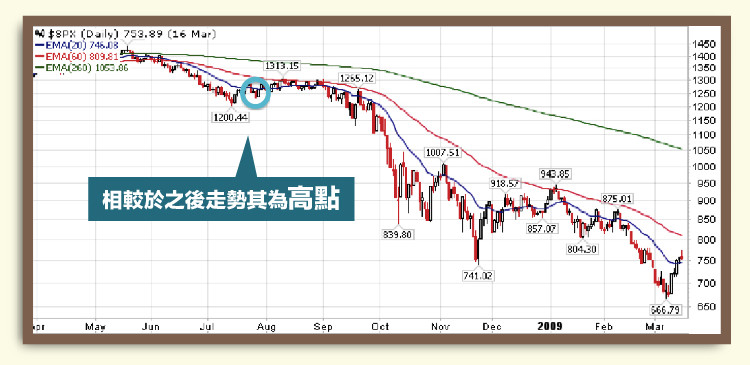

再看看下圖,粉藍色的地方是不是低點呢?

如果我們身在當時,再跟過去兩年相比,也絕對是低點。但再過個半年…

它又是高點了。(藍色橢圓處是 2008年7月底)

所以,用大盤高低點來判斷進出場的時機,很不適宜。因為那都只是過去的經驗,但未來絕不會跟過去一樣。事實上,我們永遠不知道大盤高能漲到多高,低能跌到多低。

那怎麼辦?

幸好,前輩們發明了均線這個概念,讓一切有跡可循。我們因此有了兩個真理:

真理1. 個股要慘賠前,股價一定會跌破年線! 所以我們能用這篇文章中的方法來設定出場點。

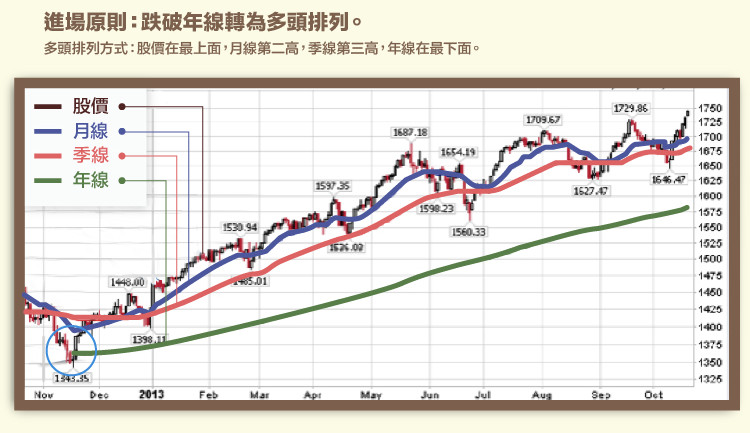

真理2. 大盤出現多頭排列不表示股市會大漲,但股市要大漲前,大盤一定會先出現多頭排列!多頭排列長這樣(如下圖):股價在最上面,月線第二 高,季線第三高,年線在最下面。

萬一真碰到一波大漲,進場點當然是越早越好。可惜,我們永遠不知道漲勢會從何時開始。所以,只能挑選勝率較高的位置進場。而當 S&P 500跌破年線(綠色那條),又轉成多頭排列時,就是勝率較高的進場點。我們來看看從 1982年至今 (2016年)的使用成果。

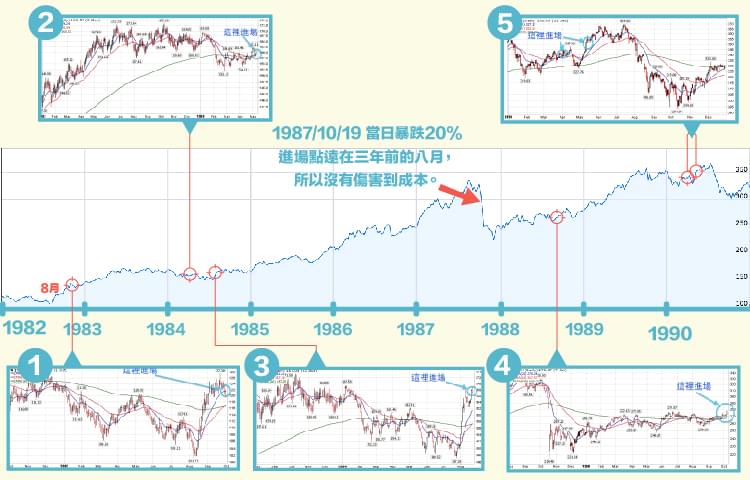

I. 1982年-1990年

進場點:(大圖可連結作者部落格)

- 1982年10月─能抓住 1983年的漲勢。或許有人覺得:10月進場太晚了吧?8月進場不是更好?我只能說:我也想,但是做不到啊~誰會知道那時是最低點呢?事後看來一切都很清楚,但當時絕對沒人有把握。我提出的是不用預測未來就能進場的訊號,讓照做的朋友能有最大的勝機。

- 1984年5月─這回失敗啦(掉漆)~之後又跌了下去。

- 1984年8月─我們遇上了持續三年的大漲。要是個股都沒有出場的話,還真是什麼事都不用做呢。

再接下來如何?

1987/10/19美股黑色星期一,當日暴跌 20%,因進場點遠在 3年前的 8月,所以沒有傷害到成本。這一跌下來,足足等到 1988年的 10月才再有機會進場。在這之前呢?請做什麼都好,就是別進場啊~

- 1988年的 10月─馬上跌了下來,卻又迎來了一次進場機會,然後就是一整年的大漲。

- 1990年 4、5月的兩次進場都失敗了(後續都下跌)。世上果然沒有穩贏的戰術啊~

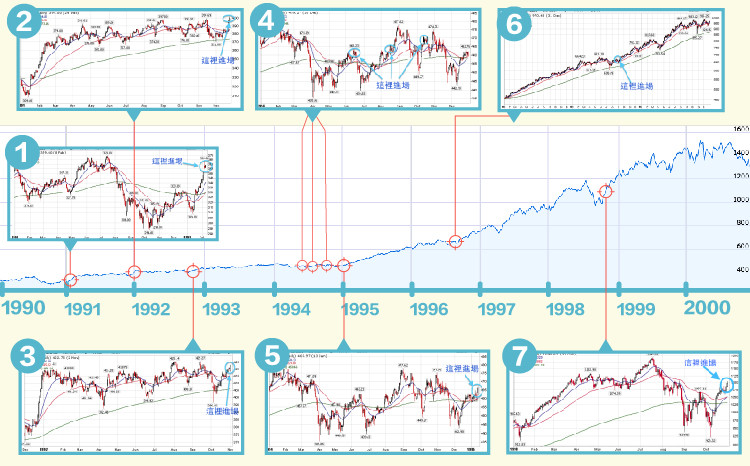

II. 1991年-2000年

進場點:(大圖可連結作者部落格)

- 1991年2月─進場在相對較低的價位。

- 1991年12月─1991的年底又再次出現了進場訊號。

- 1992年的11月─再出現了進場的時機(這兩年是怎樣= =),進場之後,再次享受一年的漲幅。

- 1994年6月─卻迎來了三次失敗的進場(進場後均下跌)。

- 1995年1月─開始享受長達三年的大漲。

- 1996年8月─中間還有一個進場機會。這次也是獲利的,因為這波大漲一直到1998年七月才告一段落。

- 1998年10月─再次享受了1999年的漲幅。直到1999年底,這之間出現了三次進場訊號,但都是失敗的。

接下來,就是2000年的崩盤啦~在進場訊號出現之前,唯一要做的事情就是等待。

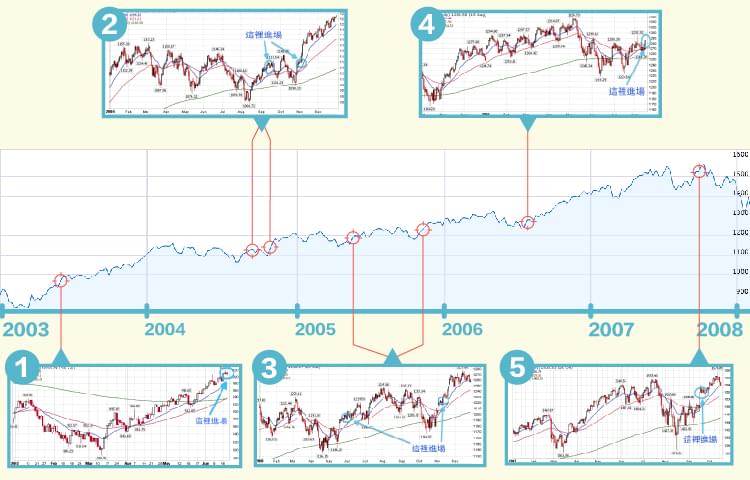

III. 2003年-2008年

進場點:(大圖可連結作者部落格)

- 2003年6月─出現一次進場訊號。

- 2004年9、11月─2004年下半年出現了兩次進場機會。這次的表現差強人意,漲沒多久又跌下來了。

- 2005年5、11月─2005年也出現了兩次進場訊號,第一次的表現不儘人意。第二次進場之後呢?抓住了一波小幅的上漲。

- 2006年8月─新一波的上漲訊號又出現了。進場之後又抓住了一波漲勢。

- 2007年9月─又出現了一次進場訊號。這次進場的結局我們都知道了。所以,一定要用這篇文章裡的技巧停損啊!

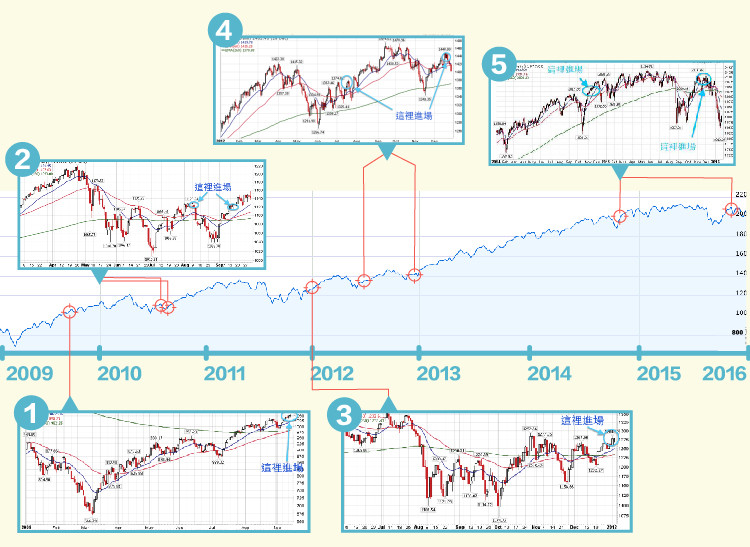

IV. 2009年-2016年

進場點:(大圖可連結作者部落格)

- 2009年9月─這個進場方式真的比較保守些,足足離最低點多了 57.8%才進場。但話說回來,誰能抓住最低點呢?進場之後,抓住了一小波的漲幅。但過沒多久,就掉了下來。

- 2010年8、9月─出現了兩次進場點。進場之後,這次抓住了一波漲勢。

2011整年都沒有進場的機會。

- 2012年1月─進場之後,會掌握一波小小的漲勢。

- 2012年7、12月─2012年又出現了兩次進場機會。進場後,接著就是長達一年半的大漲啦~這就是抓住2013年大漲的原因。

總結

從 1982年到 2016年初這樣算下來,“ S&P 500跌破年線轉為多頭排列 ”一共發生了 34次。這 34次當中,成功的次數有 20次,失敗的次數有 14次。

這 20次成功的次數當中,有 7次是屬於持續一年以上的大漲(大盤沒碰到年線一年以上)。而失敗的次數中,只要配合這篇文章中的停損策略,就不會造成嚴重的虧損。所以,抓住大漲不是太困難的事,只要遵守這些非常明確的訊號就好。還能省去研究經濟情勢、分析股價線圖的功夫呢。

相關文章:

● 如何抓住大漲-股市中的”馬太效應”

● 培養投資紀律的2大關鍵

《百舜的美股&投資專欄》授權轉載