如何改善投資報酬率?

最好改變對投資報酬的期待方式,而非改變投資方法。

別誤會,我並不是叫你調低心理的預期報酬率。

投資股市,設定甚麼樣的報酬率是合理的?

每年 15% 以上是合理的,因為我承擔了風險。

3%,我很保守,3% 就可以了,這麼卑微的目標,應該很容易做到吧?

這樣設定目標的方式,恐怕搞錯方向了,不僅會發展出錯誤策略,使用錯誤的工具,不管期待值多低,結果都會令人相當失望。

所以,成熟一點好嗎?用大人的方式來思考這件事。

設定預期報酬率的方式,通常不適合用絕對數字,而是用相對方式。

例如:我期待未來 10 年有「市場報酬」,也就是說大盤漲 10%,就賺 10%,大盤跌 15%,就賠 15%。也就是所謂的 beta。

或是,追求比大盤好的「超額報酬」,也就是說,大盤漲 3%,我可能賺 10%,也可能賠 10%。也就是所謂的追求 alfa。

投資股市不存在所謂的保本 (本金不波動或不損失),但每年有固定的成長,不管預期報酬率設的多低。連 1% 都不是合理的預期報酬。

所以,堅強一點好嗎?用大人的方式來設定預期報酬率。

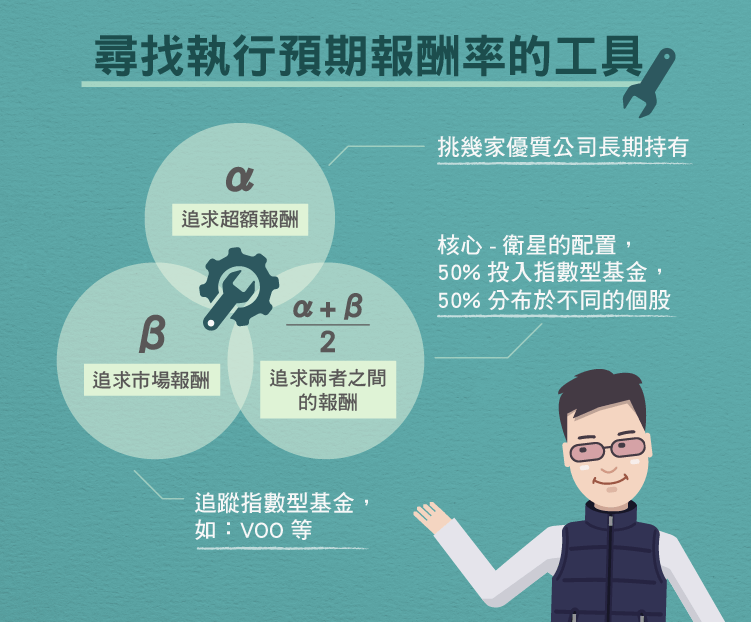

當我們能正確的設定預期報酬率,接下來就可以尋找執行這項策略的工具。想要得到「市場報酬」,就用 Index Fund,將資金投入追蹤指數的 ETF,如:VOO 等低管理費用的指數型基金。這個策略很簡單,買進後就收工了。

想要「超額報酬」就比較麻煩一點,代表你要有超額付出,承擔超額風險。可以從自己熟悉或比較簡單的產業下手,尋找幾家優質的公司,買進後長期持有,這些公司未來的表現,跟大盤的差異,產生的就是超額的報酬。此策略不適合太分散,如果持有公司超過 10 家,就會越趨近市場報酬,家數越多,越趨近。過於分散持股等於付出超額心血,得到市場報酬,很不划算。

在這兩個極端中間,有一種叫做核心 — 衛星的配置,將 50% (或更高) 以上的資金投入指數型基金,剩下的 50% 分布於數支不同的個股。這樣的配置,理論上的報酬率會介於兩者之間。

沒有人會 plan to fail,但大多人會 fail to plan,當我們用了設定比較正確的預期報酬率,就可以避免 fail to plan 的風險。

不過,股票是不認人的,不會因為被一個成熟又堅強的投資人買進後,就一路上漲,也不會因為被一個幼稚而懦弱的投資人買進後,就一路下跌。

但也不用妄自菲薄,之前跟「美股價值成長投資」版主 Joseph Lin 網聊時,他說:「股市之前,人人平等。」這點,我不能同意更多了,不管你過去績效多好,或多差,新的一年開始,大家的立足點都是平等的。

即使,全世界長期表現最好的投資人,或避險基金經理人都一樣,若以 2016 年 1 月 28 日往前算一年,這些大尾投資人表現如下:

Buffett:-9.64%

Soros:-17.18%

Bill Ackman:-30.62%

Carl Icahn:-39.81%

而代表大盤的指數型基金 VOO: -5.5%

我並不是影射買指數型基金比較好,只是當成 benchmark 做比較,像 Bill Ackman 在 2014 年的績效可是超過 40%。

找藉口很簡單-改善投資績效卻很難.png)