從 240 億買廠說起!代工龍頭富士康沖向造芯高地,要撕掉“蘋果後花園”標籤?

“代工巨人”富士康進軍半導體?

如果不是八月份財報會議的“口誤”風波,可能很多人都不知道,郭台銘已經不再擔任富士康董事長,而新任董事長劉揚偉已經上任一年多。這位被富士康內部稱為“最懂半導體”的新董事長,正把富士康引入晶片業務的“腹地”。

成立於 1974 年,現年 46 歲的富士康正籌謀“轉型”。如果說過去 46 年間,代工產線上的機器轟鳴是富士康的心跳強音,那當前,這個邁過不惑之年的 3C 代工巨頭正把半導體當作自己新的“強心劑”。今年 4 月份,富士康與山東省青島市簽約,擬定富士康半導體高端封測項目落戶青島,之後一度傳出這個項目投資額高達 600 億元。要知道,由於使用技術要求相對較低的後道工藝,半導體封測項目一般投資不過百億。隨後富士康官方下場闢謠,稱投資金額不實。 600 億大額投資雖是捕風捉影,但富士康進軍半導體領域的資訊同樣值得關注。畢竟,大多數人對富士康的記憶,還停留在“血汗工廠”,而如今,它正在試圖發展出比“iPhone組裝廠”更加多元的身份。

挖掘富士康的補“芯”歷史,早在 2016 年就有端倪。當時,富士康宣布將與全球晶片IP公司ARM在深圳建立晶片設計中心,此舉也成為富士康將進軍半導體的標誌事件之一。從那以後四年裡,富士康對外看似“無心”地收購半導體工廠、多次投資半導體項目;對內設立半導體次級集團、原半導體次集團總經理“上位”擔任集團董事長……從結果來看,其中嘗試有的已經有所成就,這在營收中也顯示出端倪。

目前,富士康投資的部分半導體項目已經開工, 2019 年富士康晶片業務營收衝破百億人民幣……這些均成為富士康決心進軍半導體的佐證。但是,從佈局方向來看,富士康已出手的方向涵蓋晶片設備、設計、製造、封測等許多領域,“多而不精”。一方面,明裡暗裡宣告著要向半導體領域進軍;另一方面,採用全產業鏈“一把抓”的建設方式,富士康真能完成從“代工巨人”到“造芯巧匠”的轉型嗎?

▲富士康旗下半導體設備公司京鼎( 3413-TW )精密科技

從接盤夏普說起,無心插柳還是蓄謀已久?

2016 年,郭台銘領導下的富士康做了三個決定: 35 億美元高價收購日本國民家電品牌夏普、與晶片IP大廠ARM合作設立晶片設計中心、與深圳市政府簽署在半導體科技領域和創業孵化器方面共同努力的聲明。彼時,夏普作為日本電視領域的“百年老號”,因經營不善連續 8 年出現虧損。當年富士康的日子也不“好過”,由於頭號客戶蘋果的iPhone 6s 需求低迷,作為組裝商的富士康營收被波及而與上期相比下滑 2.8% 。這是富士康自 1991 年上市以來首次出現年度營收下滑。

從這個角度看,富士康掏出 35 億美元的真金白銀,背後或有戰略自救方面的考量。當時,業界傾向於將這次收購解讀為富士康看中了夏普在液晶面板上的技術、製造實力,以及防止競爭對手三星收購夏普的技術,卻忽視了夏普旗下有一座半導體電子元件工廠(夏普福山工廠)的事實。而正是在收購夏普之後,富士康在半導體領域的佈局開始加速。

收購夏普不久後的 10 月份,富士康宣布了與ARM合作在深圳設立晶片設計中心,並與深圳市政府在半導體領域達成合作。11 月份,富士康創始人、時任董事長郭台銘對媒體透露稱,將“整合兩家公司(夏普和富士康)在半導體領域的經驗”。同時,郭台銘聲稱,原本想的是發揮夏普在電視領域的作用,但現在對晶片領域有更大的設想。

▲富士康創始人、首任董事長郭台銘

或許是收購夏普讓富士康體會到了“借力”成熟企業發展的甜頭,當下一個收購機會出現時,富士康毫不猶豫地再次出手。

2017 年,日本電子廠商東芝尋求出售機會,與夏普不同的是,東芝的計劃是把半導體業務剝離出去,另外,東芝是全球NAND Flash快閃記憶體市場的領先玩家。 2016 年第四季度,東芝在全球NAND Flash快閃記憶體市場市佔率高達 18.3% ,居於全球第二大,僅次於韓國三星電子。面對這塊半導體領域的“肥肉”,富士康邀來老客戶蘋果和亞馬遜提供資金協助,最終豪邁給出 270 億美元的定價,價碼遠高於其他競購者。

儘管最終,這筆交易因遭到美日政府阻撓而未能達成,但富士康在半導體領域的佈局並未停止。細究富士康無法收購東芝的原因,不外乎是它的台灣基因。據日本現代商業雜誌網站援引的日本經省官員的話稱,“鴻海的工廠主要設立在中國,如果把高技術的快閃記憶體放到中國生產的話,該技術馬上就會被中國人盜竊,日本絕對不會允許這樣的事發生。”報導稱該官員特別指出,東芝快閃記憶體業務賣給蘋果這樣的IT公司是可以的,但不能是中國IT公司,要美國公司。

“最懂半導體”的董事長走馬上任,晶片長線佈局

富士康收購國外先進半導體廠商的路基本被堵死,無法通過收購“借力”,那就只能自己“發力”了。 2017 年,富士康分拆出專攻半導體業務的次集團,代號為S。 S次集團業務涵蓋半導體晶圓及設備的製造、晶片設計、軟體及儲存裝置等。

富士康對晶片的重視也體現在對S次集團的高層選擇上。郭台銘特別安排時任夏普董事會董事和B次集團(主攻數位產品)總經理的劉揚偉出任S次集團的總經理。郭台銘曾稱讚劉揚偉“最懂半導體”,在去年,郭台銘的董事長“寶座”也“爆冷”交棒給劉揚偉。

▲富士康現任董事長劉揚偉

劉揚偉於2007 年加入富士康,而富士康集團中不乏從1974 年初創就在其中任職的元老,可以說劉揚偉在富士康的中生代高層中資歷並不算深厚,但卻是郭台銘在業務上最為倚重和信任的大將之一。實際上,劉揚偉算是半導體領域的“資深專家”,其與郭台銘亦是因此結識。上世紀 90 年代,劉揚偉在美國創辦了一家主板及集成電路公司,這家公司隨後被富士康收購。據稱當時郭台銘就表現出對劉揚偉的賞識,並邀請後者在被收購的公司中繼續留任,但不巧的是劉揚偉最終加入另一家公司,最終在 2007 年才進入富士康任職。

進入富士康之初,劉揚偉擔任郭台銘特別助理。之後幾年,郭台銘對劉揚偉的賞識和信任逐步加深。在富士康內部,劉揚偉的職位“步步高升”,在 2019 年郭台銘卸任前,劉揚偉已經進入董事會;生活中,台媒還曾報導過郭台銘與劉揚偉一同打高爾夫、吃牛肉麵等。可以看到,夏普、S次集團等富士康對晶片的重要佈局劉揚偉均有參與。談及富士康的半導體佈局,劉揚偉曾表示,鴻海一定要參與半導體事業,一定會擁有半導體技術,並且要佔領晶片技術的高地,進行上下游產業鏈垂直整合。

富士康造芯計劃遍布產業鏈上下游

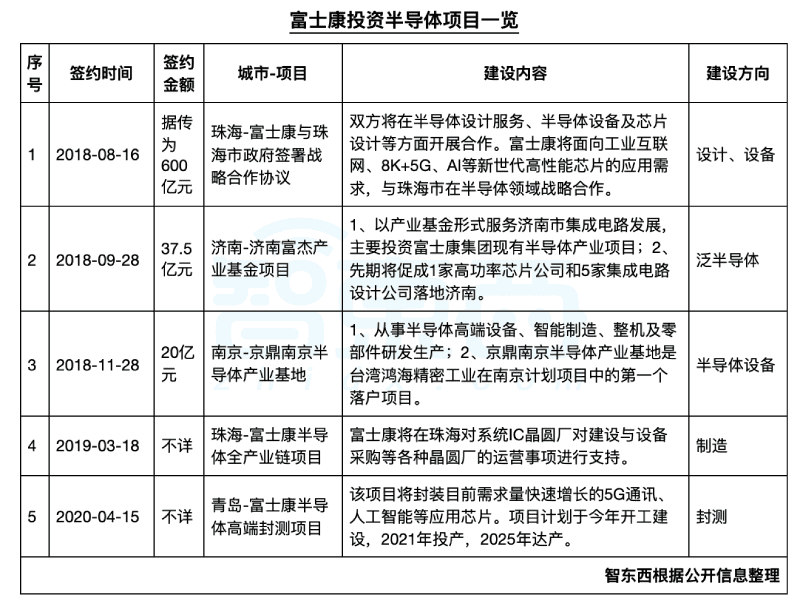

除了嘗試收購半導體廠商和調整自身組織架構,富士康還在大陸各地積極佈局,根據公開資訊得知,在珠海、濟南、南京、青島等地均有富士康投資建設的半導體項目。從富士康投資的半導體建設方向來看,富士康涉足了半導體全產業鏈。具體而言,包括半導體行業上游的設備、設計,中游的製造,下游的封測等。這一點尤為明顯地體現在富士康投資建設的半導體產業項目上。

回看富士康投資的5 個半導體項目,其中有三個項目均在2018 年完成簽約, 8 月份簽約落地珠海的項目定位半導體產業鏈上游的IC設計服務、IC設計和半導體設備; 9 月份簽約的濟南富傑產業基金項目服務範圍較廣泛,以產業基金形式服務濟南市IC發展; 11 月份簽約的京鼎南京半導體產業基地從事半導體設備、製造等。

2019 年,富士康又推動一個半導體全產業鏈項目在珠海簽約落戶,並傳出富士康要在珠海建設晶圓廠的消息。今年上半年,富士康半導體高端封測項目在青島簽約,主要瞄準 5G 晶片、人工智慧晶片等產品的封裝需求。目前,富士康建、投的半導體項目還未有項目投產。

2019 年富士康晶片業務營收 165 億元

關於富士康進軍半導體領域的原因,業界有許多解讀,比如,有人說是因為富士康想改變在業務上對於蘋果過於依賴的現狀,還有人說是因為富士康昔日“小弟”立訊精密的成長讓富士康感到代工業務被“奪走”的危險。

在富士康前董事長郭台銘的口中,造“芯”計劃是為了滿足富士康自己的晶片使用需求、降低成本。2018 年,時任富士康董事長郭台銘到北京大學演講時談到,富士康開發工業物聯網計劃,需採購大量傳感器、傳統IC零組件等,集團一年採購半導體金額超過4 億美元。也就是說,如果晶片能夠“自產自銷”,富士康就能節省下一大筆費用。不論是出於什麼原因,富士康的造芯之路已經走了 4 年,那麼成果如何呢?

在2019 年11 月5 至10 日舉辦的第二屆中國國際進口博覽會上,富士康專攻半導體業務的S次集團展出四大晶片產品,分別是智能邊緣計算解決方案(BOXiedge)、機器視覺晶片( TAI2581 )、NB-IoT晶片( FXN2120 )、多核心邊緣計算晶片( FXN3102 )。從產品來看,富士康半導體業務在當前熱門等邊緣計算、機器視覺等領域均有佈局。從S次集團的架構來看,目前S次集團的附屬公司有從事半導體設備的京鼎精密科技、從事封測的訊芯科技、從事LCD驅動晶片生產的天鈺科技等。

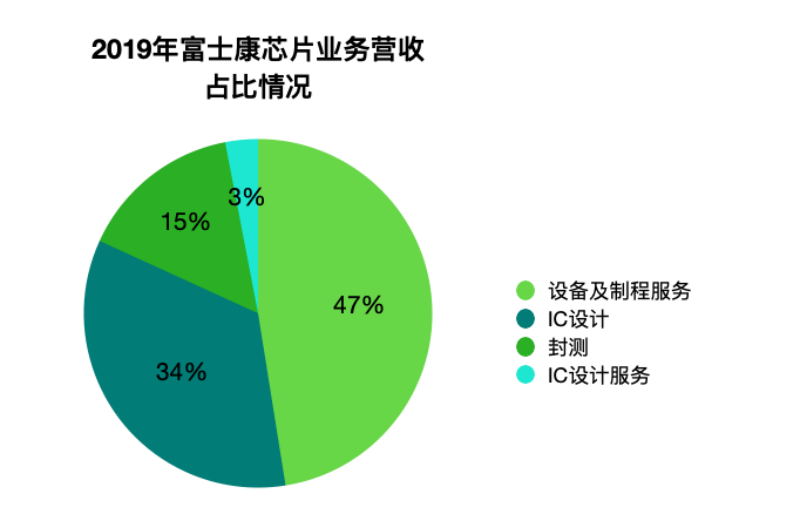

2019 年,富士康半導體業務實現營收 700 億新台幣,在富士康全年營收中佔比約 1.31% 。半導體業務營收中, 47% 來自於設備及製程服務、 34% 來自於IC設計、 15% 來自於封測、 3% 來自於IC設計服務。整個 2019 年,富士康總營收為 5.33 萬億新台幣。

結語:轉型?跨界?都沒那麼容易

目前,富士康集團旗下擁有共 22 家企業,員工總數超過百萬人。 2019 年,富士康全年營收總計衝破萬億人民幣。巨額營收背後,富士康“為人做嫁衣”的代工模式利潤並不高,淨利率僅約為 4.55% ,且對廉價的勞動力和蘋果的訂單數量高度依賴。一體兩面的富士康,長期以來承擔著“全球第一大代工廠”和“血汗工廠”的毀譽參半,以及承受著利潤率低的“隱痛”。如果能在晶片領域紮下根來,將有助於富士康優化營收結構。

富士康創始人郭台銘有句名言“走出實驗室,沒有高科技,只有執行的紀律”,一語道盡富士康集團“帝國”一直以來的成長邏輯。憑藉這種鐵血手腕,富士康的業務範圍一路從賴以起家的連接器延展到電腦、汽車、消費電子代工。但是,晶片產業要求重資產投入,而且回報期較長,絕非單憑紀律就能“死磕”出成果。在這個客觀前提下,富士康的“晶片巧匠”轉型之路注定艱難。

4 年過去,看來富士康仍未在半導體領域找到自己的確切定位。之所以這麼說,一是因為富士康的半導體業務營收規模雖已衝破百億人民幣,但是在集團總體營收中佔比不到 2% ,遠不能成為給整個集團輸血的新心臟。另一方面,半導體項目要求重資產的長期投資, 2016 年至今富士康建、投的半導體項目看似在產業鏈上下游“遍地開花”,但均未進入投產、滿產的良好運轉階段。

目前,富士康“大而全”的晶片業務版圖逐漸顯現,其下隱藏著的是富士康兩代董事長向高科技、高利潤型企業轉型的野心。但不能忽視的是,目前富士康取得的造芯成就還不多。富士康這張歷時 4 年,遍布半導體產業上下游的大網何時收網,仍舊值得關注。

⟪36氪⟫授權轉載

【延伸閱讀】

電競硬體後進者_-.png)