這篇文章主要的切入點是巴菲特在波克夏(Berkshire Hathaway, BRK.A-US)時期買入的數據作為主要分析對象,筆者認為這個學習方法相當必要的。原因有二:

一、以數據說話,不講故事是正確投資的基礎。

二、實際買賣是巴菲特最純粹誠實的動作。而說出的文章語言或多或少有目的性。雖然巴菲特是一個誠實的長者,但總會有在一些情境下有少許自帶偏見和傳音人自帶經驗性誤解。本文的數據主要來自《巴菲特投資案例集》。

巴菲特曾說自己是 85% 葛拉漢,15% 費雪,經過計算葛拉漢的重要性是費雪的 5.66 倍,先從重要的講起。先師葛拉漢在《智慧型股票投資人 (The Intelligent Investor: The Definitive Book on Value InvestingThe Definitive Book on Value Investing) 》留下來兩個安全邊際,一條是清算價值邊際。

另一條重要選股標準是股票的回報率 (本益比倒數) 要兩倍於無風險利率,多出來的一倍即安全邊際。意思就是將股票的本益比與淨資產收益率換算成年百分比率為 % 單位,與無風險利率進行對比,必須多出一倍用來緩衝風險。

筆者認為聰明的投資者之所以聰明,是因為他在所有的投資商品的風險和回報率進行對比,比較之後再進行理性選擇。如果一支股票連無風險的收益都不能保障,那就是投機,屬於笨蛋投資者,為了讓數據比較簡單化來先將 PE 和 ROE 換算年回報率,等會用到:

- 年回報率=100/PE

舉個例子,假如用股票當前價求出 5 年的平均 PE 為 15,那經過公式計算它的年收益率為 6.66%。為什麼要 5 年平均呢?因為公司是有好年景與壞年景的,經濟學上稱為週期,有強有弱。這樣對長期投資者來講更準確,葛拉漢與巴菲特是這樣做的。

- 年回報率= ROE/PB

這個公式比上一個更適合有虧損的企業。也更好計算,如公司 5 年平均 ROE 為 20%,PB 為 2。那公司年收益為 10% (自由現金流資金周轉率等效率指標,不能對年回報率進行加成,本公式已經是在計算年最大收益,只有提價權和壟斷才能加成) 。

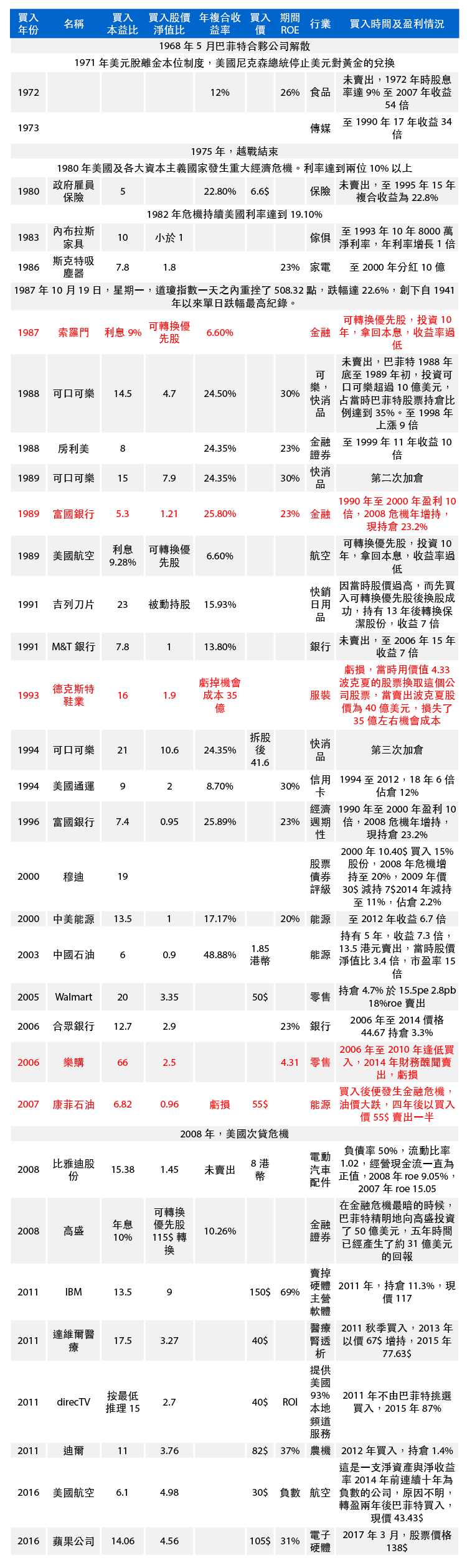

本文的重點數據來了,上圖:

從上圖是巴菲特買入公司估值數據的不完全統計,還有很多買過的公司,由於筆者精力有限,不一一列舉。

1980 ~ 1999 年美國國債利率平均為 6% 上下浮動,巴菲特當時獲利平均年化 26%:

根據上圖表格,筆者選取巴菲特在 1980 ~ 1999 裡不算最看好,並且數據比較完整的股票,剔除被動持股的 “吉列公司 (Gillette)”,與數據不全的公司,得到 6 個。股神對週期較強平均 ROE 為 20.75% 股票的平均買入 PE 是 7.55 倍,對應收益率為 13.24% 兩倍多一點與國債利率,說明巴菲特嚴格按老師的方法買入,得到喜人的收益。

讓我們來瞧瞧他最看好的股票買入估值,希望投資者記住,這兩支股票是大部分是在公司危機時間買入,危機很重要。

1994 年約 21 倍 PE 再次加倉可口可樂(Coca-Cola, KO-US) (Coca-Cola) 比較罕見,換成年收益率為 4.76%,不是股神的一貫作風,即使這個估值巴菲特主動買入也是小機率事件,筆者將它剔除。兩次可口可樂的交易是在的本益比在 15 倍以下買入並重倉 40%,大賺一筆。

如果單算可口可樂買入 PE 為 15 倍,收益率為 6.66%,只比國債利率高出一點。巴菲特為了它的賺錢能力、品牌、提價權、成癮性,放棄了風險安全邊際,但是守住了無風險利率邊際,這個邊際是聰明的投資者不可逾越的。計算得出當時可口可樂的護城河價值約為 PE 7.45 倍。

做個有趣的假設:像可口可樂這樣的公司,我們閉著眼睛買會不會賺錢。不看估值,馬上打開 K 線圖,拉到有價格記錄最遠在 2000 年 1 月 3 日。當時 57 美元,經過復權後,現在價格 112 美元,16 年只有 1.96 倍收益,年化 4.2%,加上年均分紅 3%,年化 7.2%,雖然是支好股,但收益對於投資者來講收益不算太高,只能跟貸款利率差不多。可以說盲目投資好公司也是不合算的。

喜詩糖果 (See’s Candy) 也在 PE 12 倍買入。兩股的平均 ROE 為 26%,買入平均 PE 為 12 倍,對應年收益率為 8.33%,稍稍高於無風險利率。它的提價權無與倫比,計算得出喜詩糖果的護城河價值約為 PE 4.45 倍。

2003 年巴菲特迎來了近年來最賺錢的股票,巴菲特高興地還專門寫了感謝信給公司的管理層。讓人意想不到的是讓 A 股股民心頭發涼的 “中國石油”,造成這個結果的區別是買入價格,股神是 1.85 港幣,A 股股民是 48 人民幣。巴菲特一共持股 5 年,年化 48% 收益。買入時 5 年均 ROE 16.30%,PB 為 0.9,算起來年收益率為 18.11%,當時美國無風險利率是 3% ,有 6.03 倍安全邊際。加上油價才 30 美元底部,加上的當時股息率為 5%,之後業績上漲造就股神最強股票。

總結原因,低價,持股 5 年賣的快,如果抱在手上 10 年,會賺錢但年化收益會少於 10%。現在港市的“中國石油股份”,油價在底部徘徊,因為近些年來虧損了,讓人很難想買入,但只賣 0.7 倍的 PB,筆者認為已經到達巴菲特估值區間,雖不能與巴菲特當年買入時年收益比肩,但安全邊際總是有的,加入股票組合等待油價上漲和公司好轉。

2008 年後,美國次貸危機,中國、日本,兩大國家大量借錢給美國,買入美國國債。導致利率一直下降,巴菲特買入公司的本益比就比較高了 “比亞迪” PE 15 倍 “維達醫療” PE 17 倍 ,DirecTV 本益比 15 倍以上,這些公司可能沒有可口可樂的一樣價值的護城河,但買入估值卻跟它一樣或超過可樂。一般來講本益比與利率成反比趨勢。

2017 年今天寬鬆後的美國國債利率為 2.25%,按兩倍計算為 4.5%,對應 PE 22.22 倍。如果死板的按兩倍利率的指導可以在 PE 22 倍買入股票,畢竟股神對 4.5% 的保底收益是不滿足的,對於保守的價值投資者顯然是錯的。

葛拉漢也制定了一個上限於下限標準,原話是 “即使利率低於 5%,本益比最高上限倍數仍為 10 倍。另一個本益比最高上限倍數是 7 倍,即使現在的 AAA 評級債券超過 7% 。”。

值得注意的是股神沒有聽從師言,稍微的統計了下,最近買入均價還是在 PE 14 倍左右,從股神的最近的話語裡,如此低的利率只能讓股神股對股市的高本益比的心放寬,而不能當成買入的有效理由。

到後期,巴菲特以併購公司為主,買入後很大一部分公司就不賣了,賺不了市場差價,可以預知 “波克夏” 的收益會越來越趨近平均水平,或許這樣是對他現在資產的最優利益化的策略吧。巴菲特 86 歲高齡,還是值得學習敬佩,雖然買股經常招人質疑被人否定,但對的還一直是他。筆者將一直對股神的買入數據進行跟蹤,用理性進行分析研究。

《雪球》授權轉載

【延伸閱讀】