纏鬥了 20 多年的康師傅和統一,未來人們還會把他們相提並論嗎?從現在來看,他們已經越來越不同了。

面對成長放慢甚至是部分品類出現衰退的包裝食品市場,統一和康師傅這對宿敵的打法已經完全不同了。統一正在嘗試用大量高價、高毛利率的新品應對新市場;而從推新的數量和定位來看,康師傅更依賴既有的產品和渠道。

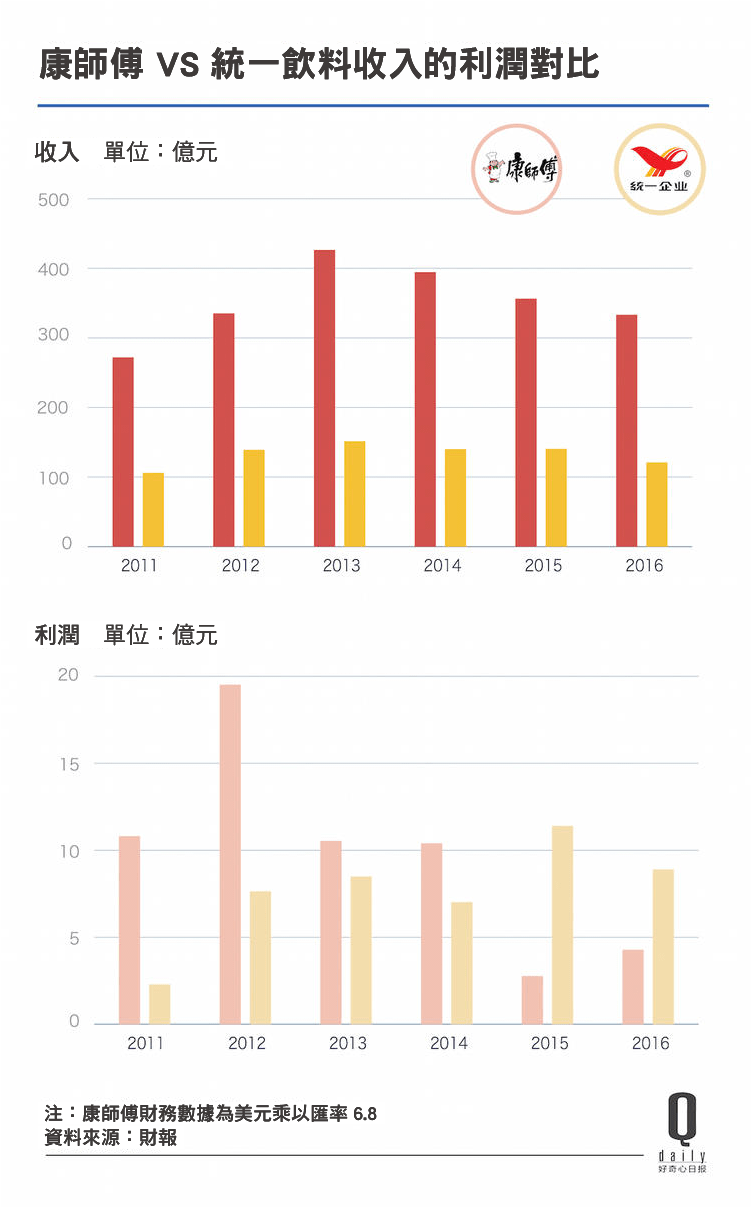

不過 2016 年,對於統一和康師傅來說都是比較艱難的一年。統一收入為 209 億元人民幣,同比下降了 5.1%;體量更大的康師傅收入為 83 億美元 (約 576.8 億元人民幣) ,但下滑幅度更大,為 8%。

也都沒賺到什麼錢。統一去年淨利潤為 6.07 億人民幣,同比下降 27.2%;康師傅為 2.13 億美元 (約 14.7 億人民幣) ,同比下降 24.3%。

這麼看來,二者更像是一對難兄難弟。

不過得益於提早佈局中高階產品,迎合“消費升級”的泡麵業務,統一整體下滑的態勢沒有康師傅那樣兇猛。但如果把關注點放在已經占它們營收結構均為 58% 的飲料業務上,兩者面臨同樣的窘境。而飲料業務,恰好也是兩個公司表現越來越不同的地方。

(康師傅 VS 統一 飲料業務收入和利潤的對比)

(康師傅 VS 統一 飲料業務收入和利潤的對比)

新品

不妨先看看統一和康師傅在 2016 年新推出的飲料產品。

統一在 2016 年一共向市場推出了 7 款 (2015 年為 12 款) 新的飲料產品,不僅數量多,而且概念比較大膽。最能體現出它的激進之處的是 3 款零售價格接近 20 元的功能性飲料:名為“自然實驗室”系列的“放鬆”和“喚醒”,以及“輕暢酵主”。

“自然實驗室”是一款不同以往的新產品。它的零售價格為 19.9 元,達到了統一飲料產品定價的最高值,可以對標的基本只有進口飲料。瓶身設計和材質也都不俗,採用了進口飲料比較常用的 Bottle-can,並宣稱瓶子進口自日本。

另外一個重要變化是,你要很仔細才能看到統一的標誌,它在瓶身的一個角落。和 2012 年以後的新品類似,它不再是“統一+品類名” (比如統一冰紅茶) 這樣的命名方式,這是去統一化的產品策略,你可以在小茗同學、海之言身上發現類似的特點,集團的屬性被弱化了。統一的公關部課長陳威說了,這是為了實現後續產品的“品牌”化,而統一這個母公司的名字將會越來越淡化。

除了自然實驗室,統一的其他幾款新品,“恬蜜光年楊枝甘露”、“輕暢酵主”和“水趣多”等都是零售單價 5 元以上的飲料。還有 2015 年的新品“如微食刻” (果蔬汁) 、“小茗同學”和“阿薩姆小奶茶”等,他們針對的主要都是一線城市的年輕消費者,他們願意嘗鮮,而且有不錯的消費力。

相比之下,康師傅推出的新品數量不多。“濃濃”、“芒果小酪”、“香凝荔枝”和“金橙百香果”還是茶飲和果汁類的飲品 — 這是康師傅擅長的傳統領域,也是它飲品收入最大的兩塊。康師傅沒有去開拓新的品類,新品理念上也沒有根本性的革新。比如說,“芒果小酪”的設計跟之前“每日 C ”果汁系列比,口感變豐富了 — 走複合型口味飲品的路線,但實際上定位差別不大:還是非常女性化,帶有一點“小清新”。

康師傅的新品價格也相對較低,只有“濃濃”一款是單價 5 元以上的產品。2014 年康師傅推出的輕口味水產品“水漾”明明是對標“海之言”、三得利“沁檸水”的產品,但定價比它們低,為 3 元。這款產品沒能獲得“海之言”和“沁檸水”的成功,2016 年下架了。

跟統一大膽地“去統一化”,嘗試兩位數單價的新品相比,康師傅缺乏突破性的創新。中投顧問食品行業研究員向健軍在接受採訪時曾這樣表示,“康師傅面臨傳統明星產品老化、新產品無法在市場上站穩陣腳的尷尬。”

康師傅的新品中,有市場影響力的比統一更少。你會看到它 2014 年、2015 年推出的大部分新品如“水漾” (維生素水) 、“一刻館清爽奶茶”等都沒能經過時間的檢驗 (“海晶檸檬”倒是留了下來,但這個更像是“海之言”的跟隨產品) 。它在一線城市和新渠道鋪貨最多、比較拿得出手的依然是茉莉清茶、茉莉蜜茶系列,以及康師傅綠茶和紅茶。這幾款產品都有 10 年以上的歷史了。

你可以看到,康師傅走的仍然是大單品的模式:針對最大眾化的市場,規模化地生產某個產品從而壓低成本,利用自己發達的渠道優勢薄利多銷。

直到 2016年,康師傅還在“加強渠道下沉”和試圖抓住“城鎮化的商機” (來自財報的官方說法) ;而統一則開始看向消費力在中國內地人口占金字塔前 20% 的 2.5~3 億的“中產階級” (或者說“泛中產”) ,它打算做消費升級的市場。這也是近 5 年,統一整體的毛利率一直比康師傅高 2~5 個百分點的原因。

但在 2016 年 9 月康師傅就被剔出恆生指數,多家投資銀行,如匯豐和交銀國際下調對康師傅的評級。重要的原因就是康師傅產品創新力度太小。康師傅在 2014 年頂峰時期市值超過了 1100 億港幣,但現在市值只有 585 億港幣,下降近 50%;相比之下統一要更穩定,它市值只有康師傅的一半,不過股價只下降了 28.5%。

創新和失敗

其實在 2003 年大熱的“老壇酸菜”之前,統一在和康師傅的競爭中是比較被動的。它進入大陸市場晚,渠道發展上落後於發家於中國的康師傅。

統一在台灣市佔率更大、歷史更長,相比而言,產品研發上則更有優勢。統一瞄準中高階市場的策略在 2008 年就有所體現。當年統一靠推出價位稍高的愛誇水 (Alkaqua) ,將瓶裝水業務扭虧為盈。統一也由此在 2014 年退出了低階瓶裝水市場。

“走出低價競爭的格局”“持續推差異化飲品”這樣的話在 2012 年左右開始反覆出現在統一的語境之中。它推的新品幾乎都是定價在 4 元以上,毛利率達到 40% 的飲料或者單價 5 元以上、毛利率 35% 以上的泡麵。這在統一內部被視作“2.0 產品”,在財報中被形容為“個性化、多樣化、高階化”。

這種高階化,首先體現在了產品設計上。統一 6 次獲得具有包裝設計界奧斯卡“Pentawards”的獎項 (這一點上中國同類快消企業可能只有農夫山泉能和它齊名) 。統一的“巴馬泉”、“茗茗是茶” (這款 2013 年在上海地區推出的產品現在已經淘汰了) 以及“小茗同學”為它收穫了一個銀獎和兩個金獎。2016 年,阿薩姆小奶茶和“PLAN N 次方” (植物蛋白飲料) 獲得了金獎。革面是統一泡麵中獲獎的產品。

(阿薩姆小奶茶和 PLAN N 次方)

(阿薩姆小奶茶和 PLAN N 次方)

研發流程也有所改變。在傳統的研發部門之外,統一自 2004 年開始採用一種自下而上推新機制。這和原來快消開發流程不同,不是那麼依賴原料供應商和市場調查的結果,統一企業中國每個員工都可以提出產品方案。據說“小茗同學”的創意就來自於統一一位產品經理在台灣旅行時喝到的冷泡茶。

方案由從各個部門抽調出來的資深員工組成創委會。在創委會和提案者確定產品概念、毛利率之後,兩個獨立的團隊會同時開發產品,最後由創委會二選一推出市場。統一甚至會邀請大學生參與開發決策,“泛 90 後消費者評審團”參與了“小茗同學”和“海之言”的開發。

目前這些“ 2.0 產品”占統一總收入的 24% 左右,統一企業的總經理侯榮隆的目標是 3 年內要把高毛利產品在銷售額中占比提升到 40%。

但是,統一的創新並不那麼順利。

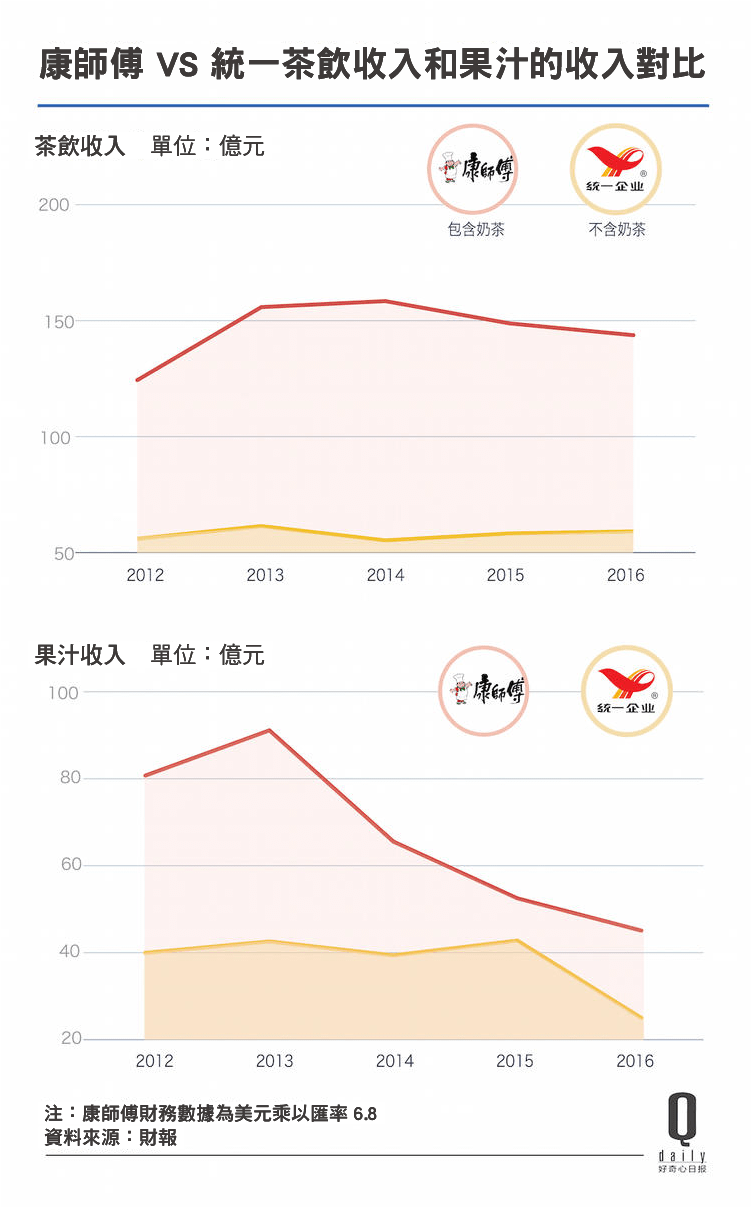

目前來看,它激進地推出新品的策略並沒有給它整體的飲料業務帶來持續的成功。統一的飲料業績並不令人滿意 — 2015 年飲料收入幾乎停滯,去年還下降了 13%。這個幅度遠遠比康師傅飲品 6.49% 的下降幅度要大。

去年統一沒有像“小茗同學”那樣半年銷售超過 5 億的新品熱門款。行業內新飲品的成功率太低,能存活 1 年以上的只有 5% 左右。

2016 年保留下來目前還在售的產品有“水趣多”、“恬蜜光年楊枝甘露”和“輕暢酵主”。統一綜飲事業本部/功能飲料品牌組經理牛卡在之前接受採訪時說,“能持續暢銷 3 年以上的產品只有 1%”。

而那款“自然實驗室·喚醒”基本上已經退場了:在便利超商和電商,你無法再搜到這款產品。

統一仍在試錯。從 2015 年的 Uni Sports,統一就開始做功能飲料了。康師傅目前還沒有進入這個領域 (雖然它併購了百事中國業務之後能出售百事的佳得樂) 。它選擇進駐這個品類的原因則是看中了中國功能飲料市場的快速發展。自然實驗室是它功能飲料第二個嘗試 (而又失敗) 的產品。

如果新品未擊中市場,之前投入的成本就算是“沉沒”了。從研發到生產再到推廣,一個飲料新品的推出需要 6000 萬~ 8000 萬元左右。頻繁地推出新品可能會傷及元氣。新品研發過程過於分散,可能讓本應該得到支持的產品分配不到足夠的資源。“自然實驗室”就幾乎沒有足夠預算去鋪廣告和渠道,這可能是它失敗的原因之一。

針對這個癥結,統一企業集團的董事長羅智先在近期的分析師會議上說:“統一對新品態度要有紀律管理,會不断發展新產品,但不一定真正問世……會視市場情況而定。” 看來 2017 年它會繼續有新品,但是可能不會有太多了。

渠道

康師傅是最先一批提出渠道下沉的快消企業。它在 2000 年前後就把銷售網絡擴展到了地級市和鄉鎮。這為它之後的發展做好了鋪墊。據說康師傅能在兩週時間內完成新產品在中國全國範圍內從大城市到各鄉鎮夫妻店的分銷。

相比之下,統一的觸角沒有那麼廣那麼密,它基本上只在地級市以上城市做生意。為了和康師傅抗爭,統一分別於 2006 年和 2007 年收購了今麥郎飲品 (47.83%) 和健力寶的股權,其實也是看中了二者在低線城市及農村市場的渠道和鋪貨能力。

根據國泰君安 2014 年的一份分析報告,康師傅雖然在產品創新力上不足,但擁有統一無法比肩的強大渠道體系和渠道管控力。

2012 年~ 2014年,康師傅一直是市場諮詢調查公司凱度中國品牌足跡報告中的第一名 (2015 年它被伊利超越,往後跌了一位) 。這說明它的購買頻次和滲透率 — 渠道能力非常高。統一則一直在它後面,在 4~7 名徘徊。

在 2012 年前後,可能是湯達人和愛誇這兩款高毛利產品的銷售給了統一信心,當年它開始尋求出售今麥郎飲料的股權,也就是說主動降低了低線城市和農村市場的重要性。2016 年 5 月,統一以 12.91 億元正式將今麥郎飲品股權賣出。那一年 9 月,它把健力寶股權以 9.5 億元價格賣給了中信資產旗下的淳信資本。統一和健力寶集團在品牌定位上一高一低的分歧,被認為是出售的原因之一。

消費者習慣變了,新的渠道越來越重要,尤其是小型零售如便利超商和社區超市,以及電商。根據尼爾森的數據,2015 年連鎖便利超商和連鎖個人護理店得益於以更快更便捷的方式滿足顧客需求,分別貢獻了 7% 和 5% 的飲料品類的成長。

統一和康師傅也都越來越重視便利超商渠道,尤其是新品的便利超商貨架之爭可能比傳統商超更為激烈。統一企業集團旗下的統一超商經營著上海地區的 7-Eleven 便利超商;它還有山東地區便利超商“統一銀座” 55% 的股份。康師傅的母公司頂新集團佔有中國全家便利超商 50.5% 的股份。

隨機看了下上海黃浦區和徐匯區的全家、羅森 (LAWSON) 和 7-Eleven 的飲料櫃,統一和康師傅的飲品在貨架上算是勢均力敵。雖說零售和食品是分開經營的業務,但品牌進入便利超商或小型超市都需要交納渠道費用,同集團使得它們在競品面前的鋪貨政策上有一定便利和優惠傾斜。全家便利超商會稍微傾斜康師傅的飲料 (不過全家品牌內不同店之間仍有區別) 。

因為頂新在中國的便利超商店舖更多,理論上康師傅會更占優勢。不過推出適合便利超商消費的產品可能和搶佔貨架一樣重要,統一在推中高階飲品上做得更好。一線城市的消費者也更願意為便利支付比大賣場更高的單價。

另外一個是電商。統一 2014 年推出了天貓官方店,康師傅 2016 年六月正式入駐天貓。雖說官方店不一定能貢獻太多銷售額 (尤其和網上超市相比) ,但是這是測試新品的一個便捷低成本的渠道。統一近年的確也有不少新品是在電商上首發的。

市場

統一和康師傅飲料業務的銷售額都在 2013 年達到了頂峰,之後都在下滑。2016 年只不過是繼續 2013 年之後的趨勢。主要原因是“渠道”紅利的消失和消費習慣的快速變化。

快消品企業過去十年高速成長的主要因素是渠道的拓寬:不斷鋪貨以及區域擴張 (說到底還是人口紅利,一層一層地深入中國市場挖掘人口紅利) 。隨著他們的經銷商和渠道接近峰值,這種人口和地域帶來的紅利即將耗盡。

康師傅經銷商在 2014 年之後就沒有繼續成長了,這跟它收入的成長變化曲線有一定重合 — 它收入的峰值是 2013 年。

“規模經濟與低成本的競爭力對企業整體運營的重要性已經不如以往”,羅智先所說的,其實是康師傅和統一現在共同面臨的挑戰,也就是說大單品模式已經行不通了,消費越來越分散化。

除了統一和康師傅,可口可樂(Coca-Cola, KO-US) (Coca-Cola) 在中國的日子也不怎麼好過。它在 2016 年財報中點名中國市場拖累了亞太區的整體業績。過去十多年在功能飲料市場佔有率第一的脈動也開始衰退,其母公司達能也不得不推新品“隨悅”、“檸檬來的”,以求拉動銷售額。

這其實是一個全球性問題:因為消費者的健康意識增強,食品公司在 (比較) 成熟市場會成長變慢甚至衰退。在美國市場,可口可樂和百事 (Pepsi) 都推出了小包裝飲料,投資新興食品品牌,或是改良配方推出更健康的產品。

(達能的“檸檬來的”找來了 SNH48 成員代言)

(達能的“檸檬來的”找來了 SNH48 成員代言)

它們面臨的新的競爭對手也越來越多。歐睿諮詢的余麗閩說,“現在連鎖的鮮榨果汁店越來越多了,他們提供的果汁口感更新鮮,口味更豐富,相較於瓶裝果汁而言,價格並沒有貴太多,同時發達的外賣也讓人們可以很方便地喝上一杯鮮榨果汁。”

不僅是果汁,現製奶茶、咖啡和茶飲也在搶佔這個市場。根據凱度和 CTR 的調查數據,2/3 的人在 2016 年至少購買過一次現製飲品,目前中國一、二線城市的消費者購買現製飲品的頻次為年均 14.3 次,這多少可能影響了包裝飲品的銷售。

消費者喜好和購買決策的過程更加複雜了,飲料市場單品的更新換代更快了。

“之前可能一隻產品出來到高峰到衰退,至少要十年。現在很多產品的平均週期,可能就是三年。”牛卡在半年前接受採訪時。“最近不管是從我們這邊的數據,還是尼爾森的數據,整個產品的升位週期都在不斷縮短。”

康師傅冰紅茶或者統一綠茶這些產品的生命週期可以長達 20 年;阿薩姆奶茶和康師傅茉莉茶系列生命也在 10 年左右。但三得利沁檸水、海之言等也就活躍了 3 年。有些明星單品從興起到下跌的時間要更短。比如 2011 年統一和康師傅都推出了梨子汁飲料 (都叫“冰糖雪梨”) ,一開始賣得很好,到了 2014 年整體梨汁市場就開始衰退了。

最近的一個例子是統一的“海之言”。“海之言”剛剛推出的時候非常成功:上市八個月,銷量進入了果汁類單品的銷量前 10,統一又乘勝追擊增添了新口味。2014 年和 2015 年這支明星單品在財報中都”作為成功的例子點名表揚“,到了 2016 年突然開始下降,統一官方的解釋是“消費趨勢變更”、銷售節奏和通路的調整。排除統一的主觀因素,一個可能的解釋是這種帶鹽味和果味的輕口味飲品不再受歡迎了。

新品多,競爭大,消費者沒有什麼忠誠度 — 這似乎進入了一個惡性循環。余麗閩說,“由於消費者口味變化很快,飲料產品的市場週期在不斷縮短,廠商積極推出新品吸引消費者。新品的增多也加劇了飲料行業的競爭。”

沒有人敢說它懂消費者了。

所以面對已經變化了的年輕人市場,不管是統一的激進,還是康師傅的保守,事實上,兩者呈現出的都是一種防禦姿態。

(Bigbang 代言茶)

(Bigbang 代言茶)

2016 年,康師傅和統一在飲料市場上誰也沒有獲得勝利。這一年銷售額超過 10 億人民幣的新品來自農夫山泉,是做好了設計 (產品外形以及概念) 以及流量 (找 Bigbang 代言) 雙保險的茶。這可能是康師傅和統一沒有想到的故事。

巧合的是,康師傅和統一今年的飲料收入占比都為 58%,泡麵都為 39%。但數字背後已經完全不同了。

也難怪統一的高層說不怎麼關注康師傅了。羅智先說,“我在觀察農夫山泉”。

(康師傅和統一兩大飲(1213-TW)品類型來源是茶飲和果汁)

(康師傅和統一兩大飲(1213-TW)品類型來源是茶飲和果汁)

《好奇心日報》授權轉載

【延伸閱讀】

超商創新服務的佼佼者.jpg)

走過百年歷史的刮鬍刀老店吉列-它的護城河在哪裡-__-.png)