觀察股票是如何定價,尤其是對不同股票的價格進行比對時,我們幾乎都會去看多種衡量定價的乘數,如本益比(PE)、公司價值(EV)和扣除利息、稅、折舊、攤銷及重組成本前的獲利(EBITDA),而不會去看股票的絕對價格。因為股票的每股價格由股票數量決定,但在某種程度上,價格不是絕對的。

先別急著生氣,我這麼說的意思是,只要把 1 股拆分成 10 股,股價就能從 100 美金掉到每股 10 美金,公司還是同一家。所以,我們無法根據每股價格的高低來判斷股票是便宜還是昂貴,你會發現股價高達 26 萬 3,500 美金的波克夏(Berkshire Hathaway, BRK.A-US).海瑟威也被低估過,你也會發現交易價格接近絕望的 5 美分股票也還是可能被高估。

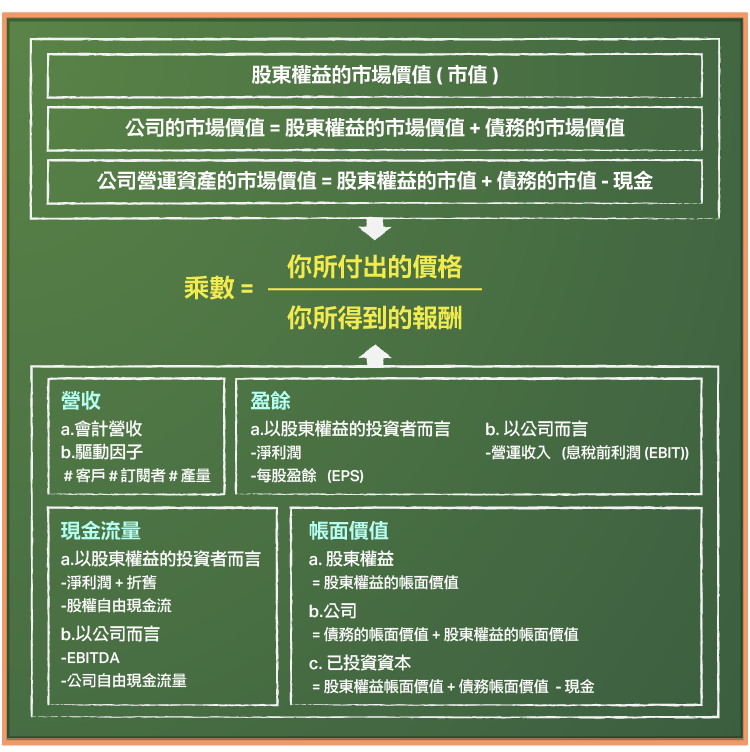

讓價格標準化的過程很簡單。在分子放上市場所衡量的股東權益價值,如全公司(債務+資本)或公司營運資產(債務+股東權益−現金=EV)價值。分母設為營收、盈餘、會計上的估值(帳面價值)或現金流量的市場價值。

如你所見,企業的價值有很多個標準化的計算版本,尤其是在分母的各個變數中再引入可變因素時更是如此。比如淨利潤這一項,你可以用上一財年的淨利潤(本期收益),也可以是過去 12 個月的淨利率(過去收益),或者是下一年的淨利潤(預期收益)。但必須注意到的一個原則就是,你必須持續維持你所定義的乘數。

“指標一致性” 的原則:如果分子是股東權益的市場價值(即市場價值或者每股股價),分母就必須也按照股東權益的市價的方法計算(淨利潤或 EPS 或股東權益的帳面價值)。例如,P/E 這個指標就符合 “一致性” 原則,因為分子、分母都是股東權益價值,EV、EBITDA 都是這類指標。股價/EBITDA,或者股價/營收都是不符合 “一致性” 原則的指標,因為分子指的是股東權益價值,分母是指整個企業的,這會導致結果和基本面不符合。

定價 — 觀察全球的情形

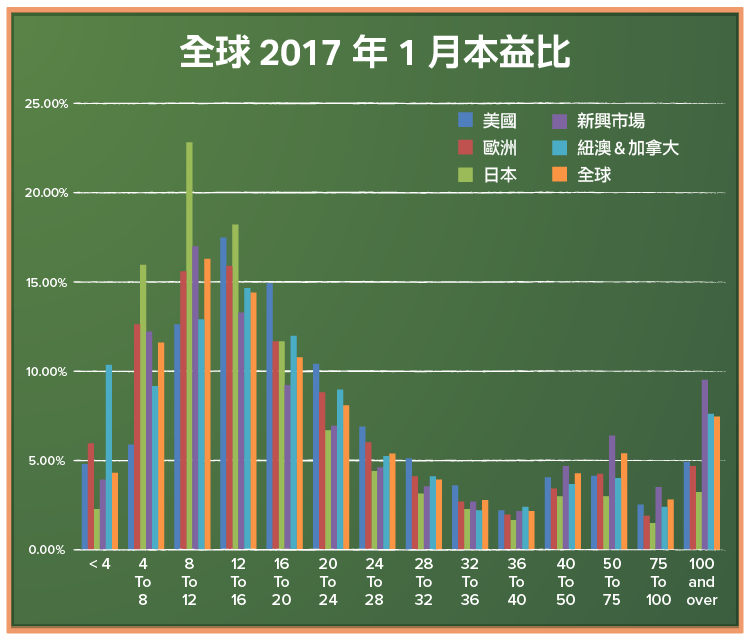

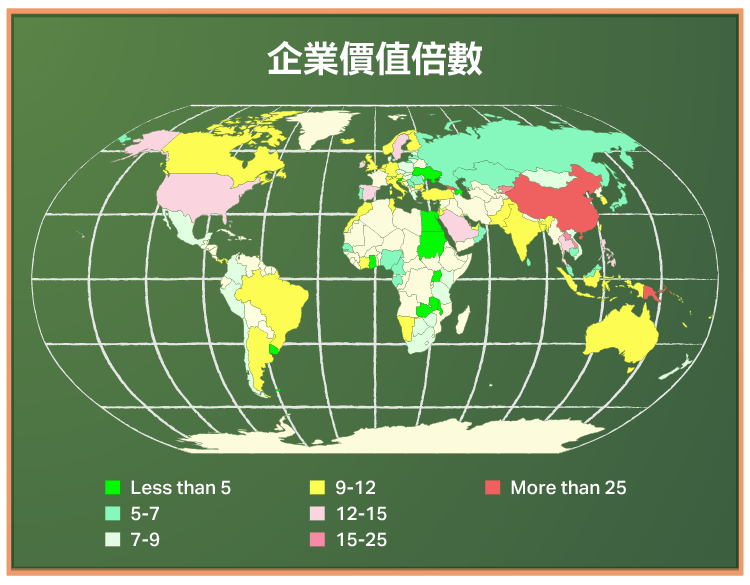

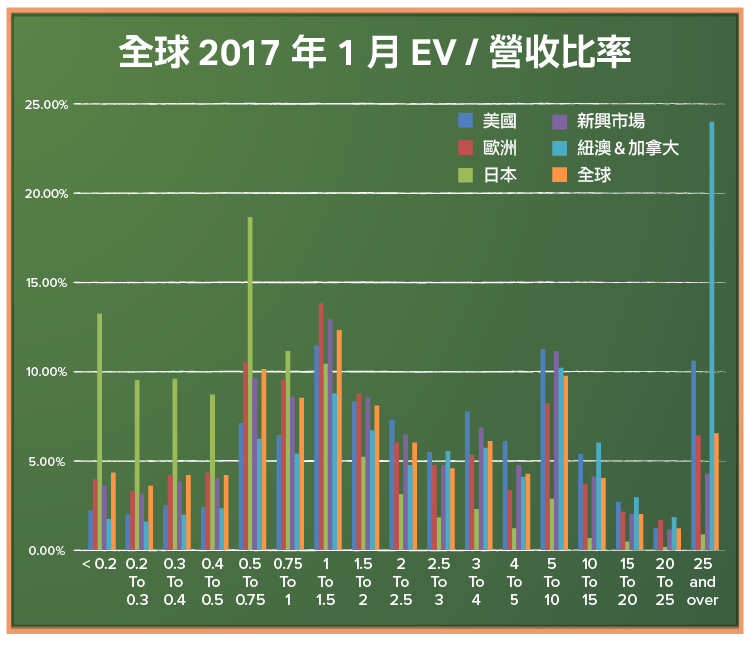

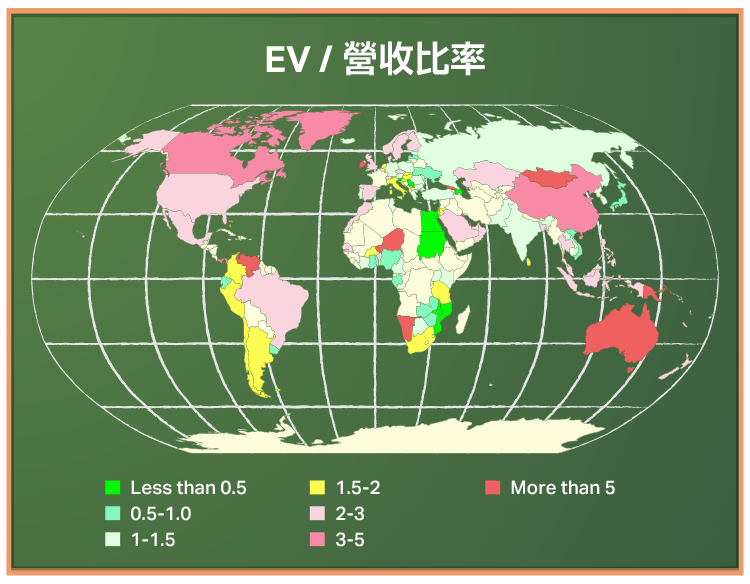

為了觀察 2017 年初全世界的股票價格如何,我關注了四個指標,P/E、股價淨值比(P/B)、EV/營收,還有企業價值倍數(EV/EBITDA)。我們展示了全球股票價格的柱狀圖,來談談每一個指標,然後在地圖上具體展示一些國家的股票價格。

本益比

本益比這個指標有很多變數,有些跟每股盈餘(EPS)的計算期間有關(本期收益、歷史收益、預期收益),有些取決於是普通 EPS 還是稀釋後的 EPS,也取決於你如何調整非經常性項目。除了這些變數,如果你發現公司披露的 EPS 和世界各地各地的會計準則不同,那麼你就可能發現危險訊號。不過,從 P/E 比率的長條圖觀察世界各地的上市公司還是有效的方式。

我們可以發現,在全球 4 萬 2,668 間樣本公司中,只有 2 萬 5,493 間公司被記錄在圖中;其餘樣本因為(大約有 40% 的公司)EPS 為負數,所以在 P/E 的圖面上標示出來並無意義。這張長條圖提供了依照地區的子集合的分佈情形,並依照各個國家的 P/E 中位數區別成不同顏色。

我不信任 P/E 指標的原因有很多。首先,越是會計能動手腳的數字,這個數字的可信度就越小,而沒有比 EPS 還容易被操控篡改的變數了。其次,由於消除了大部分虧損的公司之後,形成了極大的樣本偏差。最後,由於 P/E 指標的基礎是 EPS,所以 P/E 是所有指標裡面最不穩定的。

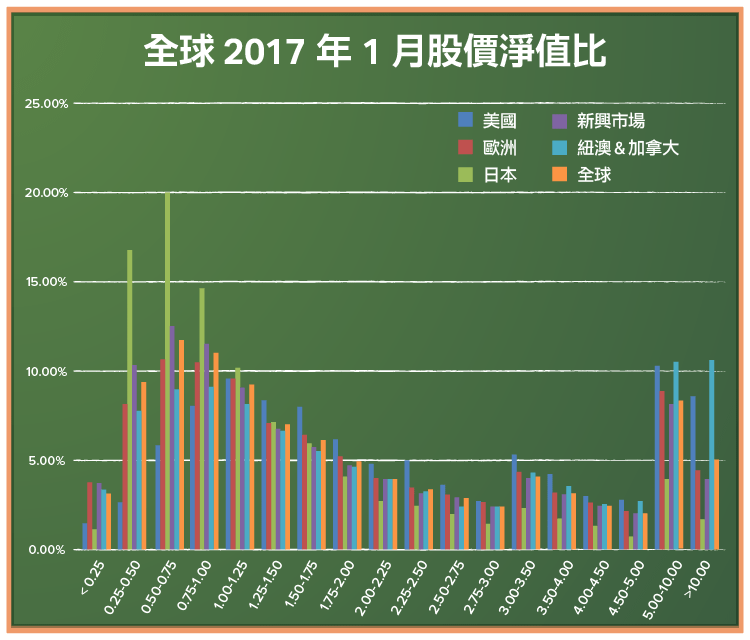

股價淨值比

很多時候,股價淨值比都會讓投資者面臨一個問題:從市場對公司的估值(市值),到會計認為公司值多少這兩者間,投資者究竟是相信市場多一點,還是相信會計多一點 。股價淨值比的準則可以追溯到價值投資的起源,大家對帳面價值最開始的衡量是模糊的。我們還是以一張全球股票的柱狀圖開始,另附上一張地域圖表。

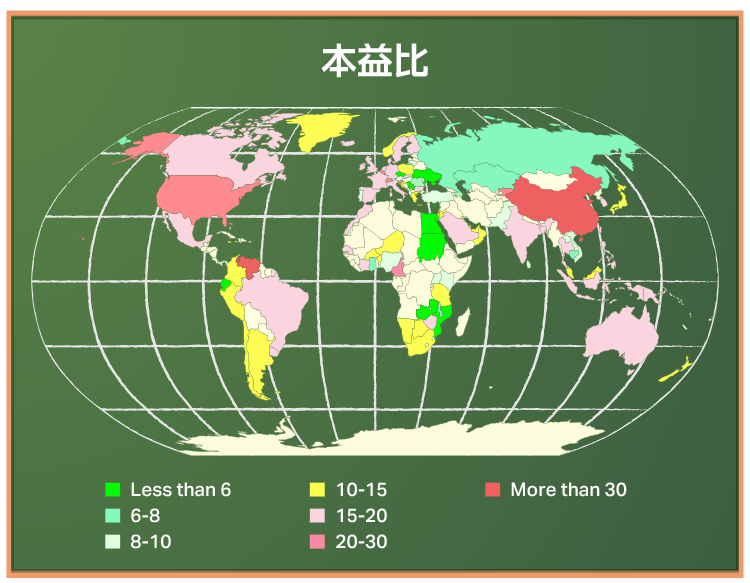

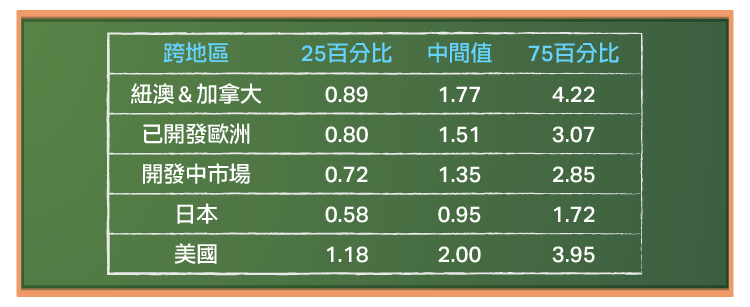

由於股價淨值比為負的公司極少(全球只有 10%),所以股價淨值比的樣本數據比本益比更多。如果你覺得股價低於其帳面價格就算是便宜,那麼有一個好消息:你有非常多的買入機會(整個日本股市都涵蓋其中)。現在,我們觀察下圖按照國家劃分的股價淨值比中位數的分佈地圖。

我們暫停一下,來觀察圖中的數字,注意綠色標記的地區其股價在全球是最低的,至少基於股價淨值比來看是這樣,而非洲和東歐是世界上風險最大的地區。股價最高的地方是中國以及非洲大陸外緣的一些國家(像象牙海岸和塞內加爾這些地方,樣本量很小),有些出人意料之外的是還有阿根廷。

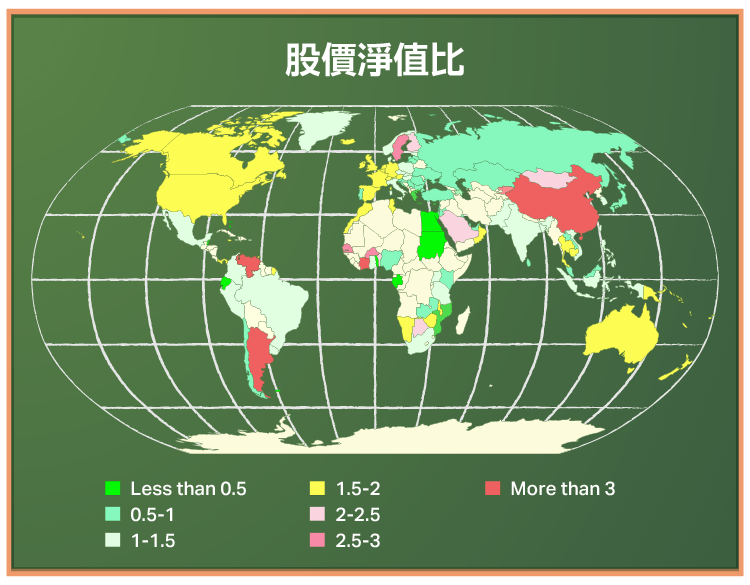

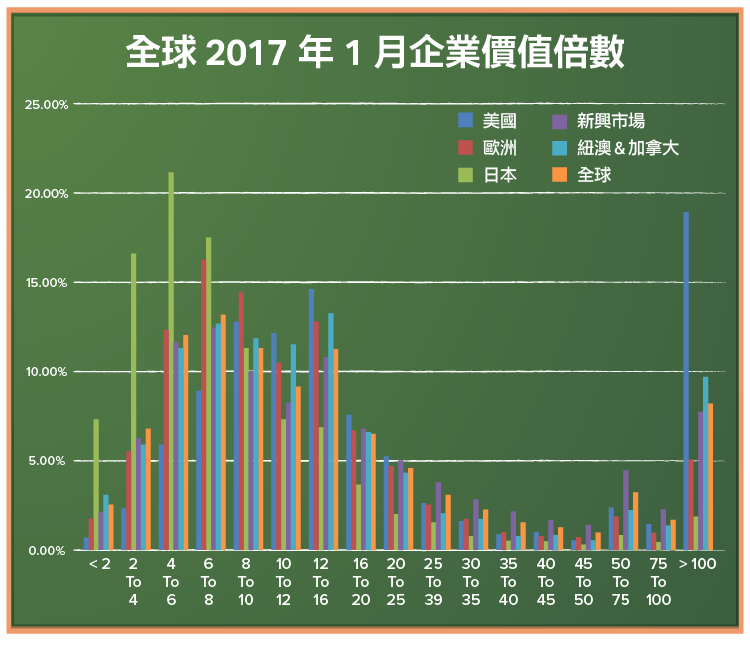

EV/EBITDA

EV/EBITDA 是許多分析師使用的指標,但其中有好有壞。 EV/EBITDA 的優點是相對 P/E 而言,受到財務槓桿策略的影響較小(但絕非完全免疫),相較其它乘數而言,EV/EBITDA 受到不同折舊方法的影響也較小。缺點則是,這個現金流的計算方法是基於危險而鬆散的自由現金流定義之下,只有在不會對自由現金流量課稅、沒有負債和資本支出的世界裡才有用。EV/EBITDA 的全球分佈柱狀圖和其它比率有正相關走勢關係,左邊是高峰,右邊是尾部。

同樣,在尚未扣稅的情況下也有 EBITDA 為負數的企業,但是這些企業還是比 EPS 為負的企業要少。從下面 EV/EBITDA 中位數的國家分佈圖中,可以知道哪些地方的股價便宜,哪些地方的股價貴。

跟股價淨值比一樣,股價最便宜的地區在非洲和東歐,這也是全世界風險最高的地區。在 EV/EBITDA 比率的基準下,中國仍然位居全球股價最高的國家之列,不過阿根廷就落到了普通水平。

EV/營收比率

如果你跟我一樣也擔心會計的數字操控,那你應該會對營收這個數字更放心,因為會計在這個數字上能動的手腳是最小的。讓我們先來研究全球股票的柱狀圖:

雖然很多金融服務公司不披露歷史營收,但在所有指標比率之中,這一項大概是公司最不可能漏掉的一個,即便是處於成長初期的年輕公司也能有這個指標比率。各國 EV/營收比率的中位數分佈圖如下:

之前出現過的分佈走勢又出現了,東歐和非洲的公司看上去依舊便宜,中國的還是很貴。從營收比率來看,加拿大和澳洲的公司也進入了被高估的行列,大概是因為這些地區有大量的自然資源公司。

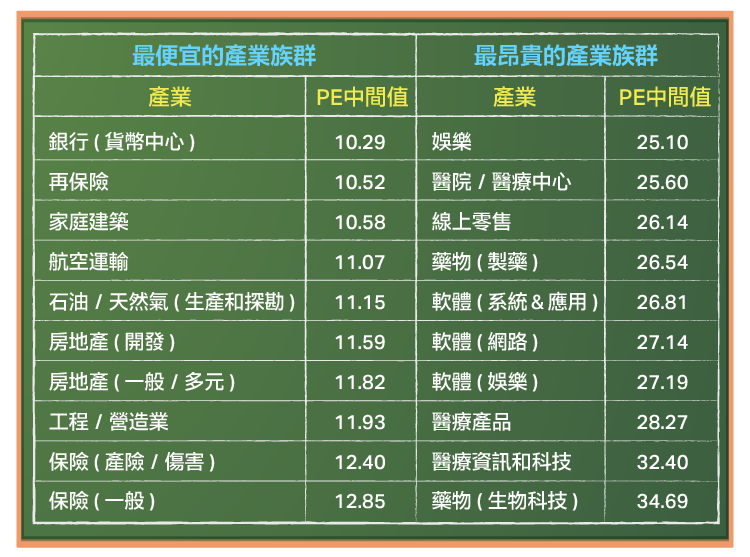

產業間的定價差異

前面談到的所有指標比率,都可以在行業上進行計算,而且這樣做是有價值的。一來,我們可以了解一個行業裡有哪些公司是便宜哪些是貴,二來也便於搜尋低估和高估的行業。下面這張表根據過去 P/E 列出了 2017 年初股價最低的十個行業,以及股價最高的十個行業。

在股價最便宜的產業裡,便宜的原因在於基本面:成長慢、風險高、股東權益報酬率低、利潤率低。相對而言,擁有最高 P/E 的行業其成長速度往往更快,也擁有更高的股東權益報酬率。這其中哪些符合你對便宜公司的定義,交由你自行判斷。

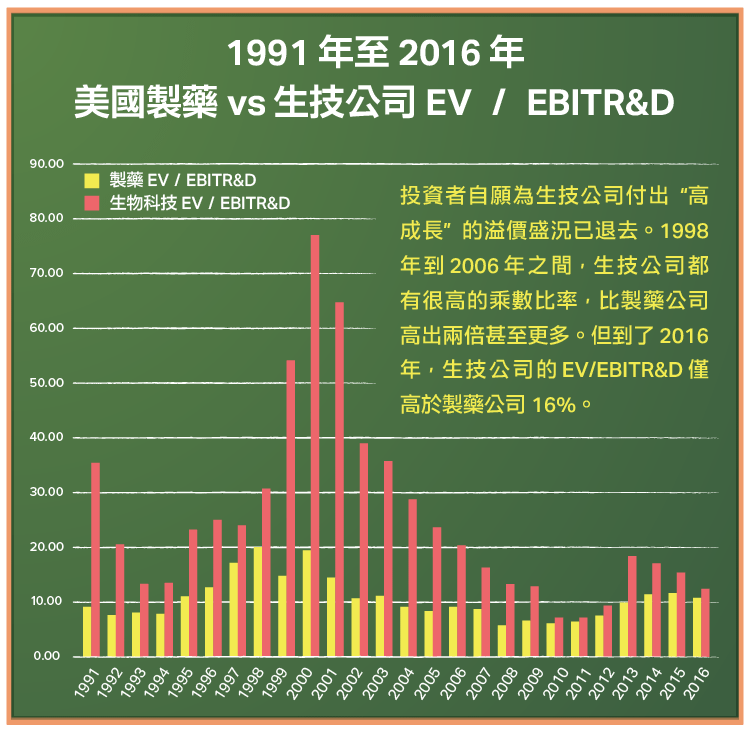

你可以考慮選擇任何一個指標比率,並追蹤該比率在某個行業裡會如何隨時間變化。比如,單獨挑出美國的製藥和生物科技公司,這兩個行業的 EV/EBITR & D 歷年變化如下:

有兩個面向可以分析此圖。如果你十分堅定地相信均值回歸,那麼你會大量持有生技公司,期待這個行業會恢復到 2006 年前的高峰,但是我認為這樣做很危險。由於醫療產業正在發生變化,所以利潤出現下滑(製藥公司的定價能力被削弱),相反生技公司的規模正在擴大,但競爭也逐漸加大。

遵循法則

- 絕對的經驗法則是危險(且懶惰)的:

投資這行中,尋找便宜股票的經驗法則滿街都是。比如:交易價格低於帳面價值的公司就是便宜的,或者只有 6 倍 EBITDA 的公司才被低估的,再或者 PEG(本益成長比)小於 1 才算便宜。以上這些法則在不同時代都站得住腳,但是因為那時候數據難以獲取,沒有別的現成工具得以研究公司。在班傑明.葛拉漢(Benjamine Graham)的年代,會收集數據讓他的 “便宜股票” 篩選方法能在當時的市場中獲得足夠的競爭優勢。

但今日,你只需要點擊一下,就可以下載整個市場的數據,就可以做一張 Excel 表單來計算,然後進行篩選。但讓我感到很奇怪的是,現在的篩選方法仍舊是基於絕對價值。如果你想要根據 EV/EBITDA 比率找到便宜的公司,那為何不直接計算出每間公司的 EV/EBITDA(想我在文中的柱狀圖中做的一樣),然後把前面的四分之一選出來當作是最便宜的公司。據我計算,在美國一間公司的 EV/EBITDA 達到 7.7 就算股價便宜了,但是在日本這個數字得到 4.67,至少在 2017 年 1 月來看是如此。

- 很多看上去便宜的股票都是有原因的

如果你的投資策略是買入本益比和股價淨值比低的股票,然後等它們回漲,那麼你用的是均值回歸的作法。這對你來說可能管用,但是你帶上投資桌面上的優勢不多,那我覺得你能夠獲得的報酬率也不多。如果你想給一檔股票定價,你要弄清楚的不只是這檔股票有多便宜,還要研究其價值的計算方式,解釋清楚這檔股票便宜的原因。

- 如果你在給股票定價,那麼你其實是在 “預測” 未來:

在預測企業的內在價值時,我經常會被很多讀者認為我假裝自己是 “估值之神”,即為未來不明朗的公司預測營收成長、利潤率,評估風險。我接受這種批評,因為我也別無選擇。你認為用本文說的比率指標可以避免這些負擔,這其實只是你選擇不願面對現實。

如果你以 50 倍的營收比率買進一間公司的股票,比方說像 Snap,無論你喜歡與否,你其實已經在預測營收成長和淨利潤率。我們之間唯一的區別,在於我的假設很鮮明,而你的假設卻是模棱兩可,你的假設也許已經模糊到,你根本不知道自己究竟在假設什麼,這種想法對投資而言是極度致命的。(編譯/Rose)

《Musings on Markets》授權轉載

【延伸閱讀】

margin-of-safety_-.png)

特斯拉與Solar-City間的秘密-華爾街究竟有多醜陋ai.png)