提起阿根廷這個國家,你會想到什麼?很多人可能會回答:馬拉度納 (Maradona) 、梅西 (Messi) 、別為我哭泣 (Don’t Cry For Me Argentina) 、英阿馬島戰爭。這些回答都有道理,但我今天這篇文章要講的內容,是這個南美“潘帕斯草原雄鷹”的另一個國家特色:無盡的債務。

作為世界上唯一一個從“發達國家”成員降級為“發展中國家”成員的國家,阿根廷在過去 200 年可謂多災多難。在馬島戰爭中輸給英國以後,阿根廷吞下了在自己家門口被狠揍的奇恥大辱。在這期間,阿根廷也經歷了多次經濟危機。每次危機似乎都會重複類似的進程:入不敷出,接著債台高築、賴帳不還、貨幣貶值,最終大幅通貨膨脹。

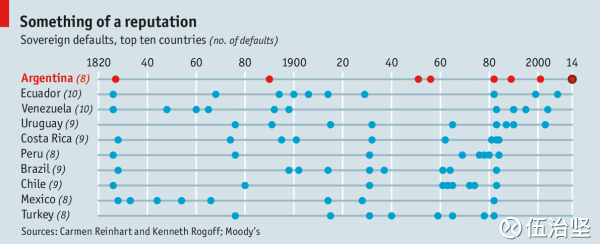

從 1820 年開始,阿根廷政府對於其外債一共違約過 8 次 (如上圖紅色點所示) 。雖然阿根廷並不是歷史上賴帳次數最多的政府 (厄瓜多和委內瑞拉各有 10 次賴帳) ,但是也算得上賴帳最多的政府之一了。

最近的一次阿根廷政府債務違約事件發生在 2014 年。2014 年 7 月 30 號,阿根廷政府宣佈,將不再償還價值 200 億美元的政府債務。在此之前阿根廷政府已經沒有按時支付價值大約 5.39 億美元的利息。這些債券的持有人主要是一些對沖基金 (比如 Elliot Management,Aurelius Capital Management 等) 和債券型公募基金。在阿根廷政府宣佈違約後,其債權人啟動法律程序,起訴阿根廷政府。

2016 年 3 月,阿根廷政府在新上任總統 Mauricio Macri 的領導下,宣佈和債權人達成和解,同意償還原債券面值的 75%。圍繞阿根廷債券的法律糾紛終告一段落。阿根廷也得以再次在國際資本市場上通過發行新的債券進行募資。

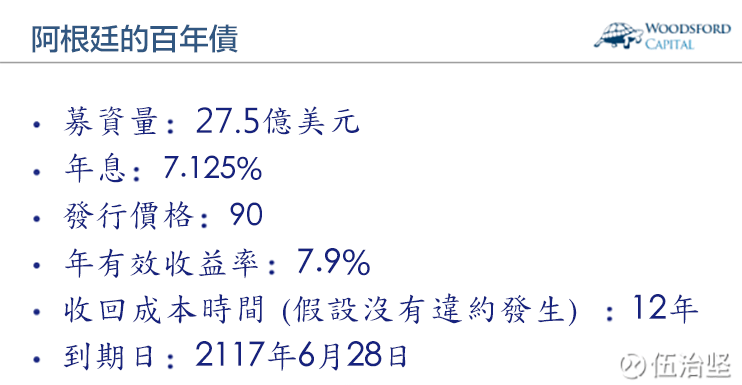

2017 年 6 月,阿根廷成功發行了 27.5 億美元的國債。該國債的特殊之處在於:國債的期限為 100 年。

如上圖所示,該債券的到期日為 100 年後的 2117 年 6 月 28 日。由於債券折價 (90) 發行,因此按照年息 7.125% 來算的話,每年的有效收益率大約為 7.9%。

這個世界上,發行長達 100 年的債券的政府不多,在南美洲有墨西哥 (2010) ,在歐洲有愛爾蘭 (2016) 、比利時 (2016) ,在亞洲有菲律賓 (1997) 。

除了這些國家以外,也有一些公司曾經發行過百年債券。比如迪士尼(Walt Disney, DIS-US) (Disney) (1993) 、可口可樂(Coca-Cola, KO-US) (Coca-Cola) (1993) 、IBM (1996) 、福特(FORD, F-US) (Ford) (1997) 等。最近發行過百年債券的公司和機構有美國的賓州大學 (University of Pennsylvania) (2012) 和巴西的 Petrobras (2015) 。

為什麼有這麼多政府和機構熱衷於發行百年債券?這其中主要的原因,在於目前的低利率環境。

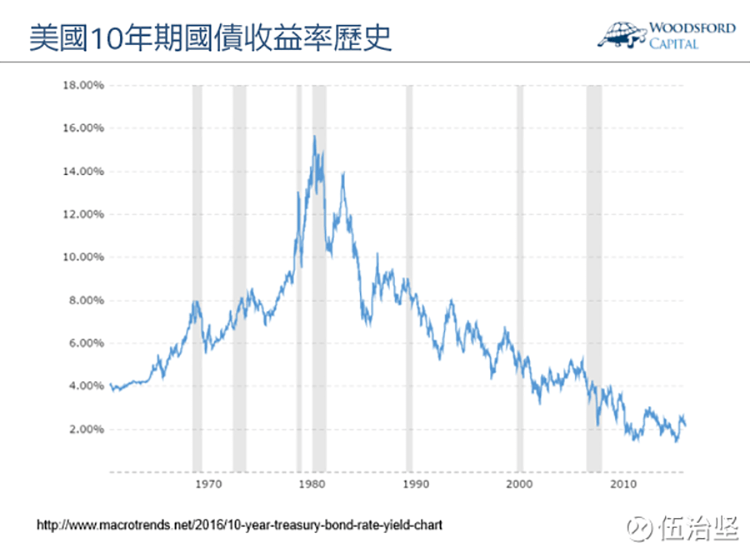

上圖顯示的是美國 10 年期國債收益率在過去 50 年的歷史。我們可以看到,在 1970-80 年代停滯性通貨膨脹時期美國 10 年期國債收益率到達16%的高點後,通貨膨脹威脅基本得到解除,因此美國國債收益率一路下跌。

目前 (2017 年 6 月) 美國 10 年期的國債收益率大約在 2.14% 左右,屬於過去 50 年最低的水平。因此在這個時候發行長達 100 年的百年債券,可以幫助政府和公司在未來的一百年鎖定一個比較低的融資成本。

舉例來說,愛爾蘭政府在 2016 年發行的 1 億歐元的百年債券,其有效收益率為 2.35%。假設一位投資者在 40 歲時購買了這個債券,這就意味著即使到他兒子死的時候 (假設兒子目前 10 歲,壽命 85 歲) ,都拿不回該債券的本金,期間只是收到每年 2.35% 的利息收入。

百年債券不光受發行方青睞,同時也受到投資者的追捧。以 2017 年 6 月阿根廷發行的百年債券為例,本來阿根廷政府預定的發行數量為 27.5 億美元,結果認購量達到了 97.5 億美元,超額認購超過了 3 倍。

為什麼會有這麼多投資者青睞這些長達百年的債券呢?主要原因就在於,在低利率環境下,投資者為了提高投資回報,就開始在持有期限 (Duration) 上做文章。

在固定收益類投資產品中,如果投資者想要提高他的投資回報,一般來說可以有兩種策略:增加風險和提高持有期限。

增加風險的意思,是去購買那些評級低,違約風險高的債券。大致來講,評級越低 (比如從投資級別降到垃圾級別) 、收益率越高 (前提是債券不違約) 。

投資者如果購買一個 5 年期的國庫券,他可能可以得到 4% 左右的年回報。但是如果他把錢以高利貸的形式借給賭徒,那麼月息都可能高達 10% 甚至更高。當然,投資者獲得這些超額回報的同時,也承擔了更高的風險。

提高持有期限的意思,是增加債券的持有期限。比如本來購買 2 年期,或者 5 年期的債券,現在進一步將持有期提高到 10 年、30 年甚至更長。

上文提到的百年債券,就屬於這一種類別。當你將持有其提高到 100 年後,投資者每年可以獲得的收益率要比短期債券來的高。以上文阿根廷的百年國債為例,基於發行價的有效收益率在 7.9% 左右。只要阿根廷政府不違約,那麼投資者就可以享受到大約每年 8% 的投資回報。

投資者需要明白的是,為了這 8% 左右的年回報,他需要承擔相應的風險。

第一個風險,是違約風險 (Credit Risk) 。一百年是一個非常長的時間。在一百年中,理論上任何事都可能發生。舉例來說,在 1916-2016 年這一百年間,我們經歷了兩次世界大戰、冷戰和前蘇聯的解體,多次局部戰爭 (越南戰爭、韓戰等) ,以及數不清的經濟金融危機。參考阿根廷政府的歷史紀錄,有誰能保證在未來的 100 年間她一定不違約呢?

第二個風險,是持有期限風險 (Duration Risk) 。一個債券的持有期限越長,其市價受市場利率波動的影響就越大。舉例來說,如果某個債券的持有期限為 10 年,那麼市場利率每波動 1%,該債券的價格就波動10%。

以這支阿根廷百年債券為例,基於其發行時的市價,持有期限大約為 13 年左右。也就是說,美元基準利率每上升 1%,該債券的市值就會下跌 13% 左右。換句話說,如果在接下來的 100 年間美元基準利率開始上升,那麼該債券的持有者可能會遭受很大的投資損失。

由於目前美元的低利率環境,導致很多投資者“飢不擇食”,為了提高自己的投資回報而去隨意的提高自己的投資風險。在市場平靜的時候,這些額外的風險並沒有顯現出來。投資者貌似比別人更加聰明,還可以到處炫耀他的“投資水平”。

但是當市場開始逆轉的時候,那些承擔了過高風險的投資者就輪到了被“秋後算帳”的時候。就像投資大師巴菲特 (Warren Buffett) 所說:“只有當潮水退卻的時候,你才會看到究竟誰在裸泳”。聰明的投資者,嚴格控制自己的投資風險,拒絶充當投資海洋中的“裸泳者”。

《雪球》授權轉載

【延伸閱讀】