過往投資人熟知的「停利停損」機制,其實對長期投資績效沒有幫助。反而,資產配置才真正能夠提升風險調整後報酬。資產配置有一個重點,就是要將資產定時重新檢視並調整再平衡。這個觀念聽起來簡單,但是你知道運用再平衡最有效嗎?

什麼是再平衡?

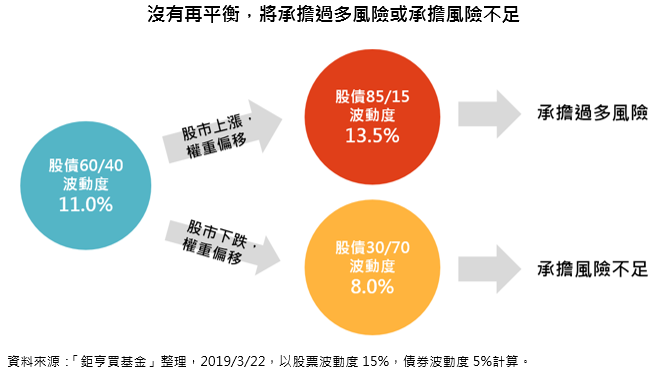

簡單的來說,再平衡就是定期將資產組合調整為當初設定的比重。投資比重在經歷市場波動後,會有所偏移。舉例來說一個較穩健的投資人決定全球股票和美國政府公債的各占投資組合比重為 60/40,經過幾年股票上漲後比重變成 85/15。雖然總體資產上漲了,但是投組整體風險(此處以波動度衡量,為方便說明,假設兩資產不相關,股票波動度 15%,債券波動度 5%)同時也上升了。

如果沒有將資產再平衡回原先設定的比重,投資人會不知不覺承擔更多的風險。原本投資人僅可以接受不超過 12% 的波動,卻因為資產價格變化,加大了投組的波動,投資人可能因此做出不理性的投資決策。這也是再平衡機制最主要的功能 — 維持投資報酬與風險的比重。

再平衡可以讓風險調整後報酬更優

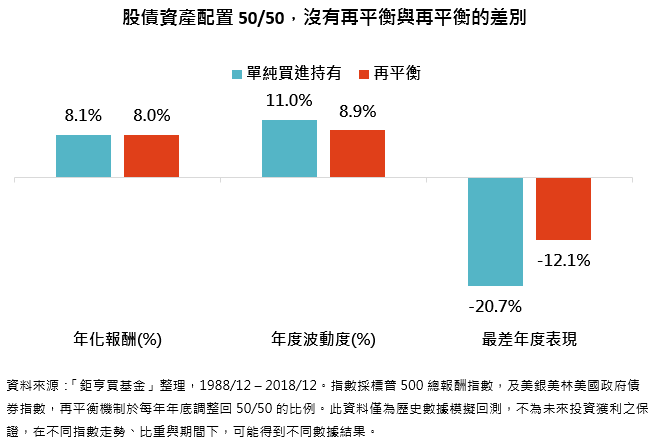

講到這裡,投資人可能會想「股市長期是上漲的,再平衡會不會限制了投資組合的表現?」確實,如果只單看絕對報酬,長期 100% 持有股票的年化報酬最高,可是其最差年度報酬為 -37%,有多少投資人可以忍受這樣的下跌幅度?相較而言,股債各半的資產配置組合最差年度表現是 -20.7%,如果每年底進行再平衡,則又可以降為 -12.1%(採標普 500 總報酬與美銀美林美國政府債券指數)。

而且,同樣是有資產配置的狀況,有無再平衡效果也差很多。雖然,長期來看年化報酬差不多,年度波動度卻大幅下降,也就是說以風險調整後報酬來看,同樣承受一單位的波動度,有進行再平衡又比單純資產配置更好。

要怎麼用再平衡最有效?關鍵在相關度

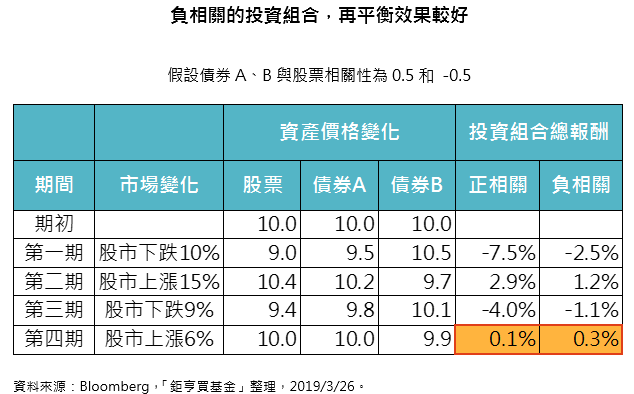

相關性低的投資組合有分散市場漲跌的作用,因為投資組合中的資產有漲有跌,投資人剩下要做的只是調整比重,就可以改善績效表現。

常見的股債配置中的債券怎麼選,其實大有學問。如果投資人已經有了一部分的股票資產,建議選擇相關性比較低的債券做為另一部分的主要配置,例如像是與美國股票皆為負相關的投資等級債券或是政府公債。受台灣投資人偏好的高收益債券則與股市相關性高達 0.71,同時也可以納入上述較安全的債券來降低投組間的相關性。

鉅亨投資策略

基金操作上,建議如下:做好資產配置,搭配再平衡更加分

做好資產配置,再搭配再平衡機制來定期調整資產配置的比重,將可以令風險調整後績效進一步優化。在目前前景較不明確,且變化快速的市場狀況下,是使用再平衡的最佳時機。建議投資人在使用再平衡機制的時候,應該搭配相關性較低或是負相關的投資標的,例如全球股票搭配政府公債或投資等級債券。

《鉅亨買基金》授權轉載

【延伸閱讀】

註 1:鉅亨買基金平台終身 0 信託管理費。

註 2:紅利點數 1,588 點,等同申購基金 26 萬元 0 手續費。(紅利點數 1 點折抵手續費 1 元。)

註 3:新戶紅利點數使用期限為核印日起180天內。

客服專線:2-27208126 #9

客服email:[email protected]