比如有一家公司,期初淨資產為100元,期間賺10元,採取不同的分紅方案:

1、如果分紅0元,則期末淨資產=110元,ROE=10/110=9.09%

2、如果分紅5元,則期末淨資產=105元,ROE=10/105=9.52%

3、如果分紅8元,則期末淨資產=102元,ROE=10/102=9.8%

4、如果分紅10元,則期末淨資產=100元,ROE=10/100=10%

公司還是原來的這家公司,僅僅因為分紅的不同,造成ROE相差很多,如果只按ROE選股,就有可能造成誤判。

有的公司為了使ROE好看,就大比例分紅,將期末淨資產的數字降下來,就能提高ROE,而公司的業績並不會因為多分紅而有所改變。像雙匯發展這家公司大比例分紅,就有維持高ROE的嫌疑。

所以僅依據ROE選股就會陷入這樣的陷阱。

那麼,無論分紅金額如何,其淨資產內生成長速度是不是也發生改變呢?

淨資產成長率=(期末淨資產+現金分紅-股權融資-期初淨資產)/期初淨資產

1、如果分紅0元,則期末淨資產=110元,淨資產成長率=(110 +0-100)/100=10%

2、如果分紅5元,則期末淨資產=105元,淨資產成長率=(105+5-100)/100=10%

3、如果分紅8元,則期末淨資產=102元,淨資產成長率=(102+8-100)/100=10%

4、如果分紅10元,則期末淨資產=100元,淨資產成長率= (100+10-100)/100=10%

我們發現,無論分紅怎麼改變,其淨資產成長率都是一樣的,可見,用淨資產成長率就能避免這樣的問題,所以考核公司經營業績應該採用淨資產成長率而不是ROE。這也是巴菲特喜歡用帳面價值成長率這個指標考核波克夏(Berkshire Hathaway, BRK.A-US)經營業績的原理所在。

還有一種情況,公司還是原來這家公司,期初淨資產仍然是100元,期間賺錢還是10元。

1、如果分紅0元,則期末淨資產=110元,ROE=10/110=9.09%。

我們設想,如果這一年公司增發或配股而得到了一大筆錢,比如融到了30元,那麼ROE會發生怎麼變化呢?

2、如果分紅0元,則期末淨資產=140元,ROE=10/140=7.14%。

你如果僅僅根據ROE下降而認為公司效益不行了,就會造成嚴重誤判!因為公司得到的30元,這部分項目當年是不可能產生經濟效益的,所以分子不變,而分母增加了,其ROE必然會下降的,但這只是暫時的現象。

而我們用淨資產成長率這一指標做判斷是不會出錯的。

淨資產成長率=(140+0-30-100)/100=10%,這和不融資時的淨資產成長率絲毫不差,說明淨資產成長率這一指標不會騙人。

在我的自選股Excel表格裡都計算了每家公司過去10年和過去5年的淨資產成長率。

我們還可以這樣引伸,一家公司,期初淨資產為100元,期間賺10元,如果不分紅則ROE只能是9.09%,如果想維持10%的ROE,則只能分掉10元,這說明什麼呢?說明公司已無力賺更多的錢,你給他100元他只能給你賺10元,你想給他110元,他是賺不到10%了,只能賺9.09%,這給我們有什麼啟示呢,你想過沒有?

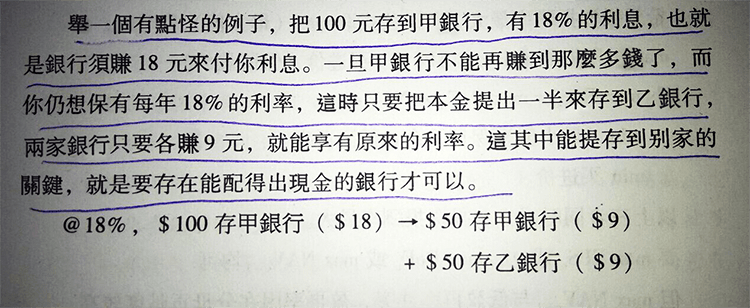

直接引用《巴菲特選股魔法》一書的舉例,P39:

錢生錢的遊戲,基本功是數學,連這個都算不清,怎能不被割韭菜!

我們買股票可以這樣想像,是到上市公司這家“銀行”存錢,我們的本金就是淨資產,這家“銀行”的利率就是ROE,我們獲得的利息就是現金分紅,我們的本金成長速度其實就是淨資產內生成長率呀!我們不僅關心每年的利息收入,我們更關心本金的增值速度,所以上市公司的淨資產內生成長率是我們非常關心的指標。當然我們存入上市公司這家“銀行”的本金是拿不回來了,但存在股市這個二級交易市場,可以讓我們方便的轉讓給別人。

但我們不能因此而數典忘祖,我們買股票的本質目的是為了本金增值,股市只是方便我們轉讓股票,我們不能因為股市能提供方便轉讓而頻繁交易,卻忘了我們買股票是為了本金增值這個根本大計,結果賠了夫人又折兵,得不償失。

《雪球》授權轉載

特斯拉與Solar-City間的秘密-華爾街究竟有多醜陋ai.png)