過去的經驗和常識告訴我們,個人投資者很難跑得贏大盤。即便是那些管理著數十億美金的機構型基金,他們能獲得及時的資訊和全面的分析,卻也難以獲得長期的超額投資收益。諷刺的是,華爾街投資經理和分析師們的專業知識,成了他們基金和股票失望表現的解釋。

根據現代的學術理論,「股票始終都是被充分定價,且股價已反映所有公開有效資訊」。基於這理論,不太可能買到便宜的好股票,因此學者們堅稱,要持續跑贏大盤是癡心妄想。

然而,我們應該反應過來,華爾街券商們的研究庫只覆蓋了不足 500 隻的交易活躍的股票(美林是個例外,其研究了 1,100 檔股票)。同時有 2,000 隻股票在紐交所交易、1,000 家公司在美國證券交易所交易、7,000 家公司在場外市場交易(他們也被要求向美國證監會揭露足夠的資訊)。在這種情況下,個人投資者實際上是可發現近 9,000 檔估值不合理、沒有被所謂專家追蹤的股票。

為了找出沒被充分定價、被低估的股票是否存在,我們需要請教證券分析之父——班傑明.葛拉漢。在他的著作《證券分析》中,他指出在那些股價低於清算價值的股票中,我們可以找到機會。

在 1923~1957 年間,市場讓他有機會以便宜的價格買入一批多元化的股票,葛拉漢也實現了超額報酬。我們常年追蹤著那些市場定價低於它們清算價值的成功公司,所以我們決定更新葛拉漢的研究,看看他這種簡單的基本面分析法,是否仍然能產生無法被有效市場解釋的投資回報。

一、方法論

作為我們實驗中的一項潛在假設,我們使用葛拉漢較為粗糙的清算價值的計算方法:

【流動資產(現金、應收帳款、庫存等)— 流動負債(短期債務、應付帳款等)— 特別股(優先於普通股股東分配公司利潤和剩餘財產)】/股票發行數量 = 每股清算價值

流動資產減去所有負債及特別股約等於清算價值(不包括固定資產),此假設是基於,庫存和應收款的清算價值的任何損失都會被固定資產(廠房、土地、機器)的清算價值所填補。當然,這只是一種粗糙簡單的方法。

當然,理論上來說,如果未來現金流折現導致了一個較低的估值並且短期內沒有被清算出售的可能,那麼這隻股票是有可能以低於其清算價值的價格交易的。例如,那些現在虧錢或被認為未來將會虧錢的公司,就很有可能以低於清算價值的價格出售。

為了將這種可能性降到最低,我們不考慮那些在過去 12 個月遭受虧損的公司。葛拉漢發現,通過消除那些虧損的公司,在很多市場週期中,他仍然可以構建一個便宜的、多元化的投資組合。

在設計我們的電腦模擬模型中,我們在一個納斯達克達克平均指數減半再翻倍的 6 年的週期中,挑選出了 15 段,每段 4 個月。(我們挑選的股票中有大約 60% 是在場外市場交易的。)

這次的研究時間從 1972 年 4 月~1978 年 4 月;它包括了 1974 年底的股市暴跌和隨後的強勢復甦週期。這種震盪週期的明顯好處是可以讓我們觀察到,我們挑選的股票在極端市場條件下的表現如何。

我們試圖通過篩選出標普股票指南上市值超過 300 萬美金且公司名開頭字母為 A 或 B 的公司,以形成一個統計上顯著且無偏差的股票樣本。這個樣本中的公司數量佔了股票指南中所有股票的 15%,或者是 750 家公司。

我們所採用的買入規則是多樣的,這樣我們就能觀察出購買要求的改變對於我們模擬的投資組合的表現的影響。我們格外看重 3 個因素:

- 股價與清算價值的比率

- 價格和收益的比率

- 分股息生息率(每股股利與價格的比率)

電腦會不做額外分析地買入任何符合我們標準的股票。當報酬率達到 100% 或持有期達到 2 年時,我們就會賣出股票。

我們假設「投資組合中每檔股票的美元加權金額皆相等」來計算投資報酬。因此,整個投資組合的百分比收益僅是個股百分比收益的平均值。雖然我們用來做對比的納斯達克指數是基於整個市場價值變化的基礎上來計算的(更高市值的股票在指數中的權重更高),我們仍然在結果中包含了等權重價值線(Value Line, VALU-US)指數以幫助進行比較。

二、投資結果

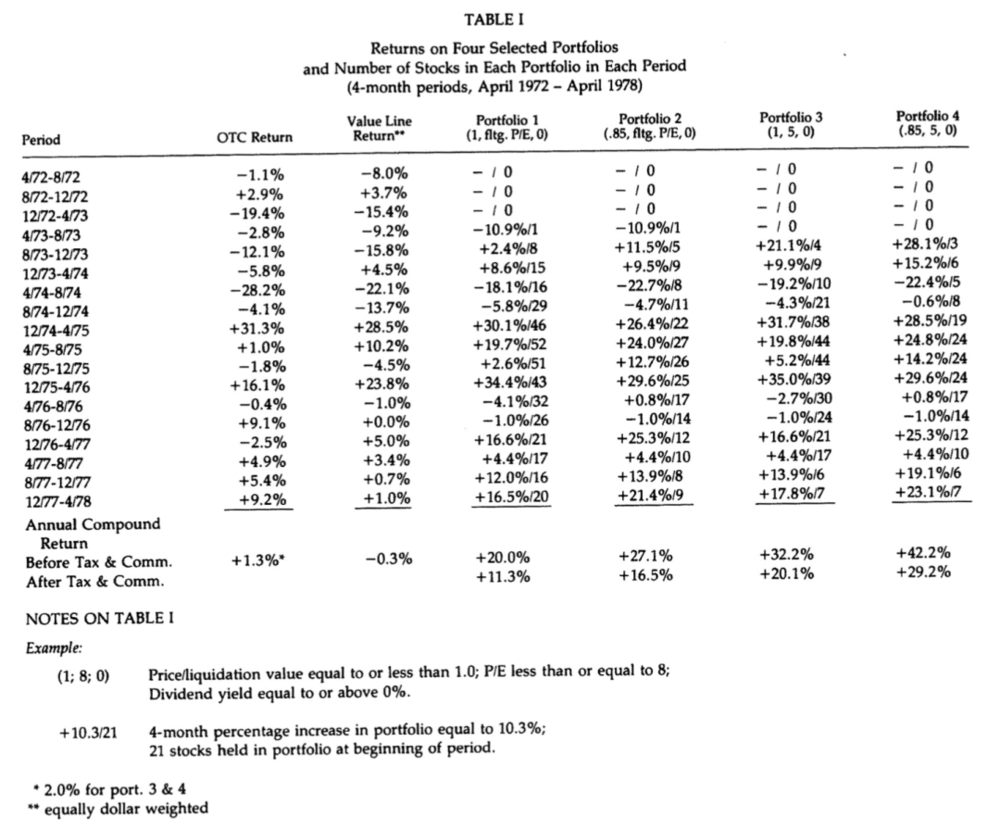

我們實現的投資結果呈現在表 I,具體情況如下。

投資組合 1

價格/清算價值:≤ 1.0;P/E:隨著債券報酬率浮動;股息:沒有配息要求

在第一個組合中,我們購買的是那些股價低於每股清算價值、低於與現行 AAA 級債券報酬率嚴格相關的浮動本益比、不要求最低殖利率的股票。我們要求每個時期的本益比等於現行 AAA 級債券報酬率的 2 倍(比如,3A 級債券的報酬率 = 8%;被要求的 P/E 要等於或低於 16% 或 6.25 的倒數)。

在這 15 個的 4 個月期間內,我們的限制決定了在市場中的位置,我們在股息、佣金和稅收之前的平均年復合報酬率為 20.0%。同期場外交易指數年復合成長率為 1.3%。

我們預計風險較高的投資會產生更高的回報,以補償我們承擔的額外風險。因此,我們也對我們的投資組合以及納斯達克市場平均指數的回報波動進行研究。(在此期間,納斯達克平均指數的表現大幅超過了標普指數。)在 15 個週期內,我們的投資組合 1 回報和場外市場回報的回歸導致以下結果:

- 投資組合 1 的回報 = +6.14 + 0.836 (納斯達克回報),(4 個月的週期)

- 投資組合 1 的標準差 = 14.15

- 場外市場組合的標準差 = 12.75

如果我們假設專門用於證券投資的基金滿足我們的限制條件僅構成多元化投資組合的一部分,那麼投資組合 1 的 Beta 將是 0.836。然而,我們的投資組合 1 是不多元化的,所以這個低 Beta 係數可以簡單地歸因於與市場的低協方差。

我們通過將我們的未多元化 Beta 除以相關係數來計算如果完全分散投資組合本身將達到的 Beta。因此,對於一個完美的多元化投資組合,我們經調整的 Beta 將會是 0.836/0.753,或者是 1.11。

然而,如果市場的這一領域看起來效率低下,那麼回報變化的問題是學術性的。在預期報酬率為 1.3% 同時標準差為 13%,或者預期報酬率為 20% 同時標準差為 14% 這兩者之間,一個成熟的投資者會選擇後者,即便後者的回報波動性略微大一點。

我們的數據只用了標普股票市場中的 15%,因此似乎有機會獲得滿足投資組合 1 約束條件的、數量在 50 到 350 隻股票的多元化投資組合。順便說一句,在遵循我們的約束條件下,我們在 1972 年 4 月至 1973 年 4 月的市場高峰期找不到任何便宜貨。

為了計算出扣除稅、佣金後的回報,我們假設佣金率為:買入價的 2.5% 加上 2.5% 的競價/要價差(競價/要價差適用於我們在場外購買的 60% 的股票),賣出價的 2.5%,及 25% 的資本利得稅(超過 90% 持有的股票需要支付資本利得稅)。基於這些假設,在配息前,我們的平均年復合報酬率為 11.3%。每年的平均股息在 3%~4%。

投資組合 2:

價格/清算價值:≤ 0.85;P/E:隨著債券報酬率浮動;股息:沒有配息要求

在我們限制投資組合 1 購買的股票需要價格/清算價值低於 85% 後,在股息、佣金、稅前的年化報酬率上升至 27.1%(相比於市場 1.3% 的年化表現)。扣除稅、佣金後,年化報酬率大概是 16.5%。回歸結果如下:

- 投資組合 2 的回報 = +8.44 + 0.752 (納斯達克回報),(4 個月的週期)

- 投資組合 2 的標準差 = 14.58

- 場外市場組合的標準差 = 12.75

- 經調整 Beta = 1.14

投資組合 3:

價格/清算價值:≤ 1.0;P/E ≤ 5.0;股息:沒有配息要求

當我們採用一個低 P/E 比率和比清算價值便宜的價格,我們在股息、佣金及稅前的年化報酬率將大幅上升至 32.2%。相比於場外市場在這 14 個週期間的 2.0% 報酬率,扣除稅、佣金後,我們年化報酬率降到每年 20.1%。

在 1973 年 8 月以 P/E 低於 5 的準則前,我們沒有購買一隻股票。該投資組合也在接近低谷的時候進入市場,並且估值更加保守。在 9 段 4 個月的週期中,我們的表現優於場外市場 5% 甚至更多,僅有 1 段週期我們的表現差於市場 5%。回歸分析如下:

- 投資組合 3 的回報 = +9.9 + 0.753 (納斯達克回報),(4 個月的週期)

- 投資組合 3 的標準差 = 14.35

- 場外市場組合的標準差 = 13.16

- 經調整 Beta = 1.09

投資組合 4:

價格/清算價值:≤ 0.85;P/E ≤ 5.0;股息:沒有配息要求

投資組合 4 是我們最成功的組合。股息、佣金、稅前的年化報酬率超過 42.2%。息前的年化報酬率大約為 29.2%,相比於場外市場 2.0% 年化收益。回歸分析如下:

- 投資組合 4 的回報 = +12.83 + 0.671(納斯達克回報),(4 個月的週期)

- 投資組合 4 的標準差 = 14.94

- 場外市場組合的標準差 = 13.17

- 經調整 Beta = 1.13

三、關於市場時機的暗示

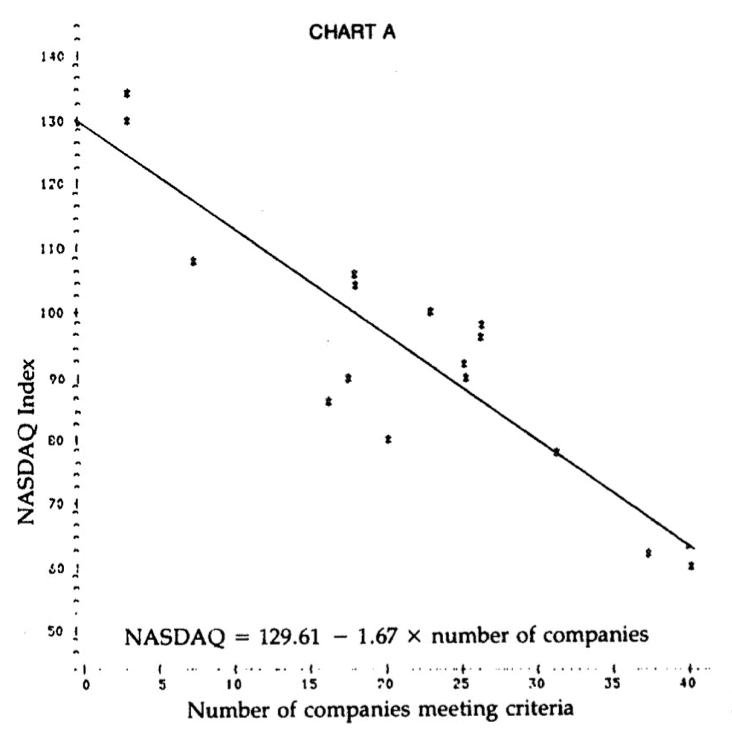

我們的研究發現了那些股價低於清算價值的股票的數量和當時市場水平的相關性。這一點也沒什麼好驚訝的。將滿足我們的投資組合標準的股票數量與場外交易指數水平相關聯的最小二乘回歸圖(圖A)清楚地說明了這種反向關係。

雖然這不是一種滯後關係(作為一種領先指標是有用的),葛拉漢「買便宜貨」的觀點的稀缺性或可用性似乎是市場技術位置的有用指南。結論是,那些跟隨葛拉漢投資策略的個人投資者應該遠離投機情緒嚴重時的市場。

四、為什麼它會起作用?

為什麼這些簡單的統計學測試證明了這種結果?解釋可能如下:

首先,大型機構投資者通常只投資那些市值在前 1,000 或前 1,500 名的大公司。自 1975 年以來,隨著協商佣金率的出現,用於股票研究的資金以及華爾街研究機構密切關注的股票數量進一步減少。這樣就導致那些處於第二梯隊的大型公司會被市場不充分定價。

我們無法去發現任何與那些股價低於清算價值的股票相關的「神奇」之處。簡單來說,通過將我們的投資限制在那些從基本面價值概念上似乎嚴重低迷的股票上,我們能夠找到更多的這些低效定價、被低估的證券。

我們的統計數據庫僅僅在開發一組股票,它們是那些容易被識別、進一步被健康有力的損益表和高資產價值所保護的、但被低估的股票。除此之外,由於這些公司的低迷的股價和流動性補償的特質符合了我們測試的標準,它們通常是收購計劃的對象。

一個更困擾的問題依舊存在。如果真的存在這麼多未被充分定價的股票,為什麼只有很小一部分跟隨葛拉漢建議的投資者發財?正如我們之前所說的,我們所持有的很多股票,它們的市值太小以至於那些專業投資機構不會研究或投資。雖然一些專業團體目前管理的股票數量不多,這符合葛拉漢的一些標準,但如果這些股票的市場已經被利用,我們的研究也不會呈現出上述的結果。

可能的是,隨著電腦的進一步普及,使得個人投資者可以更容易獲取第二梯隊股票的財務資訊,葛拉漢所設想的那些最容易被識別的機會將會最終消失。然而,鑑於次級清算股 50 多年來的優異表現,這樣的結果可能還不會馬上發生。

無論如何,對於有進取心的投資者而言,更重要的應該是在低效率的第二層股票中通過基礎研究獲利的明顯機會。雖然使用葛拉漢或其他統計標準的系統性股票篩選方法可能無法在投資者經常使用家用電腦查閱數千家公司的時代倖存下來,但那些願意對二級股票進行更徹底分析的人應該仍然能夠取得令人印象深刻的收益表現。

除非證券產業的結構和關注點戲劇性地轉變為大家更關注第二梯隊的股票,這種情況並不符合經濟學常識,因此個人投資者不需要擔心第二梯隊股票被完全充分定價情況的發生。

另一方面,未來電腦資源越來越普及,那些「便宜貨」似乎會變得越來越難被發現、並且所產生的超額收益也會比現在更少。即使在這些條件下,個人投資者仍然可以保持著相對與大型投資機構的一個巨大優勢。

正如葛拉漢在他的經典著作《聰明的投資者》中說的那樣,「從過去到現在,一個簡單的事實一直成立:如果一個人能夠找到一籃子多樣化的股票,並可以以低於淨流動資產(在扣除所有先前的債權後,並將固定資產和其他資產計為零)的價格買進,同時將結果將會非常令人滿意。」很明顯,在今天這個有效市場的世界,投資者仍然能從葛拉漢的建議中獲益。

《虎嗅網》授權轉載

【延伸閱讀】

margin-of-safety_-.png)