可能大部分的人會狐疑為什麼把 Visa (V-US) 當成大型績優股,其實在 2013 年就被選入為道瓊平均工業指數的成分股,讓支付變成美國最具代表性的產業之一,而 Visa 就是這個產業的龍頭,目前市值超過 2700 億美元在標普 500 中排行前 20 名,是新時代的大型績優股。

對一般人而言電子支付既熟悉又陌生,熟悉是因為每個人都有信用卡或借記卡,陌生的是因為運作都是無形的電子訊息,鮮少人知道這個產業如何當成生意牟利,不過幸運的是這產業獲利模型出奇的簡單易懂。在深入他的財務數字之前,先瞭解一下電子支付/信用卡產業,才不會誤解 Visa 在其中所扮演的角色。

Visa 是什麼樣的公司?

![]()

這是 Visa 財報的第一句話:「Visa 是一家全球支付科技公司。」比起最近流行的區塊鏈公司, Visa 才是貨真價實的數位貨幣,所以公司總部是在美國的科技心臟矽谷而非金融中心紐約,後續我會詳細介紹他的商業模式。

業務性質 (Nature of Operation)

(資料來源:Visa 2015 年報)

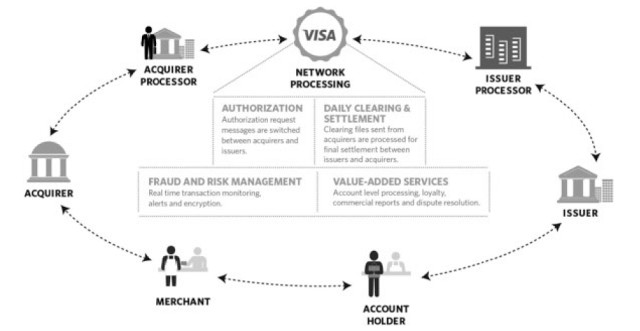

不得不稱讚美國上市公司的財報框架,就算你對支付產業門外漢,財報中也有圖解深入淺出的教你如何瞭解公司的生意。

想瞭解整個信用卡及支付產業,必先瞭解兩個重要的角色:

- Issuers:發卡行,就是發給持卡人信用卡或借記卡的銀行。

- Acquirer:收單行,就是將刷卡機 (POS 終端機) ,裝在商店的銀行。

一發一收,持卡人的信用額度或銀行存款,從抽象數字變成實際的購買力,而其中的虛擬金流,就要經過 Visa 所建立的網路。 Visa 並不借錢給消費者,不承擔信用風險,是科技業而非金融業。對我而言這樣的商業模式更像水管、油管、電網、鐵路或高速公路等基建產業,只是裡面跑的不是水、油、電、貨物或車流,而是更值錢的東西,那就是錢自己,更好的是沒有容量限制,因為 100 元或 100 萬元的金流都是一個封包解決。

不覺得這樣的生意很迷人?

Visa 提供三種型態的支付方式:先付費後享受的預付卡 (Prepaid Card) ,享受即付款的借記卡 (Debit Card) ,先享受後付款的信用卡 (Credit Card) 。除此之外還有商業用卡 (Commercial) ,提供公司員工可以在公務支付上使用,全球 ATM (Global ATM) 卡,讓銀行儲戶可以在全球超過 200 個國家有 ATM 的地方就能提款。

![]()

(資料來源:Visa 2017 年報)

很難相信一家市值超過 2500 億美元的公司的商業模式用不到三行話就說完了。這段說:「典型的 Visa 交易開始於持卡人拿出卡片,到商店購買商品或服務,這筆交易訊息會傳送到收單行,之後轉傳至發卡行做授權,這筆交易不是被批准就是被拒絶,所花的時間通常是幾秒鐘。」

營收來源

Visa 並不直接向持卡者收費,也不會直接向收款的店家直接收費,那他收入怎麼來?

(資料來源:Visa 2017 年報)

服務收入 (Service revenues) :當消費者用 Visa 卡消費時,Visa 根據「金額」向銀行收取一定比例的服務費用。

資料處理收入 (Data processing revenues) :當金流產生後,收單行和發卡行之間的:授權、清算、交割, Visa 會跟銀行以「筆」數,收取資訊處理費用。

國際交易收入 (International transaction revenues) :當持卡人到發卡行所屬地之外的國家消費,根據交易金額會收取一定「比例」費用,如果銀行向持卡人收取 1.5%,其中 1% 是 Visa 收的。

其他收入 (Other revenues) :銀行使用到 Visa 品牌時所產生的授權費用及跟上述三者無關的收入。

客戶提成 (Client incentive) :客戶指的是銀行,客戶提成是收入的減項,當銀行經銷 Visa 產品所付的激勵獎金。目的為獎勵銀行收發 Visa 的卡、創造持卡人消費金額及筆數。這是維持營運,長期、必要的支出,生意越好或市場越競爭,這項支出也會跟著變多。

根據上述的營收來源,得到一個結論:當全世界的消費者,用卡的消費「金額」、「筆數」、跨境的海外交易越多,Visa 營收越高。

對營收來源有基本的瞭解後,才能理解下面要談的數字,可能會為 Visa 帶來什麼影響。

競爭 (Competition)

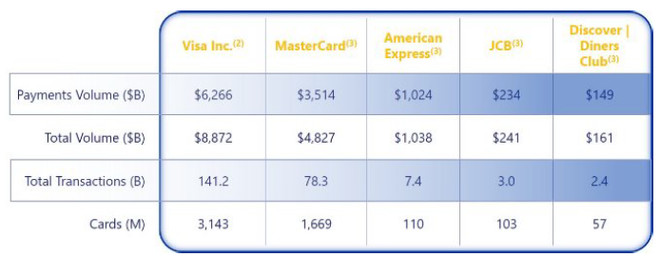

目前市場上最國際化的品牌中除了 Visa 還有兩家:MasterCard (MA-US) 、美國運通(American Express, AXP-US) (American Express,AXP-US) 。另外 JCB 最主要的市場在日本,Discover (DFS-US) 最主要的市場在美國。中國銀聯最主要的市場在中國,現階段在海外的經營並不大,但 Visa 認為未來中國銀聯可能成為巨大威脅。

Visa 是電子支付市場的龍頭

(資料來源: Visa 2017年報)

Payment Volume:消費者用 Visa 品牌卡片付費的金額。6.266 兆比所有競爭對手合計的 4.921 兆還多。

Total Volume:除了上述 Payment Volume 加上用 Visa 的網路轉帳,例如:借記卡轉帳、代償等。8.872 兆比所有競爭對手合計的 6.267 兆還多。

Total Transactions:交易筆數。1412 億筆比所有競爭對手合計的 911 億筆還多。

Cards:卡數。31.43 億張比所有競爭對手合計的 19.39 億張還多。

在這寡頭壟斷的市場中,Visa 擁有絶對的市場份額,可以看出他的龍頭地位。

接下來,進入財務報表。

損益表

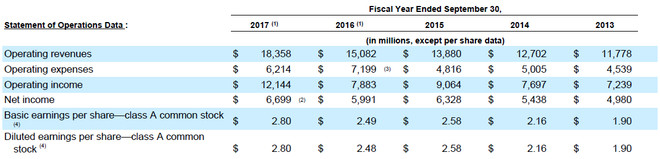

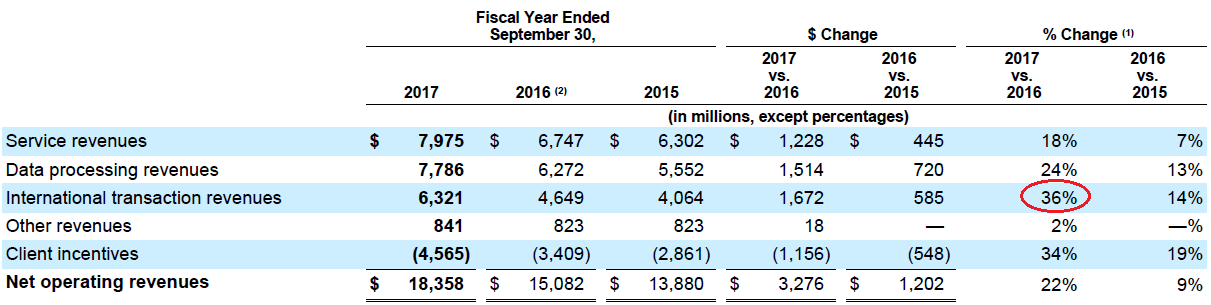

(資料來源:Visa 2017 年報)

這部分要注意的是在 2016 年 Visa 併購了他自己,之前因為 Visa 歐洲為獨立的公司,股東為所有歐洲有發 Visa 卡的銀行,但為了整合營運,公司花了 212 億歐元將其併購,所以財報從 2016 年第四季起 Visa 歐洲的數字開始併入。

- 2017 收入:183.58 億,比 2016 成長 21.72%,5 年成長 55.87%。

- 2017 營業利益:121.44 億,比 2016 成長 54.05%,5 年成長 67.76%。

- 2017 淨收益:66.99 億,比 2016 成長 11.82%,5 年成長 34.52%。

- 2017 稀釋後 EPS:2.8 元,比 2016 成長 12.9%,5 年成長 47.37%。

但是因為併購而在會計上有些非經常性損益,上述的數字並無法真實呈現出公司的營運狀況,所以公司在 Management Discussions & Analysis (MD&A) 中用了另一個數字。

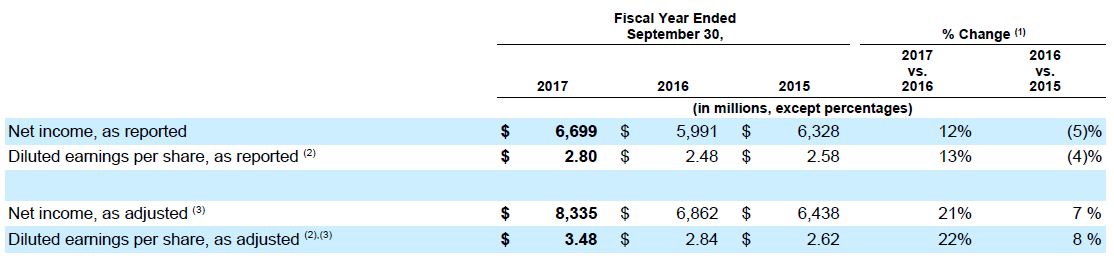

(資料來源:Visa 2017 年報)

(資料來源:Visa 2017 年報)

在調整 2015-2017 年一些重大但不會再發生的一次性損益後的狀況,管理層認為這樣的數字更能呈現出公司真正的營運狀況。

公司的淨收益從 66.99 億變成 83.35 億,稀釋後 EPS 從 2.8 元變成 3.48 元。當然這些數字不符合美國會計準則 GAAP,但這對投資人更有意義。公司在財報中有詳細描述調整了那些項目和調整的原因,有興趣的人可以去細看,但我們只要知道經調整後的數字即可。

(資料來源:Visa 2017 年報)

(資料來源:Visa 2017 年報)

從不同收入來源來看,2017 年貢獻營收成率最高的是國際交易收入 (International transaction revenues) ,成長 36%。

這邊值得注意的,還有客戶提成 (Client Incentive) 成長率,比去年大幅成長了 34%,但收入成長的速度並沒有這麼多,可見 Visa 花了更多錢綁住合作夥伴。 Visa 這兩年從 MasterCard 搶到 USAA 的借記卡 (Debit) 和信用卡 (Credit Card) 生意,並終結了美國運通與 Costco (COST-US) 長達 16 年的合作關係,都是花大錢搶來的,相信這項支出,未來還會更高一些。

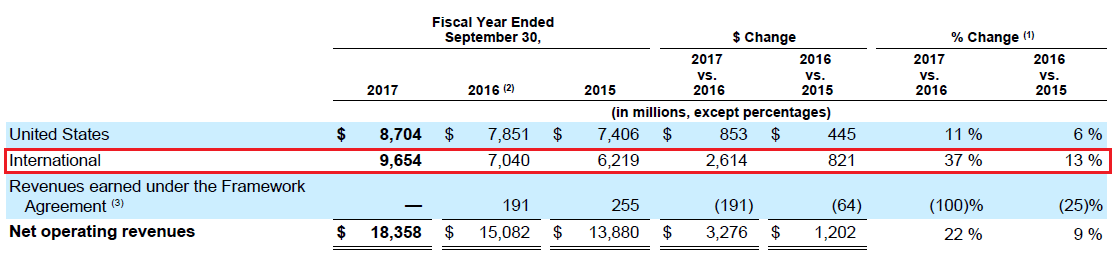

(資料來源:Visa 2017 年報)

(資料來源:Visa 2017 年報)

若以收入來源的區域看,國際市場的部分已經超過美國本土,成為 Visa 最大的來源,即便排除併入 Visa 歐洲的因素,國際市場的成長速度也是超過美國本土。

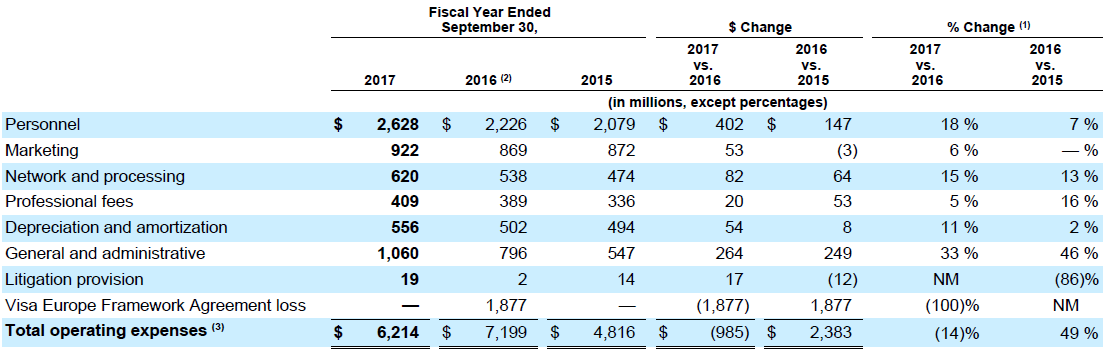

費用

(資料來源:Visa 2017 年報)

(資料來源:Visa 2017 年報)

2017 年整體費用減少 18.77 億 (-14%) ,主要是因為去年併購 Visa 歐洲發生的一次性費用。人員費用 (Personnel) 是 Visa 最大的費用,這部分卻增加 4.02 億 (18%) ,主要是因為增加科技人員上的投資,及員工獎勵金。部分因為股價漲了不少,增加了發放股票的獎勵金費用成本。

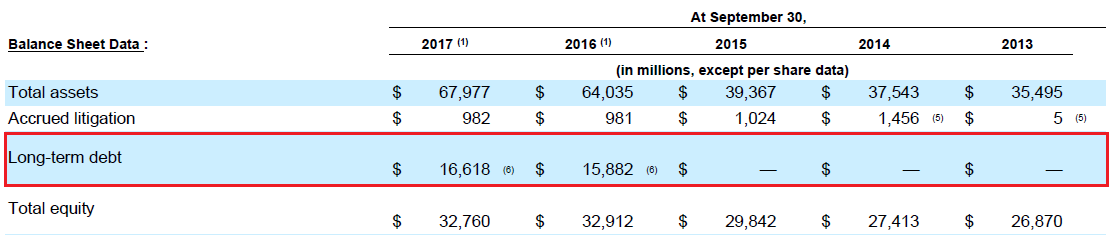

債務

(資料來源:Visa 2017 年報)

(資料來源:Visa 2017 年報)

在 2016 年之前 Visa 並沒有長期債務,但在為了併購 Visa 歐洲而舉了 166 億的長期債務。

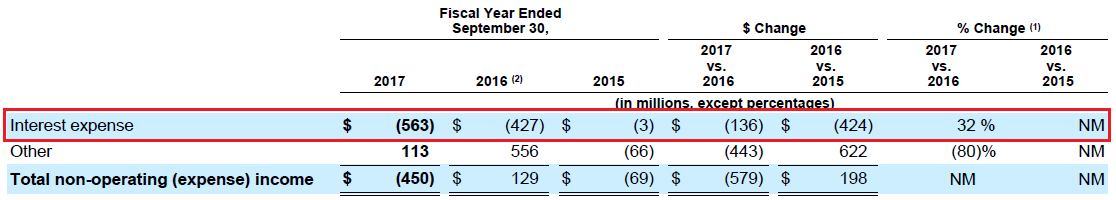

(資料來源:Visa 2017 年報)

(資料來源:Visa 2017 年報)

這個長期債務所帶來的影響就是每年多了 5.62 億的利息,但以 2017 年調整後淨收益 83.35 億來看,166 億的債務根本不算什麼,雖然增加了利息支出,但淨收益比 2015 年增加了 18.97 億,擴大資產負債表幫股東創造價值。

歷年財務及營運效能表現

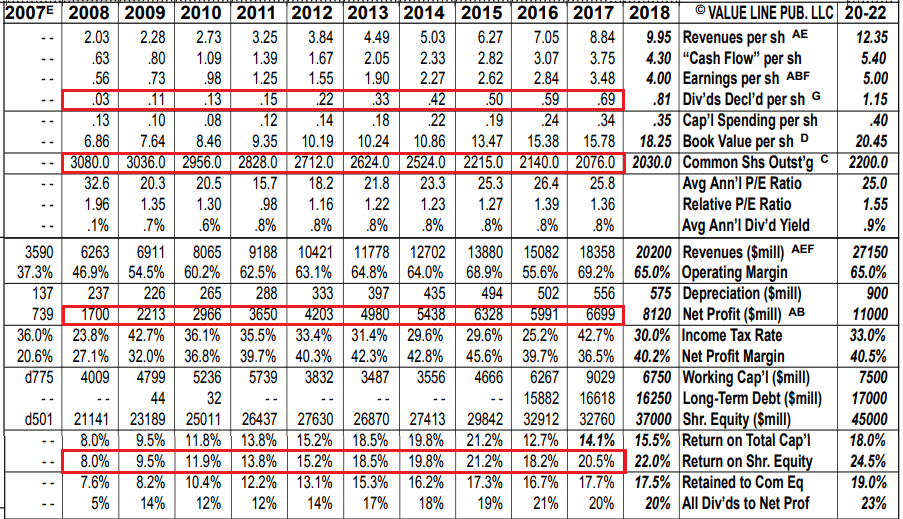

(資料來源:Value Line 20171027 – Visa)

(資料來源:Value Line 20171027 – Visa)

大型績優股通常是一個成熟的公司,成長只須少數的資本投資,會將大多的收益回饋給股東,因此我們可以看到 Visa 的紅利派發連年成長,10 年內從 0.03 元提升至 0.69 元,除此之外也大量回購將流通股數從 3.08 億股下降為 2.077 億股,減少了 32.57%。

他的 ROE 也從 10% 以下提升至 20% 左右,在營運效能上大幅提升,利用舉債槓桿併購 Visa 歐洲後,再加上每年的回購,相信這數字還會逐步上升。

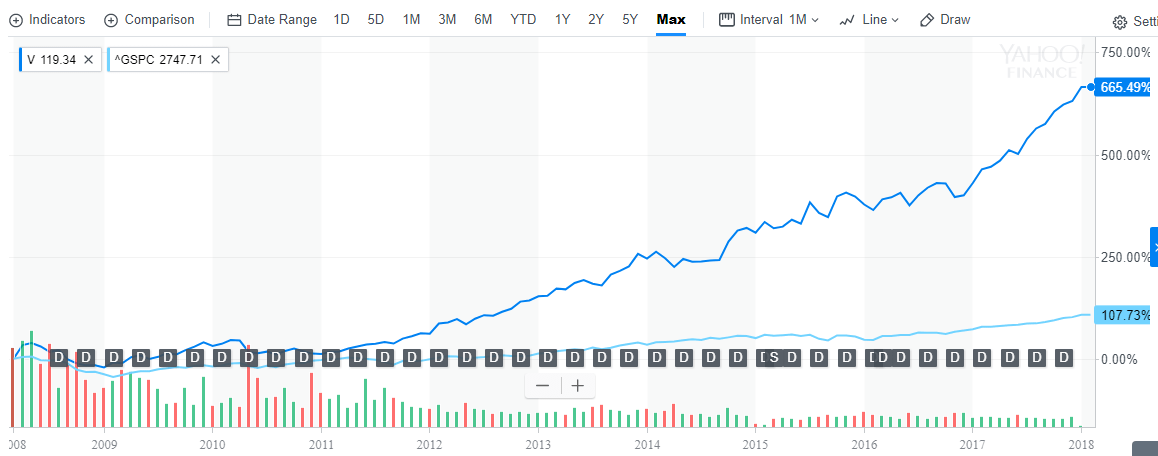

(資料來源:Yahoo Finance)

(資料來源:Yahoo Finance)

這麼優異的營運及財務表現當然會反映在股價上,從 2008 年初上市至今漲了 665.5%,遠勝於標普 500 指數的 107.7%。

以下是我自己的看法

Visa 的展望

現在的支付產業蓬勃發展,除了直接的競爭對手 MasterCard、美國運通、JCB 和銀聯等,還有支付寶、PayPal、微信支付、Apple Pay 等等,競爭日趨激烈,而且沒有一家公司是弱者,新秀也如雨後春筍,但我倒不為 Visa 擔憂。

根據 MasterCard 的報告,全球適合用電子支付的金額當中,目前還有 85% 還在用現金支付,也就是說上述這些支付公司的最大競爭對手是「現金」,更棒的是大家揍他也不會還手,有如此大的潛在市場容得下好幾家大型公司,而且消費金額也會隨著 GDP 及通膨成長,普遍的看法認為 Visa 每年超過 10% 的收入增幅還會維持個 10 年。

中國是 Visa 相當期待的市場,目前銀聯有將近 1000 萬個商店接受銀聯卡,而 Visa 只有 37 萬,若中國官方同意開資料處理 (data processing) 給外國公司,相信還有很大的成空間,但支付產業對各國都是很敏感的產業,沒有任何國家願輕意將他拱手讓人,相信銀聯到美國發展也會遇到同樣的困難。

回到營收與獲利,最主要的三個營收來源中,服務收入 (Service) 的部分雖然會因交易金額上升而增加,但銀行要求的提成也不少,不好賺。資料處理收入 (Data Processing) 的部分,但在亞洲如:中國、日本、印度等國,當地的業者也在競爭,真的要從這個項目拿到多少生意,並不容易。

真正賺錢的是國際交易收入 (International transaction) ,隨著網路發達,交通便利,跨國交易越來越容易,尤其在併入 Visa 歐洲之後,這是蠻可期待的一塊成長空間。

就民間消費性支出的四大項目:購物、吃飯、旅遊、加油等支出,新的行動或電子支付工具,可以加速將現金支付轉換為電子支付, Visa 雖然跟這些如 Apple Pay、PayPal 或其他支付公司競爭,但合作的地方卻更多,如果需要綁定信用卡,也等於在幫 Visa 擴大市場。

Visa 的護城河

不管一家公司目前的獲利能力如何,如果沒有寬廣的護城河保護,在好的榮景遲早要消失,尤其是在支付這個蓬勃發展沒有國界之分且群雄並起的產業。就 Visa 在這領域的科技不說,他去年付了 45 億美金的提成給全球幫他發卡的銀行就夠令人瞠目了。

Visa 在上市之前被稱為「國際機構」,背後的股東是全球所有發 Visa 卡的銀行所組成,當持卡人在世界各地消費所產生的利益, Visa 把他重新分配回給各銀行,很像個全球金融黑幫,而 Visa 是中間人的角色。雖然 Visa 上市後股東已經不再只是全球的銀行,但目前這種提成的利益分配方式,其實是延續之前的模式。要打敗 Visa 並非不可能,但並不容易,因為必須先跨過由全球銀行所構成的護城河。

《雪球》授權轉載

【延伸閱讀】