先說一個看似與各位讀者無關的親身經驗,請耐心看完:

我持股 73% (以成本計是 60%) 的企業由土生土長香港創業家創立。業務暫時只在香港,市值小得沒有分析員跟進、也沒有機構投資者留意。

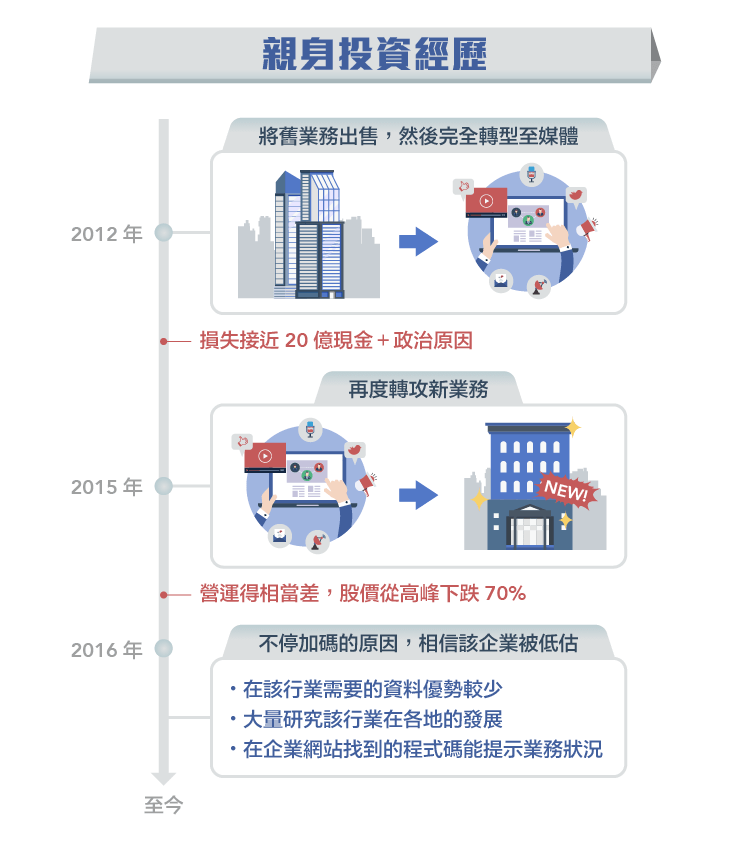

它主要被忽略的原因是 2012 年將舊業務出售,然後完全轉型至媒體,可惜 2014 年因政治原因失敗告終,兩年現金損失接近 20 億。2015 年它再轉攻新業務,營運得相當差,因為香港沒有任何企業有此經驗,商界也十分看淡前景,認為市民沒有此需要,股價從高峰下跌 70%。2016 年初,朋友提到這塊新業務有爆發性成長,我們都開始密切留意。

2016 年 5 月,我開始了實地調查,包括兩次裝扮面試者到訪企業在九龍灣的舊倉庫。該倉庫是全人手營運,效率低下。2016 年,有地產新聞報導該企業簽下新倉庫的租約,面積從 6000 平方米增加至 1 萬 4000 平方米,並且將在倉庫安裝德國進口的自動化系統。整個計劃會令產能增加30倍 – 這是天大的好消息,因為新業務在香港完全供不應求,這項發展會令企業有好一段時間成為香港市場的領先者。2016 年末,我和朋友去過新倉庫,結果被趕了出來。

值得一提的是企業創辦人,他的個人財富在香港可能不及很多房地產企業的擁有者,但他是過去 20 年來唯一在香港能多次創業都能成功的人。1992 年他創辦的電訊企業在 5 年內將市場壟斷撤底破壞,改寫電訊業歷史。

1997 年企業上市,他年僅 35 歲。其後他從電訊轉至網絡供應,又成為香港的領先者,直至 2012 年賣盤。他在某報章有寫專欄,直至去年暑假停止。以前他的名字經常在香港的財經媒體出現,但近年行事低調,也無人問津。

2016 年建倉至今,股價最多曾下跌 40%,當時成交量很少,很少人買賣。我和朋友都認為在該行業需要的資料優勢較少,加上我們大量研究該行業在歐洲、美國和台灣的發展,以及我們在企業網站找到的程式碼能提示業務狀況,都令我們確相該企業被低估。我們賣掉其他股票套現,加上每月工資儲蓄的大部分,都用來不停加倉。

故事暫時到此。這篇文章說的是資訊優勢,那到底我們在投資的過程中運用了什麼優勢?

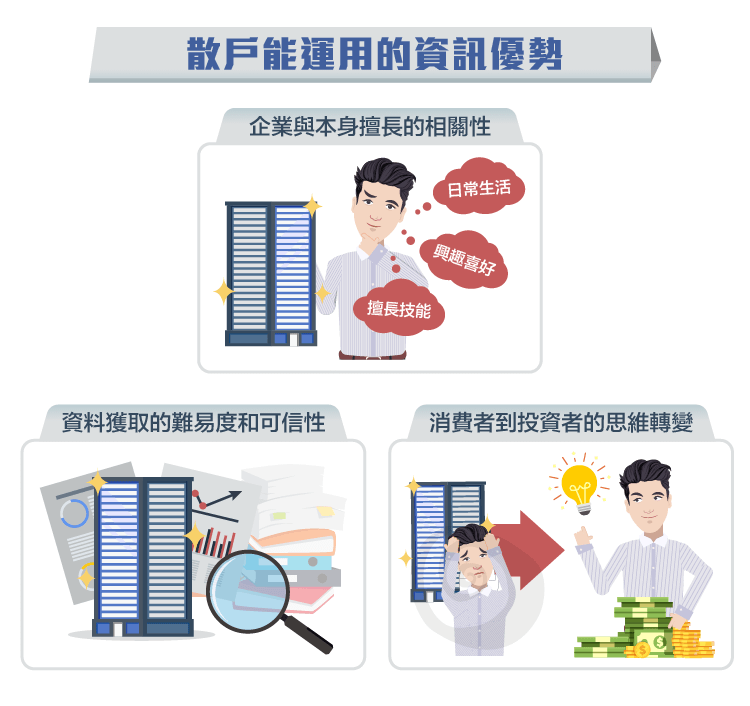

企業與自己擅長技能、日常生活或喜好的相關性

用巴菲特 (Warren Buffett) 的說法,這叫能力圈。

我大學讀的是土木及環境工程當中很多課程涉及食水和污水處理。雖然我不算特別喜歡工程,但我當時在上市公司中找到了北控水務,一直持股至畢業後,至少當時不善投資的我能看得明白它在做什麼,以及知道中國的污水處理市場剛剛起步。

如果今天你給我一家生物科技企業或網路企業,我是沒有可能完全看得明白。股票估值即使很低我也不會買太多。但如果我日常生活經常接觸到一些好的產品或好的服務,我會去查它們由哪一家上市企業提供,找找整條產業鏈中有哪一環值得留意。我的朋友在這方面做得很好也刺激我努力在 2016 年找到 SolarCity 和 DigitalGlobe,可惜最後兩間都被溢價收購。

資料獲取的難易度和可信性

一家企業的營運好壞,在財務報表上最多反映 60-70%,最少可能完全反映不出來。如果它可以被實地考察,它的消費者可以被你閒聊提問,它的員工有最新的營運狀況可以透露,那研究起來就立體得多。我和朋友經常留意企業的招聘狀況,有沒有新增某方面的職位,招聘廣告上例明的工作地點等等,因為這些資料都能準確地預測新業務的發展狀況。近年 FB 和 IG 廣告很多,企業也有經營自己的粉絲專頁,文章下的留言也是很好的指標。

這也是為什麼我把原來重倉了美股的資金轉至港股 – 我對 SRG 和 PBF 很有信心,晚上能睡得安穩;但投資港股時,我連上街都會笑,看見自己企業的業務越來越繁忙的感覺十分真實。

有很多企業並非為大眾提供產品或服務,那就要靠自己長處去查核,尤其是該行業中的從業員就會有資訊優勢。例如我之前工作的企業是美國水務和能源工程的領先者,舖水管和舖油氣管道工程是十分類似的,所以我經常知到美國油氣產業中游的擴張速度和成本。

從消費者至投資者的思維轉變

很多女士們 5 年前開始喜歡 Pandora,它股價升了9倍。很多人自 iPod 開始就是蘋果(Apple, AAPL-US) 的忠實用家,它股價升了 100 倍。很多人 2000 年開始在 Aamzon 上買書,它股價升了 500 倍。我喜歡吃 Lindt 巧克力,它股價升了 7 倍。台灣有寶雅(5904-TW)和FamilyMart,香港有領展和港鐵。這種例子我可以再舉 100 個,但反面例子也不少。我們不可能經常買到百倍股,但這種投資邏輯不會比定投指數基金複雜,而且獲利幅度可以大大跑贏很多專業的基金經理。

在香港,我經常聽到負面的聲音,說鐵路漲價,說商場翻新迫走舊商戶,說企業壟斷市場。撇開上市企業要應付員工加薪以及為股東創造最大回報,如果消費者停留在受害者的角色,這種負面思維不可能為自己增加財富。

我不認為企業以壟斷為目標,然後賺取超額利潤有什麼問題。有些企業家發了財但仍然壓搾員工和消費者,也不代表發財本身是錯的,只是做法問題。我們可以投資在一些提供優秀服務和產品給顧客,善待員工和環境,同時仍然壟斷市場的企業,例如 Google。

如果哪天讀者們發現自己很樂意把錢花在某企業身上,又或很不情願地被某企業漲價影響,開始留意他們的股價吧,然後和朋友一起深入研究營運、競爭和盈利狀況。緊記,千萬不要隨便跑到商場,用「目測投資法」就作出買入決定。尤其是民生零售的企業,市場和潮流轉變很快,投資者也不一定要抱住股票 20 年。

散戶優勢

投資大師彼得·林區 (Peter Lynch) 多次表示散戶對比起專業投資者更有優勢。他在 2015 年時接受華爾街日報訪問,重申了以下的看法:

“Use your specialized knowledge to home in on stocks you can analyze, study them and then decide if they’re worth owning.

The best way to invest is to look at companies competing in the field where you work. Someone with deep restaurant-industry experience would have predicted the success of Panera Bread Co. and Chipotle Mexican Grill Inc.

If you’re in the steel industry and it ever turns around, you’ll see it before I do.”

大家一起透過實戰累積經驗吧!

《范騅的投資研究筆記》授權轉載

【延伸閱讀】

特斯拉與Solar-City間的秘密-華爾街究竟有多醜陋ai.png)