我們廣大投資者在進行炒股等投資活動時,一個最容易犯的錯誤,就是分不清好公司和好股票的區別。

比如我問大家,阿里巴巴(Alibaba, BABA-US) (Alibaba,BABA-US) 是不是一個好公司?相信很多讀者都會毫不猶豫地說:當然是好公司啦!

如果我們看阿里巴巴過去幾年的經營業績,就不難發現該公司每年的收入 (Revenue) 成長為 30%~50% 左右,每年的利潤 (Profit) 成長為 40% 左右。像阿里巴巴這樣的規模,還能夠保持如此高速的成長,在現實生活中是不多見的。

但這是否意味着阿里巴巴公司的股票是一支好股票,購買阿里巴巴股票一定能賺錢?這就是另外一個問題了。

舉例來說,以阿里巴巴股票 (BABA) 在 2017 年 9 月底的價格 (172 美元/股左右) 來算的話,市場對於阿里巴巴在未來幾年的盈利成長預期分別是 60% (2018) ,36% (2019) 和 43% (2020)。

這些預期是什麼意思呢?就是說,如果阿里巴巴的盈利成長達到了上面的預期,那麼目前交易的阿里巴巴股票價格屬於「公允價格」,不貴也不便宜。如果阿里巴巴的盈利成長不如上面的預期,那麼現在的股票價格就貴了。投資者如果想要從阿里巴巴股票中賺到好的回報,最理想的狀態是阿里巴巴未來的盈利成長超過目前的市場預期。在這種情況下,現在的阿里巴巴股票價格才是屬於「便宜」的。

我希望透過這個例子,可以幫助大家理解這樣一個重要的道理:好的公司,和好的股票,是完全兩個不同的概念。很多時候,讓我們大家耳熟能詳的企業品牌,比如麥當勞(McDonald’s, MCD-US) (McDonald’s Co, MCD-US)、Nike (NKE-US)、Google (GOOGL-US)、蘋果 (Apple,AAPL-US) 等,它們可能是一家非常好的公司,但是這些公司股票是否是好的投資,則完全是另一回事,要看其公司股票的估值而定。

反過來,一些大家沒有聽說過的公司,或者眼看在「夕陽產業」中掙扎的企業,看起來是一家糟糕透頂的公司。但是,如果它們的股價夠便宜,那麼其公司股票就可能是一個好的投資。

被很多投資者津津樂道的「價值投資」,說白了就是去尋找那些被市場低估了的公司股票。很多時候,那些被低估了的股票,恰恰也是那些被大多數人看不起,或者忽略、或者「討厭」的公司。因為如果大家都喜歡這家公司的話,它的股票價格就不會那麼便宜了。

在我和香港大學會計學教授張國昌教授的對話中,我們就談到了「價值和價格」這個問題。投資者首先需要藉助一套科學的方法,來幫助自己判斷公司的價值。然後,投資者需要再把公司的價值和當前的市價做比較,再做出該股票是否值得購買的決定。

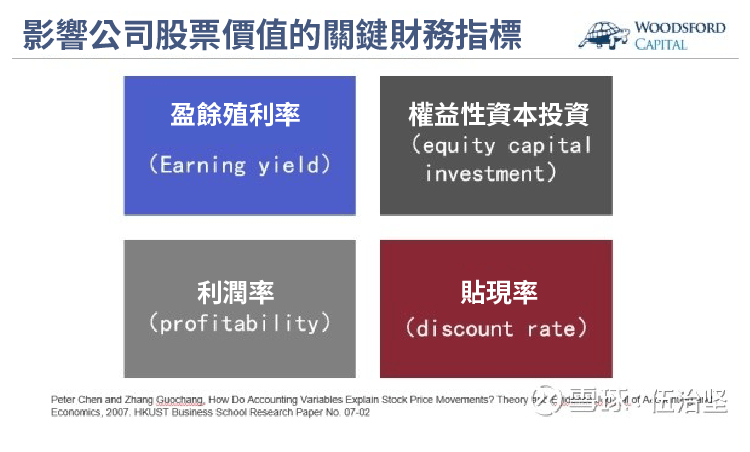

在張教授寫的 How Do Accounting Variables Explain Stock Price Movements? Theory and Evidence 一文中,他透過研究發現,以下幾個財務指標對於公司的價值來說是關鍵。

它們分別是:盈餘殖利率 (Earning yield),權益性資本投資 (equity capital investment),利潤率 (profitability) 和貼現率 (discount rate)。基於美國上市公司在 1983~2001 年間的樣本,張教授的研究顯示這幾個財務指標最能夠影響公司的股價波動。

我問張教授,您的研究是基於美國股市,那麼這些發現在港股和 A 股中也適用嗎?在張教授看來,這幾個財務指標,對於國內上市公司的價值判斷也有輔助作用。和美國股市相比,中國股市可能相對來說有效性不夠,「噪音」更多。但是從長期來看,公司股價回歸基本面是大機率事件,因此中國的投資者們,也可以依靠上面提到的這些指標來幫助自己判斷公司的價值。

張教授同時提醒廣大投資者,他的研究結果並不表示,我們在炒股時去購買那些利潤率高,收益率高的公司股票,就能獲得更好的投資回報。其中的原因,就是本文一開始提到的「好公司」和「好股票」之間的區別。這些財務指標能夠幫助我們判斷一家公司的基本面是好還是壞,但是購買其股票是否能夠賺錢,則是一個完全不同的問題。

在一個有效的市場中,在絕大部分時間,市場對於公司的估值判斷是比較準確的,因此其定價也基本反映了公司的財務基本面。散戶要想從這樣的市場中獲得超過市場平均水平的超額回報,就需要做進一步工作,找到那些和公司基本面有價值偏差的股票 (比如被低估或者高估的股票)。

在張教授看來,絕大多數散戶投資者,不具備足夠的知識、訊息和能力去做這些高度專業化的選股活動,因此對於這些投資者來說,更好的選擇是購買並持有低成本的指數基金,滿足於獲得市場平均投資回報。「無知者無畏」這種過度自信的習慣,在缺乏金融知識的散戶中,反而比金融行業的專家更加多見。聰明的投資者,應該注意到這種現象,謹防自己跌入非理性投資的行為陷阱。

《雪球》授權轉載

【延伸閱讀】

特斯拉與Solar-City間的秘密-華爾街究竟有多醜陋ai.png)