巴菲特用ROE篩選股票,但ROE越高不完全代表這間公司越好,今天本篇就用「杜邦分析」說明ROE的組成,了解杜邦分析後,投資朋友就可以更精確的選擇企業投資!

杜邦分析是什麼?

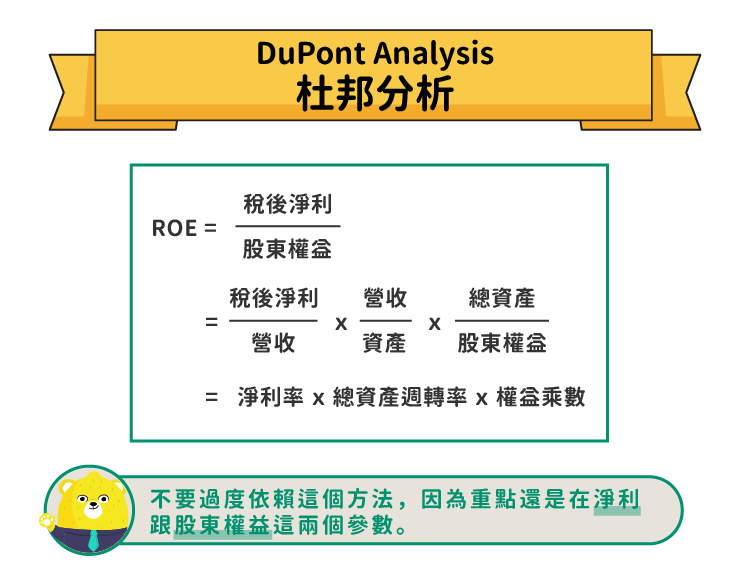

杜邦分析(Dupont Analysis)是用數個財務比率之間的關係,來分析公司財務狀況的工具,主要是將 ROE 拆解成三個比率,分別是淨利率、總資產週轉率、財務槓桿,藉此更詳細的分析公司的財務狀況。

杜邦方程式

杜邦方程式:ROE = 淨利率 x 總資產週轉率 x 權益乘數

- 淨利率:稅後淨利佔營業收入的比例,衡量公司獲利能力。

- 總資產週轉率:營業收入佔總資產的比例,衡量公司資產的利用率與營運能力。

- 權益乘數:總資產除以股東權益,衡量公司的資本結構,可看出舉債與股東權益佔比情形

杜邦分析重要性

一般投資人看的都是企業 ROE 的數字,而企業的目標是就是將 ROE 最大化,盡可能提高股東權益所創造的報酬,但站上 ROE 文章有跟投資朋友說明,ROE並不是越高越好,ROE 其實是由多個財務比率堆疊出來的結果,杜邦分析就能透過拆解 ROE,讓企業管理層知道如何改善。

- 稅後盈餘/營業收入:透過管理成本費用來提高淨利率。

- 營業收入/總資產:提升每單位資產周轉效率。

- 總資產/股東權益,企業能夠運用財務槓桿。

不同部門改善上述這三個指標,最終就會反應在 ROE 上。而對投資人而言,透過杜邦分析的拆解,了解 ROE 的組成,可以更了解這家公司的體質,不至於因為企業 ROE 很高而上當受騙。

💡延伸閱讀>>>ROE 是什麼?ROE 越高越好?用ROE選股有哪些要注意?

杜邦分析案例

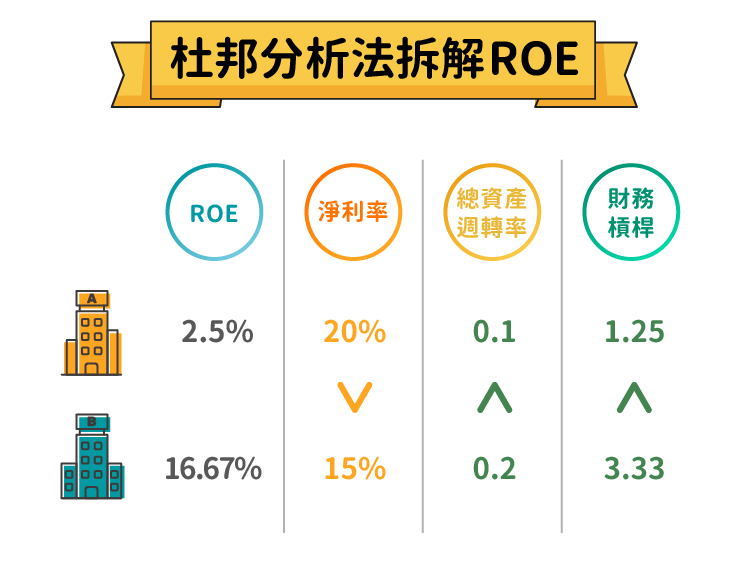

底下分析一個案例:A、B兩家公司屬於同一個產業,它們的股東權益報酬率(ROE)分別為2.5%及16.7%。為什麼說不能根據ROE高低說明公司好壞,還是要看其中的組成,杜邦分析就可以完全解釋一切!

以下就用杜邦分析法來解析A、B兩家公司的財務狀況。

| 杜邦分析案例 | ||

| A 公司 | B 公司 | |

| 稅後淨利 | 100 | 300 |

| 營業收入 | 500 | 2,000 |

| 總資產 | 5,000 | 10,000 |

| 股東權益 | 4,000 | 3,000 |

| ROE | 2.50% | 16.67% |

A、B 公司的股東權益報酬率分別是 2.5% 、 16.67% ,可以看出 B 公司利用股東資本賺錢的效率較佳,但觀察 ROE 不能只看數據高低,還必須探究背後的原因,因此使用杜邦分析法來分析 A、B 公司的財務狀況。

經過杜邦分析法的拆解後,可以發現 A 公司的 ROE 較低的原因來自總資產週轉率、財務槓桿,代表 A 公司利用資產的效率較差、也較少使用舉債來經營,但也能從杜邦分析看出 A 公司的淨利率較高、獲利能力較好。

經過杜邦分析法的拆解後,可以發現 A 公司的 ROE 較低的原因來自總資產週轉率、財務槓桿,代表 A 公司利用資產的效率較差、也較少使用舉債來經營,但也能從杜邦分析看出 A 公司的淨利率較高、獲利能力較好。

杜邦分析總結

看完了這麼多有關 ROE、ROA、杜邦分析的知識後,我們都知道 ROE 是衡量企業利用自有資本賺錢的效率,當企業以大量舉債作為主要資本時,則可以使用 ROA 來評估獲利能力,而杜邦分析又可以進一步拆解 ROE,更深入分析公司的財務狀況。

「延伸閱讀」