去年年底,歐盟 17 國宣布將在未來兩三年內投入 1,450 億歐元資金,以推動歐盟各國聯合研究及投資先進處理器及其他半導體技術。英飛凌,ST 和 NXP 作為歐洲半導體企業的代表,他們在半導體產業的布局,值得我們去關注。

一、歐洲傳統三強有多強

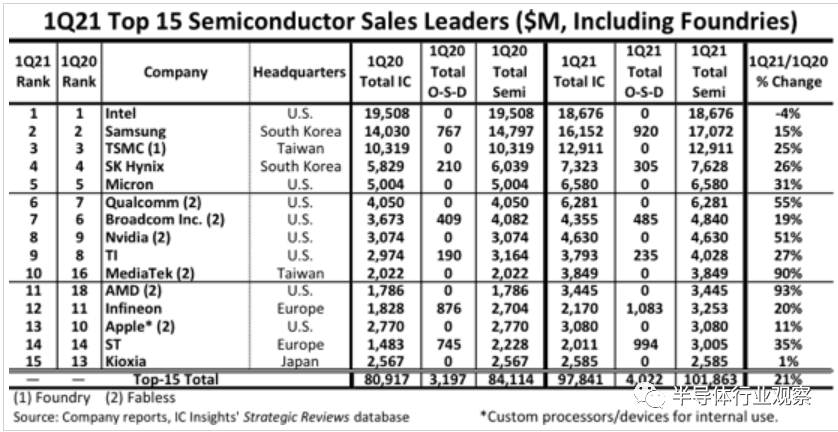

值得注意的是,在 ICinsights 的統計顯示中,英飛凌和 ST 在該季度中銷售額都實現了兩位數的與上期相比成長。NXP 方面也不落後,根據其財報顯示,NXP 第一季度與上期相比成長 27% 。從這數據上,便可以看出歐洲半導體廠商在半導體產業中仍佔據著不可忽視的地位。

二、歐洲半導體廠商地位的基石

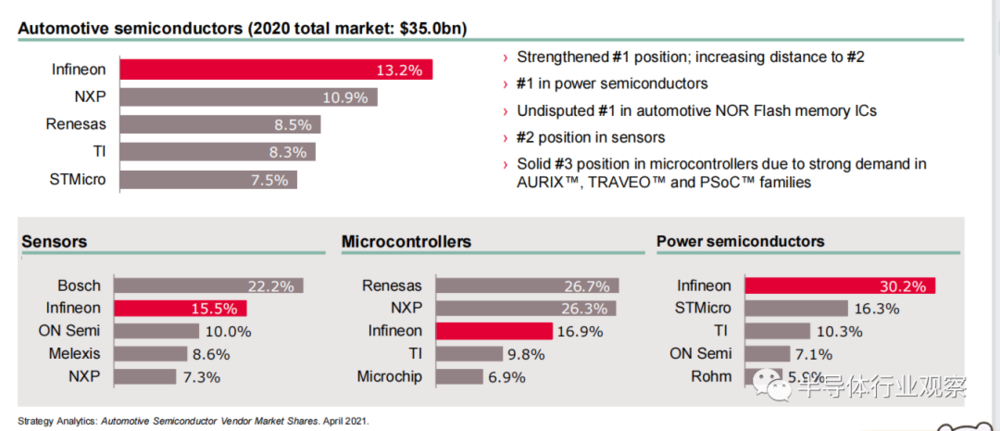

作為早期發展半導體產業的地區之一,歐洲將汽車半導體和工業半導體兩個細分市場視為是其發展半導體產業重點方向。以此為基礎,歐洲也孕育了汽車半導體和工業半導體方面的巨頭,這也是歐洲半導體企業之所以能夠榜上有名的基石。

具體來看,英飛凌共有 4 個事業部,分別是汽車電子(ATV)、工業功率控制(IPC)、電源管理及多元化市場(PSS)以及數字安全解決方案(CSS)。根據其官網顯示,其汽車部門負責與汽車電子半導體相關的業務。工業電源控制部分專注於主要用於工業應用的功率半導體,而電源和感測器系統部分則主要針對面向消費者的應用和電源。與經典和新的安全應用程式有關的活動合併在 “ 連結的安全系統 ” 部分中。

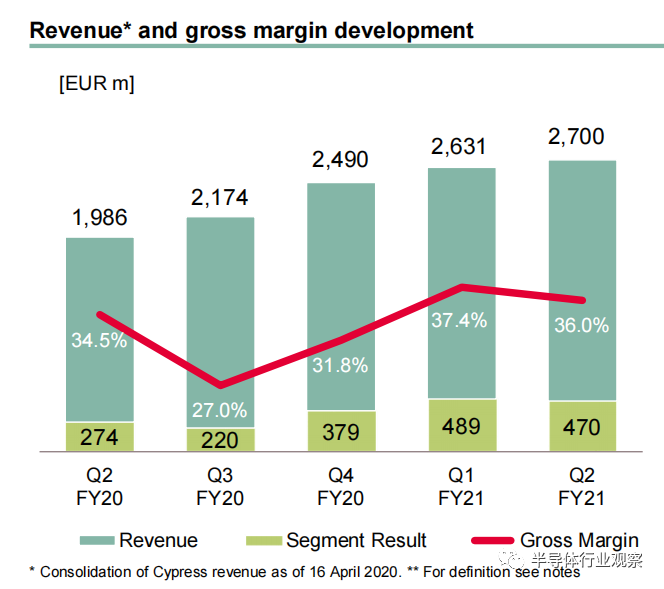

根據英飛凌發布的截止至 2021 年 3 月 31 日的 2021 年財年第二季度財報顯示,在該季度中公司營收達到了 27 億歐元,毛利率為 36.0% 。

▲英飛凌 2021 財年第二季度營收和毛利情況

從業務劃分上看,英飛凌ATV部門二季度營收 12.19 億歐元,該部門也是英飛凌營收的最大來源。他們在包括汽車功率器件、電源器件等汽車半導體多個細分領域當中都佔據著產業領先的位置。此外,在工業控制方面,英飛凌也在諸多領域中佔據著產業第一的位置。

▲英飛凌汽車業務情況,來源:英飛凌

▲英飛凌工業控制業務情況,來源:英飛凌

從意法半導體方面來看,公司按產品劃分為三個部門:汽車產品和分立器件產品部(ADG),模擬器件、MEMS和感測器產品部(AMS),微控制器和數字 IC 產品部(MDG )。

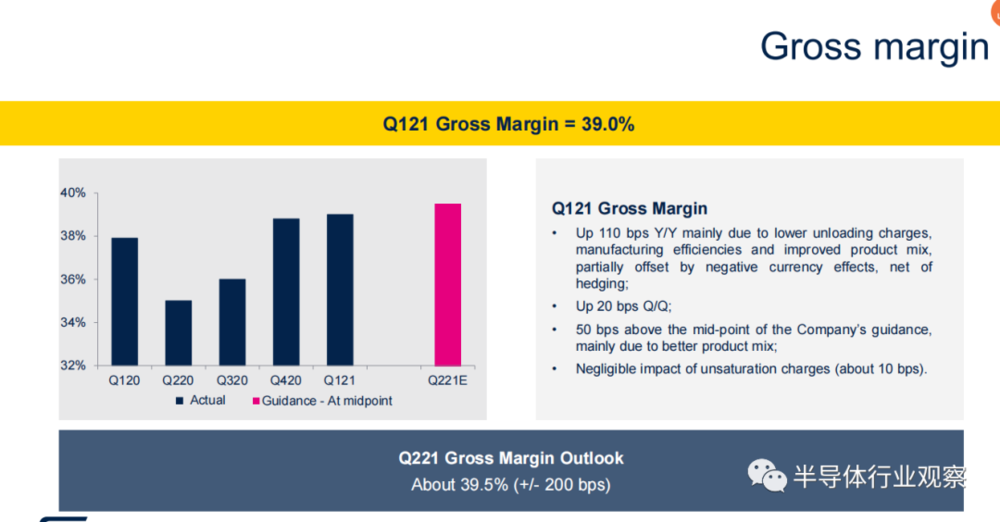

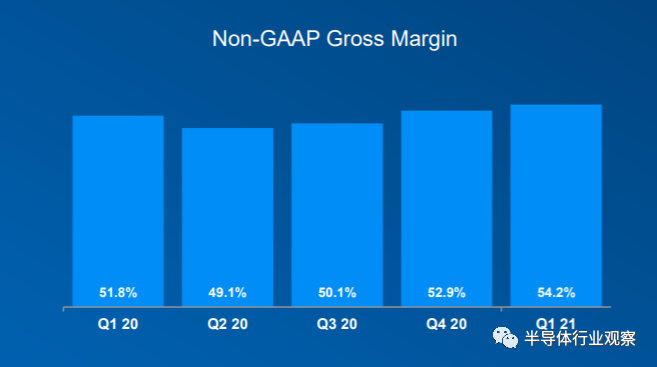

根據意法半導體所發布的截止至 2021 財年第一季度的財報顯示,第一季度淨營收為 30.16 億美元,與上期相比成長 35.2% ,毛利率為 39.0% 。從業務劃分上看,ADG業務淨營收為 10.43 億美元,占公司總營收 35% ;AMS業務淨營收為 10.83 億美元,占公司總營收 36% ;MDG業務淨營收為 8.86 億美元,占公司總營收 29% 。

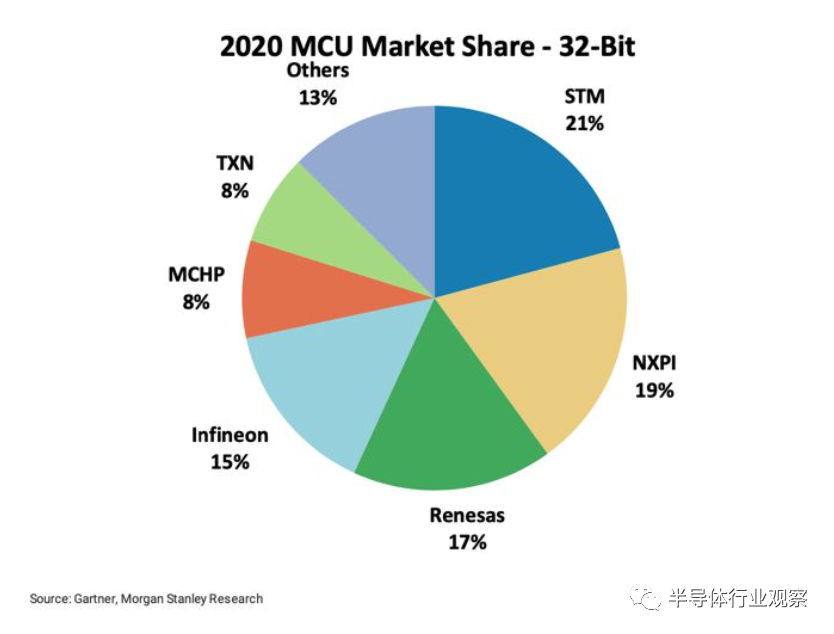

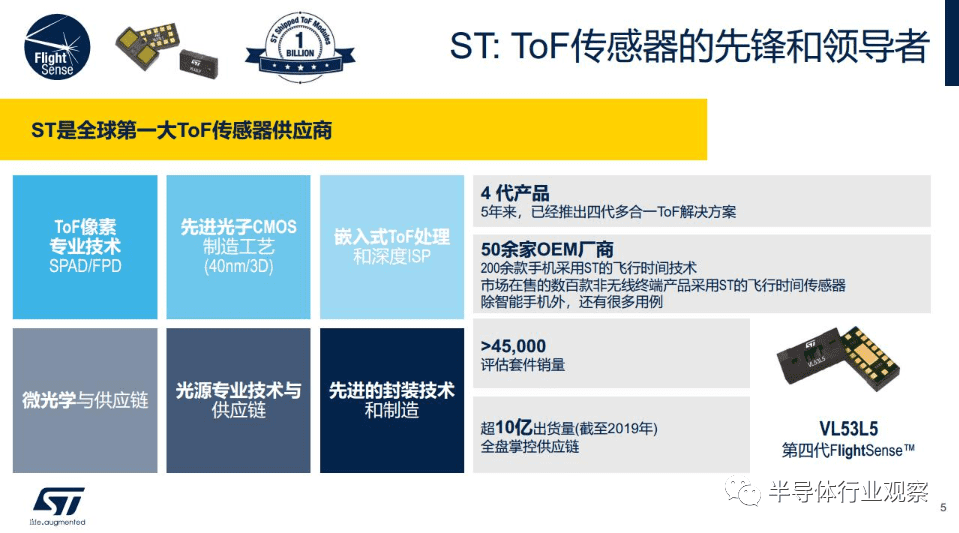

▲意法半導體 2021 財年第一季度毛利情況

從市場地位上看,根據摩根士丹利(Morgan Stanley, MS-US)於發布的 2020 年全球 MCU 市場回顧及 2021 年市場展望報告顯示,在 32 位MCU市場,意法半導體佔據著優勢地位。意法半導體在 ToF 等領域也有著不俗的表現——據相關數據顯示,意法半導體是全球第一大高集成度 ToF 模組廠商,其已達成了 10 億顆 ToF 感測器模組出貨里程碑。除此之外,意法半導體還是排名第三的 MEMS 廠商,這讓他們在可以在工業領域大展拳腳。藉以在感測器業務及 MEMS 領域取得的成績,意法半導體在汽車和工業感測器領域領域都具有很強的競爭力。

歐洲半導體企業的另外一個代表——恩智浦半導體( NXP I-US)則以其領先的射頻、模擬、電源管理、接口、安全和數字處理方面的專長,能夠提供高性能混合訊號和標準產品解決方案。目前恩智浦半導體主要專注於四大塊市場:汽車電子、工業 & IoT、手機、通訊&基礎設施。

根據 NXP 發布的截止至 2021 年 4 月 4 日的 2021 年第一季度財報顯示,在本季度中,按業務劃分,其汽車業務營收 12.29 億美元;工業及物聯網業務營收 5.71 億美元;行動設備業務營收 3.46 億美元;通訊基礎設施及其他業務營收 4.21 億美元。其中,汽車業務是其營收的主力。

▲恩智浦 2021 財年第一季度毛利情況

從產業地位上看, NXP 主攻車載通訊和射頻晶片模組,自 2015 年 NXP 收購飛思卡爾後,其在汽車半導體市場佔有率就提升到了 14.4% ,成為了汽車產業半導體產業最大的供應商(直到 2020 年,英飛凌收購賽普拉斯後, NXP 才讓出了汽車半導體第一的位置)。除此之外,工業領域作為恩智浦第二大收入來源,其在這個領域當中,也具有很強的競爭實力。

另外一點,值得注意的是,英飛凌、意法半導體和 NXP 在毛利情況上的表現,這也是他們鞏固在細分領域上稱霸的一個重要因素。

三、汽車和工業領域的競爭

歐洲半導體廠商在過去發展的過程當中,在汽車和工業等領域累積了優勢。而在新一輪技術的迭代中,圍繞著第三代半導體發展的汽車和工業領域的競爭也進入了下半場。

2015 年 1 月,英飛凌完成對美國國際整流器公司(International Rectifier)的收購,整合了第三代化合物半導體(即氮化鎵)領域的先進技術。 2018 年,英飛凌又收購位於德累斯頓的新創公司 Siltectra 有限公司。Siltectra 研發了冷切割(Cold Split)這一創新技術,可高效處理晶體材料,並盡可能地減少材料損耗。英飛凌將利用冷切割技術切割碳化矽(SiC)晶圓,使單片晶圓可產出的晶片數量翻倍。

2019 年意法半導體與 Cree 簽署了超 5 億美元的SiC晶圓購買合約,還完成對瑞典碳化矽(SiC)晶圓製造商 Norstel AB ( Norstel)的整體收購,Norstel生產 150 mm SiC 裸晶圓和外延晶圓。在氮化鎵方面,去年,意法半導體與法國氮化鎵創新企業Exagan公司簽訂了多數股權的併購協議。Exagan 的外延工藝、產品開發和應用經驗將拓寬並推進意法半導體的汽車、工業和消費用功率GaN的開發規劃和業務。同年,意法半導體為了加快氮化鎵(GaN)工藝技術的開發以及GaN分立和集成器件的供貨,牽手台積電。其在官方新聞稿中稱,通過此次合作,意法半導體創新的戰略性氮化鎵產品將採用台積電領先業界的 GaN 製造工藝。

受惠於第三代半導體的特性,這種材料還被廣泛地用於射頻器件當中。同時,在新場景的推動下,射頻器件也迎來了新的發展機遇,歐洲半導體廠商同樣嗅到這個機會。

從意法半導體的動作上看,其在 2020 年的三大收購都集中於無線產品線,包括收購了 SOMOS、超寬頻(UWB)技術公司 BeSpoon 及 Riot Micro 的蜂窩物聯網連結資產。同年,意法半導體還加入了 UWB 聯盟。意法半導體曾表示,將 UWB 這種關鍵的安全定位技術集成到 STM32 產品組合中,即可應用於 IoT、汽車和行動通訊應用場景,實現安全訪問、精確室內和室外地圖繪製等服務。

同樣在射頻領域有所布局的還有 NXP , 2019 年 5 月, NXP 宣布以 17.6 億美元收購 Marvell 的無線連結業務,涉及的主要產品線是 Marvell 的 Wi-Fi 和藍牙等連結產品。 NXP 進行這一收購,主要是為了補強其在工業和汽車領域的無線通訊實力。

與意法半導體和 NXP 不同的是,英飛凌在計劃收購 Cree 旗下的 Wolfspeed 電源和 RF 部門終止後,英飛凌由買方變賣方,將其射頻功率業務以 3.45 億歐元的價格出售給了 Cree (今年,Cree 宣布將在 2021 年底正式更名為 Wolfspeed)。對於這一筆交易,英飛凌 CEO Reinhard Ploss 表示 “ Cree 是英飛凌射頻業務的優質買家,並在業內享有很高的聲譽。我們對合併業務的理念和前景感到興奮。與此同時,分拆了這個業務之後,我們將能夠更有效地將資源集中在英飛凌的戰略成長領域,並將為無線市場保留強大的技術組合。”

四、歐洲半導體廠商的新布局

新場景的出現推動了新技術發展,在產生新競爭的同時,也讓這些廠商們開始重新審視其戰略布局,這對於著力於細分領域的歐洲廠商們來說,更是如此。

就英飛凌來說,在去年英飛凌汽車電子開發者大會的媒體溝通會上,英飛凌科技大中華區高級副總裁兼汽車電子事業部負責人曹彥飛就曾介紹道,在英飛凌收購賽普拉斯後,兩家公司將盡可能發揮加成性,通過在新能源汽車、自動駕駛及汽車舒適性配置三大領域持續發揮效果,推動 “ 新英飛凌 ” 實現 “ 1 + 1 > 2 ” 。

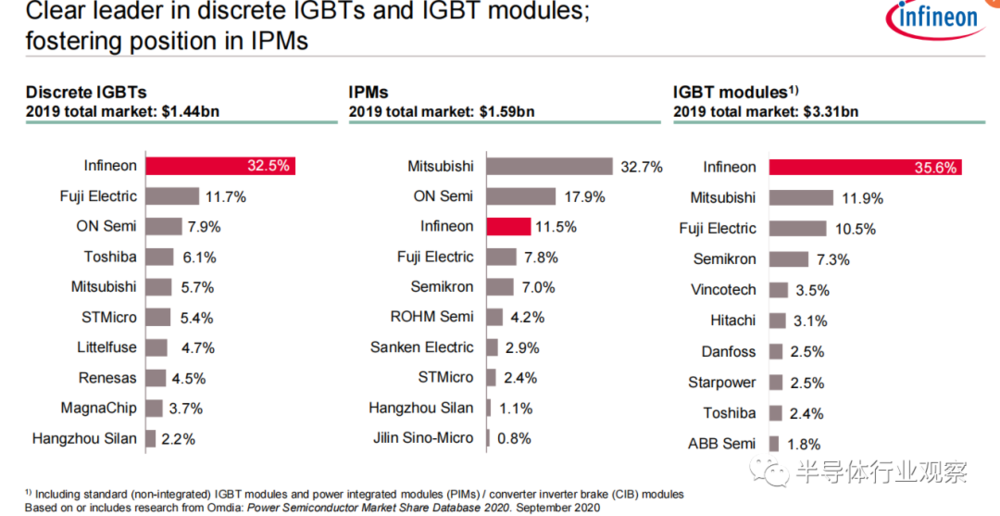

另外,在去年的第三屆中國國際進口博覽會上,英飛凌宣布了最新在華投資計劃,該公司決定擴大其無錫工廠的 IGBT 模組生產線。無錫工廠擴產後,將成為英飛凌最大 IGBT 生產基地之一。據每日經濟新聞的據報導,英飛凌科技營運長 Jochen Hanebeck 表示 “ 中國在英飛凌的全球業務中佔有重要的戰略地位。無錫工廠的升級擴能,不僅能進一步提升我們在中國的產能,而且還將幫助英飛凌鞏固其在全球 IGBT 業務發展中的領導地位。”

意法半導體針對汽車市場中的戰略不變,包括不斷擴大 ST 的汽車電動化計劃,充分利用碳化矽、IGBT、微控制器和智能電源解決方案,以及加大對氮化鎵材料的投入。從整體上看,據意法半導體亞太區市場行銷執行副總裁 Jerome Roux 介紹,意法半導體將選擇性布局個人電子、通訊設備、電腦和外設市場,發揮其定制設計業務模式和獨特的核心競爭力。

同時,據 iawbs 的報導顯示,意法半導體也強調,中國是意法半導體的最重要的市場之一,意法半導體正在利用廣泛的產品組合和生態系統鞏固其在國內的市場領導地位。未來,意法半導體將提供各種應用和定制化半導體解決方案,滿足全球客戶群需求,其中包括許多日益創新的中國客戶需求。

從恩智浦方面來看,根據半導體產業觀察先前的報導顯示,恩智浦全球銷售與市場執行副總裁史帝夫.歐文 Steve Owen 曾表示,恩智浦目前在汽車的智能駕駛座艙、自動駕駛和輔助駕駛以及車載網路等方面都有布局,而公司的合作夥伴方面,也從傳統的主機廠和一級供應商擴展到新興的造車勢力。

從整體布局上看,恩智浦目前的業務重點包括汽車領域的數字儀錶盤、電池管理系統和雷達系統,工業與物聯網領域的安全連結的邊緣處理,行動設備領域的超寬頻與安全性和軟體的結合,以及通訊基礎設施領域包括 5G 基地台毫米波技術在內的產品組合。

五、寫在最後

從近期市場中透露的消息來看,歐洲半導體廠商們對歐盟所準備建立的半導體聯盟並不熱衷。究其原因是該計劃所涉及的項目,並不在他們公司規劃的藍圖當中。從他們的布局上看,他們未來也將圍繞著其強勢領域進行發展,以擴大其在半導體產業的影響力。

尤其是汽車半導體的發展被業界所看好,常被視為是下一個能夠攪動半導體格局的背景下,在這領域有著數十年累積的歐洲半導體廠商們其實已經佔據了先天優勢。而從另外一方面來看,作為 IDM 廠商的歐洲半導體巨頭們,在沒有晶片製造上的擎肘下,他們在未來的實力並不可小覷。

《虎嗅網》授權轉載

【延伸閱讀】

全球CMOS影像感測器的領導廠商.png)

電競硬體後進者_-.png)