對於大多數人而言,經濟衰退想必是一件唯恐避之不及的事情吧!很多時候,經濟衰退總是來得讓人措手不及,很難及早做出準備,只能祈禱對自己的影響不要太嚴重,像是疫情造成的經濟衰退便是一個典型的例子,但是你知道其實有一些經濟衰退是可以被預測到的嗎?這次股感想要告訴你市場十分喜愛用來預測經濟衰退的殖利率曲線倒掛,到底有什麼魔力!

殖利率曲線是什麼?

殖利率曲線定義

在介紹殖利率曲線倒掛之前,股感必須先來告訴你究竟什麼是殖利率曲線,殖利率曲線(Yield Curve)是將同一檔債券的到期殖利率(Yield To Muturity,YTM)依據存續期間的長短連線而成得到的一條曲線。通常只要是債券都能夠藉由存續期間的長短繪製殖利率曲線,但是一般而言我們比較關心的殖利率曲線是公債的殖利率曲線,其中尤其以美國公債最具代表性。

照理來說我們在一般時候看到的殖利率曲線應該會是正斜率的,也就是說短天期的公債殖利率應該會低於長天期的公債殖利率,這又是為什麼呢?這就必須要談到債券的利率期限結構了。

利率期限結構是什麼?

利率期限結構(Term Structure of Interest Rate)是指違約風險、流動性、稅率相同的債券,換句話說就是發行者為同一者的債券殖利率,會因為到期的期限不同而導致利率有所不同的理論。一般而言,有以下三個理論可以用來解說利率期限結構是什麼:

- 預期理論:預期理論(Expectation Theory)認為長天期債券的殖利率為該債券存續期間所有短天期殖利率的平均(幾何或簡單平均皆可),有時也被稱作純粹預期理論(Pure Expectation Theory)。

該理論的重要假設是投資人只在乎預期的投資報酬率,對債券的期限沒有偏好,不同期限的債券是完全替代品,也就是說如果預期持有同樣期間的 A 債券可以獲得比 B 債券得到更高的報酬,那麼投資人便會選擇買入 A 債券持有。

假設投資人有兩種投資策略,一是買進一年期的 A 債券,隔年再次買入一年期的 A 債券;二是直接買入二年期的 B 債券,照理來說兩者的投資報酬率應該要相等,不然某一種債券便不會存在,也可以說是會遭到套利而導致報酬趨於相等,經過運算便可以得到二年期的年化報酬會大約等於分別買進 A 債券的報酬率的平均。

從預期理論我們可以得知,當預期未來的利率會上升時,長天期的殖利率應該也會跟著上升才對。當利率較低時,投資人預期未來升息的機率較高,因此長天期利率應該會較短天期利率來得高;反之當利率較高時,市場會預期未來降息機率較高,而造成長天期殖利率低於短天期殖利率。 - 市場區隔理論:市場區隔理論(The Market Segmentation Theory)是指債券市場透過不同天期分隔成不同的市場,彼此有各自的供需者,各自互不為替代品。該理論僅能解釋債券利率是由不同期限的交易對象決定,但難以解釋短天期利率和長天期利率之間的關聯。

- 期限偏好理論:期限偏好理論(The Liquidity Premium Theory)是指不同期限的債券之間具有一定的替代性,考慮到利率以及價格等風險,長債殖利率必須要高於短債殖利率,透過流動性補償的方式,才能滿足投資人的要求報酬。

期限偏好理論可以有效地解釋為什麼殖利率曲線大多數時候應該為正斜率,長天期殖利率應該要高於短天期殖利率,才能吸引投資人買入,進而造成殖利率曲線呈現正斜率。

殖利率曲線倒掛是什麼?

在看完殖利率曲線是什麼以及利率期限結構的介紹之後,讀者們應該可以了解為什麼我們會說一般而言殖利率曲線會呈現正斜率了吧!既然我們是說一般而言,那代表一定會有例外的情況,也就是殖利率曲線不再維持正斜率轉為平坦,甚至是變成負斜率,也就是我們常說的殖利率曲線倒掛。

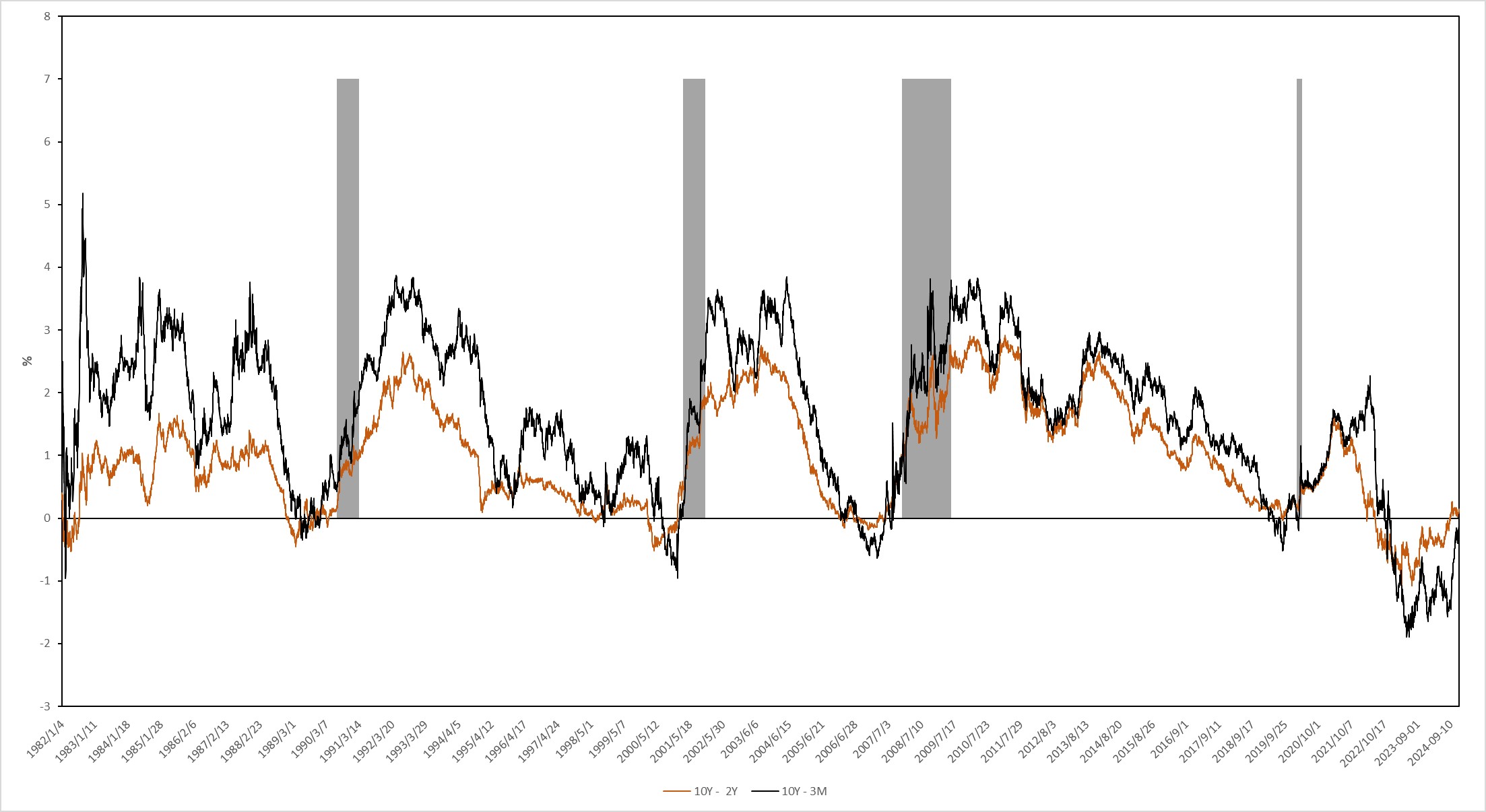

殖利率曲線倒掛(Inverted Yield Curve,常會看到以殖利率倒掛簡稱)是指短天期公債殖利率高於長天期高債殖利率,導致殖利率曲線出現負斜率的現象。通常市場會透過兩組利差來判斷殖利率曲線倒掛的嚴重程度,一是 10Y – 2Y 的利差,二是 10Y – 3M 的利差,前者是市場以及媒體最常用來觀察殖利率曲線倒掛的指標;而 3M 的殖利率由於流動性較佳以及天期更短的緣故,相較 2Y 而言其實更加貼近基準利率,因為 3M 的公債殖利率隱含更少的市場預期,且更貼近實體的經濟活動,因此在學術上, 3M 的公債殖利率相較 2Y 對於經濟衰退來說其實有更強的預測力。

殖利率曲線倒掛涵義?

在知道殖利率曲線倒掛是什麼以後,你應該會感到好奇,為什麼殖利率曲線倒掛背後隱含著經濟衰退的可能性呢?股感整理了幾個不同面向的觀點,要來告訴你殖利率曲線倒掛的成因以及涵義!

殖利率曲線倒掛涵義:利率期限結構

首先我們可以從前面提到過的利率期限結構中的預期理論來看看殖利率曲線倒掛的涵義,我們已經知道長天期殖利率可以視作許多短天期殖利率的平均,當市場預期未來有可能因為經濟衰退而有降息的機率時,預期的短天期殖利率將會下降,當未來每一期的短天期殖利率持續下降時,長天期殖利率便會隨之降低,越長天期的公債殖利率會越低,進而導致殖利率曲線倒掛發 生,因此透過預期理論的拆解,我們可以瞭解到殖利率曲線背後所隱含的經濟衰退可能性。

殖利率曲線倒掛涵義:增持避險資產

增持避險資產背後的涵義相對而言會顯得比較直觀,當投資人開始預期未來經濟會不好時,聯準會可能需要降息,所以就算短天期的殖利率現在比較高,但是未來這張債券到期時,當你把錢拿回來以後,因為經濟已經不好,聯準會也降息了,你會找不到跟當初一樣的殖利率可以再投資,而會傾向持有更多像是長天期債券的避險資產,保證接下來十年都能收到這樣的殖利率。當債券需求上升便會推高其價格,根據債券的定價原則,價格和殖利率是呈反向關係,因此拉低了長天期債券的殖利率,進而造成殖利率曲線的倒掛。

💡看更多有關於債券定價的細節>>>債券價格怎麼算?債券價格公式介紹!債券面額和價格差異是什麼?

殖利率曲線倒掛涵義:金融機構減少放款

殖利率曲線倒掛和經濟衰退之間的關聯,若是用金融機構可能會減少放款來做解釋,可以說是更加的隱諱了。股感先簡單地闡述一下銀行的業務運行,銀行主要是透過吸納短期的存款,貸放長期的貸款或者是投資,來賺取其中的利差,也就是我們常聽到的借短貸長,看到這裡你應該已經能夠想像得到了啊!借短貸長的經營模式必須仰賴於殖利率曲線維持正斜率,才能從中獲取利潤,但是一旦殖利率轉趨平坦甚至是負斜率的話,銀行便無利可圖甚至是會出現虧損的危機,這時候銀行便會減少貸款的發放,令整體經濟的投資以及消費受拖累,經濟增長減慢,更甚者進入經濟衰退的惡性循環。

殖利率曲線倒掛涵義:經濟涵義

在看完了殖利率曲線倒掛的可能性以及經濟衰退的原因之後,最後我們則要來看看殖利率曲線倒掛的經濟涵義。一般而言殖利率曲線倒掛會發生在景氣擴張的尾端或者是景氣衰退的開始,當經濟過熱時,央行會透過升息的方式來打擊通貨膨脹,這時候短天期的殖利率會隨之走揚,但是投資人考慮到未來可能會進入經濟衰退期,預期的心理加上前述我們提到的幾個因素,進而壓抑了長天期殖利率的走升,而形成我們所觀察到的殖利率曲線倒掛現象。

但是我們也不能全然地說只要發生殖利率曲線倒掛,在未來的某個時點便一定會發生經濟衰退,如果單單從殖利率曲線的角度來看,如果要發生倒掛,有兩個最根本的可能性,一是短天期殖利率上升,二是長天期殖利率下降,如果是因為一的情形而發生出現殖利率曲線倒掛,那麼如果可以透過適當的手段達成軟著陸,便不會產生經濟衰退的後果。但是如果是因為長天期殖利率下降或者是升幅不弱短天期殖利率顯著的話,可能便需要注意是否有發生經濟衰退的可能性了!

💡看更多有關於美國軟著陸的紀錄>>>軟著陸|軟著陸是什麼?軟著陸介紹!美國軟著陸紀錄?

過往經濟衰退紀錄

在看完了為什麼人們會說殖利率曲線倒掛會帶來經濟衰退的後果後,你可能還是會有一點相信這真的有那麼神嗎?因此在文章的最後,股感透過圖表以及表格,盤點了過去 40 年之間,由美國經濟諮商局(NBER)定義的美國經濟衰退紀錄,以及當時長天期殖利率以及短天期殖利率的利差。

我們可以發現到,殖利率曲線倒掛預測到了所有的經濟衰退,雖然這有一點牽強,但是甚至連 2020 年的疫情之前,都曾經有過殖利率曲線倒掛的紀錄,因此 2022 年中的殖利率曲線倒掛也讓投資人們擔心,未來數個月是否有可能會再次發生經濟衰退的可能性。

而截至 2024 年 12 月,雖然美國的經濟成長隨著利率的高升而有所放緩,但是並未出現實質衰退的現象,而聯準會也已經於 2024 年 9 月啟動了預防性降息,宣告這一輪升息循環的結束,長短天期的利差也終於於 2024 年 9 月隨著降息預期的提高而終止,然而過去幾次的經濟衰退也都是出現在利差翻正之後,因此我們仍需要持續觀察未來的經濟走勢以及聯準會的降息步調,

資料來源:FRED

資料來源:FRED

| 美國殖利率曲線倒掛紀錄 | |||

| 首次殖利率曲線倒掛時間 | 經濟衰退時期 | 兩者間隔 | 經濟衰退原因 |

| 1988/12 | 1990/07-1991/03 | 19 個月 | 波斯灣戰爭、儲貸危機 |

| 2000/02 | 2001/03-2001/11 | 13 個月 | 網際網路泡沫 |

| 2006/01 | 2007/12-2009/06 | 23 個月 | 金融海嘯 |

| 2019/08 | 2020/02-2020/04 | 6 個月 | 全球疫情爆發 |

| 2022/06 | |||

💡看更多有關於 2008 金融海嘯的介紹>>>金融海嘯|2008 金融海嘯是什麼?金融風暴發生原因?影響?

殖利率曲線倒掛結論

在看完了股感有關於殖利率曲線倒掛的介紹之後,不知道你對於這個指標的涵義有沒有更深刻的認識了呢?你或許會害怕殖利率曲線倒掛的發生,但是事實上,有時候殖利率曲線倒掛是被人們交易出來的結果,當人們發現短天期債的殖利率快要超過長天期債時,便有可能透過交易來使之發生。

另外如果你有仔細閱讀這篇文章的話,你應該會發現很多時候經濟衰退的發生是起因於預期效果的作祟,因此如果政府擁有足夠的手段去澆熄投資人的疑慮的話,經濟衰退發生的可能性便會下降。

如果真的是因為經濟衰退而發生殖利率曲線倒掛的話,其實你也不必擔心,因為從過去的經驗我們可以得知,殖利率曲線首次倒掛和經濟衰退開始其實存在一段間隔,你可以透過這段時間適當地調適資產配置,以備不時之需喔!

【延伸閱讀】