如果你還記得我第一次寫到關於 殖利率 是毒藥的文章的話,那你是很少數的人,因為那篇是 Aleph 部落格第一篇真正的文章。一個非常短,卻小巧可愛的文章,當時這篇文章的評論還算精準,因為除了最高品質的債券,後來很多高風險債券都大幅貶值了 (在 19 個月之內) 。

我決定今天晚上再寫這篇文章,因為我決定運用我的債券動能模型 — 低殖利率、持有。但當今市場上大家都在尋求高殖利率,他們承擔信用風險去選擇像是企業和新興市場的銀行債券。

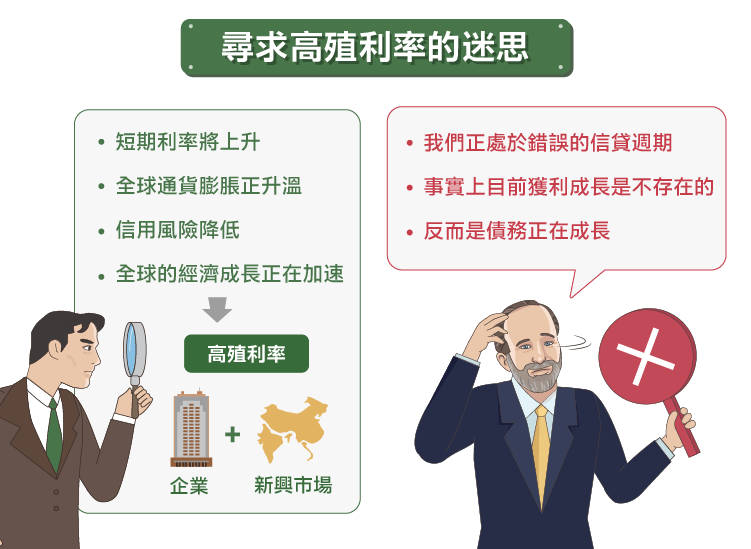

我聽到大家一個普遍的想法,是認為短期利率將上升,因為聯準會將緊縮,全球通貨膨脹正升溫,已經沒有所謂的信用風險了,因為全球的經濟成長正在加速。但我卻不太認同,因為我們正處於錯誤的信貸週期循環,目前獲利成長是不存在的,反而是債務正在成長。

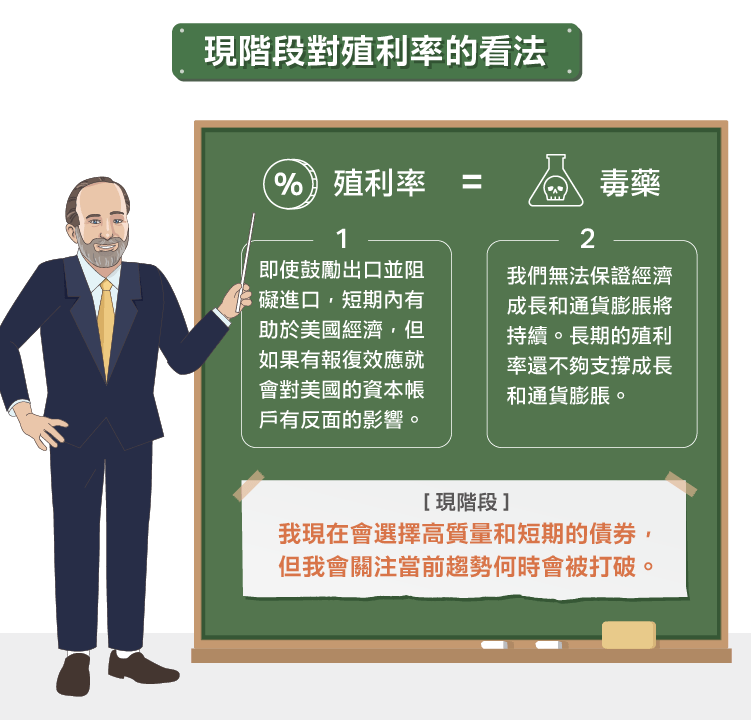

我還有一些其它的擔憂。即使鼓勵出口並阻礙進口,這方法短期內有助於美國經濟,雖然這點我也懷疑,因為更多的工作是依賴於出口,而不是進口,如果有報復效應怎麼辦?但假設是真的,那麼就會對美國的資本帳戶有反面的影響,美國會有更少的再投資。我們可能因此看到更高的殖利率…

也就是說,如果有一些真正的競爭,我會更加看空美元。所有主要貨幣都有自身的問題。黃金的話呢?低短期利率和通貨膨脹對黃金有正面幫助。當真實成本下滑,持有黃金便會獲得好報酬。

如果全球經濟成長和通貨膨脹能持續,那麼除了最短期債券之外,持有任何中期債券幾乎沒有任何好處。另一個可能會造成這種現象的影響,是如果陶德-法蘭克 (Dodd-Frank) 法案受影響,使銀行的槓桿限制被廢除,那麼銀行將更可以進行隔夜放貸, 這將導致通貨膨脹。當然,他們也可以只支付特別股息,但多數公司還是傾向於業務擴張,除非他們是有紀律的資金分配者。

但我們無法保證,目前的經濟成長和通貨膨脹將持續。 M2 貨幣增速率仍然很低,長期的殖利率曲線還沒有夠高的殖利率,能夠去支撐更多的成長和通貨膨脹。

總結

我現在會選擇高質量和短期的債券,但我會關注當前趨勢何時會被打破。我可能會關注一些長期的國債,甚至一些國外的債券。黃金目前看起來很有趣,但我不認為我會選擇它。我不會在短期內有任何大動作,安全和短期的債券組合感覺已經很好了。我認為現在應該先不考慮紀律,也就是信用風險比市場想得還大這件事。

因為可能需要一兩年,但也有可能下個月我們就碰到了。我的意思是要保持靈活,尋找有更好機會的時機。對於只做多的投資人,也就是像我這樣的人,目前並沒有什麼有好機會存在。

後記

對於那些為了殖利率冒險購買普通股、優先股、MLP 等的投資人,如果碰到信用風險很明顯出現時,你的所有“殖利率操作”,將會像買到”毒藥”產業的股票一般。你收到的股息可能會大幅減少。股息並不像債券那樣受到保證,債券的利息是一定得支付的,否則公司就會破產。

管理階層會避免債券和貸款的違約,但在危機中會毫不猶豫地削減或不支付股息,因為至少短期內這是一種自我保護。 即使高層被憤怒的股東替換,如果公司生存下來,管理層通常至少能安全落地,而不會落到公司破產的下場。

最後一點請注意,股票有很多追求殖利率的買家,他們的行為更像債券。如果債券殖利率上升到高於目前股票的盈餘殖利率。那麼即使沒有破產風險,股票價格也會下降,因為市場會重新評估股票的殖利率。

如果你說,你可以堅持持有並享受高質量公司產生越來越多的股息。但意外會發生,就像過去十年中有買房子的人一樣。生活總有事件,會讓你措手不及無法擺脫危機。 所以確保你有安全邊際是很重要的。在真正的大危機發生時,風險資產報酬率可能十年後看起來都很不錯,但很多人卻在錯誤的時機買進這些資產,當信用風險的危機來臨時,一堆壞事件總會一起發生。所以請小心,不要太過追求殖利率。

《The Aleph Blog》授權轉載

【延伸閱讀】