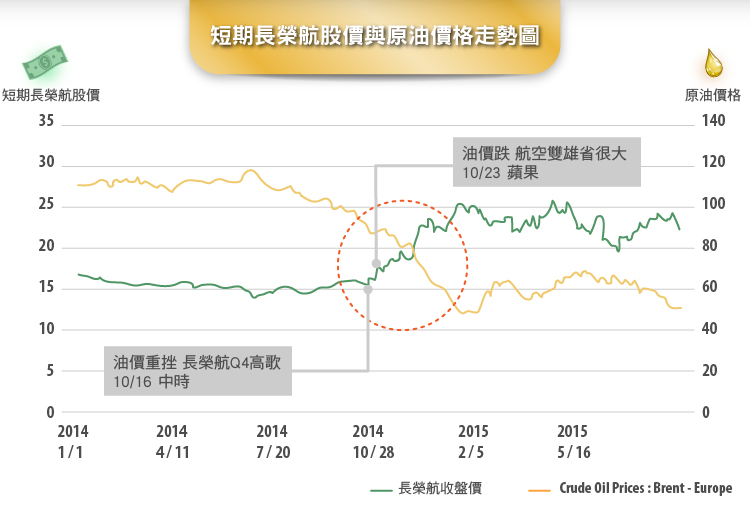

近一年美國頁岩汽產量開始大到足以影響油價,因此相關個股往往以此為題材,以長榮航(2618-TW)(2618TT)為例,在2014年10月開始有相關新聞出現。

然而,如果我們仔細觀察,原油價格在2014年6月初就已經出現下跌趨勢,而長榮航空股價在10月才反映原油價格下跌,若使用油價當作選股指標,將有可能比其他投資人更早佈局,賺取更多價差。

只是,這樣的邏輯是對的嗎?

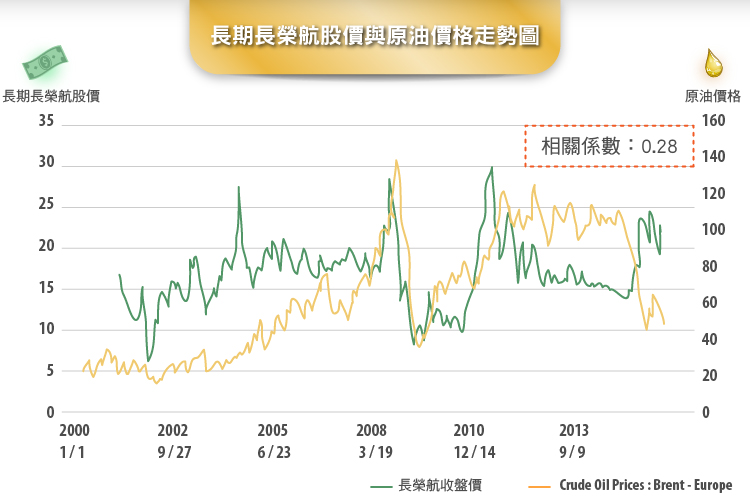

一個最簡單的驗證方法就是直接把原油價格走勢與股價做比對,如下圖:

由上圖我們可以發現,原油價格不僅和航空業「看起來」沒太大關係,而且相關係數也非常低,有些其間甚至有高度同步的現象,那為什麼這次油價暴跌會讓長榮航空大漲呢,油價跌航空股真的就會漲嗎?

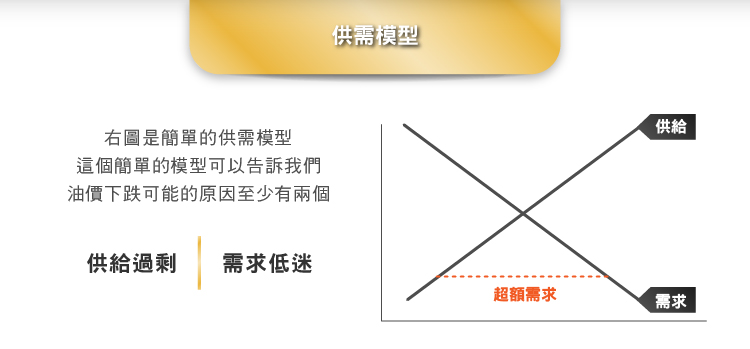

首先,我們要先了解一個簡單的概念,石油是一個大宗原物料商品,經濟學告訴我們,成交價格是「買方」與「賣方」雙方願意且能夠支付的數額。所以價格是結果,而不是原因。

所以如果直接以油價做為選股標準很可能會發現不但不會賺到價差,還有可能虧錢。

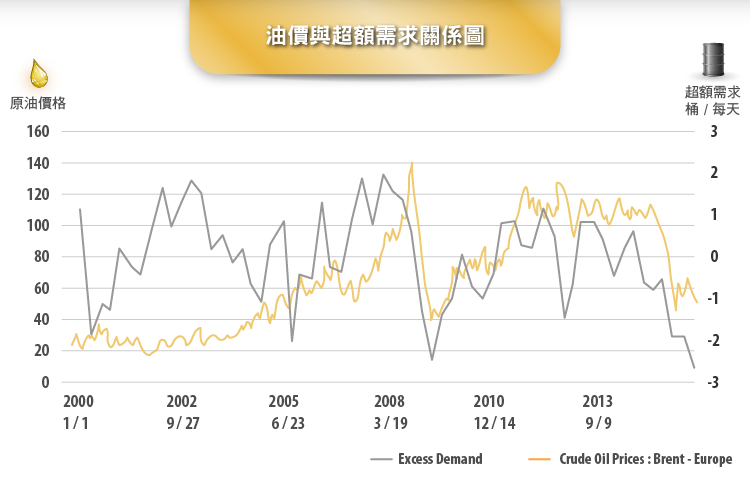

在進一步分析的話,我們可以用一個簡單的概念去捕捉油價走勢,在基礎經濟學中,需求-供給=超額需求,也就是當需求大於供給時,超額需求為正數,反之則為負數。

圖4我們可以看出一個很明顯的趨勢,就是從2005年以後,超額需求往往是油價的領先指標,當超額需求上升,油價也跟著上升。因為超額需求同時捕捉了生產面與消費面的動態。

所以我們可以藉由超額需求來捕捉未來短期的油價走勢。若想判斷油價對於以石油為主要成本公司的影響,我們還需要進一步去細分,到底這次油價變動是因為哪一個面向驅動的。

一般來說有四種情形:

一、需求驅動

當景氣好的時候,原油需求上升會使油價隨之上升,然而對於以其為成本的公司不一定是壞事,因為景氣好也會帶來大量消費,收入上升幅度往往超過成本上升幅度。

反之,景氣差的時候,儘管油價下跌,然而消費也因為景氣不振而減少,企業也往往以銷庫存為主要目標,此時油價下跌不見得對公司是好事。

二、供給驅動

當景氣不變,OPEC宣布減產時,以石油為成本的公司首當其衝,因為短期內收入並未改變,但成本卻開始上升,很可能造成公司財務狀況惡化,比較明顯的案例是兩次石油危機。

而近期油價則是因為美國頁岩汽投產產量大幅上升,使得石油市場價格被打亂,加上沙烏地阿拉伯決定維持市占率,不像以往進行減產維持油價,最終使得油價崩盤式下跌。對於以石油為成本的公司而言是一個利多消息,因為短期內收入沒有太大變化的情形下,成本大幅下降。

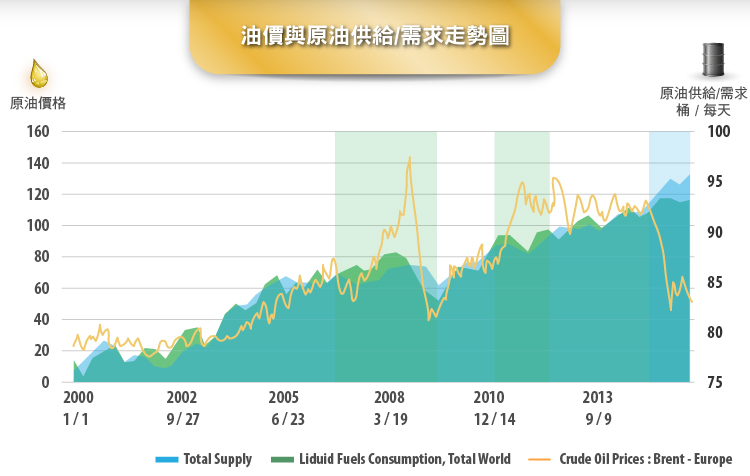

圖五我們大概可以看出,金融海嘯前後以及2010-2011的油價主要是受需求驅動,而最近油價很明顯是受供給驅動。表示近15年來,只有這一次的油價是由供給面驅動,未來短期內這種情況如果持續下去,油價與以其為成本相關個股的股價很可能真的會呈反比(公司成本下降)。然而,以長期而言,油價最終會回歸到需求面驅動,因為當頁岩汽產業成熟之後,OPEC就不具有以往控制價格的能力,原油產業會日趨競爭。此時,使用油價做為選股指標很可能就會失效(因為油價會與景氣高度相關,進而和股價呈正比)。

上面的分析告訴我們,千萬不能因為油價漲跌就認為以其為成本的公司成本就會下降,要更深入的追蹤油價漲跌的原因才行。

參考資料:IEA、EIA、證交所、中時、蘋果(Apple, AAPL-US)